カードローンの審査結果は早ければ20分程度で分かりますが、はじめて申し込むときなどは不安ですよね。

そこでおすすめなのが「お試し審査」のできるカードローンです。お試し審査は申し込みの前に審査結果の目安が分かるサービスで、大手消費者金融を中心にホームページから簡単に行えます。

年収などの数項目から診断結果を数秒で表示してくれ、正式な申し込みではないためデメリットもありません。

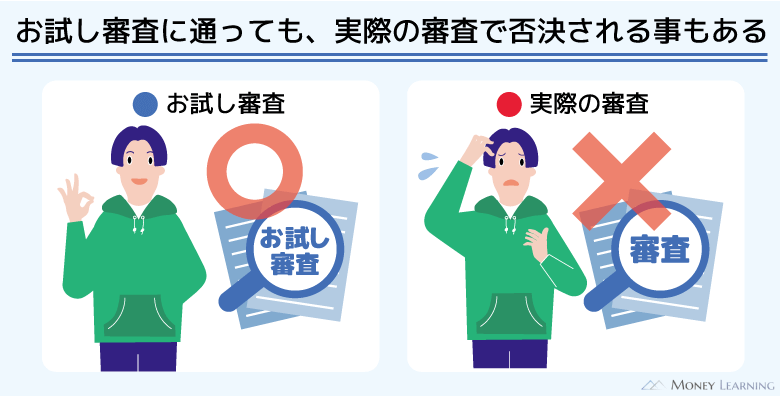

ただし、お試し審査に通っても、実際の審査で否決されるケースもあるので注意してください。

この記事では、お試し審査の入力項目と実際の審査で見られるポイント、そして、お試し審査の結果はどの程度信頼できるのかについて説明していきます。

「審査に落ちたくない!」

「はじめてのカードローン審査で不安…」

「お試し審査は通ったけど申し込んでも大丈夫?」

このように思っている方はぜひ申し込みの参考にしてください。

目次

カードローンのお試し審査のメリットとは?

まずはカードローンのお試し審査のメリットについて簡単に説明します。申し込みの前にお試し審査をするメリットは次の2つです。

- 申込履歴を残さずに審査結果の目安が分かる

- 入力内容は引き継がれるため手間が減る

本来、カードローンの申し込みは信用情報機関に情報が残り、審査結果(契約の有無)も登録されている情報から分かります。そのため、審査に通る見込みがないのに申し込みをすると、信用情報に審査落ちの記録が載ってしまうのです。

一方、お試し審査は正式な申し込みではないため、信用情報に記録はいっさい残りません。

また、診断結果の画面から申し込みフォームに移動する場合は、先に入力した内容が引き継がれることも多いです。引き継がれるのは数項目だけですが、それでも手間は減らせます。

お試し審査を受けるのにデメリットはないので、審査が不安な人は必ず診断結果を確認してから申し込みましょう。

ちなみに、お試し審査に決まった名称はありません。

消費者金融や銀行によって名称は異なり、「事前診断」「借入診断」「借入シミュレーション」などさまざまですが、記事内では「お試し審査」という言葉を使っています。

一部のカードローンには、仮審査の結果を申込画面上に10秒程度で表示してくれるサービスもありますが、これは正式な申し込みになるので注意してください。

主なカードローンのお試し審査の対応状況を以下にまとめました。

| カードローン | お試し審査 | 金利(実質年率) |

|---|---|---|

| プロミス | 2.5%~18.0% | |

| アコム | 2.4%~17.9% | |

| アイフル | 3.0%~18.0% | |

| レイク | 4.5%~18.0% | |

| SMBCモビット | 3.0%~18.0% | |

| 三井住友カード カードローン | 1.5%~15.0% | |

| 三菱UFJ銀行カードローン | 1.4%~14.6% | |

| みずほ銀行カードローン | 2.0%~14.0% | |

| オリックス銀行カードローン | 1.7%~14.8% | |

| 楽天銀行スーパーローン | 1.9%~14.5% | |

| 三井住友銀行 カードローン | 1.5%~14.5% |

※ 同じカードローンでも、ページによってお試し審査の有無が異なる場合もあります。

大手消費者金融を中心にお試し審査できるカードローンは多いので、審査に不安がある人はそのような商品を検討すると良いでしょう。

※ プロミスの最短3分融資はお申込み時間や審査によりご希望に添えない場合がございます。(詳細はこちら)

※1 365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上で(お借入れ額1万円でも可能)ご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

※2「原則なし」の場合も、審査の過程で必要になったときは勤務先に電話をかけることがあります。

※3 初めての方なら最大30日間利息0円

※4「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません

※5 原則、電話での確認はせずに書面やご申告内容での確認を実施

※6 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

カードローンのお試し審査で入力する内容とチェックされるポイント

お試し審査で入力する内容はカードローン会社によって異なります。ただ、ほぼ共通するような内容もあり、「生年月日」「年収」「他社借入の状況」の3項目は入力することが多いです。

それら3点を含めて、お試し審査では以下のような内容の入力が必要になります。

- 生年月日(年齢)

- 年収

- 他社借入の状況

- 職業(雇用形態)

- 希望限度額

- 居住形態

- 家族構成

ここではお試し審査で入力する内容ごとにどのような点をチェックしているのか、一般的に評価の高くなりやすい内容は何かについて説明していきます。

生年月日(年齢)

カードローンには年齢制限があり、ほとんどの商品は満20歳以上を対象にしています。上限年齢については商品によって異なるものの、満60歳~70歳程度が多いです。対象年齢の範囲外だとほかの入力内容に関係なく、お試し審査にも、実際の審査にも通りません。

お試し審査では生年月日、もしくは、現在の年齢、年代を入力します。20歳未満は対象年齢になるまで待つしかありませんが、定年後の年齢でも申し込めるカードローンはあるので、60歳以上の方も安心してください。

年収

カードローンは担保を設定しないタイプのローンなので、本人の収入が原則必要になります。

年収は多い方が審査で有利ですが、お試し審査の段階では「働いているかのチェック」くらいに考えてください。

実際の審査では融資の可否、限度額を大きく左右しますが、お試し審査の場合、金額はあまり影響しません。よほど少額でなければ問題ないでしょう。

カードローンの審査で入力するのは、手取りではなく、給与明細などに記載されている総支給額です。税金や保険料が天引きされる前の金額が基準なので、少なく申告しないように注意してください。

また、一部の銀行カードローンでは専業主婦の申し込みも受け付けています。その場合、「配偶者に安定した収入があること」が条件で、基本的に配偶者の年収を入力して審査を受けます。

他社借入の状況

ほかの金融機関からお金を借りている場合、件数や金額についても入力します。

他社借入は返済能力の評価にも影響するので、一定の収入があっても、他社借入の状況によってはお試し審査に通らないこともあるのです。

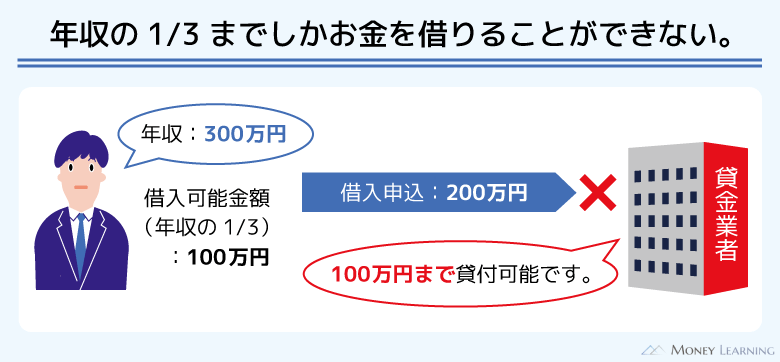

特に消費者金融などの貸金業者のカードローンでは、お試し審査は総量規制の簡易的なチェックにも利用されます。

総量規制では年収の1/3超の融資が禁止されていて、他社借入を含めてその金額を超えてしまうときは融資できません。

ただし、総量規制の対象になる借り入れは法律で決まっていますが、お試し審査において他社借入に含まれるもの、含まれないものは金融機関ごとに異なります。入力欄などに記載されている説明を確認しておきましょう。

職業(雇用形態)

カードローンの審査では収入の金額だけでなく、収入の安定性も重要になります。

そのため、職業(雇用形態)を入力することもあるのです。加えて、勤め先や雇用形態の簡易的なチェックとして加入している保険の種類もあわせて必要なことがあります。

ただし、お試し審査の段階で選択した雇用形態は参考程度で、診断結果への影響は小さいと考えて問題ありません。

例えば、年収が同じであれば、「正社員」でも、「パート・アルバイト」でもお試し審査の結果は変わらないでしょう。

職業については、年収と同様に安定収入の有無をチェックするという意味合いが強いです。選択した職業が「専業主婦」や「無職」だと現在安定した収入はないため、お試し審査にも通らないと思ってください。

繰り返しになりますが、一部の銀行は専業主婦も申し込めます。その場合は「専業主婦」を選択しても問題ありませんが、それ以外の金融機関では融資対象から外れることになるのです。(参考:専業主婦が借りれるカードローン)

希望限度額

カードローンは審査によって個々の限度額が決定されます。お試し審査で希望限度額を入力する場合は、年収や他社借入の状況から考えて、それらに見合った金額かがチェックされます。

例えば、年収100万円で希望限度額が50万円だと、返済能力を超えると判断されるでしょう。これも総量規制の簡易的なチェックだと思ってください。

ただし、実際のカードローンの審査では、希望限度額未満で審査に通ることもあります。契約するかは提示された限度額や金利を見てから決定すれば良いので、希望限度額についてはあくまでも参考程度です。

居住形態

カードローンの審査で見られる返済能力は、年収だけで決まるものではありません。すでに紹介した他社借入も重要な情報のひとつですし、「居住形態」も審査結果に影響します。

「持ち家」と「賃貸」では持ち家の方が有利ですが、月々の住宅ローン、家賃負担額もポイントになります。

住宅ローンや家賃などは月々の支払いが基本的に一定であり、避けられない出費です。

例えば、月々30万円の給与でも、家賃が10万円なのか、5万円なのかで自由にできるお金は大きく異なるでしょう。

お試し審査の段階で居住形態も入力する金融機関は少数ですが、審査では重要な項目なので覚えておいてください。

家族構成

一部のカードローン会社のお試し審査では、家族構成を入力する場合もあります。ただし、具体的な家族構成ではなく、「独身」や「既婚」「同居する家族の有無」などで、細かいところまでは聞かれません。

これは前述の居住形態と同じように返済能力をチェックするための項目のひとつになります。

独身であれば比較的自由にお金を使えますよね。一方、家族がいる場合は自由にできるお金が少なくなることも考えられます。

そのため、家族がいて、同居しているようなケースでは、独身・独り暮らしよりも評価が下がることもあるのです。

お試し審査の結果に問題がなくても、仮審査や本審査で落ちてしまう5つのケース

はじめてカードローンに申し込む方は特に「お試し審査」をすべきですが、診断結果の信頼性は高いのでしょうか?

実は、お試し審査に通っても、実際の審査で否決されるケースもあります。お試し審査は限られた情報のみで行う簡易的なチェックにすぎません。

お試し審査よりもずっと多くの項目が実際の審査には利用されます。そのため、お試し審査に通ったからといって、実際の審査にも通る可能性が高いとは断言できないのです。

例えば、以下のようなケースでは、お試し審査の結果に問題がなくても、仮審査や本審査で否決されてしまいます。

- 総合的に見たときに審査基準に達していない

- 信用情報に傷がついている

- 入力内容に誤りがある

- 必要書類の提出ができない

- 在籍確認が取れない

逆にいえば、これらを見ても特に不安な項目がないのであれば、審査落ちを過度に心配する必要はないでしょう。

1. 総合的に見たときに審査基準に達していない

カードローンは複数の項目を総合的に見て審査します。

ほとんどのカードローン会社のお試し審査で入力する「年収」「他社借入」「年齢」などは特に重要ですが、ほかにも「勤続年数」「勤め先」「居住形態」「住宅ローン・家賃の支払い」「同居する家族の有無」などさまざまな項目が審査の対象になります。

そのため、お試し審査の段階では「返済能力あり」と判断されても、総合的に見た場合に、「融資は難しい」と結果が変わることもあるのです。

お試し審査の段階では「毎月収入を得ているか」「最低限度額で契約できる程度の年収か」「総量規制に抵触しないか」程度しかチェックできないと思ってください。

2. 信用情報に傷がついている

消費者金融も、銀行も信用情報機関に加盟していて、申込者のローンやクレジットカードの利用状況は把握することができます。

ただし、申込者の信用情報を見るには本人の同意が必要であり、個人を特定できるような情報は入力しないお試し審査だと信用情報もチェックされません。

信用情報の登録内容が照会されるのは、正式な申し込みの後なのです。

年齢、収入に問題がなく、他社借入がゼロならお試し審査には通るでしょう。ですが、信用情報がいわゆるブラックな状態だと実際の審査では否決される可能性が非常に高いです。

特に大手消費者金融や銀行は、信用情報を重視していて、ブラックだとほかの審査項目は評価されずに一発で否決となる場合もあるので注意してください。

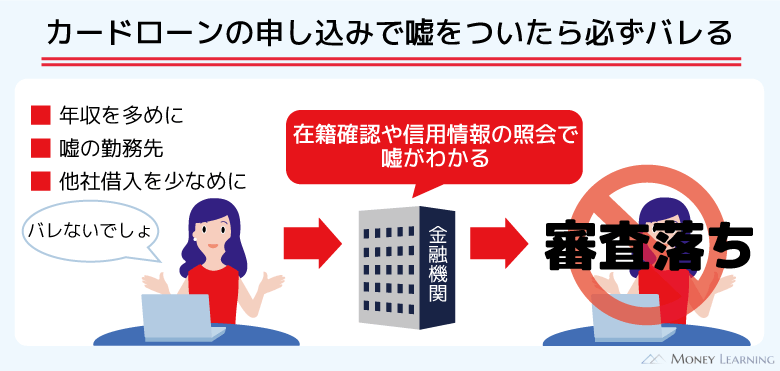

3. 入力内容に誤りがある

実際の審査で特に重要な項目については、嘘・誤りがないかを提出された書類や電話、信用情報機関などへの照会によって事実確認します。

一方、お試し審査は自己申告した情報で診断されるため、その内容に嘘や誤りがあっても分かりません。

例えば、年収や他社借入で入力すべき数字を勘違いしていた場合は、診断結果と実際の審査結果が異なることも出てくるでしょう。

お試し審査に関しては、信用情報機関に履歴はいっさい残らず、金融機関も個人を特定できるような情報の把握はできません。

そのため、お試し審査の段階で入力内容にミスがあっても大きな問題はないものの、実際の審査結果と異なってくる可能性は高くなります。

4. 必要書類の提出ができない

カードローンの契約には本人確認書類が必須なので、提出できない場合は審査に通りません。

基本的に信用情報や申込内容のチェックは申込直後の仮審査で行われますが、その後、在籍確認や提出書類の確認をする本審査があります。

また、仮審査の結果には有効期限が決められていることもあるので注意してください。指示された書類を提出しないまま仮審査の連絡から一定期間が経過してしまうと、仮審査の結果は無効になるのです。

運転免許証などの本人確認書類に加えて、源泉徴収票や給与明細書、確定申告書といった収入証明書も必要なケースがあるので、事前に用意しておきましょう。

特に個人事業主の場合は、後述の在籍確認の意味があまりないということもあって、提出する書類が多岐にわたることもあります。

契約に必要な書類は審査内容によって異なることもあるため、担当者の指示に従うようにしてください。

5. 在籍確認が取れない

申し込みフォームに入力した職場で本当に勤務しているのかをチェックするのが在籍確認です。

申込者の勤め先に電話をかけて確認するケースが多く、通常、審査の最終段階で行われます。カードローンの審査において「安定収入を得ているか」はとても重要なので、自己申告の内容を鵜呑みにはせずに、在籍確認でチェックするのです。

在籍確認の電話は勤務状況の分かる書類の提出で代替できることもありますし、本人が職場に不在のタイミングに電話がかかってきても問題ありません。

ただし、どの方法で在籍確認するかは担当者の判断に委ねられます。

そのため、担当者指定の方法で在籍確認ができなければ、審査の最終段階まで来て、否決されてしまうでしょう。

例えば、どうしても本人が電話に代わる必要があると担当者が判断することもあります。

それなのに「何度かけても本人が不在」「都合の良い日時を聞かれても明確に返答できない」といったときは、在籍確認が取れなかったと判断される可能性もあるのです。

カードローンのお試し審査をするときの注意点

消費者金融や銀行のカードローンでお試し審査をするときには、以下の点に注意して下さい。

- お試し審査と実際の審査結果が異なることもある

- 他社借入の入力内容は金融機関ごとに異なる

- 他社借入に含まれないものも審査結果には関係する

- 金利や限度額などの条件は正式な審査を受けないと分からない

- 銀行や信販系のカードローンの審査基準が厳しい

- おまとめローンに関してはお試し審査がないことも多い

お試し審査と実際の審査結果が異なることもある

この記事の中で何度もふれましたが、お試し審査と実際の審査結果は異なる場合があります。

お試し審査はあくまでも、申し込みに必要な最低限の条件を満たしているかをチェックするサービスです。実際の審査よりも入力する情報は少なく、信用情報なども考慮されません。

そのため、前述のような仮審査、本審査で落ちてしまうケースもあるのです。一方、「お試し審査では融資できないと診断されたのに、実際に申し込んだら審査に通った」というケースはほぼありません。

診断結果では「入力された情報だけでは判断できません」「融資できないと思われます」のような断定しない表現が使われることもありますが、この場合は審査に通らないと考えてください。

お試し審査にも通らないときは、明らかに融資できないような原因があるはずなので、その理由を特定しましょう。

例えば、以下のようなケースではお試し審査に通りません。

- 融資対象年齢から外れている

- 無職、専業主婦など安定した収入がない

- 他社借入があり、総量規制に抵触する

他社借入の入力内容は金融機関ごとに異なる

多くのカードローン会社のお試し審査では「他社借入」も入力します。ですが、何を他社借入として申告するかは金融機関ごとに異なるので注意してください。

基本的にはほかの金融機関(銀行・消費者金融・クレジット会社など)から借りている金額を入力するのですが、中には入力する必要がないものもあるのです。

まず、他社借入に含めなくて良いのが有担保の自動車ローンや住宅ローン、クレジットカードでのショッピングです。

自動車ローンや住宅ローンはカードローンなどでの借り入れと性質が異なりますし、クレジットカードでのショッピングは借り入れになりません。

ただし、クレジットカードでキャッシング(借り入れ)している場合は、他社借入に該当します。

そして、金融機関によって判断が分かれるのが銀行カードローンです。消費者金融のお試し審査は総量規制をチェックする意味合いが強いため、「銀行カードローンは他社借入に含めない」としているところもあります。

詳しくはお試し審査の入力フォームに注意事項が記載されているので、そこで判断するようにしてください。

他社借入に含まれないものも審査結果には関係する

自動車ローンや住宅ローンはお試し審査の「他社借入」で入力しないと説明しましたが、これは審査に関係しないという意味ではありません。

どちらも担保があるので、もしもの場合は担保が売却されて、債務に充てられます。ただ、ローンの残高がある間は月々の支払いも発生するため、返済能力が低く見られることもあるのです。

カードローンの審査で信用情報を照会すれば、各種ローンやクレジットカードなどの契約内容、利用状況は分かります。

他社借入に含まれないようなものでも、ローンの支払いで毎月自由にできるお金が少ない状況なら審査通過は厳しいと考えてください。

金利や限度額などの条件は正式な審査を受けないと分からない

お試し審査は「審査に通る見込みがあるか」を診断してくれます。ただし、具体的な金利や限度額などの貸付条件が分かるのは、正式な申し込みをした後です。

そのため、お試し審査の場合、提示された条件で複数のカードローンを比較することはできません。

お試し審査のデメリットではありませんが、診断できることには限界があるのです。

ただ、金利などの条件を知りたくても、複数社への本審査の申し込みは避けてください。短期間に何社もの本審査を受けるのは避けるべきなので、正式な申し込みはひとつのカードローンに絞りましょう。

銀行や信販系のカードローンの審査基準が厳しい

カードローンは消費者金融以外にも、銀行やクレジット会社で扱われていて、一般的に審査の難易度は「消費者金融 > クレジット会社 > 銀行」の順で厳しくなるといわれています。

クレジット会社の扱うカードローンは信販系と呼ばれていますが、ほとんどの信販系カードローンにはそもそもお試し審査のサービスがありません。

銀行カードローンに関しても、お試し審査できないところが消費者金融よりも多いので注意してください。

お試し審査は最低限の条件をチェックするという意味合いが強く、審査基準が厳しい銀行カードローン、信販系カードローンの場合、限られた情報だけでは簡易的な診断も難しいのです。

そのため、審査に通るか不安でお試し審査をしようと思っている方は、消費者金融のカードローンを選ぶのがおすすめです。

おまとめローンに関してはお試し審査がないことも多い

消費者金融などの貸金業者の中にはおまとめローンを扱っているところもあります。おまとめローンは借り入れを一本化して、借金の完済を目指すための返済専用ローンです。

ただし、おまとめローンに関してはお試し審査できないケースが多いので注意してください。

大手消費者金融でおまとめローンを扱っているところは何社もありますが、おまとめローンのお試し審査はありません。カードローン用のお試し審査を利用することはできるものの、審査基準が異なるため、どうしても信頼性は低くなります。

一部の中小消費者金融であればおまとめローンのお試し審査ができますが、貸付条件や利便性を考えると大手の商品を優先すべきでしょう。

まとめ

お試し審査は簡単な質問に答えていくだけで、すぐに審査に通りそうかを診断してくれるサービスです。

最後に、お試し審査に関するポイントをまとめました。

- 入力するのは主に「年齢」「年収」「他社借入の状況」の3つ

- お試し審査に通っても実際の審査で否決される場合がある

- お試し審査に通らないなら実際の審査にもほぼ通らない

- 信用情報は診断結果にいっさい反映されない

- 銀行、クレジット会社はお試し審査のないところも多い

正式な申し込みよりも少ない情報での診断なので、実際の審査とは結果が異なる場合もあります。

ですが、目安でも分かれば安心できますし、個人を特定できるような情報の入力は不要です。信用情報機関に履歴は残らず、正式な申し込みの前にお試し審査を受けておくのにデメリットはありません。

銀行やクレジット会社のカードローンは審査が厳しめで、そもそもお試し審査のないところが多いです。審査に通るか不安な人は、大手消費者金融のカードローンにお試し審査を受けた上で申し込みましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。