カードローンといえば消費者金融が有名ですが、ここ数年は、銀行カードローンの利用も増えています。

実際、金融庁の資料によれば、2007年の国内銀行カードローンの残高は35,000億円に満たないのに対して、2017年には55,000億円を超えるまでに増加しました。(金融庁 銀行カードローンのフォローアップ調査結果について)

確かに消費者金融よりも銀行からお金を借りる方が安心感はありますし、銀行には低金利なカードローンも多いです。

ただ、すべての人に銀行カードローンが向いているわけではありません。消費者金融カードローン、銀行カードローンそれぞれにメリットとデメリットがあるのです。

なんとなく銀行が良いと思っている人や消費者金融に不安を感じている人もいるかもしれませんが、メリットとデメリットの両方を知った上で、自分に合っている方を選びましょう。

この記事では、消費者金融と銀行のカードローンの違いについてまとめました。

それぞれを比較しながらメリットとデメリットも説明していくので、カードローンを選ぶ際の参考にしてください。

目次

消費者金融と銀行カードローンの大きな違いは主に3つ

消費者金融の営業には国や都道府県から貸金業者として登録を受ける必要があり、さまざまな法律、規制の下で業務が行われています。

消費者金融に「怖い」「危険」といったイメージを持っている人もいるかもしれませんが、特に大手は法令遵守の意識が高いので安心してください。

銀行の業務に関しては「銀行法」という法律があるのに対して、消費者金融は「貸金業法」に則った業務が求められるのです。

ちなみに、消費者金融は個人に対して貸し付けをするのが主な仕事で、法人向け融資や預金なども行う銀行とは業務内容でも異なります。

実は、このような適用される法律、業務内容の違いは、それぞれが扱っているカードローンの特徴にも現れています。

どちらも同じカードローンという商品を扱っていますが、消費者金融と銀行のカードローンには次の3点で大きな違いがあるのです。

- 上限金利は銀行カードローンの方が低い

- 消費者金融は即日融資が可能ですが、銀行カードローンは即日融資が不可

- 消費者金融より銀行カードローンの審査は厳しい

「消費者金融と銀行カードローンって何が違うの?」と思っている方は、まずはこの3点を押さえておきましょう。

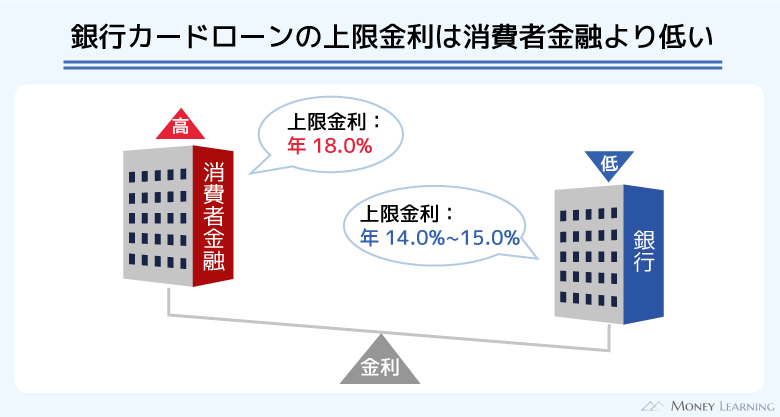

1. 上限金利は銀行カードローンの方が低い

カードローンを選ぶ上で金利は非常に重要ですが、全体的に銀行カードローンの方が低くなっています。

消費者金融カードローンの場合、上限金利は年18.0%程度の商品が多く、これは法律で決められている貸付金額が10万円以上、100万円未満のときの上限です。

一方で、銀行カードローンだと上限金利は年14.0%~15.0%の商品が一般的で、上限金利だった場合は消費者金融との間に年3.0%程度の差が出ます。

10万円~50万円を借りたケースを例に1ヶ月あたりの利息を計算してみました。

| 借入金額 | 消費者金融(年18.0%) | 銀行(年15.0%) | 差額 |

|---|---|---|---|

| 10万円 | 1,479円 | 1,232円 | 247円 |

| 30万円 | 4,438円 | 3,698円 | 740円 |

| 50万円 | 7,397円 | 6,164円 | 1,233円 |

借りる金額、返済のペースによって最終的な利息の総額は変わってきますが、大きな金額を借りたい場合、ゆっくり返していきたい場合は、低金利な銀行カードローンを選びましょう。

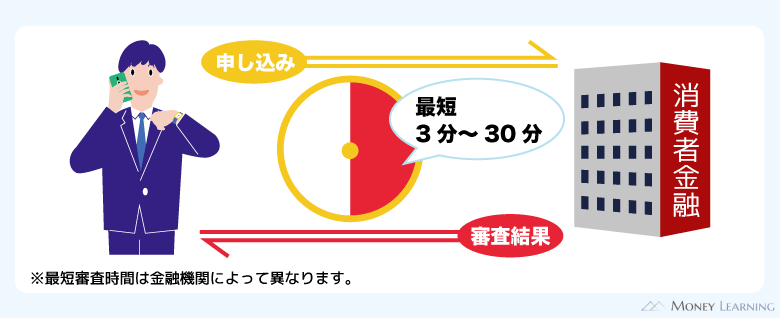

2. 即日融資を希望する人は消費者金融カードローン

カードローンは、たくさん種類のあるローン商品の中でも審査がスピーディです。

特に消費者金融の審査は早く、大手であれば最短25分前後で結果が分かるところも多くなっています。

そのため、消費者金融カードローンは即日融資にも対応していて、申し込みの当日にお金を借りることも可能です。(※ 申し込みの時間帯などによっては翌営業日以降になります。)

銀行カードローンの場合、審査結果が分かるのは早くても翌日であり、即日融資には対応していません。また、平日しか審査が進まないケースもあり、タイミングが悪いと数日~1週間程度かかることもあるでしょう。

できるだけ早くお金を借りたい人は、消費者金融のカードローンを選べば間違いありません。

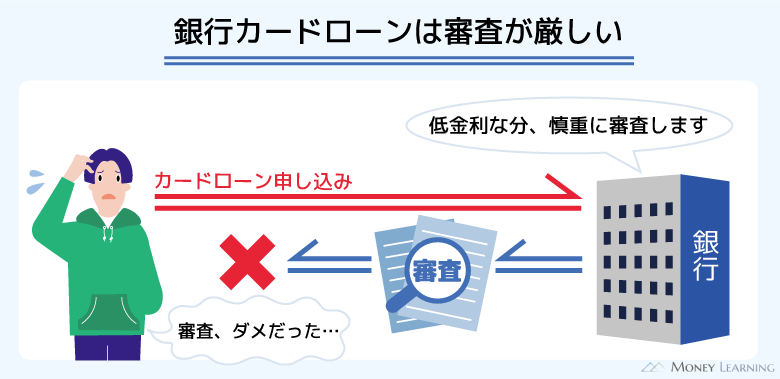

3. 消費者金融より銀行カードローンの審査は厳しい

カードローンの契約には必ず審査がありますが、その基準は消費者金融より銀行カードローンの方が厳しめです。

詳しい審査基準は非公開であり、コールセンターなどに問い合わせても審査の内容や基準に関することは答えてもらえません。

ただ、銀行カードローンは低金利なので契約者をより厳しく選ぶ傾向があります。「金利が低い」ということは、それだけ慎重に貸し倒れのリスクがないかをチェックするということでもあるのです。

大手消費者金融でも審査通過率は毎年40%~50%ほどで、落ちてしまう人も一定数います。審査に自信がない場合、銀行カードローンよりも消費者金融が良いでしょう。(参考:審査が甘い消費者金融はあるの?)

消費者金融と銀行カードローンのどちらを選ぶべき?

先ほど説明した消費者金融と銀行カードローンの特徴を表にまとめると次のようになります。

| 消費者金融カードローン | 銀行カードローン | |

|---|---|---|

| 金利 | ||

| 融資スピード | ||

| 審査 |

もちろん商品による差もありますが、「金利は高めだけど、融資スピードなどの利便性が高い消費者金融」と「審査は厳しいが、低金利な銀行カードローン」だと考えると良いでしょう。

以下ではそれぞれがどのような人に向いているのかをもう少し詳しく紹介します。

消費者金融カードローン向きの人

次のいずれかに該当する人は、消費者金融のカードローン向きです。

- 即日融資を受けたい(すぐにお金を借りたい)

- 少額借入の予定である

- 無利息期間を活用したい

- カードレスで利用したい

- 郵送物をなしにしたい

- 審査に自信がない(パート・アルバイトなど)

例えば、次のような大手消費者金融はいずれも利便性が高く、はじめてカードローンを利用する人にもおすすめです。

| 消費者金融カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス | 4.5%~17.8% | 1万円~500万円 |

| アコム | 3.0%~18.0% | 1万円~800万円 |

| アイフル | 3.0%~18.0% | 1万円~800万円 |

| レイク | 4.5%~18.0% | 1万円~500万円 |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 |

【徹底比較】プロミス アコム アイフル SMBCモビット レイクの違いは何?

銀行カードローン向きの人

一方、次のような人は銀行カードローンに向いています。

- 借入まで時間がかかっても低金利な商品が良い

- まとまった金額を借りたい

- 長期の返済計画を考えている

- 安心感を重視したい

- 消費者金融やリボ払いの借り換えに利用する

銀行カードローンも商品によって金利はさまざまです。中には消費者金融とほとんど変わらない金利の銀行カードローンもあるので、金利を重視する人はその点にも注意してください。

また、一部の地方銀行カードローンは全国からの申し込みに対応していません。

銀行カードローンでお金を借りるなら、自宅や職場の場所に関係なく申し込める以下のような都市銀行、ネット銀行の商品が良いでしょう。

| 銀行カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| 三菱UFJ銀行カードローン | 1.4%~14.6% | 10万円~800万円 |

| みずほ銀行カードローン | 2.0%~14.0% | 10万円~800万円 |

| オリックス銀行カードローン | 1.7%~14.8% | 10万円~800万円 |

| 楽天銀行スーパーローン | 1.9%~14.5% | 10万円~800万円 |

| 三井住友銀行 カードローン | 1.5%~14.5% | 10万円~800万円 |

消費者金融と銀行カードローンの違いを5つのポイントで比較

消費者金融と銀行カードローンの主な違い、それぞれがどのような人に向いているのかを説明してきましたが、ここからはもう少し細かく比較していきます。

比較項目は「金利」「総量規制」「保証会社」「審査にかかる時間」「加盟している信用情報機関」の5つです。

1. 金利

カードローンの金利は消費者金融や銀行などの金融機関が決めますが、適用できる金利については法律による規制があります。

「利息制限法」で認められているのは、貸付金額が10万円未満だと年20.0%まで、10万円~100万円未満だと年18.0%まで、100万円以上だと年15.0%までです。

そのため、消費者金融にも、銀行にも年20.0%を超える金利のカードローンはなく、限度額に応じて法律に違反しないような金利が適用されます。

また、カードローンの金利は、◯%~△%のように表記されている場合が多いです。

これは審査によって上限金利(◯%)から下限金利(△%)の間で利率を決めるということであり、申し込んでみないと適用される金利は分かりません。

消費者金融と銀行カードローンの金利を比較すると、上限金利、下限金利ともに銀行の方が低い傾向にあります。ただ、チェックするのは上限金利だけで良いでしょう。

カードローンは限度額が高くなると、金利は下がる仕組みなので、下限金利が適用されるのは基本的に最大限度額で契約できた場合です。

初回契約時は低めの限度額になりやすく、適用される金利も上限金利が多いと思ってください。

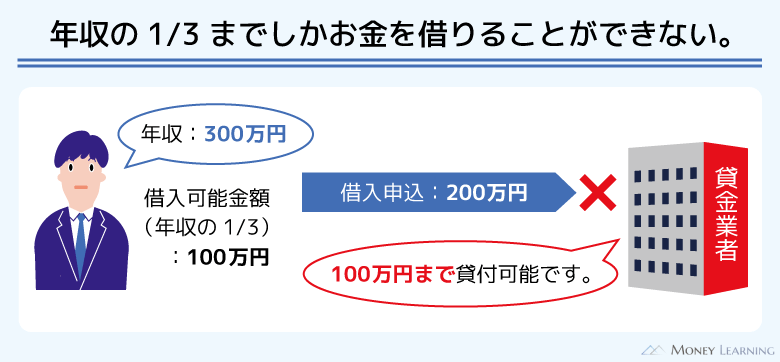

2. 総量規制

総量規制は貸金業法のルールであり、「(貸金業者による)年収の1/3を超える金額の融資」を禁止しています。

対象は消費者金融、クレジットカード会社などの貸金業者で、返済能力を超えた貸し付けの防止が目的です。このようなルールがあるため、貸金業者は本人に収入のない専業主婦に融資できません。

ただし、銀行カードローンであれば「年収の1/3超も借りられる」「専業主婦も審査に通る」というわけではないので注意してください。

銀行の場合は、法律ではなく、自主規制によって会社内で独自の基準を設けているのです。

基本的には貸金業法における総量規制に準じた基準で、銀行カードローンでは年収の1/3、もしくは1/2を上限にしているといわれています。

一方、専業主婦への融資については銀行によって方針が異なります。法律上、専業主婦には融資できない消費者金融に対して、銀行は配偶者に安定した収入があるという条件で申し込みを受け付けているところもあるのです。

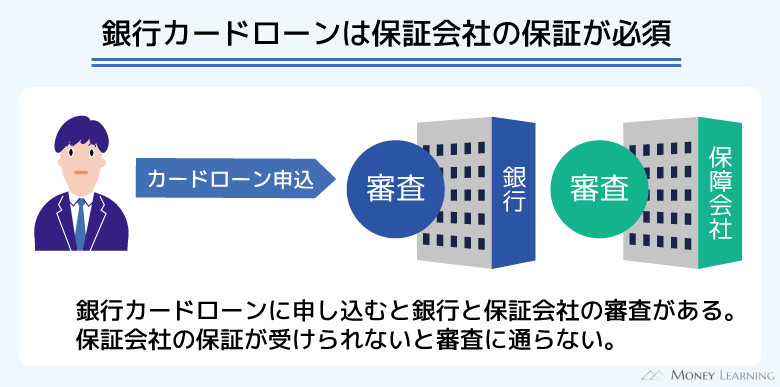

3. 保証会社

カードローンの契約には担保も、保証人もいらないので、ほかのローン商品に比べると申し込みやすいでしょう。

ですが、多くの銀行カードローンの契約には保証会社の利用が必須になっています。

保証会社の仕事はいくつかありますが、主な役割は「銀行に代わって申込者の返済能力を審査すること」だと考えてください。

保証会社は消費者金融やクレジットカード会社などが務めるケースも多いです。ただし、保証した人物の返済が滞った場合は保証会社の責任になる上に、直接融資するよりも利益は小さいので、保証審査は慎重になるのです。

ちなみに、保証会社の仕組みは法律による決まりではないため、保証会社を利用しない銀行カードローン、保証会社を利用する消費者金融も少数ですが存在します。

銀行カードローンの保証会社が消費者金融だと混乱してしまうかもしれませんが、保証会社は業務の一部を代行しているだけであり、消費者金融からお金を借りるわけではありません。

4. 審査にかかる時間

大手消費者金融の審査は最短25分ほどで完了するのに対して、銀行カードローンは1営業日以上を要します。

実は、銀行カードローンも以前は即日融資に対応しているところがありました。

ですが、銀行の資金が反社会的な組織に流れるのを防ぐために、業界が新たなルールを作り、2018年1月より申込者の情報を警察庁データベースでチェックするようになったのです。

警察庁データベースでの照会結果が分かるまでには時間がかかります。

もともと銀行カードローンの審査は消費者金融に比べると時間がかかっていましたが、これによって完全に即日融資ができなくなりました。

また、週末や祝日は審査を実施していない金融機関も多く、申し込みのタイミングによっては審査結果が出るまでに数日~1週間程度かかるでしょう。

5. 加盟している信用情報機関

カードローンの審査では信用情報の登録内容もチェックされることになります。

日本には「日本信用情報機構」「シー・アイ・シー」「全国銀行個人信用情報センター」の3つの信用情報機関があり、カードローンを扱う金融機関はいずれかに1社以上に加盟しているのです。

| 信用情報機関 | 主な会員 |

|---|---|

| 日本信用情報機構 | 消費者金融、クレジット会社、信販会社、保証会社、リース会社、銀行など |

| シー・アイ・シー | クレジット会社、消費者金融、銀行など |

| 全国銀行個人信用情報センター | 銀行、信用金庫、労働金庫など |

どの信用情報機関に加盟しているのかは金融機関ごとに異なりますが、カードローンに申し込みをする立場からするとあまり気にする必要はありません。

それぞれは提携関係にあり、重要な情報は共有されているのです。

例えば、日本信用情報機構にしか加盟していない消費者金融のカードローンでも、ほかの2社に登録されている情報によって審査に落ちることもあります。

加盟している信用情報機関の数によって、審査が厳しくなったり、甘くなったりすることはありません。

消費者金融と銀行カードローンのメリット・デメリット

次は消費者金融と銀行カードローンのメリット、デメリットを比較しながら、それぞれにどのような特徴があるのかを見ていきましょう。

ただし、以下で紹介するのは主な傾向であり、すべての商品に共通というわけではありません。

例えば、消費者金融カードローンの特徴のひとつで「無利息期間」を挙げますが、無利息期間のない消費者金融も、無利息期間のある銀行カードローンも存在します。

あくまでも傾向なので、詳細は商品ごとにチェックするようにしてください。

消費者金融カードローンに見られる特徴

消費者金融カードローンには次のような特徴が見られます。

- 無利息期間がある

- Web完結、カードレスで郵送物なしにしやすい

- スマホATMに対応している

- 特定の銀行口座がいらない

- 返済に関する柔軟性が高い

- 自動契約機でカードを受け取れる

- 10万円未満の限度額で契約できる

無利息期間がある

無利息期間は初回契約者向けのサービスで、対象の借り入れで発生する利息が0円になります。

消費者金融は銀行に比べて高めの金利ですが、無利息期間を上手に使えば負担は減らせるでしょう。

無利息期間の日数や適用条件は消費者金融ごとに異なります。条件を満たさずに無利息期間が適用されないのはもったいないので、申し込みの前にしっかりと確認するようにしてください。

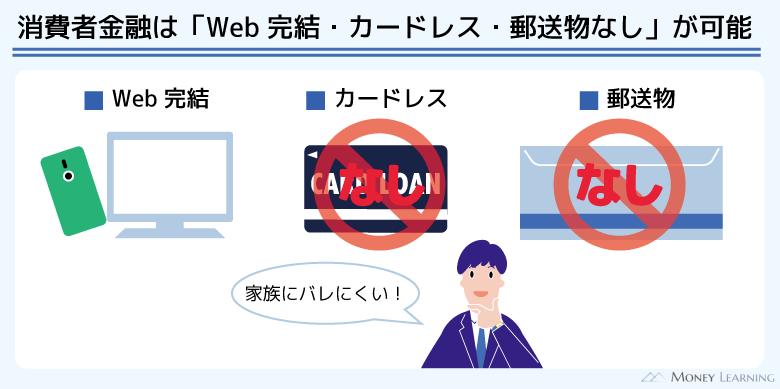

Web完結・カードレスで郵送物なしにしやすい

カードローンは審査で決まった限度額の範囲内なら繰り返し利用でき、消費者金融の自社ATM、提携金融機関やコンビニの提携ATMでカードを使って借りたり、返したりが可能です。

ただ、インターネットバンキングやスマホを使った取引方法も普及したため、カード発行なしのカードレスでWeb完結契約できるところが増えています。

Web完結対応のカードローンなら申し込みから利用までのすべてをネット上で行え、カードを郵送で受け取る必要も、自動契約機などの店舗に行く必要もありません。

銀行カードローンはカード、契約書などの郵送を避けられないケースも多く、家族と一緒に住んでいる場合は、消費者金融の方がバレにくいでしょう。

スマホATMに対応している

消費者金融にはスマホATMに対応しているカードローンが多く、スマホのアプリをローンカード代わりにすることもできます。

以前はカードレスで契約すると銀行振込でしか借り入れできませんでしたが、スマホATMを使うとカードがなくてもATMでキャッシングできるのです。

スマホATMはセブン銀行、ローソン銀行のATMで利用できます。カードに比べると利用できる場所は減りますが、セブンイレブンやローソンが近くにあるなら十分に便利でしょう。

特定の銀行口座がいらない

銀行カードローンの中には、その銀行の口座を持っていないと契約できない商品も多いです。口座を持っていない場合は新規で普通預金口座も開設する必要があり、カードローンを契約するまでに時間がかかってしまいます。

その一方で、消費者金融であれば基本的に特定の銀行口座はいりません。ATMだけで利用するなら銀行口座はいっさい不要です。

ネットバンキング経由で借りたり、返したりする場合、月々の返済を口座振替で行う場合は、銀行口座が必要になりますが、登録できる金融機関はたくさんあるので心配ないでしょう。

また、多くの銀行でモアタイムシステムが導入されたことで、曜日や時間帯を問わず振込融資を受けられるケースが増えています。

口座開設不要で契約できる銀行カードローンもありますが、「その銀行のネットバンキングでないと振込融資はできない」などの制限がつくこともあるので注意してください。

特定の金融機関の口座がなくても、便利に使えるのが消費者金融のカードローンです。

返済に関する柔軟性が高い

先ほどの話とも関連しますが、口座が必要な銀行カードローンの場合、月々の返済は口座振替になることが多いです。

返済忘れを防ぎやすいという点は、銀行にとっても、利用者にとってもメリットになります。ただ、口座振替は引き落とされる金額の調整が難しく、メインバンクでない人は毎月返済に必要なお金を移動するのも面倒でしょう。

その点、消費者金融のカードローンはATM、ネットバンキング、口座振替など返済方法の選択肢が豊富で、返済日についても自分で指定できるケースが多いです。

返済に関する柔軟性は消費者金融の方が高いといえます。

自動契約機でカードを受け取れる

ローンカードが郵送される場合、審査通過の連絡後、受け取りには数日~1週間ほどかかります。

カードを受け取る前に銀行振込で借りられるケースもありますが、金融機関や曜日、時間帯によっては翌営業日の入金になってしまいます。

一方、大手消費者金融には自動契約機があるので、営業時間内ならその場でカード発行できるのです。ネットで申し込みを済ませて、審査に通ってから自動契約機へ行った場合、室内で審査を待つ必要もありません。

自動契約機でカードを受け取ろうと思っている人は、時間の短縮になるのでネットから申し込みを済ませておきましょう。

10万円未満の限度額で契約できる

カードローンの限度額は商品ごとに異なりますが、消費者金融は最低1万円から、銀行カードローンは最低10万円からとなっていることが多いです。

パート・アルバイトで働く学生や主婦の場合、審査の結果、10万円未満の限度額になるケースもあります。

カードローンの限度額は年収の影響を強く受けるため、収入が少ない人は1万円から契約できる消費者金融を選びましょう。

銀行カードローンに見られる特徴

次は銀行カードローンの特徴を見ていきましょう。消費者金融と比較した場合、次のような点が銀行カードローンの特徴になります。

- キャッシュカードにローン機能を追加できる

- 手数料無料で利用できる提携ATMが多い

- 銀行との取引状況によって金利などの優遇がある

キャッシュカードにローン機能を追加できる

カードローンの契約にその銀行の普通預金口座が必要な商品の場合、キャッシュカードにローンの機能を追加できることも多いです。

これならローン専用カードを持つ必要はなく、カードが原因で家族や友人にバレるリスクもありません。

また、口座の情報とカードローンが紐づいているため、商品によっては自動融資機能も利用できます。

自動融資機能とはクレジットカードや公共料金の引き落としで、口座残高がマイナスになる場合、足りない金額をカードローンで自動的に補ってくれるサービスです。

このようなサービスは消費者金融にないので、銀行カードローンならではの特徴だといえます。

手数料無料で利用できる提携ATMが多い

カードローンをATMで利用する場合、所定の手数料がかかることも多いです。1回あたり100円~200円程度ですが、利息以外の手数料はできるだけ節約したいですよね。

消費者金融は自社ATM、もしくは一部の提携金融機関のATMであれば手数料がかからないものの、多くの金融機関の提携ATMは有料になっています。

一方、銀行カードローンならその銀行のATMに加えて、ほかの多くの金融機関のATMも無料です。

自社でATMを持たないネット銀行のカードローンも、提携金融機関のATMを無料で使えることが多いので心配いりません。

もちろん商品によって差はありますが、銀行カードローンの方がATMの手数料を節約しやすいでしょう。

銀行との取引状況によって金利などの優遇がある

銀行カードローンは、その銀行との取引状況によって金利などが優遇されることもあります。

特に住宅ローンの利用による金利の引き下げは多く、通常よりも低い金利での借り入れが可能です。

また、カードローンの契約で銀行の会員プログラムのランクが上がり、「ポイントが貯まりやすくなる」「ATMや他行への振込手数料の無料回数が増える」などの優遇もあります。

主にメインバンクの銀行カードローンを利用する場合ですが、このようなメリットもあるのです。

第三の選択肢として「信販系カードローン」もある

消費者金融と銀行カードローンの違いについて説明してきましたが、第三の選択肢としてクレジット会社のカードローンもあります。

クレジット会社のカードローンは「信販系カードローン」と呼ばれ、消費者金融とも、銀行カードローンとも違った特徴を持つ商品が多いです。

例えば、三井住友カード カードローンは、返済実績に応じて金利が年々下がるため、長く利用する人にとっては大きなメリットになります。

次のようなものが信販系カードローンの代表的な商品です。

| 信販系カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| 三井住友カード カードローン | 1.5%~15.0% | 900万円まで ※1 |

| クレディセゾン マネーカード | 15.0% ※2 | 100万円 |

| オリコ CREST | 4.5%~18.0% | 10万円~500万円 |

※1 三井住友カードの発行するカードを持っている場合、それらと合算した利用残高が決められた総利用枠を超えないようにする必要があります。

※2 新規申込の場合、年15.0%の100万円コースのみになります。

これらはカードローンであり、各社が扱うクレジットカードのキャッシングサービスとは別です。基本的にクレジットカードのキャッシングよりも貸付条件などは良いので、お金を借りるならカードローンを選びましょう。

ちなみに、クレジット会社も貸金業者なのでカードローンも、クレジットカードキャッシングも法律面での扱いは消費者金融と変わりません。

そのため、総量規制の対象であり、専業主婦の申し込みはできないので注意してください。

信販系カードローンは「消費者金融は避けたい」「銀行の審査は厳しそうで不安」「借り換えに利用したい」といった人におすすめです。

まとめ

消費者金融と銀行カードローンの主な違いは「金利」「融資スピード」「審査の厳しさ」の3点です。

銀行カードローンには低金利な商品が多いものの、それなりに審査は厳しくなるので注意してください。

一方、消費者金融は金利面で銀行に劣りますが、無利息期間を使えば負担は抑えられますし、即日融資に対応していたり、カードレスで契約できたりするなど利便性は高いのです。

- 消費者金融は法律に則り貸し付けをするので安心

- すぐ借りたい、便利に借りたい人には消費者金融がおすすめ

- 消費者金融は総量規制の対象で専業主婦は利用不可

- 銀行カードローンのメリットは金利の低さ

- 銀行カードローンは即日融資ができない

- カードローンの保証会社は審査業務を代行している

- クレジット会社の「信販系カードローン」も選択肢のひとつ

消費者金融と銀行のカードローンには、それぞれ異なるメリット、デメリットがあります。商品による差もあるので、比較しながら自分に合った商品を見つけましょう。