「アイフルの審査って甘いのかな?」

審査に不安を感じている方はこのような疑問を持っている人もいますよね。

実は、アイフルだけでなく、具体的な審査基準を公開しているカードローン会社はありません。そのため、申し込んでみないことには審査結果も分からないのです。

ただし、アイフルが審査でどのような点を見るのか、どのような人が審査に通りやすいのかは分かっています。

この記事ではアイフルのカードローン審査について詳しく説明していきます。

アイフルのカードローン審査の難易度、審査に通るためのコツや申し込みの流れなどにもふれるので、ぜひ申し込みの参考にしてください。

目次

アイフルの審査基準とは?

前述のとおり、アイフルは具体的な審査基準を公開していません。具体的な審査基準とは「年収~万円以上は必要」「他社借入が~件以上あると否決」などです。

その一方で、カードローンの申込条件として次の2点が公表されています。

- 満20歳~69歳までの方

- 定期的な収入と返済能力を有する方(貸付条件はこちら)

毎月一定の収入を得ていて、借りたお金を返すだけの余裕があれば申込条件を満たしていると考えて良いでしょう。

また、アイフルはパートやアルバイト、派遣社員、契約社員の方も申込可能です。どのような雇用形態でも現在仕事をしている状態なら問題ありません。

ただし、申込時点での本人の収入が必要であり、「求職中で無職の人」「専業主婦」は条件を満たさないので注意してください。

20歳未満の人も同様に条件を満たしておらず、アイフルのカードローンに申し込むことはできません。

アイフルの審査に通りやすい人

カードローンの審査で重要視されるのは、収入の「多さ」ではなく「安定性」です。

そのため、年収が一緒だとしても、毎月の収入にばらつきがある人より、月々の収入が一定の人の方が評価される傾向にあります。

また、雇用そのものの安定性もポイントです。

例えば、正規雇用に比べて解雇されるリスクが高い非正規雇用の場合、やや評価は低くなるでしょう。

雇用形態別にカードローン審査の通りやすさを表にまとめました。

| 正社員 | 公務員 | パート・アルバイト |

|---|---|---|

| 派遣社員 | 契約社員 | 個人事業主(自営業) |

| 学生 | 専業主婦 | 無職 |

※ 評価はあくまでも傾向です。実際の審査では複数の項目から総合的に契約の可否が評価されます。

アイフルは条件をクリアしていれば、学生でもカードローンに申し込めます。ただ、アルバイトで収入を得ていても、授業やテストなどがあればシフトは減ってしまいます。

フリーターと比較すると年収は低く、月々の収入にも波が出やすいため、どうしても学生の評価は低くなる傾向にあるのです。

審査結果は申し込まないと分かりませんが、学生の場合、大きな限度額での契約は難しいと思ってください。

アイフルの申し込みに必要なもの

アイフルのカードローンに申し込むためには「本人確認書類」(身分証)が必要です。

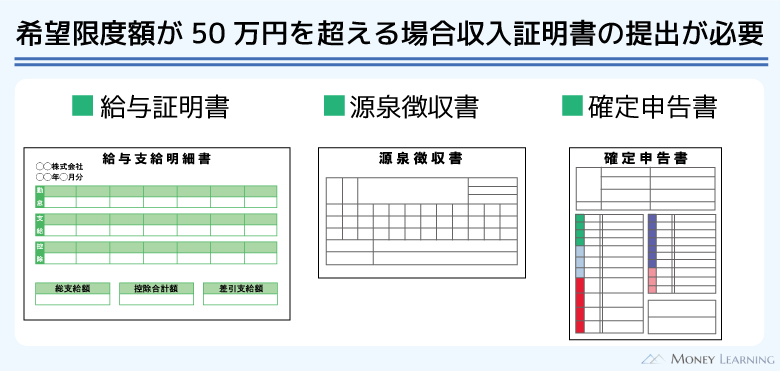

さらに、「希望の利用限度額が50万円を超える」か「希望の利用限度額と貸金業者からの他社借入の合計が100万円を超える」ときは、給与明細書などの収入証明書もあわせて用意してください。

| 本人確認書類 | 顔写真つき本人確認書類 ・運転免許証 ・個人番号カード(表面のみ) ・住民基本台帳カード ・特別永住者証明書 ・在留カード |

|---|---|

| 収入証明書 | それぞれ最新のもの ・源泉徴収票 ・給与明細書 ・確定申告書/ 青色申請書 / 収支内訳書 ・住民税決定通知書/ 納税通知書 ・所得(課税)証明書 ・年金証書、年金通知書 ・支払調書 |

収入証明書は就業状況の確認を目的に提出が必要なケースもあります。そのため、給与所得者は源泉徴収票、個人事業主は確定申告書などの収入証明書を用意しておくと安心です。

必要な書類と提出方法については、申し込み後に届くメールに詳細が記載されています。提出の方法によっては複数種類の本人確認書類が必要なこともあるので、必ず案内をよく確認してください。

ちなみに、アイフルのカードローンは「銀行口座で本人確認」という本人確認の方法に対応しています。

希望の金融機関を指定したら、金融機関側のサイトで自身の口座情報を入力していきます。口座情報の確認が取れれば本人確認も済むため、書類提出の面倒がありません。(※ 月々の返済は登録した口座からの引き落としになります。)

もしくは、書類提出の案内が届いた段階でアイフルのアプリをダウンロードしましょう。アプリの書類提出機能を使うと、簡単に本人確認書類のアップロードができます。

アイフルなら「1秒診断」で審査結果の目安が分かる

「アイフルのカードローンに申し込みたいけど、審査に通るかどうかが不安…」

このような人におすすめなのが「1秒診断」です。

1秒診断はアイフルの公式ホームページから行え、「年齢」「雇用形態」「年収」「他社借入金額」の4項目を入力するだけですぐに審査結果の目安が分かります。(※ 診断の結果は4項目のみで判断された簡易的なものです。実際の審査結果と異なる場合があります。)

他社借入金額についてはクレジットカードのショッピング、住宅ローン、自動車ローンを除いたキャッシングによる借入状況を入力してください。

入力情報から融資の可能性があると判断された場合は、「ご融資可能と思われます。」といった診断結果が表示されます。

診断結果下の「今すぐお申込み」のボタンから申し込みフォームへ進めるので、すべての項目を入力して本審査を受けましょう。

融資の可否、具体的な限度額は本審査の終了後に分かります。

アイフルのカードローン審査で見られる内容

前述のとおり、アイフルでは詳細な審査基準を公表していません。ですが、審査で見られる内容はどのカードローン会社でもほぼ共通です。

具体的な基準、何を重視するかはカードローン会社によって異なりますが、以下のような点が審査されます。

- 返済能力の有無と収入の安定性

- 他社からの借入状況

- 信用情報の登録内容

- 勤務状況(在籍確認)

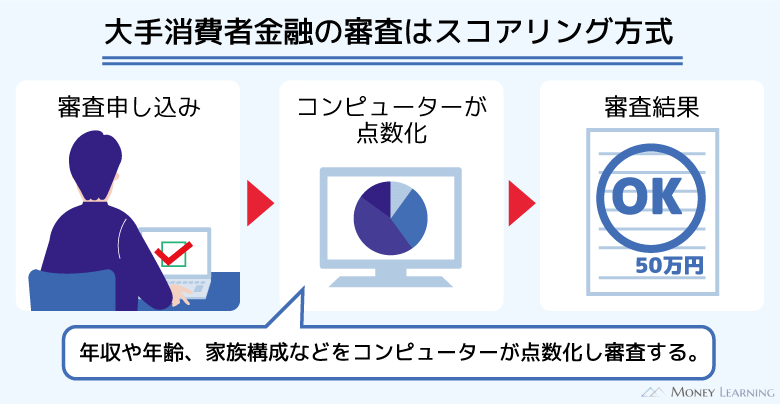

また、アイフルのような大手消費者金融では、コンピューターによるスコアリング審査が採用されているといわれています。

アイフルの基準にもとづき申し込みフォームに入力された内容をコンピューターが自動で採点し、融資の可否を決定するのです。

それでは、どのような点を審査するのかについて見ていきましょう。

返済能力の有無と収入の安定性

アイフルの審査項目の1つ目は、「返済能力の有無と収入の安定性」です。

これらはアイフルの申込条件でもあります。審査では「申込者がアイフルの基準をクリアしているか」がチェックされることになるのです。

基本的に返済能力や収入の安定性は、申込内容によって判断されます。つまり、「年収」「勤務先」「雇用形態」「勤続年数」「家族構成(扶養家族の有無)」などです。

申込内容の入力項目一つひとつが採点され、総合的に基準を超えているかで結果が決まります。

他社からの借入状況

アイフルの審査項目の2つ目は「他社からの借入状況」です。

アイフルの審査では他社からの借入状況も申込内容や信用情報などを通してチェックされます。そのため、収入が安定していても、他社借入の状況によっては審査に通らないことも十分に考えられるのです。

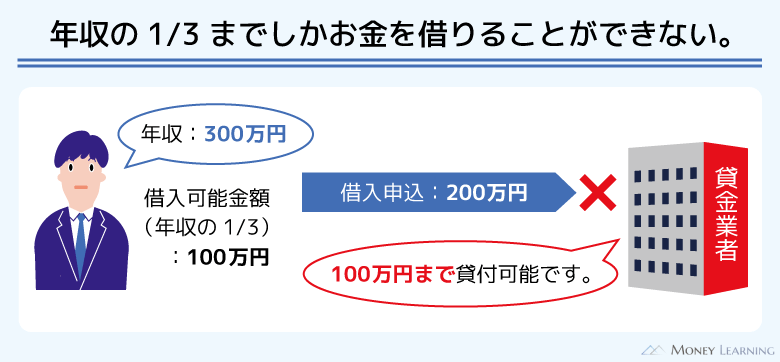

また、消費者金融などの貸金業者は総量規制の対象なので、年収の1/3を超える融資ができません。1/3超の融資は貸金業法で禁止されており、必ず年収と他社借入が調べられます。

ただし、総量規制は返済能力を超えると判断される法律での基準です。年収の1/3以下なら審査に必ず通るわけではないので、少額でも影響はあると思ってください。

信用情報の登録内容

アイフルの審査項目の3つ目は「信用情報の登録内容」です。

消費者金融は信用情報機関への加盟が義務付けられています。

アイフルは(株)日本信用情報機構と(株)シー・アイ・シーの2社の信用情報機関に加盟しており、申込者の登録内容は審査の過程で照会されるのです。

クレジットカードやローンなどの支払いに問題がなければ影響はありませんが、過去に延滞や任意整理などの返済トラブルがあった人は注意してください。それらは異動情報に該当して、いわゆる「ブラックリスト」に載っている状態です。

ブラックリストに載っているとアイフルの審査には通らないでしょう。

勤務状況(在籍確認)

アイフルの審査項目の4つ目は「勤務状況」です。

アイフルのカードローン審査では定期的な収入の確認のために在籍確認が実施されます。在籍確認とは「申込者が申告した職場に在籍していること」のチェックです。

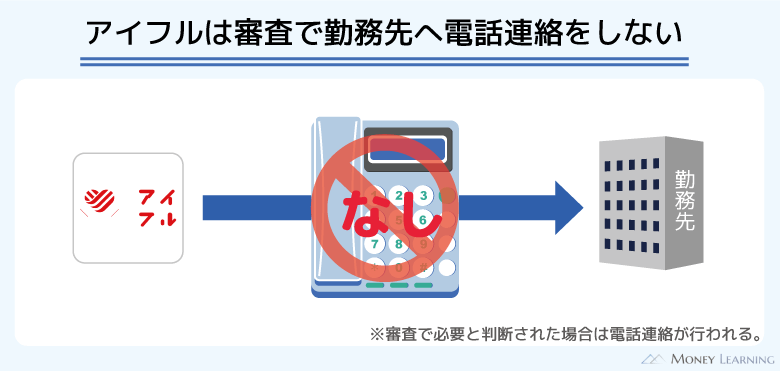

カードローン会社の担当者が申込者の勤務先に電話をかけて行うのが一般的な方法ですが、アイフルの場合、原則として在籍確認のための電話連絡はしません。

勤務状況の分かる書類を提出してもらうなどの別の方法によって在籍確認します。ただし、審査のために必要だと判断されたときは、勤務先へ電話連絡が行われることもあります。

アイフルのカードローン審査に通るためのコツ

アイフルの申込条件や審査で見られるポイントについて確認してきました。基本的な条件をクリアしており、信用情報や他社借入にも問題がなければ十分に審査通過の可能性はあるでしょう。

より審査通過の可能性を高めるためには、以下のような点も押さえておいてください。

- 申込内容での入力ミスをなくす

- 希望限度額は必要最低限にする

- 複数申込にならないようにする

申込内容での入力ミスをなくす

まず注意したいのは申込内容での入力ミスです。

アイフルは審査を通して「信用できる人間か」も見ています。申込内容に嘘があればもちろん信用できませんし、入力ミスでも悪い印象を与えてしまうことがあるので注意してください。

特に電話番号や住所、年収、他社借入などの項目は正確に入力しましょう。急いでいるからといって、だいたいで入力してはいけません。

希望限度額は必要最低限にする

アイフルのカードローンの限度額は1万円~800万円です。申し込み時に希望限度額を入力することになりますが、必要最低限の金額にしましょう。

カードローンの審査では、年収に見合った金額かもチェックされます。年収に見合わない場合は否決される、もしくは希望よりも減額された限度額が提示されることになるのです。

高額な限度額を希望すると審査に時間がかかることもあるので、必要最低限の金額で審査を受けるようにしてください。

複数申込にならないようにする

アイフルの審査が不安でも、結果が出る前に別のカードローンに申し込むのはNGです。

カードローンの申込履歴は信用情報で確認されます。何社もの申込履歴が載っているとお金に困っている印象を与えてしまう可能性があるので、アイフルに申し込んだら結果が出るのを待ってください。

また、アイフルの前に何社もの審査に落ちている人も注意が必要です。申込履歴が1件だけなら影響は小さいかもしれませんが、2社、3社と審査に落ちているなら慎重になりましょう。

カードローンの申込履歴は信用情報機関に6ヶ月登録されます。万全を期すのであれば前回の審査から6ヶ月あけると良いです。

アイフルのカードローン審査の難易度。審査は甘い?厳しい?

「アイフルの審査は甘いの?」と気になっている人もいると思いますが、誰でも借りられるような審査の甘い、緩いカードローンは存在しません。

ですが、基本的な条件をクリアしている人なら、過度に心配する必要はないでしょう。

一般的に消費者金融の審査は銀行ほど厳しくなく、アイフルは申込条件を満たしていれば学生でも申し込めます。

実際、アイフルでは年間20万人程度の方が新規契約に至っています。(※ 2019年4月~2020年3月までの1年間の実績。)

また、審査通過率や利用者の属性も審査難易度を判断するための参考になるので確認していきましょう。

アイフルの審査通過率

一部の消費者金融では審査通過率(成約率)を公開しています。大手消費者金融の中ではプロミス、アコム、レイクが審査通過率を公開しているので、表にまとめました。

消費者金融の審査通過率

| 消費者金融 | 審査通過率 |

|---|---|

| プロミス | 40.3% |

| アコム | 39.8% |

| レイク | 31.1% |

| SMBCモビット | 非公開 |

※ 2022年4月~2023年3月の平均成約率(参照:SMBCコンシューマーファイナンス月次データ、アコムIR情報、SBI新生銀行決算関連資料)

年によって審査通過率は上下しますが、アイフルも他社の成約率と大きな違いはありません。およそ3人に1人が審査に通っているということになります。

アイフル利用者の属性

次にアイフルのカードローン利用者の属性についても見ていきましょう。

今回確認するのは利用者の年代と職種です。

| 年齢 | 割合 |

|---|---|

| 29歳以下 | 44.90% |

| 30歳~39歳 | 20.60% |

| 40歳~49歳 | 17.80% |

| 50歳~59歳 | 11.70% |

| 60歳以上 | 5.00% |

※ アイフル公式ホームページより

| 職種 | 割合 |

|---|---|

| 正社員 | 61.80% |

| パート・アルバイト | 22.40% |

| 社長・代表者 | 7.60% |

| 嘱託 | 5.20% |

| 期間契約/ 派遣 | 3.00% |

※ アイフル公式ホームページより

利用者の傾向を見ると「20代」と「正社員」が多いと分かります。また、職種のうち、20%程度は「パート・アルバイト」なので、非正規雇用でも十分に審査通過の可能性はあると考えられます。

アイフルのカードローン審査の流れ

アイフルのカードローンは「ネット」「スマホアプリ」「電話」「無人店舗」などから申し込めます。中でもネットなら24時間いつでも、好きな場所から申し込めて便利です。

また、アイフルは原則郵送物なし、来店不要のWEB完結にも対応しているので「店舗へ行く時間がない人」「自宅への郵送物をゼロにしたい人」におすすめです。

申込方法や契約方法などによって手順が変わることもありますが、基本的には以下のような流れで審査が進んでいきます。

- 申し込みフォームに必要な情報を入力する

- 入力内容の確認後、申し込みを完了する

- 必要書類などの案内をメールで受け取る

- 案内に従って必要書類を提出する

- 提出書類や電話連絡で勤務状況が確認される

- 審査結果の連絡を受ける

- ネットなどで契約の手続きを行う

必要書類の提出や契約書類の作成は、無人店舗(契約ルーム)でも行えます。

ローンカードをすぐに受け取りたい人は、事前にネットから申し込みを済ませておき、連絡が来てから店舗へ向かうとスムーズでしょう。

この手順なら店内での待ち時間を大幅に短縮できます。

アイフルの審査対応時間とカードローン審査にかかる時間

アイフルはインターネットからだと24時間いつでもカードローンの申し込みができます。ただし、申し込める時間帯と審査が進む時間帯は異なるので注意してください。

アイフルの場合、原則として審査対応は営業時間内の9:00~21:00です。

例えば、夜中の1時にアイフルのホームページから申し込んだとしましょう。深夜でも申し込みはできますが、実際に審査が開始されるのは次の午前9時以降になります。

「何時までに申し込めば当日中に借りられるの?」このように思っている人もいるでしょうが、ひとつの目安としては20時がタイムリミットです。

アイフルは最短18分で融資まで進めます。(※ お申込み時間や審査状況によりご希望にそえない場合があります。)

審査や契約にかかる時間を考えて、どんなに遅くても営業終了の1時間前には申し込みを済ませてください。

審査時間を短縮する方法

「できるだけ早く審査を進めてほしい!」

このようなときはインターネットからの申し込み後、アイフルのコールセンターに電話をしましょう。電話番号は「カード申込・受付完了メール」にも記載されています。

その番号に電話して急いでいるということを伝えれば、優先で審査してもらえます。審査開始までの待ち時間を短縮できるので、急いでいる人には特におすすめの方法です。

土曜日・日曜日・祝日のアイフルの審査対応

アイフルは土・日・祝日も審査対応してくれます。営業時間も平日と一緒なので、21時までに申し込んでいればその日のうちに審査が開始されるでしょう。

ただし、審査内容によっては勤め先への電話連絡が必要です。その場合、職場に人がいないと審査は進みません。

アイフルは原則として勤め先への電話連絡を行っていませんが、心配な人はコールセンターで相談してください。

審査に時間がかかるケース

アイフルの審査は消費者金融の中でもスピーディですが、時間がかかるケースもあります。

例えば、以下のようなケースでは、審査結果の連絡が遅くなりやすいです。

- 審査が混み合っている

- 申込内容や提出書類に不備がある

- 電話による在籍確認が必要

アイフルのカードローン審査は、すべてコンピューターが行うわけではありません。そのため、申し込みが多いと通常よりも時間がかかります。

また、申込内容が間違っていたり、提出した書類に不備があったりすると、確認・再提出が必要です。

「なかなか結果の連絡が来ない」と思ったら、電話番号やメールアドレスが間違っていたというケースもあるので注意してください。

ネットからの申し込みで「申込完了メール」が届かない場合、入力ミスや迷惑メールフォルダへの仕分け、受信設定の問題などが疑われます。

もし数日経っても連絡がないなら、アイフルの営業時間内にコールセンターへ電話して、問い合わせましょう。

アイフルのカードローン審査に関するQ&A

「カードローンでもっとも不安なのが審査!」という人もいるでしょう。

ここまででは説明しきれなかったアイフルの審査に関する疑問をQ&A方式で回答していきます。

在籍確認で電話連絡はない?

アイフルでは原則として自宅や勤務先への電話連絡を行っていません。これは「在籍確認なし」という意味ではなく、電話以外の方法で勤務状況を確認する方針だと思ってください。

「働いていること」「収入があること」の確認ができる書類の提出で、電話連絡の代わりにします。

商品によって審査基準は異なる?

アイフルでは通常のカードローン以外にもいくつかのローン商品を扱っています。

アイフルのカードローンには「キャッシングローン」(通常のカードローン)のほかに、「ファーストプレミアムカードローン」と「SuLaLi」の2種類の商品があります。いずれの審査基準も非公開ですが、基準は商品によって異なると思ってください。

まずファーストプレミアムカードローンはキャッシングローンよりも低金利な反面、利用限度額は100万円~800万円です。限度額の最低ラインが100万円なので、それ相応の返済能力がなければ審査に通りません。

一方、SuLaLiの金利は一律18.0%(実質年率)で、限度額は1万円~10万円です。SuLaLiは女性向けのカードローンですが、「女性は審査に通りやすい」ということはありません。

キャッシングローンで希望限度額を10万円以下にした場合と審査のハードルは一緒だと考えて良いでしょう。

限度額の増額にも審査が必要?

アイフルでは新規契約時に決まった限度額を増額することも可能ですが、必ず審査を受ける必要があります。

審査によって増額・減額・据え置きが判断されます。絶対に増額できるわけではないので注意してください。

審査ではカードローンの利用実績も考慮されますが、返済能力に大きな変化がなければ増額は難しいでしょう。アイフルの場合、会員ページ、もしくはコールセンターから増額の申請ができます。

独自審査って何?

ほかのカードローン会社と異なる基準の審査に対して「独自審査」という言葉が使われます。

なぜアイフルが独自審査と言われるかというと、大手消費者金融の中ではアイフルだけが銀行グループに属していない独立系の企業だからです。

「独立系だからこそ意思決定がスピーディ」という点は、アイフル自体もグループの強みとして挙げています。

私たちアイフルグループは大手消費者金融の中で唯一、銀行傘下とはならずに独立系企業として経営を続けています。

意思決定にスピード感があり会社としての成長機会を逃さないことはもちろん、お客様のニーズに応じたサービス展開で多くの方にご利用いただいています。引用元: 「アイフルグループの強み」 より

ですが、審査通過率などからも分かるように、独立系だからといって審査が甘いわけではありません。

アイフルも独自審査という言葉は使っていないので「ほかの大手よりも審査が甘い」というのは間違いです。

カード再発行や再契約にも審査がある?

アイフルのローンカードを紛失してしまい、再発行する場合は審査不要です。

平日の9:00~18:00まではアイフルの会員専用ダイヤル、それ以外の時間帯は夜間カード紛失・盗難専用ダイヤルに連絡してください。郵送もしくは来店でローンカードを再発行できます。

一方、過去に会員だった人の再契約には審査が必要です。審査せずに前回と同じ内容で契約することはできません。

新規申込用の入力フォームから手続きしてください。

以前審査に落ちていてもまた申し込める?

アイフルのカードローン審査を再度受けることもできます。「2回目の申し込みはできない」などの制限はありません。

ただし、収入の状況などに変化がない場合、審査結果も変わらない可能性が高いです。特に信用情報に申込履歴が残っている6ヶ月以内の再申し込みは避けてください。

アイフルにこだわる理由がないのであれば、別の大手消費者金融の検討をおすすめします。

はじめてだと限度額はどのくらいになる?

はじめての契約では低めの限度額になる場合が多いです。限度額は人によって異なりますが、たいていは50万円以下になります。

「年収が平均よりも低い」「働き始めたばかりの20代」だと10万円前後になるケースもあります。もし限度額が不足しそうなら、利用実績を作ってから増額しましょう。

契約中に転職すると再度審査が行われる?

基本的に転職で勤務先が変わっても、再度審査は行われません。ただし、カードローンの契約中は定期的に審査が行われています。

メインは信用情報の登録内容、他社借入の増減のチェックで、審査結果によっては新規借入の一時停止、限度額の引き下げなどが適用されます。

転職によって年収や収入の安定性に大きな変化があった場合も同様であり、限度額に影響が出るケースもゼロではないでしょう。

会員情報に変更があった際は届け出が必要なので、速やかに連絡してください。

まとめ

アイフルの審査が不安な人に向けて審査内容や難易度について説明してきました。

アイフルのカードローン審査で見られる点や審査通過率に関しては、ほかの大手消費者金融と大きな差はありません。

信用情報の登録内容や他社借入に問題がなく、基本的な条件をクリアしているなら心配ないでしょう。

最後にアイフルのカードローン審査のポイントをまとめます。

- 申込条件は満20歳~69歳の定期的な収入と返済能力のある方

- 条件を満たせば学生やアルバイトでも申し込める

- 信用情報がブラックだとほぼ審査に通らない

- 書類提出や電話連絡によって勤務状況をチェックされる

- 審査通過率は他社とほぼ変わらない

- 審査は9:00~21:00で土日も対応

- 最短18分で審査完了(※ お申込み時間や審査状況によりご希望にそえない場合があります。)

審査に通るか不安な人は、アイフルのホームページで「1秒診断」を行ってから申し込んでください。実際の結果と異なる場合もありますが、診断結果を見てから申し込む方が安心です。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。