「カードローンの申し込みを周りに知られたくない!」

「会社に電話がかかってくるのは不安…」

「在籍確認をなしにすることはできる?」

プロミスのカードローンでお金を借りたいと思っても、在籍確認によって周りに知られるかもしれないなどの不安があって申し込みを迷っている人もいるでしょう。

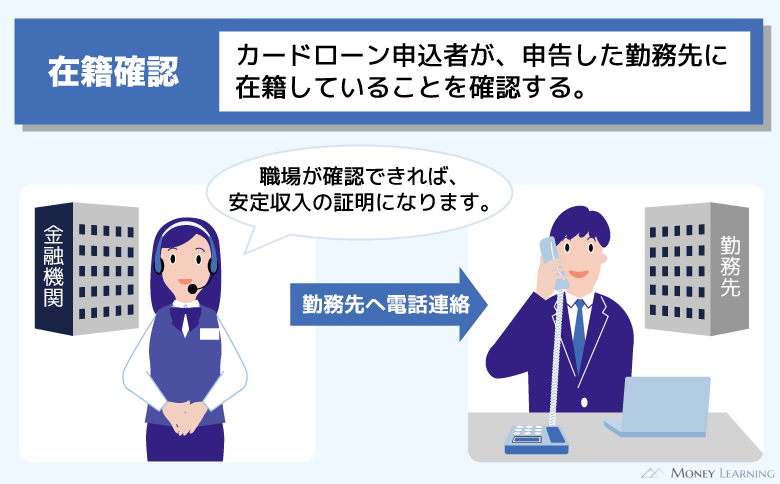

在籍確認は返済能力に関する重要な審査です。そして、返済能力の調査は法律で貸金業者に義務づけられています。

そのため、プロミスが在籍確認なしで申込者を審査通過させることはありません。

ただし、担当者の判断次第では、電話連絡なしで審査が進むケースはあります。

この記事では、どうすればプロミスから会社への電話連絡をなしにできるのかについて説明していきます。

また、電話連絡なしにできない場合の対処法もあわせて解説するので、ぜひ参考にしてください。

目次

プロミスは在籍確認なしにできる!?「在籍確認なかった」の口コミは本当?

インターネット上には「在籍確認されなかった」「電話が来なかった」のような口コミも少数ですが存在します。

しかし、申込者の勤務状況を確認しないでプロミスの審査が完了することはありません。前述のとおり、勤め先への電話連絡なしと在籍確認そのものの免除は異なるので注意してください。

プロミスの申込条件は「18歳~74歳の本人に安定した収入がある方」です。

在籍確認は安定した収入を確認するための審査であり、その確認ができなければ申込条件を満たせません。

※ お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※ 高校生(定時制高校生および高等専門学校生も含む)、収入が年金のみの方はお申込いただけません。

Web完結でも在籍確認はある?

プロミスには申し込みから利用まですべてインターネット上で行える「Web完結」という契約方法があります。

このように聞くと電話連絡もないように思えますが、申込内容確認や在籍確認でのスマホ、勤務先への電話連絡はなしにできません。

プロミスのWeb完結で「なし」になるのは、自動契約機などへの来店と郵送物の受け取りだけです。

限度額50万円以下でも在籍確認はある?

プロミスの限度額は1万円~500万円までで、審査によって借入可能額が決められます。

希望限度額を低くすることで、審査が甘くなると考えている人もいるかもしれませんが、いずれの場合も在籍確認はあります。

ただし、限度額が50万円以下だと原則として収入証明書の提出は必要ありません。(※ プロミスでの希望限度額とほかの貸金業者での借入残高の合計が100万円超の場合、貸金業法にもとづき書類による返済能力の確認が必須です。)

限度額と在籍確認は無関係なので、必要な金額を申し込みフォームに入力しましょう。

プロミスのカードローン審査を電話連絡なしで進めてもらう方法とは?

ここまで見てきたようにプロミスのカードローン審査において在籍確認は必須です。

ただ、審査内容によっては電話連絡以外の方法で勤務状況を確認してもらえます。

どうすれば勤め先への電話連絡なしで審査を進めてもらえるのでしょうか?

いつ、どのような方法で電話連絡なしにできるのかについて説明していきます。

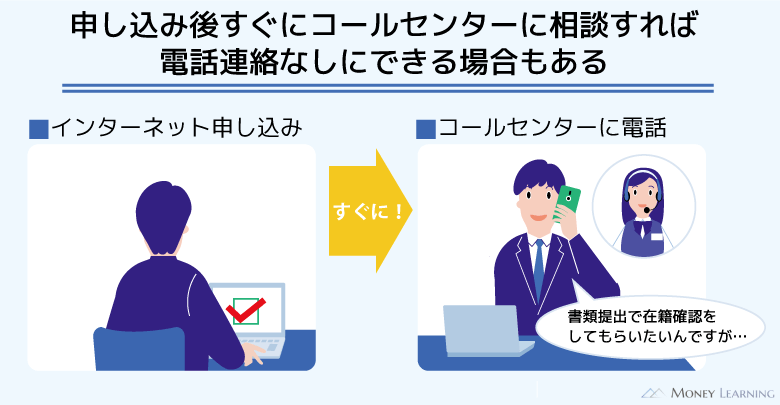

プロミスコールで書類提出による在籍確認を相談する

会社に電話をかけてほしくないという場合、コールセンター(プロミスコール)で書類提出による在籍確認を相談してください。

在籍確認の目的は、勤務状況を確認して、「安定した収入を得ているのか」を判断することです。そのため、働いていることの確認が取れれば良く、確認は電話以外の方法でもかまいません。

プロミスの場合、プロミスコールで「電話以外の方法で確認してもらえませんか?」と尋ねれば、書類提出による確認を提案してもらえることがあります。その際に勤め先と収入を確認できる社会保険証と給与明細書や源泉徴収票などが必要です。

ただし、どのように対応するかは担当者の判断次第で、「電話での確認が必要」というケースもあります。

相談しても勤め先への電話連絡を避けられない可能性もあることは覚えておきましょう。

在籍確認の相談は申込直後がベスト

プロミスコールで在籍確認の方法について相談する場合、カードローンの申込直後がベストなタイミングです。

前述のとおり、指定の書類を提出することで電話連絡に代わりになるかは審査内容によって異なります。そのため、カードローンの申し込み前に判断してもらうことはできません。

また、プロミスの審査は最短3分で、のんびりしていると審査はどんどん進んでいきます。(※ お申込み時間や審査によりご希望に添えない場合がございます。)

在籍確認の工程の前に希望を伝えておく必要があるので、審査対応時間内(9:00~21:00)は申込直後に連絡を入れてください。

審査対応時間外の申し込みなら営業開始後、すぐにプロミスコールで相談しましょう。申込内容確認でスマホに連絡が入る場合もありますが、申込者から連絡する方がスムーズです。

プロミスのカードローン審査で行われる在籍確認の内容

プロミスのカードローン審査で電話による在籍確認が行われる場合、次のような会話内容で申込者の勤務状況を確認します。

プロミス担当者:「私◯◯(担当者の個人名)と申しますが、◯◯(申込者の氏名)様はいらっしゃいますでしょうか?」

勤務先の同僚:「◯◯(申込者の氏名)でございますね。少々お待ちください。」

申込者本人:「お電話代わりました。◯◯(申込者の氏名)です。」

このような形で申込者が電話に代われば、勤務状況の確認が取れたことになります。本人が電話に代わったあとは、本人確認のために住所や生年月日などを聞かれることもありますが、たいていは数分で完了します。

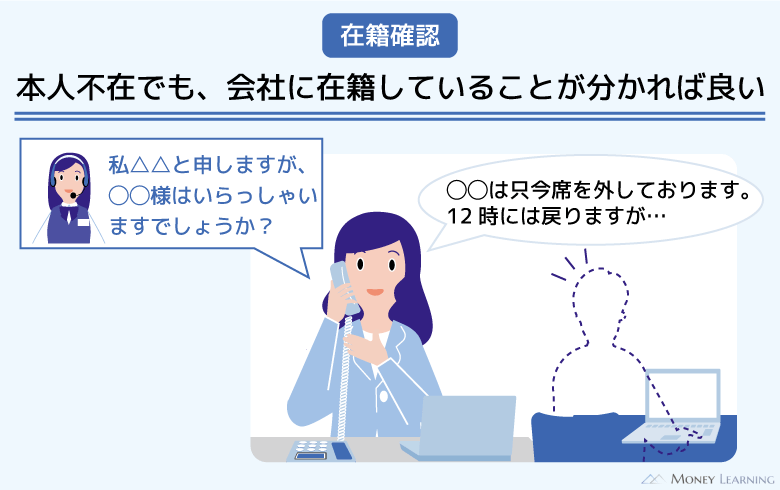

本人不在の場合

プロミスのカードローンを申し込んだ日に、会社を休んでいるというケースもあるでしょう。在籍確認は勤務状況さえ分かれば良く、休みを取っていたり、席を外していたりしても大丈夫です。

例えば、このような返答があれば、働いていると判断できます。

会話内容は例ですが、プロミスの担当者が「申込者がその会社に在籍している」と分かれば、どのような返答でも問題ありません。

自動契約機から申し込んだ場合

プロミスのカードローンは自動契約機から申し込むこともできます。

自動契約機からの申し込みの場合、審査結果の連絡を店内で待つ必要があります。そのため、在籍確認も店内で待っている間に行われるのです。

待ち時間を短縮するならインターネットから申し込みましょう。審査完了後に自動契約機でカード発行するという手順なら、店内で待つ時間を大幅に短縮できます。

土日など勤務先が休業日の場合

プロミスは土日や祝日などの休日も審査をしてくれますが、自分の勤務先が休業日というケースもあるでしょう。

その場合、基本的に電話による在籍確認はできません。申込者の勤務先に電話をかけ繋がらなかったときは、日時を改めることになります。

例えば、土日が勤務先の休業日で、金曜日の深夜に申し込みをしたとします。電話が繋がるのは週明けの月曜日なので、在籍確認が完了するのも月曜以降になるのです。

「そんなに待っていられない!」という人は、プロミスコールでの相談をおすすめします。指定の書類で勤務状況を確認してもらえるようであれば、職場に人がいない場合も在籍確認が可能です。

プロミスから在籍確認の電話がかかってくるタイミングはいつ?

プロミスでは審査の結果で勤務先への電話連絡が必要と判断される場合に限り、電話連絡があります。

ただし事前に申込者の同意を得ることになっており、知らない間に勤務先に電話がかかることはないのでご安心ください。

在籍確認の電話がかかるタイミングは、プロミスから連絡があった際に確認すると確実です。

基本的に在籍確認は審査の終盤で行われるので、スムーズに審査が進んでいれば20分程度で電話がかかってくると思ってください。

プロミスなどの大手消費者金融の審査にはコンピューターが導入されています。年収や雇用形態などの申し込みフォームに入力された内容の評価は、コンピューターで行われます。

一方、審査担当者は提出書類の確認や在籍確認を主に行うのです。

在籍確認などの審査を終盤にすることで、審査通過の見込みがない人に対しては在籍確認を行う必要がありません。

申込者側も在籍確認されたのに審査に落ちるのは嫌ですよね。在籍確認のタイミングには審査担当者の負担を減らす以外の理由もあるのです。

在籍確認まで審査が進んだなら、審査完了まではもう少しでしょう。

プロミスの審査で在籍確認があっても職場にバレない理由

プロミスコールで在籍確認について相談しても、電話による勤務状況の確認が必要だと判断されるケースはあります。

ただし、プロミスから会社に電話がかかってきても、周りにバレる可能性は低いので安心してください。

在籍確認があっても職場に借り入れがバレないのには次のような理由があります。

- 会社名を名乗らない

- 非通知設定で電話をかける

- 本人以外に用件を伝えない

1. 会社名を名乗らない

まず、プロミスの在籍確認で担当者は個人名だけを名乗ります。

つまり、会社名である「SMBCコンシューマーファイナンス株式会社の◯◯ですが」やサービスの名称である「プロミスの◯◯ですが」のようには伝えません。

例えば、このような感じで在籍確認の電話がかけられます。

取り次ぎのために「恐れ入りますが、御社名を伺ってもよろしいでしょうか?」と聞かれた場合も、担当者は上手く話を進めてくれるので安心してください。

2. 非通知設定で電話をかける

プロミスからの在籍確認は非通知設定で電話がかかってきます。そのため、電話番号から発信元がバレたり、リダイヤルでプロミスに繋がる心配はありません。

ただし、会社によっては非通知からの着信を拒否している場合もあります。そのようなケースでは非通知で電話できないため、プライバシーに配慮して発信専用の番号が使用されます。

3. 本人以外に用件を伝えない

すでに会話の例を見ましたが、在籍確認では取り次ぎを求めるだけで、本人以外が電話に出ると用件は伝えません。

申込者本人が電話に出たり、働いていることの分かる返答があったりすれば良いので、用件を伝えなくても在籍確認は行えます。

「どのようなご用件でしょうか?」と電話を受けた人が尋ねることもあるでしょう。その場合も、会社名と同様に上手くごまかしてくれます。

プロミスからの在籍確認で同僚に疑われないための工夫

プロミスは申込者のプライバシーに最大限配慮してくれるため、電話連絡でカードローンの在籍確認だと周りに知られるリスクは低いです。

ただ、「どこからの電話だったんだろう?」と同僚に不審に思われることもあるかもしれません。

できるだけ同僚に不審に思われずに在籍確認を完了させるためには、次のような工夫も知っておきましょう。

- 不安な点は事前に相談しておく

- 電話のタイミングで席を外す

- 人の少ない時間帯に自分で電話をとる

- 自然な言い訳を考えておく

不安な点は事前に相談しておく

職場の環境によって在籍確認において不安な点は違うと思います。もし在籍確認で不安な点があるなら、プロミスのコールセンターで相談しましょう。

事前に相談しておけば、プロミスの担当者は可能な範囲で柔軟に対応してくれます。

例えば、在籍確認の電話をかけるオペレーターの性別なども、希望を伝えておけば配慮してくれる可能性が高いです。

「会社名を名乗らない」などの基本的なプライバシーへの配慮は共通ですが、相談しなければ配慮できないこともあります。不安があるときは遠慮せずに相談してください。

電話のタイミングで席を外す

「会話の内容を周りの人に聞かれたくない!」というときは、在籍確認が行われるタイミングで席を外すと良いでしょう。

例えば、休憩中や休みの日などに在籍確認が実施されれば、自身が電話に代わる必要はありません。

あとで「◯◯さんから電話がありました。」くらいは伝えられると思いますが、特に不審に思われている様子がないなら「了解です。」の一言で良いでしょう。

人の少ない時間帯に自分で電話をとる

職場に人が少ない時間帯に自分で電話をとってしまうという方法もあります。ほかの人が出社してくる前、もしくは、ほとんどの人が退社したあとなら、自分で電話に出やすいでしょう。

プロミスが審査などを行う営業時間は9:00~21:00です。営業時間内であれば、おおよその時間指定をすることもできます。

プロミスコールに電話して、何時頃に電話してほしいかを伝えておいてください。

自然な言い訳を考えておく

在籍確認の電話を取り次いでもらった場合、「どこからの電話だったんですか?」と同僚から聞かれることもあるでしょう。

その際に言い淀んでしまうと、「何か隠しているのかな?」と疑われる危険性が高くなります。

そこで自然な言い訳を事前に考えておきましょう。無難な言い訳のひとつは「クレジットカードに申し込んだ」というものです。

クレジットカードの審査でも在籍確認は実施されることがあり、このように言い訳しておけば会話の内容を聞かれていても問題ありません。

プロミスからの在籍確認の電話が心配な人におすすめのカードローン

プロミスは電話連絡なしで審査を進めてもらえるケースもありますし、そもそも在籍確認で周りにバレる可能性は低いです。

ただ、それでも不安な人もいるでしょう。もしプロミスからの電話連絡が心配で、申し込みをためらっているなら別のカードローンも検討してみてください。

例えば、SMBCモビットとアイフルは在籍確認が不安な人におすすめできるカードローンです。

| カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス | 4.5%~17.8% | 1万円~500万円 |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 |

| アイフル | 3.0%~18.0% | 1万円~800万円 |

比較のためにプロミスも表に記載しました。

SMBCモビットとアイフルは上限金利が少しだけ高めになるものの、その差は年0.2%です。少額借入に関しては、大きな利息の差にはならないでしょう。

プロミスと比較しながらSMBCモビット、アイフルをおすすめする理由について説明していきます。

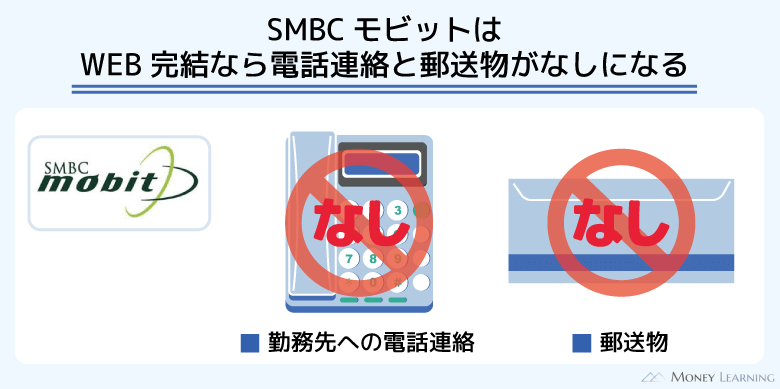

SMBCモビット

SMBCモビットのWEB完結申込なら郵送物だけでなく、電話連絡も原則ありません。

この電話連絡には在籍確認のための電話も含まれます。

ただし、WEB完結で郵送物をなしにするにはカードレスの契約をするか、郵送以外の方法でローンカードを受け取る必要があります。

また、契約時にオンライン本人確認をする、または返済方法を口座振替で登録することで、郵送物をなしにできます。

ただ残念ながら、SMBCモビットは初回契約者向けの無利息期間がありません。「無利息期間がなくても良いか」「郵送物をなしにする条件を満たせるか」は必ず確認してください。

アイフル

アイフルは電話連絡以外の方法で在籍確認をします。そのため、勤務状況を確認するための勤め先への電話連絡は原則ありません。

また、融資のスピードにも定評があり、WEB申込なら最短20分融資も可能です。(※ 申し込みの時間帯などによっては翌営業日以降になります。)

急いでいるときは、インターネットからの申し込み後、指定の番号に連絡することで優先的に審査を開始してくれます。

はじめての方向けに最大30日間の無利息期間もあるので、その点はプロミスに近いでしょう。

プロミスの審査が在籍確認まで進んでも否決になることはある?

プロミスからの在籍確認は審査の終盤で行われるので、勤め先に電話がかかってくれば審査完了まではあと少しです。

ですが、在籍確認まで審査が進んでいても、最終的な審査結果が否決になるケースもあります。

例えば、以下のようなケースです。

- 申込者が在籍していないと分かる返答があった

- 申込者が長期休暇を取っていた

- 申込者が病気やけがで休職中だった

「◯◯というものはおりませんが…」のような在籍を否定する返答があった場合、在籍していても安定して収入を得ているかどうか判断できない状況だった場合などは、否決になる可能性があります。

基本的にプロミスから否決の理由を教えてもらうことはできません。もし申込条件や審査全般で不安があるなら、事前に確認してから申し込むようにしましょう。

【雇用形態別】プロミスでの在籍確認の注意点

プロミスからの在籍確認の電話は、問題がなければ1分、2分程度の会話で終了します。そのため、在籍確認に対して身構える必要はありません。

ですが、雇用形態によっては注意した方が良いこともあります。

「パート・アルバイト」「学生」「派遣社員」「個人事業主」の4つで在籍確認の注意点について説明していきます。

パート・アルバイトの場合

パートやアルバイトで働いている場合も勤務先に電話連絡があります。

ここで注意したいのがチェーン店などで働いているときは、勤務しているお店の番号を申し込み時に入力するということです。勘違いしている人もいるかもしれませんが、本社などの番号ではありません。

また、複数のバイト先を掛け持ちしている人は、出勤日数を基準に判断します。出勤日数の多い方を勤務先として入力しましょう。

学生の場合

プロミスのカードローンは学生も申し込めます。「18歳~74歳の本人に安定した収入がある方」という申込条件をクリアしていれば、学生でも問題ありません。

ただし、両親から仕送りや奨学金は安定した収入に含まれず、アルバイトなどでの収入が必須です。

アルバイト先への在籍確認もあるので、掛け持ちしている人は「パート・アルバイトの場合」と同様に出勤日数の多い職場の情報を申し込み時に入力してください。

ちなみに、プロミスから両親や学校に連絡が行くことはありません。

※ お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※ 高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

派遣社員の場合

派遣社員として働いている人は、申し込み時に「派遣元」の情報を入力します。「派遣先」ではないので注意が必要です。

ただし、派遣会社によっては在籍確認が取りにくいケースもあります。個別の事情があるときは、事前にコールセンターで相談してください。

個人事業主(自営業)の場合

個人事業主の場合、勤務先には「屋号」もしくは「業種」を入力します。

勤務先の電話番号には仕事をしている事業所の情報を入力しますが、自宅が職場という人もいるでしょう。そのようなケースでは自宅の番号が、勤務先の電話番号になります。

また、自宅に固定電話がないなら、仕事で利用している携帯電話の番号を入力してください。

ただ、個人事業主に対して在籍確認する意味はあまりありません。そのため、「収入を証明する書類」や「事業内容の分かる書類」が必要になることもあるので、プロミスの指示に従ってください。

プロミスのカードローン契約後にまた在籍確認されることはある?

在籍確認はカードローンの新規契約時の審査で実施されますが、契約したあとに電話がかかってくることもあるのでしょうか?

プロミスの場合、基本的に在籍確認は新規契約時だけです。

ただし、転職などで勤務先が変わっていて、増額の審査を受けるときにまた確認されることもあります。

必ず在籍確認されるわけではないものの、「可能性としてはある」と思っておきましょう。

また、職場変更の際には、事前に申告が必要です。プロミスの会員サービスにログインすれば、ネットからも変更できるのですぐに手続きしてください。

まとめ

プロミスは申込者の勤務先に電話をかけることで在籍確認をしています。「安定した収入があるか」を判断するためには在籍確認が必須で、この工程を省くことはできません。

ですが、電話以外の方法で在籍確認してもらえるケースもあります。インターネットからプロミスのカードローンに申し込んだら、コールセンターに連絡を入れてください。

- プロミスの在籍確認は原則電話で行われる

- 電話連絡はプライバシーに配慮して行われるのでバレない

- 会社への電話連絡をなしにするには事前の相談が必要

- 書類提出で勤務状況を確認してもらえることもある

- 勤務状況の確認に必要な書類は社会保険証+給与明細書など

- 在籍確認が行われるのは審査の終盤

- 在籍確認できない場合は審査にも通らない

審査内容にもよりますが、勤務状況を証明できる書類の提出で電話連絡の代わりとしてくれます。早ければ20分以内に在籍確認まで審査が進むので、申し込み後、すぐに相談しましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。