横浜銀行カードローンは大きな最大限度額と低い金利がメリットの地方銀行のカードローンです。

しかし、カードローンの仕組みを十分に理解できていない場合、以下のような状況になる可能性もあります。

「返済しているのに借入金残高が思ったように減らない」

「ずっと支払いを続けているのに返済が終わらない」

この記事では横浜銀行カードローンの返済に困ったときの解決方法について説明していきます。

借入金残高が減りづらい原因や返済が長引きやすい人の特徴もあわせて解説していくので、対応に困っている方はぜひ参考にしてください。

目次

返済しても横浜銀行カードローンの借入金残高がなかなか減らない原因とは?

横浜銀行カードローンの借入金残高がなかなか減らない原因は主に次の4つです。

- 定例返済の一部は利息に充当される

- 最低返済額が低めに設定されている

- 借入金残高に応じて返済額が変更される仕組みになっている

- 利用限度額の範囲内で追加借入できてしまう

定例返済の一部は利息に充当される

横浜銀行カードローンの定例返済日は毎月10日(土日祝日は翌営業日)です。定例返済日には返済用の口座から自動引き落としで返済が行われますが、その全額が元本の返済に充当されるわけではありません。

横浜銀行やコンビニなどにあるATMからの返済、インターネットバンキングからの返済は「随時返済」になり、入金額の全額が元本の返済に充当されます。一方、定例返済時では前日分までの利息の清算も行われます。

例えば、年14.6%の金利で、30万円を30日間借りたときの利息は3,600円です。定例返済で8,000円の引き落としが行われた場合、元本の返済に充当されるのは差額の4,400円になります。

| 定例返済 | 随時返済 | |

|---|---|---|

| 返済額 | 8,000円 | 8,000円 |

| 前日分までの利息 | 3,600円 | 3,600円 |

| 元本の返済に充当される金額 | 4,400円 | 8,000円 |

| 返済後の未払い利息 | 0円 | 3,600円 |

※ 表の金額はイメージです。実際の返済とは金額が異なる場合もあります。

特に借入金残高がたくさん残っている返済を開始したばかりの頃は、利息に充当される割合が大きくなります。

横浜銀行カードローンの利息については別の記事でも解説しているので、詳しくはそちらを確認してください。

最低返済額が低めに設定されている

横浜銀行カードローンは前月の定例返済後の借入金残高に応じて最低返済額が決まります。

例えば、前月の定例返済後の借入金残高が30万円の場合、最低返済額は6,000円です。

基準日における借入金残高に応じて返済額が決まる仕組みのカードローンは多いですが、横浜銀行カードローンはやや低めの設定金額になっています。低めに返済額が設定されている分、余裕を持って返済しやすいものの、最低金額の返済では完済するのに時間がかかるでしょう。

大手消費者金融のカードローンであれば、借入金残高が30万円だと月1万円前後の返済が必要です。横浜銀行カードローンの金利は消費者金融に比べて低く設定されています。ただし、最低金額で返済していく場合は、消費者金融の返済の方が早く終わることもあるのです。

借入金残高に応じて返済額が変更される仕組みになっている

横浜銀行カードローンだけでなく、借入金残高に応じて返済額が決まる仕組みのカードローンは多いです。しかし、横浜銀行カードローンは借入金残高に応じて返済額が変更される仕組みである点に注意してください。

横浜銀行カードローンの返済額を決めるのは、前月の定例返済後の借入金残高です。そのため、借入金残高が減少すれば、月々の返済額も自動的に小さくなっていきます。

以下は借入金残高50万円以下のケースにおける横浜銀行カードローンの返済額です。

| 前月の定例返済後の借入金残高 ※1 | 定例返済額 |

|---|---|

| 2千円以下 | 前月の定例返済後の借入金残高 ※1、2 |

| 2千円超、10万円以下 | 2,000円 |

| 10万円超、20万円以下 | 4,000円 |

| 20万円超、30万円以下 | 6,000円 |

| 30万円超、40万円以下 | 8,000円 |

| 40万円超、50万円以下 | 10,000円 |

※1 前月の定例返済日に借入金残高があり、かつ定例返済がなかった場合は、前月の定例返済日の借入金残高とします。

※2 2,000円を上限とし、前日までの利息を含みます。

大手消費者金融のカードローンでは、最終借入後の借入残高を基準にするケースが多いです。この場合、返済によって借入残高が減少しても、追加借入をしなければ月々の返済額は変更されません。

このような返済の仕組みの違いも、横浜銀行カードローンの返済が長引きやすい理由のひとつになるでしょう。

横浜銀行カードローンの返済の仕組みについては別の記事で解説しているので、そちらも参考にしてください。

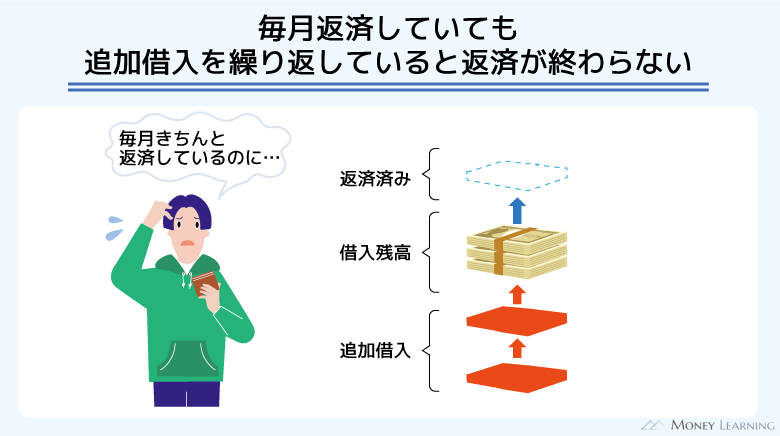

利用限度額の範囲内で追加借入できてしまう

横浜銀行カードローンの利用限度額は10万円~1,000万円(10万円単位)となっています。

カードローンは利用限度額の範囲内なら繰り返し利用できるため、「自由に追加借入できてしまう」というのも返済が終わりにくい原因です。

契約時に利用目的や融資額が決まるフリーローンや目的別ローンは、繰り返しの利用ができません。利便性はカードローンに劣りますが、契約の段階で完済までのスケジュールが決まる点はフリーローンや目的別ローンのメリットです。

利用限度額の範囲内で追加借入できるカードローンには、より計画的な利用が求められると思ってください。

横浜銀行カードローンの返済が終わらない人に多い特徴

次のような特徴に該当する人は、横浜銀行カードローンの返済が長引きやすいので注意してください。

- 口座振替(自動引き落とし)でしか返済していない

- 横浜銀行カードローン以外にも借り入れがある

- 返済シミュレーションを行っていない

- 返済日を過ぎてしまうことがある

口座振替(自動引き落とし)でしか返済していない

口座振替で行う横浜銀行カードローンの定例返済は、一部が利息の清算に充当されますし、金額も低めに設定されています。そのため、口座から引き落とされる金額だけだと、返済はなかなか終わりません。

横浜銀行カードローンはATMやインターネットバンキングから随時返済できます。詳しくは後述しますが、早く返済を終わらせるためには、随時返済も活用するようにしましょう。

横浜銀行カードローン以外にも借り入れがある

横浜銀行カードローン以外にも他社のカードローンやクレジットカードキャッシングなどによる借り入れがある場合、借入状況の把握が難しくなります。

また、返済資金をカードローンで借りるという自転車操業のような状態にもなりやすいです。複数社から借り入れがある人は、より慎重に返済計画を立てるようにしてください。

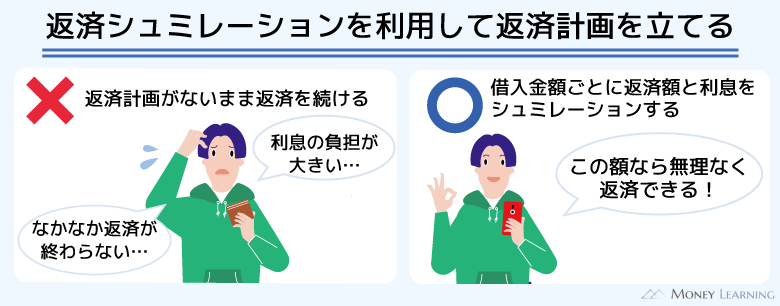

返済シミュレーションを行っていない

まとまった金額を借りる場合も、事前に返済シミュレーションしていれば、「いつ完済できるのか?」「利息の総額はどのくらいになるか?」などは分かります。

そのため、返済が終わらないという方の中には、そもそも返済シミュレーションをしておらず、頻繁に追加借入してしまっている人もいるでしょう。

カードローンの返済計画は自分で立てる必要があります。現時点で完済までのスケジュールを把握できていないなら、返済シミュレーションを利用してください。

まずは、現在の返済額で支払いを続けた場合の返済スケジュールを知ることが重要です。

返済日を過ぎてしまうことがある

横浜銀行カードローンの金利は年1.5%~14.6%(変動金利)ですが、延滞時は年18.0%の利率で遅延損害金が加算されます。延滞中に発生する遅延損害金は、通常の利息よりも負担が重いです。

また、横浜銀行カードローンの場合、利息は定例返済日に借入金残高へ組み入れられます。利息の計算時に基準となる借入金残高自体も増える可能性があるため、返済日を過ぎてしまうことがあるという方は要注意です。

横浜銀行カードローンの返済を早く終わらせる賢い返済方法

横浜銀行カードローンの返済を早く終わらせるためのコツは以下の2点です。

- 随時返済によって毎月の返済額を増やす

- ボーナスなどを利用して、借入金残高をまとめて返済する

随時返済によって毎月の返済額を増やす

横浜銀行カードローンは随時返済に対応しています。定例返済日は毎月10日(土日祝日は翌営業日)なのに対して、随時返済ならいつでも好きなタイミングで行えます。

自動引き落としによる定例返済では金額の変更ができないため、多めに返済したい場合は随時返済を利用しましょう。

横浜銀行カードローンの場合、横浜銀行やコンビニなどにあるATMからの返済、横浜銀行のインターネットバンキングからの返済は随時返済になります。

月数千円でも返済額を増やすと、返済期間は短縮されます。返済期間が短くなれば、負担する利息も減るので、余裕があるときは随時返済しましょう。

貸金業務取扱主任者

貸金業務取扱主任者 横浜銀行カードローンの場合、随時返済しても次回の定例返済日は変更されません。例えば、10月10日に4,000円の定例返済が行われるとします。10月9日にATMから10,000円を返済しても、翌日の10月10日には返済用口座から4,000円が引き落とされるのです。返済用口座にあるお金で随時返済して、返済日当日に残高不足にならないように注意してください。返済日の当日中ならまだ延滞を回避できますが、期日を過ぎれば延滞になり、遅延損害金が発生することになります。

ボーナスなどを利用して、借入金残高をまとめて返済する

横浜銀行カードローンは借入金残高の一部だけでなく、全額をまとめて返済することもできます。ボーナスなどで返済資金を用意できる場合は、一度、思い切って全額返済するというのも選択肢になるでしょう。

全額返済は横浜銀行ATMやインターネットバンキングから行ってください。

随時返済や全額返済することで「どのくらい返済期間が短縮されるか?」「いくら利息が減るか?」は、返済の状況によって変わってきます。随時返済や全額返済を行った場合のシミュレーション結果は別の記事で紹介しているので、そちらもチェックしてください。

ただし、随時返済も全額返済も返済資金が用意できなければ取れない方法です。「どうしても返済額を増やすのが難しい……」という方は、次に紹介する対処法を検討しましょう。

横浜銀行カードローンの借入金残高がどうしても減らないときに検討すべき対処法

横浜銀行カードローンの借入金残高がなかなか減らないという場合は、次の3つの対処法を検討してください。

- 限度額の増額で金利を下げる

- より低金利な返済専用ローンで借り換える

- 債務整理によって借金を減額する

例えば、「まだ返済は続けていけるが、負担を減らしたい」という人には増額や借り換えで適用金利を下げるのがおすすめです。

一方、「返済額は増やせないし、このまま返済を継続するのも厳しい」という状況なら、債務整理も検討する必要があるでしょう。

限度額の増額で金利を下げる

横浜銀行カードローンの金利は限度額に応じて決まります。審査の結果、利用限度額が「100万円以下」だと年14.6%の利率ですが、「100万円超、200万円以下」なら年11.8%の利率になります。

追加借入はせずに限度額の増額だけもできるので、「今後、発生する利息を減らしたい」というときは増額しても良いでしょう。金利が下がれば、これまでと同じ金額の返済でも元本に充当される割合が増え、効率的に返済を進めることができます。

ただし、限度額の増額には審査があります。「年収が上がった」「他社借入が減った」などの審査でプラスになる要素がなければ、増額審査に通過するのは難しいです。増額が認められないケースもありますし、審査に通っても限度額次第では金利が下がらないという点にも注意してください。

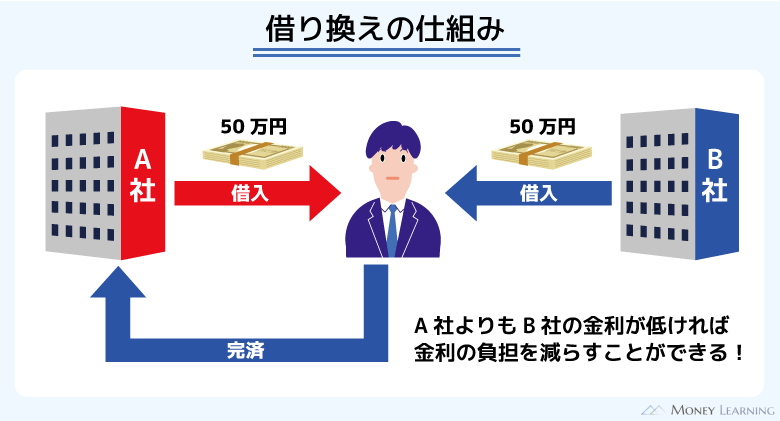

より低金利な返済専用ローンで借り換える

横浜銀行カードローンの金利は年1.5%~14.6%(変動金利)です。銀行カードローンの中では標準的な利率で、一般的な消費者金融やクレジットカードキャッシングに比べて低めの設定になっています。

ただ、銀行や信用金庫、労働金庫などの金融機関が扱う返済専用のローンには、横浜銀行カードローンより上限金利が低い商品も多いです。

また、横浜銀行カードローン以外にも借り入れがあるなら、それらをひとつにまとめてしまうというのも選択肢になるでしょう。

借り換えにも審査があるので確実な方法ではありませんが、「より低い金利で借り換えられる見込みがあるか?」という点が商品選びのポイントになります。

債務整理によって借金を減額する

「借金を返済できる目処が立たない」「すでに返済に遅れが生じている」などのケースでは、債務整理の検討も必要です。

例えば、任意整理という債務整理の方法なら、利息をカットし、現在の借入金残高を3年程度の分割返済にできます。ただし、借入状況や収入の状況によってベストな選択肢は変わってきます。

借金そのものを大きくは減らせない任意返済の場合、抱えている問題を解決できないケースもあるのです。また、債務整理にはメリットだけでなく、デメリットもあります。

もし債務整理を検討するなら、減額相談サービスを活用してみてください。

減額相談サービスであればインターネットからいくつかの質問に回答していくだけで、「どのくらい借金が減るのか?」を専門家が無料でチェックしてくれます。

結果を確認して、債務整理するメリットがあると判断できてから、専門家への依頼を検討しても遅くはありません。

「どの方法で債務整理すべきか?」「本当に債務整理をすべきか?」は人によって違うので、まずは専門家が行う減額相談のサービスを利用してみましょう。(※ 借金とは、元本及び利息等を併せた金額をいいます。)

まとめ

横浜銀行カードローンの返済が終わらない場合、「月々の返済額を増やせないか?」を考えましょう。

横浜銀行カードローンの定例返済額は低めに設定されており、一部は利息の返済に充当されます。そのため、定例返済だけだと借入金残高はなかなか減りません。

随時返済や全額返済を利用して、できるだけ早く返済を終わらせましょう。

- 横浜銀行カードローンの定例返済額は低めに設定されている

- 定例返済額が自動的に変更される点も借入金残高が減りづらい原因のひとつ

- 返済計画を立てていない場合、まずは返済シミュレーションをすることが重要

- 随時返済や全額返済を活用することで返済期間は短縮できる

- 返済額を増やせないときは債務整理の検討も必要

一方、「返済額を増やせない」というときは、別の解決策も検討してください。

例えば、限度額を増額したり、借り換えたりすることで、金利を下げられるケースもあります。

ただし、増額や借り換えには審査があるため、「お金に余裕がない」「返済が遅れている」という状況では難しいです。その場合は、減額相談サービスで「借金を減らせるか?」を専門家に調べてもらいましょう。減額相談サービスはスマホやパソコンからいつでも行え、減額できるかどうかを無料でチェックしてくれます。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ レイクの無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。