カードローンの審査に通るには返済能力が必須です。

ただし、収入証明書なしでも審査は受けられ、必ず給与明細や源泉徴収票などの提出を求められるわけではありません。

「新卒1ヶ月目」「転職したばかり」「手元に収入証明書がない」といったケースでも、カードローンの審査に通ることは可能なのです。

この記事では収入証明書なしでカードローン審査に通る方法についてまとめました。

収入証明書不要にならないケース、収入証明書を提出しないデメリットに関しても説明していくので、これからカードローンの申し込みをする人はぜひ参考にしてください。

目次

収入証明書なしでもカードローン審査は受けられる?

「そもそも収入証明書なしでどうやって返済能力を判断するの?」

このように思っている人もいるでしょう。

前述のとおり、カードローンの審査では返済能力がチェックされます。しかし、基本的には「働いていること(安定収入があること)」の確認が取れれば良く、収入証明書がなくても確認可能なのです。

そのため、働き始めたばかりで勤務先から収入証明書が発行されていないタイミングでも問題ありません。

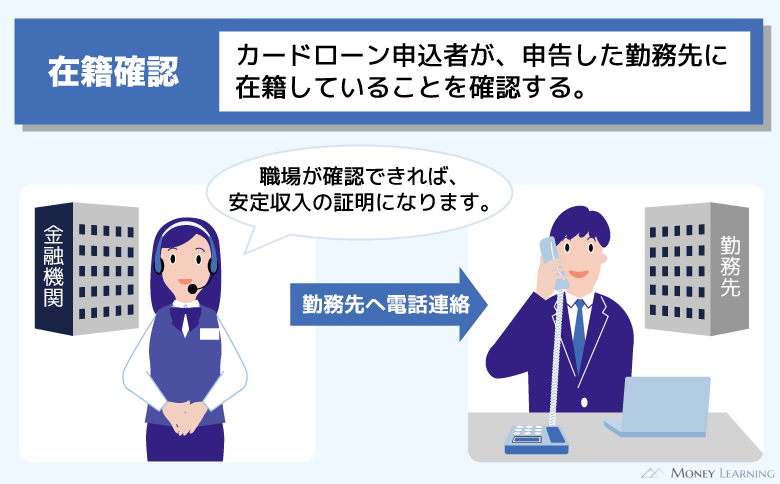

収入の有無は在籍確認でもチェックできる

収入証明書を提出しない場合、カードローン審査では主に申込内容と在籍確認で収入をチェックします。

申し込みフォームには勤務先、雇用形態、年収などを入力しますし、その勤務先で本当に働いているか(在籍確認)は担当者が電話をかけてチェックするのです。

働いていることが分かれば、毎月一定の収入を得ていると判断できます。このような方法で返済能力をチェックできるため、カードローンは収入証明書なしで審査を進めることも可能です。

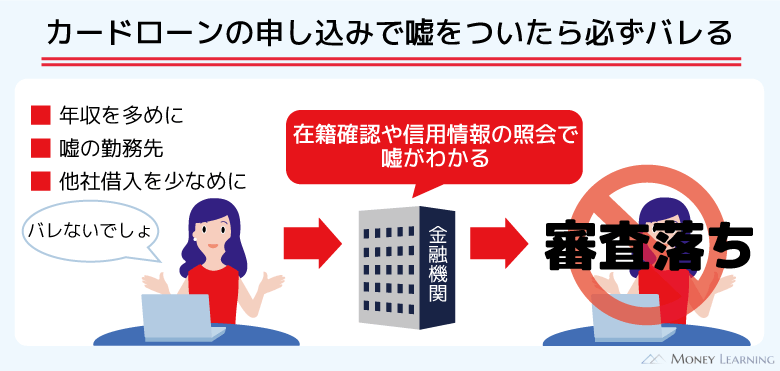

年収に関する嘘・書類の偽造は絶対にダメ

収入証明書の提出は必須ではありませんが、嘘の情報での申し込みはダメです。嘘だとバレれば審査に落ちますし、相手を騙してお金を借りることには違法性もあります。

もちろん、年収に関する書類などを偽造するのも犯罪なので、絶対に行ってはいけません。

中には「収入が低くて審査に通るか不安…」という人もいるでしょう。もちろん収入は審査に大きく影響しますが、それがすべてではありません。

実際には「毎月安定して収入があること」が重視され、高額な限度額を望まなければ収入が低くても大きな心配はいらないです。

それでも審査が不安な人はお試し審査を受けてから、カードローンの申し込みをすると良いでしょう。

収入証明書不要で申し込めるカードローン

収入証明書なしで審査を受けるなら、大手消費者金融のカードローンがおすすめです。

大手消費者金融は、各社で最短の審査時間・融資時間が異なり、最短3分~20分程度で審査結果が分かります。パソコンやスマホなどからWeb完結で契約することも可能です。(※ 申し込みの時間帯によっては、翌営業日以降の連絡になります。また、Web完結への対応状況は消費者金融によって異なります。)

| 消費者金融 | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミスの詳細はこちら | 2.5%~18.0% | 1万円~800万円 |

| アイフルの詳細はこちら | 3.0%~18.0% | 1万円~800万円 |

| レイクの貸付条件・詳細はこちら | 4.5%~18.0% | 1万円~500万円 |

| SMBCモビットの詳細はこちら | 3.0%~18.0% | 1万円~800万円 |

ただし、以上のような大手消費者金融のカードローンでも、審査内容によっては収入証明書の提出を求められるケースがあります。

絶対に収入証明書がいらないというわけではありません。収入証明書なしでカードローン審査を受けられない人の特徴については次章で解説するので、申し込みをする前にそちらも確認してください。

収入証明書なしでカードローン審査を受けられない人の特徴

カードローン審査を受けるにあたって、以下に該当する場合は収入証明書の提出を求められやすいです。

- 希望限度額が50万円を超えている

- 申し込むカードローン以外に他社借入がある

- 安定収入の確認が難しい労働形態である

- 申告した年収が高い

特に注意すべきなのは法律(貸金業法)が関係する①や②のケースです。

法律上、収入証明書が必要なケースは指定の書類を提出しなければ、審査に通ることはありません。また、法律上は必須でなくても、カードローン会社の判断で提出を求められることがあります。

どのようなときに収入証明書が必要になるのかを確認していきましょう。

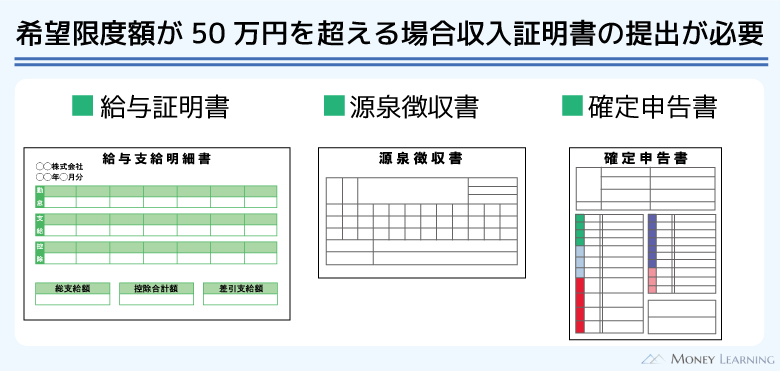

1. 希望限度額が50万円を超えている

法律上、返済能力を証明する書類が必須になるケースのひとつが「融資額が50万円を超えるとき」です。

カードローンの場合、実際に借りる金額ではなく、限度額が50万円を超えていれば収入証明書の提出を求められます。

この場合、消費者金融は特定の書面で返済能力を確認する義務があります。50万円超の希望限度額でカードローンを申し込むのであれば、必ず収入証明書を用意しておきましょう。

言い方を変えれば、収入証明書なしで審査を受けるには希望限度額が50万円以下であることが必須条件です。

2. 申し込むカードローン以外に他社借入がある

法律上、カードローン審査で収入証明書が必要になるケースはまだあります。それが申し込むカードローン以外に他社借入があり、そこでの借入残高と希望限度額の合計が100万円を超えるケースです。

例えば、消費者金融Aで80万円を借りており、消費者金融Bから新たに25万円の融資を受けるとします。このとき、ほかの貸金業者での借入残高と希望限度額の合計は105万円になり、100万円を超えています。

このようなケースでは希望限度額が50万円以下であっても、必ず収入証明書の提出が必要になるのです。

すでに別の消費者金融カードローン、クレジットカードのキャッシングを利用している人は、それらの借入残高の合計を計算してください。

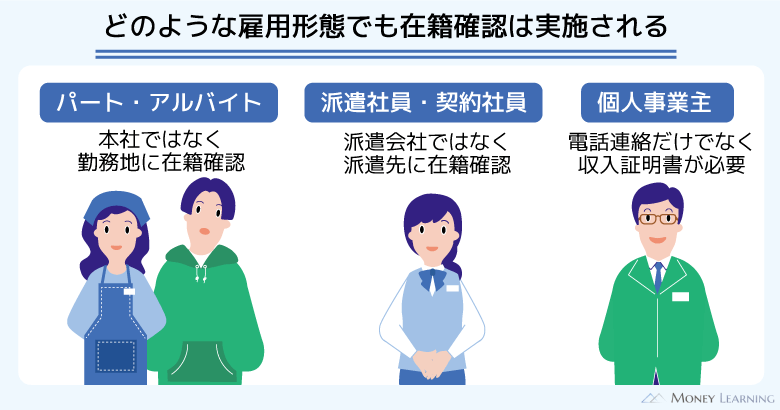

3. 安定収入の確認が難しい労働形態である

法律的には収入証明書が不要でも、安定収入の確認が難しいときは給与明細や確定申告書などの提出を求められます。

例えば、雇用されていない個人事業主(自営業)、社会保険に加入していないパート・アルバイト(学生を含む)などです。

特に個人事業主は確定申告書の提出を求められるケースが多いので注意してください。

パートやアルバイトでも雇用されていれば、在籍確認によって勤務状況は確認できます。しかし、個人事業主だと在籍確認しても「収入があること」の確認はできません。

そのため、基本的に確定申告書の提出が必要になるのです。確定申告書などが必要なときは申し込み後に案内があるので、その指示に従って書類を用意しましょう。

加えて、18歳、19歳も申し込める場合、20歳未満は収入証明書が必須としているカードローン会社も多いです。

4. 申告した年収が高い

カードローンの限度額は申し込み時に希望金額を入力しますが、実際の金額は審査によって決められます。そして、年収が高額なら限度額も大きくなりやすいです。

そのため、申告した年収が高ければ、必然的に収入証明書が必要なケースも増えます。提示された金額よりも小さい限度額で契約を結ぶことも可能ですが、ある程度の限度額を希望するなら収入証明書は用意しておきましょう。

また、申し込みフォームに入力した金額が想定される年収を大幅に上回るケースも、収入証明書の提出を求められることが多いです。

例えば、アルバイトなのに年収が1,000万円以上なら、「この年収は本当かな?」と思うのは自然です。

アルバイトに限った話ではありませんが、審査担当者の判断次第で収入証明書が必要になるケースもあることは覚えておいてください。

消費者金融で即日融資を受けるなら収入証明書は用意しておく方が良い?

繰り返しになりますが、カードローンの希望限度額が50万円以下でも審査内容によっては収入証明書の提出を求められます。

つまり、カードローンの申し込み後でないと分からないケースもあるのです。

そのため、即日融資を希望する人は、収入証明書も手元に用意しておきましょう。結果的に不要であっても、手元に用意しておけばすぐに提出できます。

カードローンの審査で収入証明書が必須になった場合、指定の書類を提出しなければ審査は進みません。また、当日の審査受付時間を過ぎてしまうと、審査の再開は翌営業日になります。

即日融資を受けられない原因になるので、スムーズに手続きを進めたいなら収入証明書を用意しておくのがおすすめです。

収入証明書なしでカードローン審査を受けるデメリット

カードローンの審査は収入証明書なしでも受けられますが、それには次のようなデメリットもあります。

- あとから収入証明書の提出を求められる場合がある

- カードローンの限度額が制限される

- 電話での在籍確認を回避しにくい

- 増額審査を受ける際に収入証明書が必要になる

あとから収入証明書の提出を求められる場合がある

前述のとおり、カードローンの申し込み後に収入証明書の提出を求められることもあります。審査のために収入証明書が必要だと判断された場合、提出しなければ審査に通りません。

給与所得者であれば給与明細や源泉徴収票、個人事業主なら確定申告書が用意しやすいでしょう。

また、マイナンバーカードを持っている人は、コンビニのマルチメディア端末で「所得・課税証明書」を発行することも可能です。

収入証明書として利用できる書類はカードローン会社によっても異なるため、提出を求める案内が届いたらその内容をしっかりと確認してください。

カードローンの限度額が制限される

カードローン審査の際に収入証明書を提出しなかった場合、限度額が制限される可能性もあります。限度額が50万円を超えるときは収入証明書が必須なので、提出せずに審査を受けるなら50万円以下になるのです。

カードローン会社によっては「収入証明書を提出していただければ、~万円で契約することもできますよ。」といった案内を申し込み後に送ってくるケースもあります。

少額借入で十分なら収入証明書なしで契約の手続きを進めて問題ありません。ただし、限度額は高い方が低金利になりやすいです。つまり、収入証明書を提出することで、審査を有利に進められるのです。

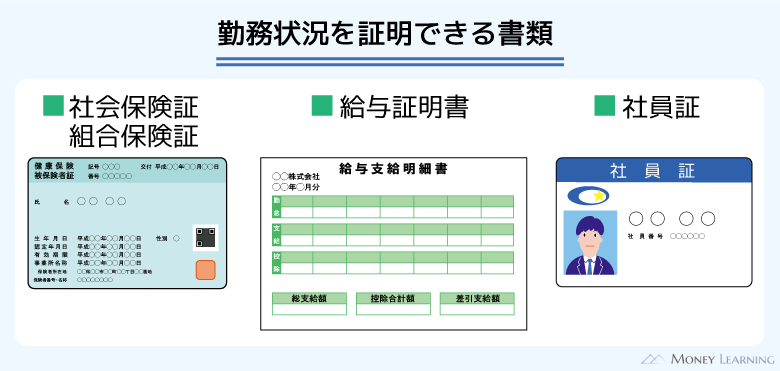

電話での在籍確認を回避しにくい

カードローン審査で返済能力をチェックするために在籍確認が重要であることは説明したとおりです。多くのカードローン会社は申込者の勤め先に電話をかけて勤務状況を確認しますが、電話による在籍確認を避けられるケースもあります。

電話連絡を回避するためには勤務先と年収を確認できる収入証明書を提出することが必須です。

カードローン会社によっては事前に相談すれば、指定の書類を提出することで電話連絡の代わりにしてくれます。その際に給与明細書などの提出を求められるのです。

在籍確認のための電話連絡を回避したい人は、収入証明書も用意しておくようにしてください。

カードローンの在籍確認とは?在籍確認をなしにする効果的な方法

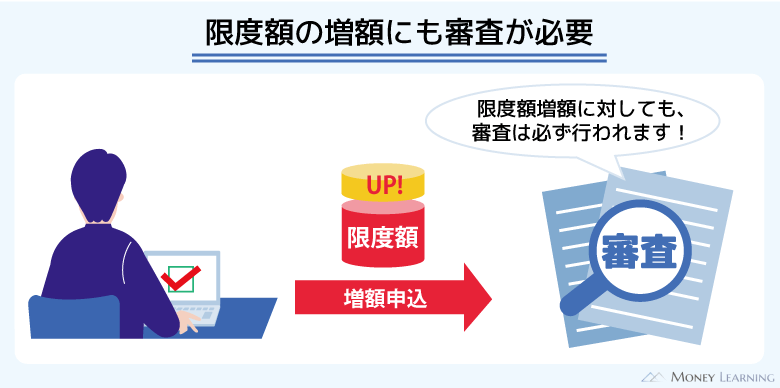

増額審査を受ける際に収入証明書が必要になる

カードローンの限度額は契約後に増額することが可能です。限度額を増やすには再度審査を受けることになり、その際には収入証明書が必要なケースもあります。

例えば、「増額によって限度額が50万円を超えるとき」「ほかの消費者金融などでの残高との合計が100万円を超える金額に増額するとき」は収入証明書が必須です。この点は新規でカードローンを契約するときと同様です。

一方、新規契約時に収入証明書を提出しておけば、増額審査のタイミングで提出を求められません。前回の提出から一定年数が経過しているケースなどは再提出が必要ですが、事前に提出しておく方が手続きはスムーズでしょう。

大手消費者金融以外は収入証明書なしだと審査に通らない?

収入証明書不要でカードローン審査を受けたい人に大手消費者金融をおすすめしましたが、そのほかの銀行や信販系(クレジットカード会社)のカードローンはどうなのでしょうか?

大手消費者金融以外の審査傾向について説明していきます。

銀行カードローンの傾向

書面による返済能力の確認を義務付けている法律は貸金業者を対象にしています。貸金業者とは消費者金融やクレジットカード会社などで、銀行は該当しません。

しかし、銀行も貸金業法に準じるケースが多く、希望限度額が50万円を超えるときは収入証明書が必須だと考えてください。

以前はかなり大きな限度額まで収入証明書不要としている銀行もありましたが、銀行カードローンが多重債務の一因になっているという指摘もあり、より厳格化されました。

また、一部の銀行カードローンでは配偶者に安定収入がある専業主婦からの申し込みも受け付けています。本人収入がない専業主婦は基本的に収入証明書の提出を求められませんが、「最大でも限度額は50万円まで」のような制限を受けることがほとんどです。

信販系カードローンの傾向

信販系カードローンとはクレジットカード会社の扱うカードローンのことです。

クレジットカード会社も貸金業者に該当するため、「50万円を超えるとき」「他社借入との合計が100万円を超えるとき」は収入証明書が必須になります。

加えて、大手消費者金融よりも審査は厳しい傾向だと思ってください。信販系カードローンの中には希望限度額に関係なく収入証明書の提出が必須の商品も多いです。

申し込みから利用までに数日~1週間程度かかることもあるので、「収入証明書なしで審査を受けたい」「すぐに審査結果を知りたい」という人は大手消費者金融を選びましょう。

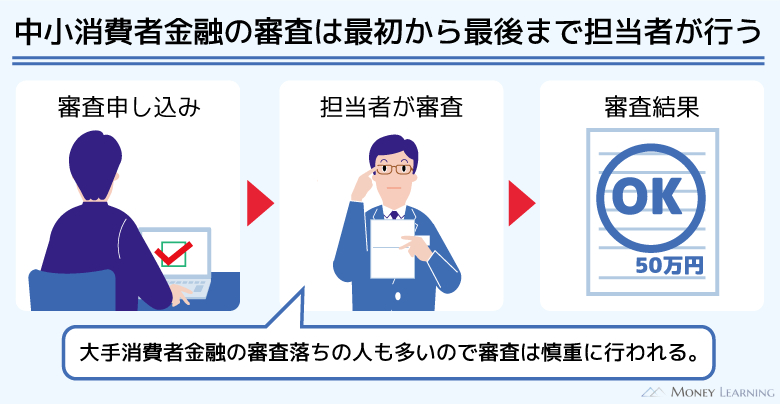

中小消費者金融・街金の傾向

カードローンを扱っておらず銀行振込や店頭で融資する業者も多い中小消費者金融や街金は、大手よりも細かく返済能力をチェックする傾向があります。

大手の審査に落ちた人の申し込みも多く、より慎重に返済能力を判断する必要があるのです。

中小消費者金融や街金に対して「審査が甘い」と考えていた人もいるかもしれませんが、どの業者も返済能力をしっかりと審査しています。

より幅広い属性の人に融資する都合上、返済能力のチェックは厳格であり、希望金額に関係なく収入証明書の提出を求められるケースも多いと思ってください。

カードローン以外のローンも収入証明書不要で契約できる?

お金を借りる方法はカードローン以外にもあります。ですが、収入証明書が必要になるケースも多いので注意してください。

商品や審査内容によっても必要書類は異なりますが、主な借入方法の傾向についてまとめました。

| 借入方法 | 収入証明書の要否 |

|---|---|

| フリーローン | 希望額50万円超で収入証明書が必要になることが多いが、商品によって異なる。 |

| おまとめローン | 消費者金融などが扱う商品は貸金業法が適用され、高額になりやすいおまとめは基本的に収入証明書が必須。 |

| 配偶者貸付 | 自身と配偶者の合計年収の1/3を上限に借り入れできる制度。専業主婦(夫)も借り入れできるが、配偶者の同意書と収入証明書の提出が必須。 |

| クレジットカード (キャッシング) |

消費者金融のカードローンと同様に貸金業法が適用される。カードローンに比べて限度額が小さいことから、収入証明書なしで審査を受けられることも多い。ただし、審査内容にもよるため、キャッシング枠を希望するなら収入証明書があると安心。 |

| 質屋 | 質屋に預ける貴金属やブランド品が担保になるため、収入証明書の提出は不要。査定額を超えない範囲で融資してもらえるが、一定期間内に返済できなければ担保は没収(質流れ)となる。 |

以上の方法の中で確実に収入証明書が不要なのは「質屋」だけです。しかし、質屋の金利は高めで、そもそも質がなければお金を借りられません。

審査の内容次第で収入証明書は必要になりますが、お金を借りるならカードローンを選ぶのが無難でしょう。

カードローンの契約後に収入証明書の提出を求められるケースはある?

カードローンは新規契約時だけでなく、契約後にも収入証明書の提出を求められるケースがあります。どのようなときに収入証明書の提出を求められるのか確認していきましょう。

転職で勤務先が変わった場合

1つ目は転職などで勤務先が変わった場合についてです。

契約中に勤務先が変更になったときは、会員専用ページなどから登録情報を修正しなくてはいけません。その際に「新しい勤務先の収入証明書を提出するか」「再度、在籍確認を行うか」はケースバイケースになります。

返済能力に大きな影響がなければ修正だけで良いことも多いです。ただし、登録情報を最新の情報にしておくのは会員の義務なので、転職したら忘れずに修正を行うようにしてください。

前回の提出から一定年数が経過した場合

2つ目は前回の提出から一定年数が経過した場合です。

過去に収入証明書を提出しており、前回から3年経過するときは最新の収入証明書の再提出が必要になります。

これは貸金業法にもとづく対応であり、該当する人は提出しなければいけません。

他社借入が増えるなど利用状況に変化があった場合

3つ目は他社の借入状況に変化があった場合です。

信用情報機関を通じて他社での借入状況は定期的にチェックされています。そのため、他社借入の増加によって収入証明書の確認が必要になることもあるのです。

例えば、限度額20万円の範囲内で消費者金融Aのカードローンを利用しているとしましょう。そのときに消費者金融Bでの借入残高が80万円を超えたなら、消費者金融Aでの利用状況によっては合計金額が100万円を超えてしまいます。

そこで消費者金融Aは収入証明書の提出を利用者に求め、返済能力を超える貸し付けにならないかチェックするのです。

カードローンの契約後に提出を求められた収入証明書を出さないとどうなる?

カードローンの契約後に収入証明書の提出を求められ、それを出さなかった場合はどうなるのでしょうか?

カードローン会社にとって収入証明書は顧客の返済能力をより正確に把握するのに必要なものです。

過剰融資を防止するという観点でも収入証明書は重要であり、カードローン会社の中にはキャンペーンなども活用して提出を促しているところもあります。

このようなお願いベースのものであれば、提出の案内を無視しても大きな問題はありません。「増額を提案されづらくなる」といった可能性はありますが、今の限度額で満足なら問題ないでしょう。

一方で、法律上もしくは与信管理のために必須だと判断されたケースは、提出しなければ「限度額の引き下げ」「利用停止」といった措置も考えられます。

そのため、収入証明書を提出するように指示があったときは、最新の書類を用意して早めに提出するようにしてください。

まとめ

カードローンは収入証明書がなくても審査を受けられます。返済能力は在籍確認や信用情報などでチェックできるため、給与明細書や源泉徴収票、確定申告書が必須ではありません。

特に他社借入がなく、希望限度額が50万円以下であれば収入証明書不要ということがほとんどでしょう。

法律により収入証明書が必須だったり、カードローン会社の判断で提出を求められたりするケースはありますが、希望する限度額を必要最低限にすることがポイントです。

- 限度額が50万円を超えると収入証明書が必須

- 他社借入と希望限度額の合計が100万円超のときも収入証明書が必要

- 法律上は不要でも審査のために必要なら収入証明書の提出を求められる

- 個人事業主は収入証明書の提出を求められやすい

- 収入証明書を提出する方が良い条件で契約しやすい

大手消費者金融のカードローンの場合、「限度額が50万円を超えない」「他社借入との合計が100万円を超えない」の2点を満たせば、提出するのは本人確認書類だけという商品が多いです。

審査結果が出るのもスピーディなので、急いでいる人は大手消費者金融を選んでください。

ただし、収入証明書を提出しないことにはデメリットもあります。「長期の利用を考えている」「より良い条件で借りたい」といったときは、現在の収入を証明できる書類を用意しておきましょう。

スマホから提出することもできるため、書類が手元にあれば収入証明書を提出するのは簡単です。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。