予想外の出費は誰にでもあることです。もし明日までに20万円~30万円ほどのお金が急に必要になったら、どこで借りれば良いのでしょうか?

主な選択肢としては銀行や消費者金融、クレジットカード会社などが挙げられます。ただ、金融機関などからお金を借りるためには必ず審査があり、どんなに困っていても審査なしで融資を受けることはできません。

この記事では「できるだけ早く20万円~30万円ほどを借りたい!」という人向けに、お金を借りる方法についてまとめました。

お金を借りる流れや注意点、返済モデルもあわせて紹介するのでぜひ参考にしてください。

目次

- 今すぐに20万円~30万円を借りるならカードローンが最適な理由

- 20万円~30万円を借りるのにおすすめのカードローン

- 20万円~30万円を借りるための5つの方法

- 明日までにカードローンで20万円~30万円を借りる流れ

- 20万円~30万円を借りるのに必要な年収はどのくらい?

- 20万円~30万円を借りた場合の金利や利息はいくら?

- 20万円~30万円を借りた場合の返済モデル

- リストラなどで生活が急変した場合に知っておきたい公的な貸付制度・給付金制度

- 無職でも審査なしで20万円~30万円を借りることは可能?

- ブラックリストに載っている場合に20万円~30万円を借りるには?

- どうしても20万円・30万円が必要なときにこそ注意すべきこと

- まとめ

今すぐに20万円~30万円を借りるならカードローンが最適な理由

お金を借りなければならないケースというのは突然やってくるものです。

「明日までに20万円必要」「できるだけ早く30万円の融資を受けたい」といった急ぎの場合は、カードローンを選ぶと良いでしょう。

カードローンは消費者金融や銀行で扱われており、特に「今すぐに20万円~30万円を借りたい」といったときには消費者金融のカードローンが最適です。

※ プロミスの最短3分融資はお申込み時間や審査によりご希望に添えない場合がございます。(詳細はこちら)

※1 365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

※2「原則なし」の場合も、審査の過程で必要になったときは勤務先に電話をかけることがあります。

※3 初めての方なら最大30日間利息0円

※4「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません

※5 原則、電話での確認はせずに書面やご申告内容での確認を実施

※6 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

カードローンが最適な理由としては次の3つが挙げられます。

- 最短即日も可能!申し込みから借り入れまでが早い

- お金の使い道は原則自由!具体的な理由は聞かれない

- 限度額の範囲内なら追加借入にも対応

最短即日も可能!申し込みから借り入れまでが早い

担保や保証人の必要なローンの審査は時間がかかることも多いです。しかし、カードローンは基本的に担保・保証人ともに不要で、本人確認書類だけで審査を受けることもできます。

そのため、そのほかのローンに比べて審査がとても早く、消費者金融のカードローンであれば即日融資も可能です。(※ 申し込みの時間帯などによっては翌営業日以降の連絡になります。)

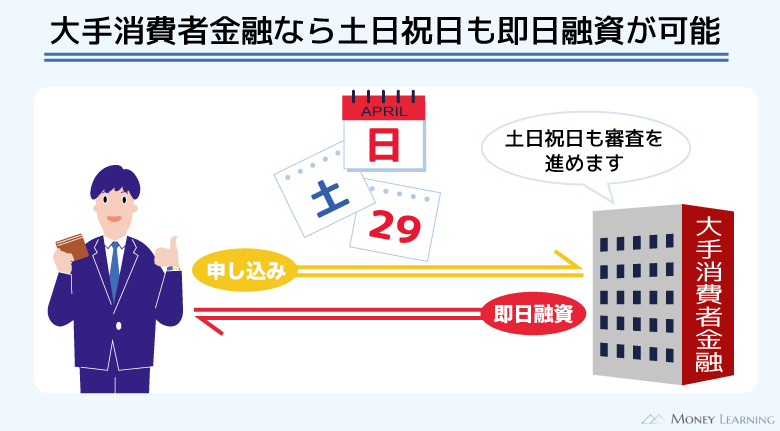

大手消費者金融の場合、土曜日や日曜日、祝日も平日と同じように審査受付をしてくれます。

「今日中に30万円借りたい」「明日までに20万円必要」といったケースでも、十分に間に合う可能性があるのです。

お金の使い道は原則自由!具体的な理由は聞かれない

ローンによっては資金使途が制限されている場合もあります。その一方で、カードローンの資金使途は原則自由です。

通常、事業性資金に関しては例外的に禁止されていますが、一般的な生活の中で発生するような費用や趣味などに使うのが目的なら自由に利用できます。借りたお金の具体的な使い道について聞かれることもありません。

予定している主な利用目的については、申し込み時に選択肢の中から該当するものにチェックを入れることもあります。ですが、利用目的を証明する書類(請求書や見積書など)を用意する必要はないのです。

限度額の範囲内なら追加借入にも対応

カードローンは審査によって限度額が決まり、その範囲内なら追加借入を自由に行えます。

例えば、限度額30万円で契約した場合、最初に20万円を借りても、まだ10万円残っているのでいつでも追加借入できるのです。

また、最初に限度額いっぱいまで借りて借入可能金額が0円になっても、返済した分だけ、再び借りられるようになります。

そのため、「20万円借りられれば十分だと思っていたけど、もう少し必要になった」というときも、限度額の範囲内なら同じカードローンですぐに借りられます。

もちろん、利息は実際に借りた分にしか発生しません。必要な金額だけを借りられ、限度額に余裕があれば追加借入できるのもカードローンのメリットです。

20万円~30万円を借りるのにおすすめのカードローン

次に「20万円~30万円を借りるならどのカードローンが良いのか?」という点について説明していきます。

基本的にカードローンの限度額は最大で500万円~800万円が多く、どの商品でも20万円~30万円を借りることは可能です。

そうなるとどのカードローンを選べば良いか迷うかもしれませんが、以下のような商品ならすぐに借りられるだけでなく、サービスも充実していておすすめできます。

おすすめのカードローンの金利と限度額を表にまとめました。

| カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス詳細 | 4.5%~17.8% | 1万円~500万円 |

| アイフル詳細 | 3.0%~18.0% | 1万円~800万円 |

| SMBCモビット詳細 | 3.0%~18.0% | 1万円~800万円 |

| アコム詳細 | 3.0%~18.0% | 1万円~800万円 |

| レイク | 4.5%~18.0% | 1万円~500万円 |

以下ではこれらのカードローンのメリットについて説明していきます。

最短3分融資も可能でお得な無利息期間があるプロミス

「とにかく急いでいる」「カードローンはたくさんあってどれが良いか選べない」という人にはプロミスがおすすめです。

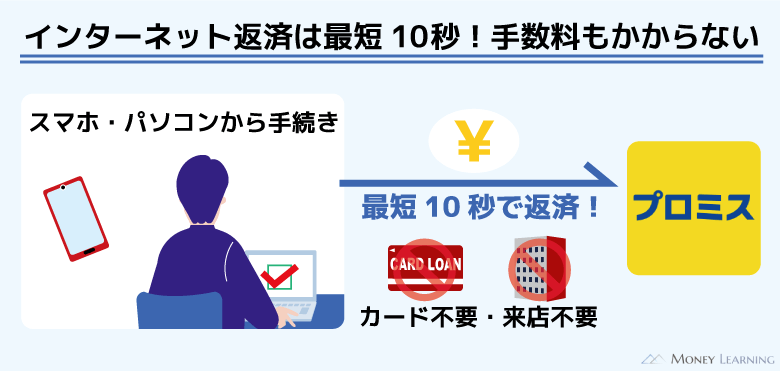

プロミスのカードローンは最短3分融資で、「インターネット振込」なら最短10秒程度で指定の口座への入金も可能です。(※ お申込み時間や審査によりご希望に添えない場合がございます。金融機関などによって入金の時間帯は異なります。)

また、はじめてプロミスを契約する場合は、メールアドレスの登録+Web明細利用で30日間の無利息サービスが適用されます。初回借入日の翌日から30日間が適用期間となり、その間は、利息がいっさい発生しません。

ほかにも「カードレスで利用できるWeb完結」「スマホがローンカード代わりになるスマホATM」「Webからいつでも返済できるインターネット返済」などさまざまなサービスに対応しています。

非常にサービスが充実しているカードローンなので、どの商品が自分にあっているか分からないという人はプロミスを選べば失敗しないでしょう。

原則、勤務先への電話連絡なしのアイフル

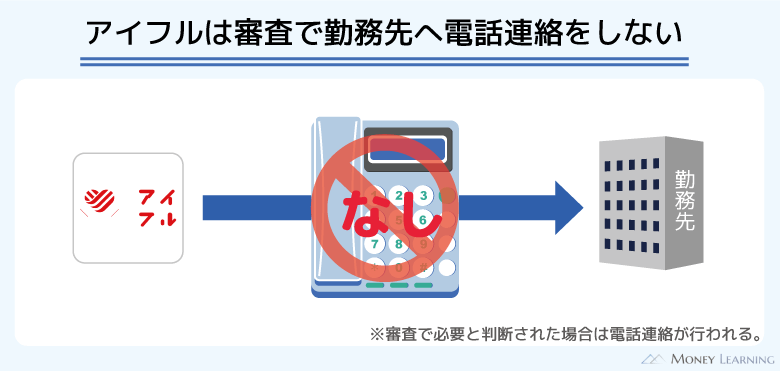

カードローンの審査で勤務先に電話がかかってくるのが心配な方には、アイフルのカードローンがおすすめです。

アイフルには電話以外の方法で勤務先を確認できる仕組みがあり、原則、在籍確認のための勤務先への電話連絡は行っていません。(※ 審査において必要になった場合は、勤務先へ電話をかけることもあります。その際は、事前に申込者の同意を得た上で行います。)

申込内容の確認や審査結果の連絡で携帯に電話がかかってくることもありますが、「できるだけネットのみで手続きを済ませたい」というときに便利でしょう。

アイフルのカードローンもWEB完結に対応しているため、カードの郵送なし・店舗への来店不要で利用できます。

郵送物なし・電話連絡なしのWEB完結申込ができるSMBCモビット

「郵送物がないこと」「電話連絡がないこと」をもっとも重視するという場合は、SMBCモビットのWEB完結申込がおすすめです。

SMBCモビットは、原則電話による在籍確認を行わないため、電話連絡を避けたい方も安心してご利用いただけます。

また、以下のいずれかの条件を満たすことで郵送物なしで利用も可能。

- 「オンライン本人確認」を行う

- 返済方法を口座振替で登録する

- 三井住友銀行内ローン契約機へ顔写真付きの本人確認書類を持参して申込む

※ 審査内容によっては電話連絡や郵送物が発生する場合がございます

「オンライン本人確認」は、スマホのカメラで指定の必要書類と、申請者本人の顔を撮影し、スマホアプリから本人確認を行う方法です。

必要書類とスマホを手元に用意できれば、比較的簡単に提出ができるでしょう。

返済方法を口座振替にする場合、指定金融機関の本人名義の口座を登録する必要があります。指定金融機関はホームページにて事前に確認しておきましょう。

また、ローンカードを発行する場合は、カードの受取方法を郵送にするとその他の書類も一緒に発送されてしまうので、ローン契約機で受け取るようにしましょう。

カードローン機能付きクレジットカードも即日発行できるアコム

アコムが取り扱う「ACマスターカード」はカードローン機能付きのクレジットカードです。

クレジットカードの利用限度額は300万円までで、ショッピングでの利用は自動的にリボ払いになり、手数料率は10.0%~14.6%(実質年率)です。そのため、契約内容によっては現金をキャッシングするよりも、ショッピングの手数料率の方が負担は少なくなります。

マスターカード対応の店舗で決済するなら、クレジットカードのリボ払いを使うと良いでしょう。

ACマスターカードならショッピング利用の毎月の0.25%が自動でキャッシュバックされますし、一部の自動契約機(むじんくん)で最短即日発行することもできます。(※ クレジットカード(ACマスターカード)の発行に対応していない店舗もあります。詳しくはアコムのホームページで確認してください。)

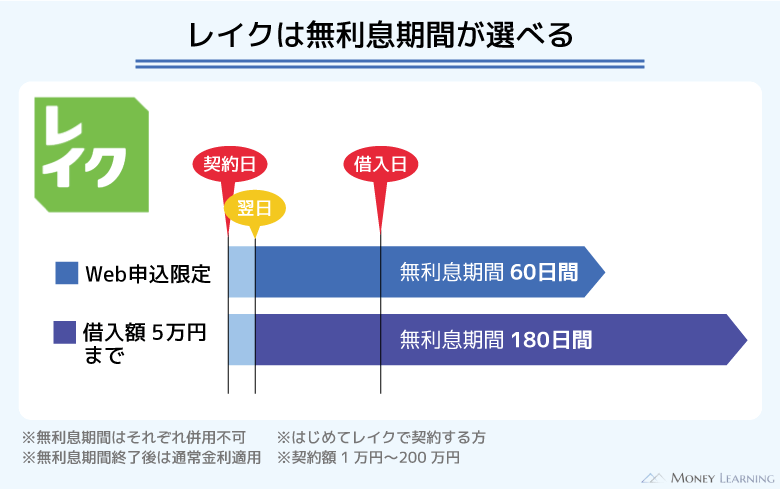

はじめてなら60日間無利息のレイク(Web申込み限定)

お金を借りた際の利息に不安がある場合は、レイクのカードローンがおすすめです。

レイクはWeb申込み限定で、はじめての契約なら契約日の翌日から60日間の無利息期間が適用されます。(※ 契約額1万円~200万円までの場合で、期間経過後は通常金利が適用されます。また、複数の無利息期間を併用することはできません。)

新規契約者向けに無利息期間を用意している消費者金融は多いですが、レイクは期間の長さが大きなメリットです。

レイクのホームページにある「お借入れ診断」では、無利息に関するシミュレーションも行えます。申し込みの前にまずはシミュレーションを行ってみると良いでしょう。

20万円~30万円を借りるための5つの方法

ここからは20万円~30万円を借りるための主な方法について説明していきます。すでにメリットやおすすめの商品を紹介したカードローンも含めて、次の5つの方法があります。

- カードローンで借りる

- クレジットカードキャッシングで借りる

- フリーローンで借りる

- 中小消費者金融から借りる

- 家族や友人から借りる

どの方法でも20万円~30万円を借りられる可能性はありますが、それぞれにメリットとデメリットが存在しています。現在の状況によっても検討すべき方法は変わってくるため、メリットとデメリットの両方を知った上で借入先を考えましょう。

1. カードローンで借りる

前述のとおり、カードローンは借り入れまでのスピードが早く、資金使途が原則自由、限度額の範囲内で繰り返し利用できる点などもメリットになります。

カードローンは「消費者金融および信販系」と「銀行カードローン」に分けられます。

スピードや利便性を重視するなら消費者金融・信販系カードローン、金利を重視するなら銀行カードローンを選ぶと良いでしょう。

消費者金融・信販系カードローン

消費者金融や信販系カードローン(クレジットカード会社が扱う商品)は、即日融資にも対応できます。(※ 信販系カードローンの中には審査に数日かかる商品もあります。)

また、無利息期間やWeb完結契約、スマホATM取引など全体的にサービスが充実しているのも特徴です。

ただし、信販系カードローンの審査は消費者金融よりも厳しめなので、「早く借りたいし、審査にも不安がある」という方は消費者金融のカードローンを選んでください。

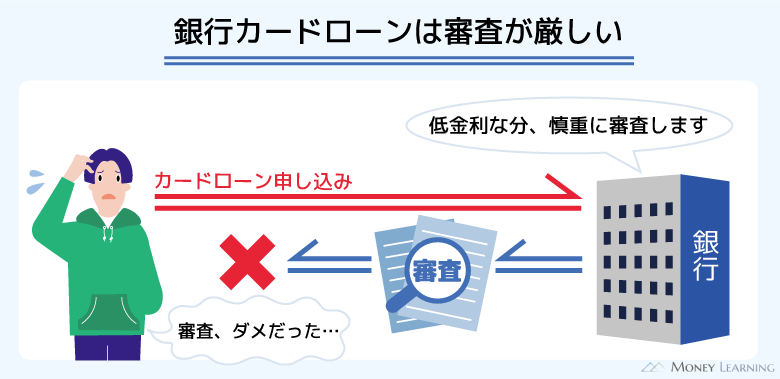

銀行カードローン

銀行カードローンは審査の過程で警察庁データベースへの照会を行っており、反社会的な団体と関連がないかをチェックしています。この照会の手続きには1営業日以上を要するため、銀行カードローンは即日融資に対応していません。

その一方で、一般的な消費者金融のカードローンと比較して低金利なのが銀行カードローンの特徴です。審査は厳しめですが、利息の負担を減らしたい人は銀行カードローンがおすすめです。

2. クレジットカードキャッシングで借りる

クレジットカードにキャッシング機能を付けている場合は、カードローンと同じように借り入れができます。

キャッシングは付帯サービスという位置付けなので、最大でも限度額は100万円未満で、金利も一律年18.0%というケースが多いです。クレジットカード1枚でショッピングにも、キャッシングにも利用できる点がメリットであり、一時的に現金を借りたいようなときには便利でしょう。

ただし、20万円~30万円を借りるとなると、返済に1年以上の期間がかかることもあると思います。無利息期間などの特典がないケースも多いため、その金額を借りるなら借入専用のカードローンの契約をおすすめします。

3. フリーローンで借りる

フリーローンは銀行などの金融機関が扱っている「一度に契約金額の全額を融資するタイプのローン」です。基本的にカードローンと違って繰り返しの利用はできません。

例えば、自動車学校(教習所)に通う費用の30万円を借りるとします。

その場合、自動車学校からの振込用紙などを資金使途証明書として提出し、30万円のローンを組むことになります。そして、審査に通ればまとめて30万円が融資され、その後は毎月一定額を完済まで支払っていくのです。

借りたお金の使い道がひとつに決まっていて、繰り返し借りる予定がないならフリーローンでも良いでしょう。利便性ではやや劣りますが、カードローンよりも少しだけ低い金利設定の商品が多いです。

4. 中小消費者金融から借りる

消費者金融の中にはテレビなどでCMをしていない中小規模の業者も存在しています。事業規模が小さいため、サービスの利便性は大手に劣りますが、大手消費者金融から融資を断られたときは選択肢のひとつになります。

中小規模の業者でカードローンを扱っているところはほとんどなく、たいていはフリーローンタイプで銀行振込や店頭融資です。どうしても大手の審査に通らない場合にのみ検討するようにしてください。

5. 家族や友人からお金を借りる

お金が必要な理由によっては家族や友人に相談するという手もあります。

家族や友人からお金を借りるのであれば、利息を払わなくて良いケースも多いでしょう。

ただし、20万円や30万円というのは、けっして少ない金額ではありません。金融機関からの借り入れと違って人間関係のトラブルになるケースもあるので、必要に応じて借用書を作成することなども重要です。

明日までにカードローンで20万円~30万円を借りる流れ

カードローンを例に20万円~30万円の借り入れを行う流れについて説明していきます。審査や契約の流れはカードローン会社によって異なるケースもあるため、あくまでも一般的な手順だと考えてください。

- 申し込み

- 必要書類の提出(本人確認)

- 審査結果の連絡・契約手続き

- 借り入れ

1. 申し込み

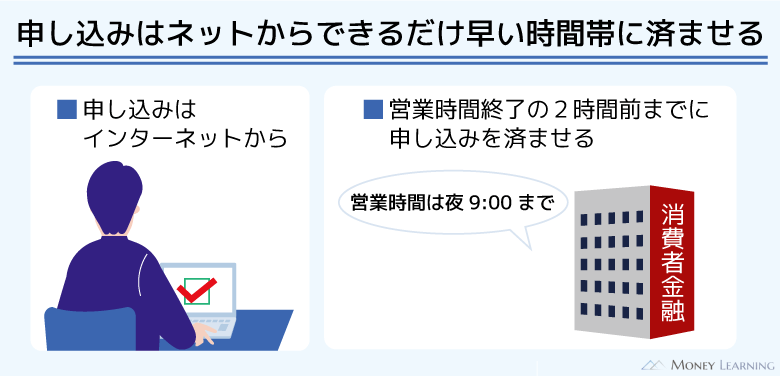

カードローンの申し込みは24時間いつでも行えるパソコンやスマホからのネット申し込みが便利です。

大手消費者金融の場合、最短3分~25分ほどで審査結果の連絡がありますが、審査回答の時間帯は決まっています。そのため、少しでも早く借りたい人は、できるだけ早い時間帯に申し込みを済ませてください。

カードローンの申し込みでは以下のような内容を入力します。

- 氏名

- 生年月日

- 家族構成

- 連絡先

- 自宅住所

- 勤務先

- 年収

- 雇用形態 など

また、申し込みの際には希望する限度額も申告します。希望限度額が高額だと審査は厳しくなるため、必要最低限の金額(20万円~30万円)を希望しましょう。

限度額は審査によって決まるので、十分な返済能力があれば、希望した金額以上の限度額が提示されることもあります。

2. 必要書類の提出(本人確認)

カードローンの審査では本人確認も行われます。本人確認の方法はカードローン会社によって異なりますが、運転免許証などの本人確認書類をネットやアプリ経由でアップロードすることが多いです。

必要書類の提出方法については申し込み後にメールなどで案内が届くので、それに従って手続きを進めてください。

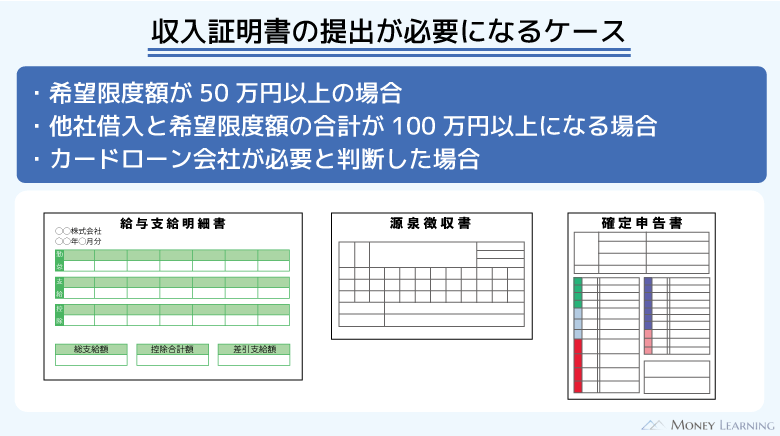

また、審査内容によっては収入証明書も必要です。源泉徴収票や確定申告書などを用意しておきましょう。

ただし、「希望限度額が50万円以下」かつ「希望限度額と他社借入残高の合計が100万円以下」であれば、収入証明書は不要というケースも多いです。(※ 50万円を超える契約などは法律上、書面による返済能力の確認が必須になります。また、50万円以下の契約であっても担当者の判断によって収入証明書の提出を求められることもあります。)

提出した書類に不備があると再提出になり時間もかかります。文字が鮮明に写っているか、指定された部分(書類の裏面など)をすべて提出したか、書類の有効期限は切れていないかなどを確かめましょう。

3. 審査結果の連絡・契約手続き

審査結果の連絡はメールや電話で行われます。Webで契約できる場合は、メール記載のURLから契約の手続きを進めることが可能です。

そのURLから契約用のフォームへと進み、契約内容を確認の上、手続きを完了させてください。Web完結(カードレス)による契約であれば、ネットでの契約完了後、すぐにインターネットキャッシングやスマホATM取引などが利用できます。

一方、自動契約機などで契約の手続きをする場合は、指示された必要書類を持って最寄りの店舗へ向かいましょう。店舗で手続きすれば、その場でローンカードが発行されます。

4. 借り入れ

カードローンによる借り入れはATMや銀行振込で行えます。利用するATMによっては手数料が発生するので、できるだけ手数料のかからない金融機関を選ぶと良いでしょう。

また、24時間の即時入金に対応している金融機関も多いです。会員専用ページから銀行振込の手続きをすれば、すぐに指定の口座に入金してくれます。(※ 振り込みの実施時間は金融機関などによって異なります。)

現金が必要なときは、銀行振込後、金融機関のキャッシュカードでATMから引き出してください。

20万円~30万円を借りるのに必要な年収はどのくらい?

カードローンに限らず、お金を借りるのには必ず審査があります。審査の基準は公開されておらず、20万円~30万円を借りるのに必要な年収というのが決まっているわけでもありません。

ただし、20万円~30万円を借りるために、最低でも必要な年収のラインというものはあります。

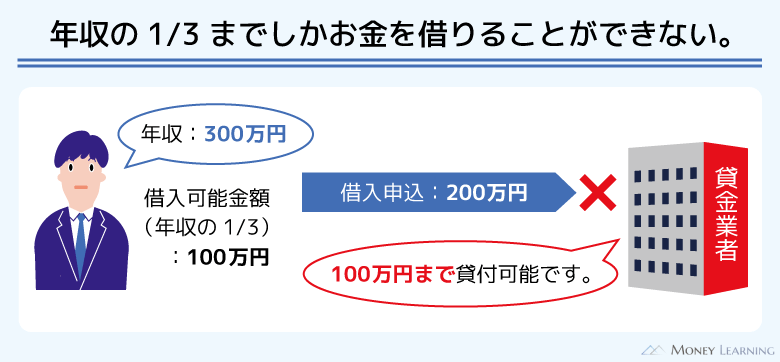

消費者金融やクレジットカード会社などは貸金業者であり、総量規制というルールが適用されます。総量規制は貸金業者からの借り入れを最大でも年収の1/3までに制限するルールです。

| 借りたい金額 | 求められる最低年収 |

|---|---|

| 50万円 | 150万円 |

| 30万円 | 90万円 |

| 20万円 | 60万円 |

※ 他社借入がいっさいない場合

そのため、20万円を借りるなら年収60万円、30万円を借りるなら年収90万円が最低ラインになるのです。

また、総量規制は法律上の制限(上限)であって、実際に年収の1/3を借りられるケースはほとんどありません。あくまでも過剰融資にならないための上限を決めているものだということを忘れないようにしましょう。

ローンの審査では年収以外の項目も考慮され、総合的に金額が決定されます。

20万円~30万円を借りた場合の金利や利息はいくら?

ローンの金利は商品ごとに異なり、利息は借入金額、金利、借入日数によって変わってきます。

ただ、消費者金融のカードローンは上限金利が年18.0%程度のケースが多く、限度額が50万円以下ならその上限金利になると思ってください。

カードローンは限度額に応じて適用される利率が変わる仕組みです。

限度額が100万円以上になれば金利は下がりますが、20万円~30万円を借りるときは上限金利、もしくはそれに近い金利になるでしょう。(※ 利息制限法により100万円以上の貸し付けは、年15.0%以下の金利が適用されます。)

詳しい返済モデルは次章で紹介しますが、年18.0%で借りた場合の利息を表にまとめました。

| 借入金額 | 返済回数 | 利息 |

|---|---|---|

| 20万円 | 12回 | 19,260円 |

| 20万円 | 18回 | 29,030円 |

| 20万円 | 24回 | 39,485円 |

| 30万円 | 12回 | 29,415円 |

| 30万円 | 18回 | 42,309円 |

| 30万円 | 24回 | 59,233円 |

※ 利息は返済シミュレーションによって計算した目安です。実際の金額とは異なる場合があります。

また、カードローンやクレジットカードのキャッシングは繰り返しの利用も可能です。完済する前に追加借入すれば当然利息は増えるので、計画的に利用するようにしてください。

20万円~30万円を借りた場合の返済モデル

次に20万円~30万円を借りた場合の返済モデルも確認していきましょう。

短期間で返済する方が最終的な利息は少なくなりますが、毎月の負担は増えます。以下の返済モデルを参考に無理のない返済計画を練るようにしてください。

| 返済回数 | 毎月の返済金額 | 元金充当 | 利息充当 | 借入残高 |

|---|---|---|---|---|

| 1 | 19,000円 | 16,042円 | 2,958円 | 183,958円 |

| 2 | 19,000円 | 16,188円 | 2,812円 | 167,770円 |

| 3 | 19,000円 | 16,436円 | 2,564円 | 151,334円 |

| 4 | 19,000円 | 16,911円 | 2,089円 | 134,423円 |

| 5 | 19,000円 | 16,945円 | 2,055円 | 117,478円 |

| 6 | 19,000円 | 17,262円 | 1,738円 | 100,216円 |

| 7 | 19,000円 | 17,468円 | 1,532円 | 82,748円 |

| 8 | 19,000円 | 17,776円 | 1,224円 | 64,972円 |

| 9 | 19,000円 | 18,007円 | 993円 | 46,965円 |

| 10 | 19,000円 | 18,283円 | 717円 | 28,682円 |

| 11 | 19,000円 | 18,576円 | 424円 | 10,106円 |

| 12 | 10,260円 | 10,106円 | 154円 | 0円 |

| 累計 | 219,260円 | 200,000円 | 19,260円 | – |

※ 返済シミュレーションによる試算であり、実際の金額とは異なる場合があります。また、金利は年18.0%で計算しています。

20万円を12回(1年間)で返済する場合、最終回を除いて毎月19,000円の支払いが必要です。

借入残高が多ければ利息も増えやすいので、返済を始めてすぐは利息に充当される割合が大きくなります。そのため、最初は借入残高が思ったように減らないでしょう。

カードローンやクレジットカードのキャッシングであれば、毎月の返済額を自由に増やすこともできます。効率良く完済するためには、「余裕がある月は多めに返済すること」を意識してください。

| 返済回数 | 毎月の返済金額 | 元金充当 | 利息充当 | 借入残高 |

|---|---|---|---|---|

| 1 | 20,000円 | 15,562円 | 4,438円 | 284,438円 |

| 2 | 20,000円 | 15,652円 | 4,348円 | 268,786円 |

| 3 | 20,000円 | 15,891円 | 4,109円 | 252,895円 |

| 4 | 20,000円 | 16,508円 | 3,492円 | 236,387円 |

| 5 | 20,000円 | 16,387円 | 3,613円 | 220,000円 |

| 6 | 20,000円 | 16,746円 | 3,254円 | 203,254円 |

| 7 | 20,000円 | 16,893円 | 3,107円 | 186,361円 |

| 8 | 20,000円 | 17,243円 | 2,757円 | 169,118円 |

| 9 | 20,000円 | 17,415円 | 2,585円 | 151,703円 |

| 10 | 20,000円 | 17,681円 | 2,319円 | 134,022円 |

| 11 | 20,000円 | 18,018円 | 1,982円 | 116,004円 |

| 12 | 20,000円 | 18,227円 | 1,773円 | 97,777円 |

| 13 | 20,000円 | 18,554円 | 1,446円 | 79,223円 |

| 14 | 20,000円 | 18,791円 | 1,209円 | 60,432円 |

| 15 | 20,000円 | 19,079円 | 921円 | 41,353円 |

| 16 | 20,000円 | 19,411円 | 589円 | 21,942円 |

| 17 | 20,000円 | 19,666円 | 334円 | 2,276円 |

| 18 | 2,309円 | 2,276円 | 33円 | 0円 |

| 累計 | 342,309円 | 300,000円 | 42,309円 | – |

※ 返済シミュレーションによる試算であり、実際の金額とは異なる場合があります。また、金利は年18.0%で計算しています。

ケース①とほぼ同じ毎月の負担で30万円を完済する場合、返済回数が増えることになります。

最終回を除いて毎月20,000円を返済すると、完済するまでには18回の返済が必要です。借りる金額が増えれば、利息は増えやすく、返済にも時間がかかりやすいので、より慎重に返済計画を立てるようにしてください。

カードローンなどでは借入残高をまとめて返す「一括返済」も可能です。毎月の返済額を増やすだけでなく、ボーナスなどを利用して一括返済することも早く返済を終わらせるコツになります。

リストラなどで生活が急変した場合に知っておきたい公的な貸付制度・給付金制度

20万円~30万円を借りる方法について説明してきましたが、もしさまざまな事情で生活が苦しいようなら、公的な貸付制度や給付金制度の対象になるケースもあります。

制度によっては20万円~30万円前後の一時的な生活費などを借りることも可能です。

また、公的な貸付制度は利益を目的にしていません。超低利子もしくは無利子の制度が多く、経済的な自立のサポートを受けられるのです。

ただし、公的な貸付制度や給付金制度は、条件が厳しく、誰でも簡単に申し込めるものではありません。民間の金融機関が行う貸付事業とはまったく目的が異なるので注意してください。

主な貸付制度・給付金制度を表にまとめました。

| 貸付制度・給付金制度 | 概要 |

|---|---|

| 生活福祉資金貸付制度 | 低所得者世帯、障害者世帯、高齢者世帯を対象とした貸付制度。原則、連帯保証人が必要だが、保証人なしでも利用可能。 |

| 求職者支援資金融資制度 | 「職業訓練受講給付金」を受給する予定の方を対象とした貸付制度。給付金だけでは足りない場合に、訓練中の生活費を補うのが目的。 |

| 生活困窮者自立支援制度 | 経済的に困窮し、最低限の生活も困難な方のための自立支援制度。「住居確保給付金」「就労準備支援事業」「就労訓練事業」「一時生活支援事業」などの包括的なサポートを受けられる。 |

| 職業訓練受講給付金 | 雇用保険を受給できない方を対象とした給付金制度。ハローワークでの訓練受講中、月額10万円が給付される。(支給要件あり) |

| 失業給付金(雇用保険) | 雇用保険の失業手当の受給条件を満たす場合、再就職または給付期限終了まで給付金を受給できる。失業手当の受給には、ハローワークでの求職申込が必要。 |

これらは住んでいる自治体などによって相談の窓口が異なります。市区町村役場やハローワークなどが窓口になっているので、詳しくは自治体などのホームページで確認するようにしてください。

無職でも審査なしで20万円~30万円を借りることは可能?

結論からいえば、まったくの審査なしでお金を借りることはできませんし、無職で収入がない場合は融資対象外になることがほとんどです。

もし働けない、働いても十分な収入を得られないというなら、前述の公的な貸付制度・給付金制度の対象になる可能性があります。まずは、利用できる制度がないかを確認すべきでしょう。

その一方で、自身の収入が審査結果に影響しないようなケースもあります。

一部の銀行カードローンは専業主婦も利用できる

例えば、専業主婦(主夫)で配偶者に安定した収入がある場合は、一部の銀行カードローンなら申し込みを受け付けてくれます。

総量規制によって専業主婦は消費者金融やクレジットカード会社からお金を借りることはできません。ですが、銀行は適用される法律が異なるので、一部の銀行は専業主婦の申し込みも受け付けているのです。(要審査)

本人に収入がないため審査に通っても限度額は低めになりますが、20万円~30万円くらいの限度額であれば契約できる可能性はあります。専業主婦の方は銀行カードローンを検討すると良いでしょう。

担保ありなら無職でも借りられるケースがある

質屋では物を担保にお金を借りることができます。ブランド品や貴金属、電子機器などを担保にして、その査定額の範囲内で融資を受けられるのです。

これは「質預かり」という仕組みで、担保があるので本人に収入がなくても利用できます。

ただし、指定期間内に返済できなければ、担保は没収されることになるので注意してください。

ブラックリストに載っている場合に20万円~30万円を借りるには?

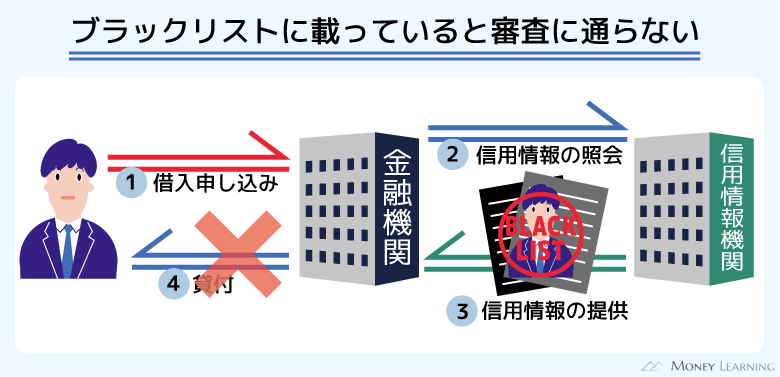

過去に債務整理をしたり、返済トラブルを起こしたりして、ブラックリストに載っている場合は、金額に関係なく融資を受けられる可能性が低いです。

銀行や消費者金融、クレジットカード会社などはどこも信用情報機関に加盟しています。

審査の際には信用情報機関に登録されている内容を照会するので、通常、債務整理や返済トラブルの記録があれば審査には通りません。

また、過去にお金を借りていた会社の場合、社内にも返済トラブルの記録が残っているでしょう。債務整理などの記録も5年~10年ほどで信用情報からは消えますが、社内の記録は半永久的に残ります。

そのため、信用情報から債務整理などの記録が削除されても、過去に返済で迷惑をかけた会社からまたお金を借りることはできないと考えてください。

ただし、信用情報が審査結果に影響しないような方法であれば借り入れは可能です。前述の質屋や保険会社の契約者貸付などが該当します。

誰でも利用できるものではないものの、20万円~30万円を借りられるケースもあるでしょう。

どうしても20万円・30万円が必要なときにこそ注意すべきこと

働いている方が生活費や趣味に使うお金を借りる場合、銀行や消費者金融などに相談するのが早くて、確実です。

しかし、お金を借りる以上、審査を避けることはできません。どうしても20万円、30万円を借りたくても、審査に落ちることはあるでしょう。

「今すぐに借りたい」「審査に落ちて焦っている」というときにこそ、以下のような点に注意してください。

- 審査に通りたくても嘘をついてはいけない

- 個人間融資は危険性が高い

- 無審査を謳う業者は闇金の可能性あり

- 学生の場合、まずは親への相談が重要

審査に通りたくても嘘をついてはいけない

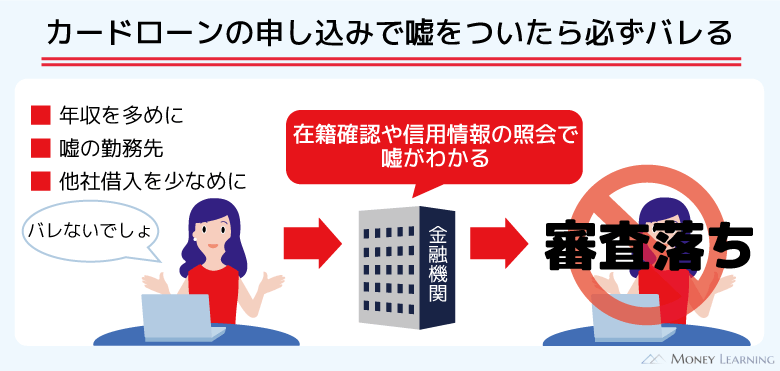

融資の審査では年収や勤務先、雇用形態などを聞かれますが、審査に通りたくても嘘をついてはいけません。

銀行や消費者金融などは申込者の申告内容を鵜呑みにするわけではなく、重要な点は信用情報、書類、電話連絡でチェックします。

年収や勤務先、他社借入などで嘘があれば、審査には落ちることになるでしょう。

個人間融資は危険性が高い

SNSやネットの掲示板では、「お金を貸します」という個人間融資の投稿が多数あります。

探せば「20万円貸してくれる人」「30万円貸してくれる人」も見つかるかもしれませんが、知らない人からの個人間融資は非常に危険性が高いです。

実際には闇金であるケースも多く、善意でお金を貸してくれるとは考えない方が良いでしょう。

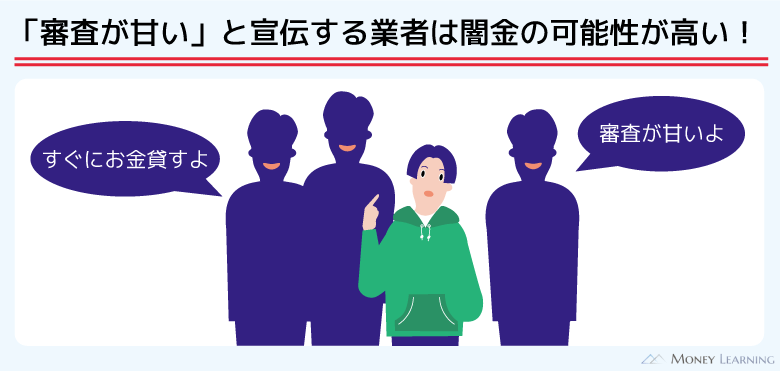

無審査を謳う業者は闇金の可能性あり

もしお金を借りようと思っている業者が「無審査」を謳っているなら、それは闇金の可能性が高いです。繰り返しになりますが、お金を借りるためには、必ず審査を受けないといけません。

正規の業者であれば、「無審査」もしくは「審査なし」といった言葉を使うことはないのです。

闇金からお金を借りると、高すぎる利息をとられたり、暴力的な取り立てを受けたりする危険性があります。お金を返してもつきまとわれるケースもあるので、絶対に闇金を利用してはいけません。

学生の場合、まずは親への相談が重要

大手消費者金融の場合、年齢の条件を満たし、アルバイトをしていれば学生でもカードローンの申し込みができます。また、銀行などの金融機関には内定者向けローンという商品もあります。

ですが、学生の場合、まずは親に相談することが重要です。20万円や30万円というのは、アルバイトによる収入しかない学生にとって少額ではありません。

借りる前は十分に返せると思っても、返済が難しくなり、勉強どころではなくなる可能性もあります。基本的にカードローンの申し込みに親権者の同意はいらないものの、お金が必要な理由によっては両親から援助を受けられることもあるでしょう。

また、友達からお金を借りるのは人間関係のトラブルに繋がります。少額なら貸してくれるかもしれませんが、リスクがあることは忘れないでください。

学生が利用できるカードローンおすすめ3社!親バレせずにすぐに借りる方法

まとめ

20万円~30万円を借りる方法について説明してきました。カードローンやクレジットカードキャッシング、フリーローンなど方法はいくつかありますが、すぐに必要なら消費者金融のカードローンが最適でしょう。

消費者金融のカードローンは審査が早く、資金使途も原則自由です。ネットからいつでも申し込め、早ければ30分ほどで審査結果の連絡がきます。

- スピードを重視するなら消費者金融のカードローンが早い

- 審査は厳しめだが、銀行や信販系カードローンは低金利

- 20万円~30万円を借りるには最低でも年収60万円~90万円が必要

- 基本的に少額でも審査なしでお金を借りることはできない

- 生活が苦しいときは公的な制度についても調べるべき

一方、リストラなどで生活が急変し、最低限の生活すらも難しいという場合は、公的な貸付制度や給付金制度を利用できるかもしれません。貸付制度も超低利子、無利子なので、住んでいる自治体のホームページや窓口で確認してみてください。

お金を借りる目的や家計の状況などに応じて、適切な場所に相談しましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。