カードローンは消費者金融や銀行だけでなく、クレジットカード会社でも扱われていて、ちょっとだけお金を借りたいときには、学生にとっても大変便利な商品です。

ただ、カードローンの契約には審査があるので、アルバイトしかしていない学生の場合、「私でも審査に通るのかな?」と不安ですよね。

実は、カードローンの中には学生不可のものあり、そのような商品を避ければ学生でも十分に契約できる可能性があります。

| カードローンの種類 | 学生向き | 学生の申し込み |

|---|---|---|

| 消費者金融カードローン | 大手消費者金融なら学生でも利用可能。ホームページに「学生可」の記載があるところも多い。 | |

| 銀行カードローン | 一部の銀行では「学生不可」の商品あり。審査も厳しめで、学生には向かない。 | |

| 信販系カードローン (クレジットカード会社) |

多くのクレジットカード会社がカードローンに関しては「学生不可」としている。クレジットカードのキャッシング枠は、学生でも利用できる場合がある。 |

※ カードローンの申し込みは「20歳以上で、安定した収入があること」が条件です。

簡単にカードローンの種類、それぞれでの学生の申し込みについて表にまとめました。表から分かるように消費者金融のカードローンであれば学生でも利用できる可能性があるのです。

選択肢としては学生ローンもありますが、カードローンタイプの商品を扱う業者はほとんどなく、利便性は大手消費者金融に比べて良くありません。

この記事ではさらに詳しくどのカードローンが学生向きなのか、親バレせずに借りるにはどうすれば良いのかについて説明していきます。

また、審査に通りやすい学生の特徴、学生がお金を借りる際の注意点も説明しているのでぜひ参考にしてください。

目次

学生でも利用できるおすすめカードローン3社

早速、学生におすすめのカードローンについて見ていきましょう。前述のとおり、基本的に学生は消費者金融のカードローンがおすすめです。

特に次の3社はとても使いやすく、アルバイトなどで毎月収入があれば学生の申し込みもできます。

| 消費者金融 | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス | 4.5%~17.8% | 1万円~500万円 |

| アコム | 3.0%~18.0% | 1万円~800万円 |

| アイフル | 3.0%~18.0% | 1万円~800万円 |

どのような点が学生におすすめなのかを以下で説明していきます。

プロミス

大手消費者金融のカードローンの多くは上限金利を年18.0%としていますが、プロミスは年17.8%と少しだけ低く設定されていてお得です。

また、はじめてプロミスを利用する場合には、初回借入日の翌日から30日間の無利息期間(※1)があります。(※1 メールアドレスとWeb明細の登録が必要です。)

さらに、プロミスはカードレスのWeb完結に対応しているので、スマホだけでの契約も可能です。わざわざ自動契約機に来店したり、カードを郵送で受け取ったりする手間はありません。

最短3分で審査の結果が分かる(※2)ため、急いでいる人にもおすすめのカードローンです。(※2 お申込み時間や審査によりご希望に添えない場合がございます。)

消費者金融の中でもかなり利便性は高いので、はじめてお金を借りる学生も使いやすいでしょう。

アコム

アコムは主にカードでサービスを利用したい人向きのカードローンです。

アコムの自動契約機(むじんくん)などに併設されているアコムのATMは、手数料がかからず、24時間いつでも利用できます。(※ 一部併設されていない店舗、営業時間が異なる場合もあります。また、毎週月曜日の1:00~5:00は定期点検により利用できません。)

また、アコムにはカードローン機能付きのクレジットカードである「ACマスターカード」もあり、最短20分でのカード発行も可能です。(※ お申込時間や審査によりご希望に添えない場合がございます。)

カードローンとクレジットカードの機能を1枚にまとめたい場合は、アコムを検討しましょう。

もちろん、カードレスの契約も可能で振込融資やスマホATMにも対応しています。

アイフル

在籍確認でバイト先に電話がかかってくるのが不安な場合には、アイフルがおすすめです。(※ 満20歳以上の定期的な収入と返済能力を有する方で、アイフルの基準を満たす方は借入可能です。)

アイフルでは審査結果の連絡をメールでしてくれるのですが、原則として「在籍確認で職場への連絡はしない」としています。これは電話以外の方法でも勤務状況を確認できるからです。(※ 審査内容によっては在籍確認が電話で行われる場合もあります。)

在籍確認は電話でもバレないように工夫してくれますが、どうしてもアルバイトだと外部から電話がかかってくることは少ないので、「バイト先の人に怪しまれそう」というときはアイフルが良いでしょう。

また、カードレス※にも対応していて、原則郵送物なし、来店不要でカードローンを契約することもできます。(※ カードレス選択時でも、本人確認のための郵送が発生する場合があります。)

学生だと銀行カードローンの審査には通らない?

銀行カードローンのメリットは金利の低さです。商品によって金利は異なりますが、銀行カードローンは消費者金融よりも全体的に低金利な傾向があります。

学生の中にも「銀行カードローンに申し込みたい!」と考えている人はいるでしょう。

ただし、学生の場合、審査に落ちてしまうことが多く、銀行カードローンの申し込みはおすすめしません。

銀行は金利が低めでも審査基準が厳しい

カードローンを選ぶときに金利を重視する人は多いです。

そのため、金利を重視する人には銀行カードローンがおすすめなのですが、消費者金融よりも審査基準は厳しくなります。

例えば、以下のような銀行カードローンは20歳以上で安定した収入があるなら申し込めますが、社会人でも審査に落ちるケースはあり、学生にとっては厳しいでしょう。

| 銀行カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| 三菱UFJ銀行カードローン | 1.4%~14.6% | 10万円~800万円 |

| みずほ銀行カードローン | 2.0%~14.0% | 10万円~800万円 |

| auじぶん銀行カードローン ※1 | 1.48%~17.5% | 10万円~800万円 |

※1 カードローンau限定割 誰でもコース:年1.38%~年17.4%、カードローンau限定割 借り換えコース:年0.98%~年12.5%、返済額はお借入金額および適用金利によって算出されます。

学生利用不可の銀行カードローンもある

また、銀行カードローンの中には「学生不可」としているところもあります。

主要なネット銀行ではイオン銀行カードローンやセブン銀行カードローンが学生不可であり、年齢や収入の条件をクリアしていても、学生の申し込みはできません。

ほかにも地方銀行の「福邦銀行カードローン ベスパ」「北都銀行カードローン1000」「静岡銀行カードローン セレカ」「京都銀行 京銀カードローンW」「佐賀銀行カードローン」などは学生不可です。

まだまだ学生不可の銀行カードローンは多く、基本的に銀行は学生への融資に消極的だと考えてください。

学生には消費者金融のカードローンがおすすめの理由

前述のとおり、銀行カードローンは学生だと利用しにくいため、消費者金融のカードローンがおすすめです。

また、学生がお金を借りる方法はほかにもありますが、消費者金融のカードローンには次のような学生に嬉しいメリットがあります。

- 本人確認書類だけで申し込める

- お試し審査で借りられるか診断できる

- 資金使途が自由で繰り返しの利用も可能

- 即日融資も受けられる

- スマホやパソコンだけで契約・利用できるWeb完結にも対応

- 無利息期間の活用で一定期間は利息0円

- 毎月の返済は数千円から!返済の柔軟性が高い

本人確認書類だけで申し込める

奨学金や目的型ローンなどの申し込みには複数の書類が必要になることも多いです。一方、カードローンなら運転免許証などの本人確認書類だけで申し込めます。

希望限度額が50万円を超えると収入証明書も必要ですが、学生の場合、ほとんど少額での申し込みなので提出はいらないでしょう。

また、必要書類の提出はネット、スマホアプリから行え、店舗への来店や郵送での手続きもいりません。

カードローンは申し込もうと思ったときに、スマホからすぐに申し込めるのです。

お試し審査で借りられるか診断できる

大手消費者金融では申し込みの前にお試し審査を受けることができます。「年齢」「年収」「他社借入」などの項目を入力するだけで、数秒で審査に通るかどうかの目安を診断できるのです。

限られた項目での診断なので実際の審査結果と異なる場合もありますが、審査に自信のない学生は必ずお試し審査を受けておきましょう。

資金使途が自由で繰り返しの利用も可能

カードローンは資金使途が自由(事業性資金を除く)なので、借りたお金の使い道は問われません。

申し込みの際に主な利用目的を申告することはあっても、資金使途を証明する書類の提出は不要ですし、お金を借りる度に何かを申告する必要もないのです。

学費を借りるなら奨学金などを検討すべきですが、趣味やサークルの費用、交際費などを借りるのであればカードローンが最適でしょう。

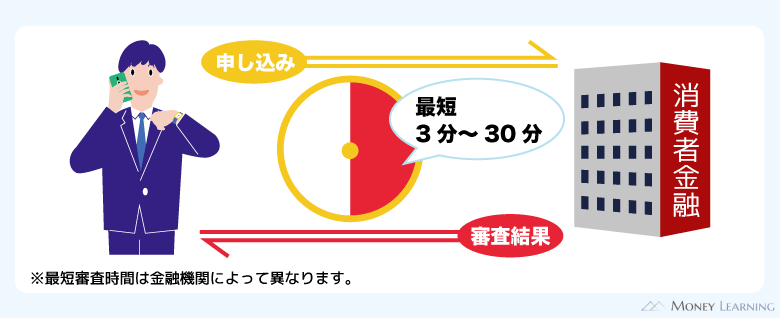

即日融資も受けられる

消費者金融のカードローンは即日融資を受けられる数少ない方法のひとつです。(※ 申し込みの時間帯などによって翌営業日以降になります。)

お金を借りるための審査と聞くと時間がかかりそうですが、消費者金融ではコンピューターを活用して効率的に返済能力を評価するため、大手だと最短30分審査というところもあります。

また、契約の手続き、銀行振込の依頼などもネットでできるので、スムーズに進むと申し込みから借り入れまでは最短1時間程度です。

すぐにお金を借りたいときは消費者金融のカードローンを選びましょう。

スマホやパソコンだけで契約・利用できるWeb完結にも対応

最近ではWeb完結やネット完結と呼ばれる契約方法に対応しているカードローンも増えています。

申し込みだけでなく、ネット上で契約や借り入れと返済ができ、郵送や来店の必要はありません。つまり、自宅でも、外出先でもスマホだけでカードローンの契約と利用ができるのです。

さらに、カードレス対応ならローンカードを持つ必要もなく、周りにもバレにくいでしょう。

カードがなくても、スマホから自分の口座に振り込みをして、引き落としに必要なお金を用意したり、キャッシュカードで借りたお金を引き出したりできます。

無利息期間の活用で一定期間は利息0円

大手消費者金融には無利息期間のある消費者金融も多いです。無利息期間は主にはじめて契約する人向けの特典で、一定期間は利息0円でカードローンを利用できます。

はじめてお金を借りる場合、利息が不安な人も多いと思いますが、一定期間はその心配なくカードローンで借り入れできるのです。

消費者金融によって無利息期間が適用される日数、条件などは違うので、申し込みの前に確認するようにしてください。

毎月の返済は数千円から!返済の柔軟性が高い

基本的にカードローンは借入残高によって月々の返済額が変わります。消費者金融のカードローンの場合、毎月の返済は最低数千円からとなっており、バイトをしている学生なら無理なく返していけるでしょう。

また、各社のホームページへ行けば返済シミュレーションができます。月々の返済額、完済するまでの期間、利息の総額などを簡単に計算できるので、返済が長引きそうなときはシミュレーションするようにしてください。

フリーローン、目的型ローンなど繰り返しの借り入れができないタイプのローンは、最初から月々の返済額が固定されており、毎月の支払いを減らしたり、増やしたりはしにくいです。

一方、カードローンであれば最低返済額以上なら自由に調整でき、銀行振替以外の返済方法も選べます。繰り返し利用できる分、借りすぎには注意すべきですが、カードローンは返済に関する柔軟性が高いのです。

学生が親バレせずにカードローンを利用する方法

学生がお金を借りる上で「親バレ」も不安なことのひとつだと思います。

消費者金融のカードローンであれば親バレせずに利用することも可能ですが、いくつかポイントがあるので確認していきましょう。

- カードレスでの契約がもっともバレにくい

- ローンカードは自動契約機で受け取る

- 返済日はしっかりと守り、郵送物が届かないようにする

カードレスでの契約がもっともバレにくい

消費者金融のカードローンはカードレスにするとよりバレにくいです。一部カードレスにできない消費者金融もありますが、ローンカードを発行しなければ郵送物はなく、カードが見つかったり、自動契約機に入るところを見られたりするリスクもありません。

カードローンの利用状況の確認だけでなく 、スマホアプリ、もしくは会員ページにログインすれば借り入れや返済もネットで行えます。

また、スマホATMに対応しているカードローンなら、スマホアプリがローンカードの代わりになるので、カードがなくてもATMで取り引きが可能です。

ローンカードは自動契約機で受け取る

もしローンカードを発行したいなら、郵送よりも自動契約機での受け取りがおすすめです。郵送物は外から中身が分からないようになっていますが、家族と一緒に住んでいる場合は不安ですよね。

また、消費者金融の審査は早いといっても、カードが郵送だと受け取りまでには数日かかってしまいます。

一方、申し込みはネットで済ませて、審査通過の連絡が来てから自動契約機へ行けば、その場ですぐにカード発行が可能です。

この方法であれば即日でローンカードを発行でき、契約書なども受け取れるので、郵送物はありません。

カードレスに対応していない消費者金融を利用する場合、ローンカードの発行を希望する場合は、カードの受取方法で自動契約機を選択しましょう。

返済日はしっかりと守り、郵送物が届かないようにする

基本的に希望しなければカードローン会社からキャンペーンや商品などの案内は送られて来ません。しかし、返済日に遅れたときに届く書類は別です。

最初は携帯電話に連絡が来ることも多いが、連絡がつかなかったり、約束した日までに延滞を解消できなかったりすると、督促書類が自宅に届く可能性は高くなります。

家族と一緒に住んでいると督促書類でバレるケースもあるので、返済日はしっかりと守りましょう。また、もし返済に遅れてしまいそうなら、会員用のコールセンターに電話をして相談するようにしてください。

カードローンの審査に通りやすい学生の特徴

カードローンの契約には必ず審査があり、社会人でも審査に落ちてしまい借り入れできない人はいます。

通常、学生の収入は社会人よりも少ないので、「学生でも審査に通るかな?」といった不安もあるでしょう。

カードローンの基本的な利用条件は「20歳以上で安定した収入があること」ですが、学生の場合、以下のような特徴に該当しているとより審査に有利です。

- アルバイトでの年収が50万円~100万円程度ある

- 同じバイト先での勤続年数が1年以上である

- ほかの会社からの借り入れがない

アルバイトでの年収が50万円~100万円程度ある

年収は限度額への影響が強いですが、あまりにも少ない場合は「安定していない」「最低限の基準に達していない」と判断されやすいです。

そのため、学生でのアルバイトだとしても50万円~100万円程度はあった方が良いでしょう。消費者金融のカードローンの場合、最低1万円から契約できるため、少額なら契約できるかもしれませんが、少しでも年収は多い方が審査で有利になります。

消費者金融のホームページへ行けば年収などの数項目を入力するだけで、審査に通るかどうかの目安を診断(お試し審査)できます。「収入が少なくて審査に通るか不安」という人は、最初にお試し審査をしてみてください。

同じバイト先での勤続年数が1年以上である

収入の安定性を判断する上で、勤続年数もポイントのひとつになります。働き始めたばかりの人よりは、数年同じ職場で働いている人の方が「安定している」と判断されやすいのです。

これは学生のアルバイトでも変わりません。

消費者金融のカードローンはアルバイトが決まり、初出勤を終えていれば申し込めるケースも多いです。しかし、勤続年数が短いと学生のアルバイトでは特に審査に落ちやすくなるでしょう。

同じバイト先での勤続年数はできれば1年以上、少なくとも半年以上はあった方が良いと考えてください。

ほかの会社からの借り入れがない

学生の場合、該当する人は少ないと思いますが、他社借入の有無は審査結果に大きく影響します。

そのため、カードローンが2社目だったり、クレジットカードのキャッシングでもお金を借りていたりすると審査に通るのは難しくなるのです。

学生は社会人に比べて年収が低いため、特に他社借入の影響は強く受けるでしょう。

学生がカードローンでお金を借りる際の注意点

カードローンは学生も利用できますし、基本的に親権者の同意などもいりません。

ですが、それは「学生だからといって特別扱いはしてくれない」ということでもあります。

20歳以上で、アルバイトによる収入があれば学生でも申し込めるものの、審査や延滞したときの対応などは社会人の契約者と一緒なのです。

今回のカードローン申し込みがはじめての借り入れという学生も多いと思いますが、その場合は、以下の点に注意してください。

- 限度額は10万円~20万円程度が多い

- 審査ではバイト先での在籍確認も行われる

- 延滞などの情報は信用情報に記録される

- 短期間に複数社への申し込みはしない

学生の限度額は10万円~20万円程度が多い

クレジットカードの場合、学生向けの商品と通常の商品とで利用限度額が異なることは多いです。

一方、学生でも利用できるカードローンは、特別学生向けの商品というわけではありません。そのため、商品自体の限度額は申込者が学生でも、社会人でも一緒で、審査によって個別の限度額が決定されます。

そうなると「学生だといくらまで借りられるのかな?」という疑問が出てきますよね。実際の限度額については審査を受けてみないと分かりませんが、学生の場合、基本的に10万円~20万円程度になると考えてください。

学生の本文は学業であるため、アルバイトをしていても大きな限度額でカードローンを契約するのは難しいのです。

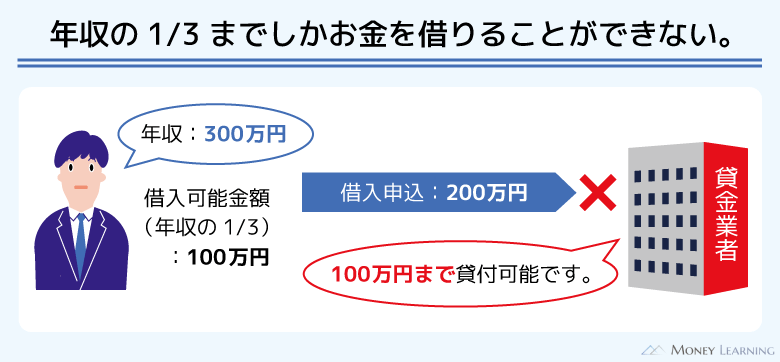

また、消費者金融やクレジットカード会社には総量規制というルールが適用されます。総量規制により年収の1/3を超える金額の貸し付けは制限されるため、年収90万円の場合でも、限度額は最大で30万円です。

さらに、初回契約時は総量規制のラインよりもずっと低くなることが一般的で、学生だと多くても20万円、人によっては10万円以下になります。

審査ではバイト先での在籍確認も行われる

カードローンは無担保、保証人なしで契約できるため、申込者本人の収入が非常に重要になりますが、審査内容によっては収入証明書の提出もいりません。

どうやって申込者の返済能力を調査するのかというと、そのひとつは在籍確認です。

在籍確認は申込者の勤務先に電話をかける形で行われることが多く、「本人が電話に代わる」、もしくは「同僚から在籍していることの分かる返答がある」と確認が取れたことになります。

総量規制の関係もあって消費者金融は働いていない人に融資できないため、在籍確認はとても重要な審査なのです。そして、この在籍確認は正規雇用で働く人だけでなく、アルバイトをする学生にも行われます。

「担当者は個人名を名乗る」「用件は第三者に伝えない」などプライバシーに配慮してくれるので職場にバレるリスクは低いですが、それでも不安なときは申し込み後すぐにコールセンターに連絡をしましょう。

在籍確認については相談に乗ってもらえ、審査内容によっては電話以外の方法で職場に籍があることをチェックしてもらえます。

カードローンの審査で在籍確認なしは無理ですが、電話連絡をなしにできるケースはあるのです。

延滞などの情報は信用情報に記録される

カードローンの審査には信用情報が使われています。そのため、審査時にはカードローン会社が加盟している信用情報機関で申込者の情報が照会され、契約中は利用状況も共有されるのです。

カードローン会社から信用情報機関へ提供される情報には、延滞などの金融事故の情報も含まれるので注意してください。

銀行やクレジットカード会社も信用情報機関の会員であり、審査の際に照会すれば別の会社で起きた延滞についても信用情報機関を経由して知ることができます。

長い場合は数年間残るような情報もあるため、一度延滞をするとしばらくはローンを組んだり、クレジットカードを作ったりが難しくなるでしょう。

カードローンの返済に遅れるということは、その会社だけの問題ではなく、延滞を解消すればすぐ影響がなくなるわけでもありません。

基本的に就職活動に信用情報が影響することはありませんが、返済日に遅れることのないようにしてください。

短期間に複数社への申し込みはしない

「一社だけだと審査に通るか不安」「限度額が足りないからもう1社契約したい」というときに複数社への申し込みを考えるかもしれませんが、短期間にいくつもの審査を受けるのはNGです。

信用情報にはカードローンの申込履歴も6ヶ月の間残ります。短期間に複数社へ申し込むと、それによって審査結果に悪影響が出ることもあるのです。

原則としてカードローンは1社に絞って申し込んでください。

また、学生の収入で2社目との契約は難しいので、1社目を完済した状態でチャレンジするか、学校卒業後、就職してからの申し込みが良いです。

限度額が足りないときは増額するという選択肢もありますが、最低でも6ヶ月以上の利用実績を作ってからにしましょう。増額も総量規制の範囲内(年収の1/3まで)で、必ず審査によって判断されます。

まとめ

カードローンにはたくさんの商品がありますが、どの消費者金融、銀行でも審査に通らないと契約できません。

中でも銀行カードローン、信販系カードローンは学生への融資に積極的ではないので、学生は消費者金融の商品を選ぶのがおすすめです。

最後にこの記事のポイントをまとめます。

- 消費者金融のカードローンは学生も利用できる

- カードローンは親バレせずに利用可能

- 申し込みの前にお試し審査を受けると安心

- 同じバイト先に長く勤めていると審査で有利

- 在籍確認の方法については相談に乗ってもらえる

- 学生の限度額は10万円~20万円程度

- 延滞は信用情報に登録されるので注意

消費者金融のカードローンなら学生でも、アルバイトで毎月収入があれば申し込めます。ただし、返済に遅れると信用情報に傷がつき、しばらくはローンを組んだり、クレジットカードを作ったりできなくなるので注意してください。

返済シミュレーションなども活用しながら、無理のない範囲でカードローンを利用しましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。