おまとめローンで複数社からの借り入れを一本化するには、審査に通らないといけません。大まかな契約の流れは一般的なカードローン審査と変わらないものの、おまとめローンの審査は甘くなく、時間がかかるケースも多いです。

この記事では、おまとめローンの審査の流れや審査内容、審査通過の可能性を上げるためのポイントについてまとめました。

また、審査が不安な人のために「どのおまとめローンを選べば良いのか?」や「審査が甘いおまとめローンは存在するのか?」もあわせて解説します。

おまとめローンの審査に関して不安がある方は、ぜひ申し込みの参考にしてください。

目次

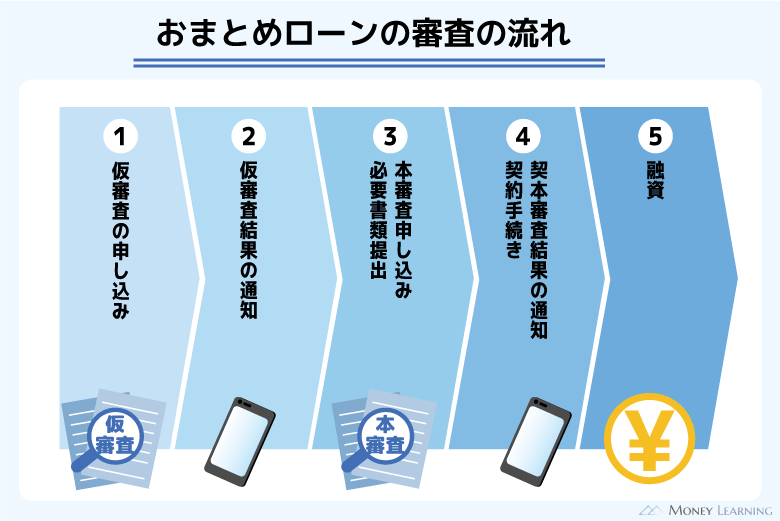

おまとめローンの審査の流れ

おまとめローンの申込方法や手続きの手順は商品ごとに異なる場合もありますが、基本的には以下のような流れで審査が進んでいきます。

- 仮審査の申し込み

- 仮審査結果の通知

- 本審査の申し込み・必要書類の提出

- 本審査結果の通知・契約手続き

- 融資実行

1. 仮審査の申し込み

おまとめローンの仮審査はインターネットから申し込める場合が多いです。各商品の公式ホームページにアクセスし、申し込みフォームに必要事項を入力していきましょう。

入力する内容は一般的なカードローンの申し込み時とほぼ一緒です。氏名、生年月日、連絡先、現住所、年収、勤務先、他社借入状況などの項目を正確に入力してください。

2. 仮審査結果の通知

おまとめローンの仮審査では申込内容をもとに申込者の属性がチェックされ、「一定基準以上の返済能力を有しているか?」が判断されることになります。

例えば、「年収が低い」「他社借入が多すぎる」などの理由から返済能力が基準に満たないと判断されれば、仮審査の段階で落ちてしまうでしょう。

また、仮審査では信用情報の登録内容もチェックされるケースが多いです。信用情報はおまとめローンの審査結果に大きく影響するため、早い段階で照会し、過去に他社での返済トラブルがなかったかを調べます。

これらのような審査を行ったあと、電話やメールなどで仮審査の結果が通知されます。

3. 本審査の申し込み・必要書類の提出

本審査では「申込内容に間違いがないか?」がチェックされていきます。

おまとめローンの審査では本人確認書類や収入証明書などの提出も必要です。そのため、申し込みフォームに入力した年収と書類で確認できる年収の金額に大きな差がある場合、審査に通らない可能性があります。

また、勤務先の確認(在籍確認)も本審査で実施されることが多いです。申込内容と提出書類の記載内容を照合したり、勤務先や申込者に電話をかけたりなど、本審査においては人の手による審査が中心に行われます。

仮審査はコンピューターベースのケースも多く、比較的、審査結果が出るまでの時間は短いです。一方、本審査は契約の可否、融資額を判断する最終的な審査ということもあって、仮審査に比べて時間がかかりやすいでしょう。

仮審査通過後、必要書類を提出することで自動的に本審査へ進むケースもありますが、商品によっては専用URLや店頭窓口にて本審査の申し込みが必要なケースもあります。本審査の手続きについては案内があるので、その指示に従って次の工程へと進んでください。

4. 本審査結果の通知・契約手続き

提出書類や在籍確認などに問題がなければ、本審査にも通る可能性が高いです。電話やメールなどで結果が通知され、本審査にも通ったなら次は契約の手続きに進みます。

インターネットで契約できる場合、専用URLから契約内容を確認して、同意すれば手続きは完了です。その際に、おまとめローンの返済をするための金融機関口座や返済先(現在の借入先)の情報を登録するケースもあります。

おまとめローンを扱う業者・金融機関が契約者名義で返済を代行することも多く、このようなケースでは、借入先ごとの利用残高や返済先口座情報を伝えておかなければいけません。案内に従って指定の期日までに手続きを済ませるようにしてください。

また、契約手続きのために店頭窓口などに来店して、契約書類を作成するケースもあります。指示された書類や印鑑を持参して、担当者の案内に従って手続きしましょう。

5. 融資実行

前述のとおり、おまとめローンでは貸金業者や銀行などが完済の手続きを代行してくれます。銀行振込にかかる手数料については貸金業者や銀行などが負担してくれるケースが多いでしょう。

おまとめローンによる借り換えが完了すれば、基本的に借入先は一社になります。契約内容に従って、遅れないようにおまとめローンの毎月の返済を完済まで続けていってください。

また、融資実行後、借り換えの対象にしたカードローンなどの解約証明書・完済証明書といった書類の提出が必要なケースもあります。書類提出を指示されている方は、これらの書類の提出も忘れないようにしましょう。

おまとめローンの審査で見られるポイント・審査通過の基準

おまとめローンの審査基準は商品によって異なります。具体的な審査基準に関しては非公開であり、どのような場合でも「必ず審査に通る」と断言することはできません。

ただし、どのおまとめローンでも審査においてチェックされるポイントはだいたい一緒です。

おまとめローンの審査では以下のような点がチェックされることになるでしょう。

- 安定した継続収入の有無

- 毎月一定額の支払いができる返済能力

- 年収と他社借入のバランス

- 他社への返済状況

- 信用情報がブラックでないこと

安定した継続収入の有無

おまとめローンの契約には原則として申込者本人の安定した継続収入が必須です。本人に収入がない無職の方、専業主婦(夫)の方などは審査に通りません。

「安定した継続収入があること」というのは、おまとめローンの審査に通過するための最低条件だと考えてください。

また、おまとめローンは複数社からの借り入れを一本化する性質上、融資額が高額になりやすく、返済期間も長期に及びます。そのため、通常のカードローンやキャッシングよりも高い安定性が求められるでしょう。

収入の安定性については雇用形態や勤続年数、勤務先の規模などから判断されます。一定の収入があっても、安定性に欠ける場合、おまとめローンの審査に通るのは厳しいです。

毎月一定額の支払いができる返済能力

おまとめローンで借り換える金額によって求められる水準は異なりますが、毎月一定額の支払いができる返済能力も重要です。

返済能力の評価に関係するのは、年収だけではありません。

例えば、扶養家族の有無・人数や居住費の負担額なども関係してきます。

返済能力の程度によっておまとめローンの融資額が決まるため、審査結果によっては全額の借り換えができないケースも出てくるでしょう。単純に年収だけで返済能力が判断されるわけではないのです。

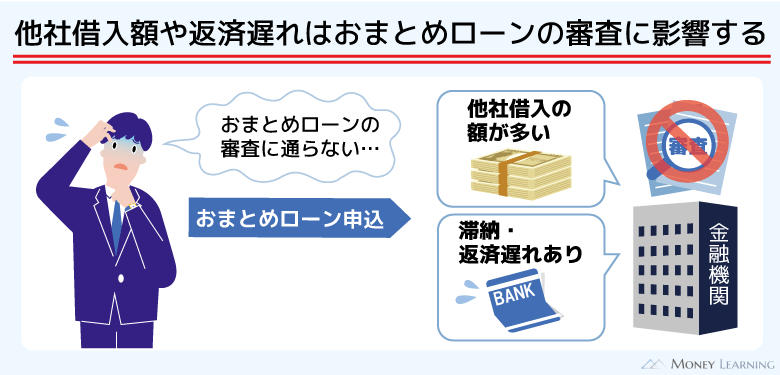

年収と他社借入のバランス

おまとめローンの審査を受けるにあたって、年収と他社借入のバランスは非常に重要です。

消費者金融やクレジットカード会社などが扱うおまとめローンは貸金業法という法律に基づいていて、一定の条件を満たすことで総量規制の対象外(例外貸付け)になります。そのため、年収の1/3を超える金額も借り換えることができますが、必ず「年収に対して適切な金額なのか?」は確認されます。

「おまとめローンなら年収の1/3超も絶対に借り換えられる」と勘違いしないようにしましょう。年収の1/3までという総量規制の基準を超える場合、審査通過のハードルは高くなると思ってください。

他社への返済状況

おまとめローンの審査においては現在の借入先への返済状況も厳しくチェックされます。

「他社でいくら借りているのか?」に加えて「これまでに返済が遅れたことはないか?」「現在延滞している借入先はないか?」などもおまとめローンの審査結果に大きく影響します。

もしおまとめローンの審査を受けるときに延滞している借入先があるなら、審査に通ることはないでしょう。他社での返済状況については信用情報機関で管理されているので、消費者金融や銀行などが信用情報を照会するタイミングで把握されます。

月々の返済に辛くなってきている場合には、返済に遅れが出る前におまとめローンの申し込みをしてください。

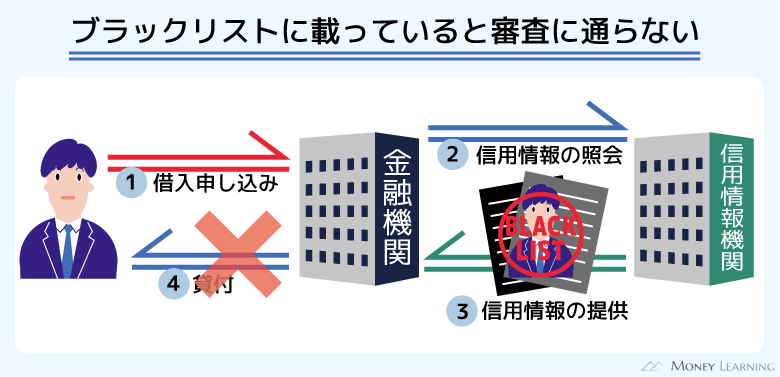

信用情報がブラックでないこと

前述のとおり、おまとめローンの審査では信用情報機関に登録されている内容もチェックされます。その登録内容をどのように評価するかは審査する金融機関によって異なりますが、信用情報に傷がついているブラックな状態だと審査に通ることはありません。

例えば、債務整理や長期延滞、強制解約などの情報が登録されている場合、信用情報がブラックになっているといえます。

大手消費者金融や銀行などは特に信用情報を重視する傾向にあるので、「毎月一定の収入を得ている」という人も信用情報がブラックなら審査に落ちる可能性が高いでしょう。

「他社への返済を遅れずに続けている」などはプラスの評価になるものの、基本的に信用情報については「ブラックでないこと」が確認されると考えてください。

ただし、短期間でも返済遅れの記録があるならマイナス評価になります。延滞を解消しても信用情報の内容は一定期間残るため、自身の信用情報が心配な人は各機関で開示手続きをすると良いです。信用情報がブラックになっている場合、その情報が削除されるのを待つのが無難でしょう。

【審査が不安な人向け】どのおまとめローンを選べば良い?

おまとめローンの申し込みをするにあたって、審査について不安を抱いている人は多いです。「どうにかしておまとめローンの審査に通りたい」という場合、どのような商品を選べば良いのでしょうか?

ここからは審査が不安な人向けにおまとめローンの商品選びのポイントについて説明していきます。

大手消費者金融のおまとめローンをおすすめできる人

「はじめておまとめローンに申し込む」「審査に通るか心配」という人は、大手消費者金融のおまとめローンを選びましょう。

大手消費者金融のおまとめローンには年収の金額や雇用形態、勤続年数などに細かな条件がなく、多くの人にとって申し込みやすいです。

また、貸金業法に基づく返済専用の商品なので、貸付条件が借り換える前よりも不利になることはなく、段階的に借入残高を減らしていくことができます。

| 商品名 | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス おまとめローン | 年6.3%~17.8% | 300万円まで |

| アイフル おまとめMAX・かりかえMAX | 年3.0%~17.5% | 1万円~800万円 |

| SMBCモビット おまとめローン | 年3.0%~18.0% | 500万円まで |

| レイク de おまとめ | 年6.0%~17.5% | 10万円~500万円 |

| ORIX MONEYおまとめローン | 年5.0%~17.8% | 50万円~500万円 |

| ダイレクトワン お借り換えローン | 年4.9%~18.0% | 1万円~300万円 |

| LINEポケットマネー 借りかえ | 年3.0%~15.0% | 300万円まで |

板垣 雄

板垣 雄 大手消費者金融のおまとめローンを利用する場合、「会員向けの商品なのか?」「新規契約者向けの商品なのか?」も確認しましょう。例えば、SMBCモビットのおまとめローンは、モビットカード会員限定の商品です。また、アイフルの場合、利用中の人には「おまとめMAX」、はじめて利用する人には「かりかえMAX」と商品が分かれています。利用中の大手消費者金融がある方は、その会社のおまとめローンを先に確認しても良いでしょう。そして、その会社からの借り入れを対象にできないときは、ほかの大手消費者金融のおまとめローンもチェックしてください。

中小消費者金融のおまとめローンをおすすめできる人

中小消費者金融のおまとめローンには、大手消費者金融でおまとめできなかった人の申し込みも多いです。あくまでも目安ですが、「中小消費者金融」「大手消費者金融」「銀行・信販会社」「労働金庫・信用金庫」の順番で審査通過のハードルは高くなっていきます。

まずは商品の利便性が高い大手消費者金融のおまとめローンを検討すべきですが、それがダメなら中小消費者金融の商品も選択肢に入れると良いでしょう。

中小消費者金融のおまとめローンも貸金業法に基づく返済専用のローンであり、借り換える前よりも金利が高くなったり、月々の返済額が上がったりすることはありません。

| 商品名 | 金利(実質年率) | 限度額 |

|---|---|---|

| アロー 借換ローン | 年15.00%~19.94% | 200万円まで |

| いつも おまとめローン | 年4.8%~18.0% | 1万円~500万円 |

| フクホー 貸金業法に基づく借換えローン | 年7.3%~20.0% | 5万円~200万円 |

| 中央リテール 貸金業法に基づくおまとめローン | 年10.95%~13.0% | 500万円まで |

| エクセル おまとめローン | 年9.0%~20.0% | 300万円未満 |

借り換えに利用可能な銀行や信販系カードローンをおすすめできる人

複数社からの債務は、資金使途が原則自由となっている銀行や信販会社・クレジットカード会社のカードローンで借り換えることもできます。

銀行カードローンや信販系カードローンには消費者金融より貸付条件が良い商品も多いです。他社借入の件数が1件~3件程度なら、銀行や信販系のカードローンでの借り換えも検討すると良いでしょう。

消費者金融カードローンやクレジットカードキャッシングによる少額の借り入れがある場合、より金利の低いカードローンで借り換えることで利息の負担を軽減可能です。

ただし、金融機関によっては他社への返済資金を借りるのを嫌がるところもあります。資金使途が原則自由となっている商品の中でも、公式ホームページに「借り換えに利用可能」といった旨が記載されているものを選んでください。

| 商品名 | 金利 | ご利用限度額 |

|---|---|---|

| 横浜銀行カードローン | 年1.5%~14.6% | 10万円~1,000万円 |

| 福岡銀行カードローン <FFGカードローン> |

年1.9%~14.5% | 10万円~1,000万円 |

| auじぶん銀行カードローン au限定割 借り換えコース |

年0.88%~13.0% | 100万円~800万円 |

| JCB CARD LOAN FAITH | 年4.40%~12.50% | 500万円まで |

※ auじぶん銀行カードローン(2026年2月15日時点) au限定割 借り換えコースを希望し、審査の結果、利用限度額が100万円未満になった場合は誰でもコース(年1.28%~17.7%)の金利が適用されます。ただし、利用限度額が100万円以上なら、借り換えの対象とする債務は100万円未満でも問題ありません。

板垣 雄

板垣 雄 消費者金融に比べて、銀行カードローンや信販系カードローンの審査は厳しいです。契約には保証会社による保証が必要なケースも多く、金利が低い分、融資対象者を選ぶ傾向にあります。また、金融庁からの指導もあり、収入証明書の確認基準などは以前よりも厳格化しています。ただ、審査基準は商品ごとに異なります。「消費者金融はダメだったのに、銀行の審査には通った」という人もいるので、選択肢のひとつとして覚えておいてください。

銀行や労働金庫などのおまとめ・借り換え専用ローンをおすすめできる人

一部の銀行や労働金庫などでは、資金使途がおまとめ・借り換えに限定されているローンも用意されています。

返済専用のフリーローンタイプの商品であるため、「借り換える以外のお金は必要ないので、返済に専念したい」という人におすすめです。

カードローンと違って追加借入には対応していませんが、金利を下げつつ、債務の完済を目指すことができるでしょう。

その一方で、銀行や労働金庫などのおまとめ・借り換え専用ローンには申込条件が厳しい商品も多いので注意してください。

例えば、「一定年数以上、同じ職場で勤務している」「正社員として雇用されている」などです。

特に労働金庫や信用金庫は審査が厳しく、パートやアルバイトで働いている人にはおすすめできません。

| 商品名 | 金利 | 限度額 |

|---|---|---|

| 東京スター銀行 スターワン乗り換えローン | 年9.8%・12.5%・14.6% | 30万円~1,000万円 |

| 西日本シティ銀行 NCBおまとめローン(無担保型) | 年4.5%~15.0% | 10万円~500万円 |

| きらぼし銀行 おまとめローン | 年3.4%~14.8% | 10万円~500万円 |

| 中央労働金庫 フリーローン ※1 | 年5.825%(変動金利) 年7.000%(固定金利) |

1万円~500万円 |

| 飯田信用金庫 おまとめローン「まとめ隊」 | 年9.8%・12.8%・14.5% | 10万円~500万円 |

※ 地方銀行の商品の場合、営業エリア外からの申し込みができないケースもあります。借り換えを検討中の方は、公式ホームページで申込条件を事前に確認してください。

※ 労働金庫や信用金庫は、居住地・勤務先の所在地などによって管轄の金庫が異なります。金庫ごとに扱っている商品が違うため、詳しくは最寄りの金庫のホームページや窓口で確認してください。

※1 借り換え・おまとめに利用できるのは、中央ろうきんに出資のある団体会員の構成員の方に限ります。

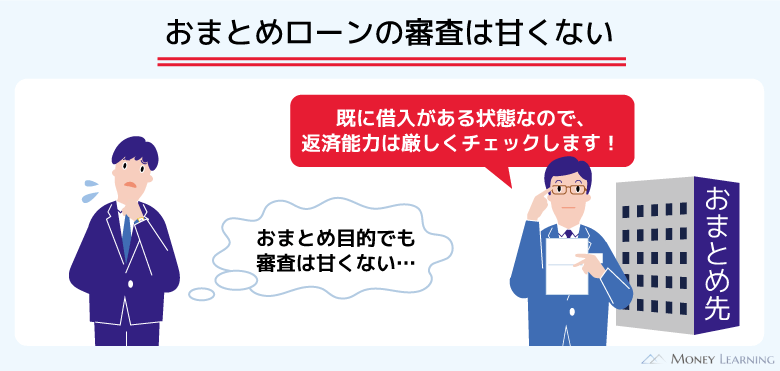

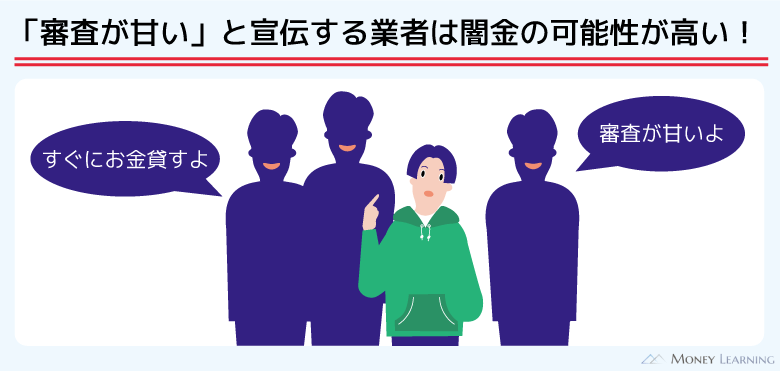

審査が甘くて通りやすいおまとめローンはある?

結論からいってしまえば、誰でも審査通過できるような甘い審査のおまとめローンは存在しません。審査基準についても公開されていないため、どうしても審査に落ちてしまうことはあります。

また、「審査が甘い」や「審査が緩い」などの文言で集客することは法律で禁止されており、そのような方法で勧誘する業者があるなら闇金を疑ってください。

ただし、「審査が厳しい」といわれている商品を避けることは可能です。申し込んでみなければ結果は分かりませんが、あえて審査が厳しいとされている商品に申し込んでも、審査通過の可能性は低いでしょう。

例えば、銀行のおまとめローンは、消費者金融に比べて審査基準が厳しいといわれています。

おまとめローンの審査が甘くない理由、銀行などの金融機関の審査が特に厳しい理由について説明していきます。

おまとめローンの審査が甘くない理由

おまとめローンの審査が甘くない理由は次の3つです。

- 高額融資になりやすい

- 返済期間が長期になりやすい

- 貸し倒れによるリスクが大きい

高額融資になりやすい

複数社からの債務を一社で借り換えるおまとめローンは、高額融資になりやすいです。

例えば、A社で50万円、B社で30万円、C社で20万円の合計100万円を借りているとしましょう。これらの借り入れをD社でまとめる場合、D社は貸し倒れが起きた際に最大100万円の未回収債権を抱えてしまいます。

無事に借り換えに利用した100万円が返済されれば、完済までに支払われた利息は利益になるものの、D社はリスクも取ることになるのです。借り換える前はリスクが分散されている状態ですが、おまとめ後は一社にリスクが集中するため、金融機関としてはより慎重に判断する必要があります。

返済専用のおまとめローンといっても、高額融資になれば審査通過のハードルは高くなると思ってください。

返済期間が長期になりやすい

おまとめローンは利用する商品によって最長返済期間が決められています。融資額に応じて返済期間が指定される場合もありますが、おまとめローンの場合、短くても3年~5年程度、長いときは5年~10年程度の返済期間になるでしょう。

まとめる金額が高額であれば10年以上の返済期間になる商品もあり、おまとめローンを扱う業者・金融機関としては長期的な目線で申込者の返済能力を見極めなくてはいけません。

高額融資になるなら返済期間も長期になりやすく、より高い返済能力と収入の安定性が求められます。

貸し倒れによるリスクが大きい

繰り返しになりますが、おまとめローンは貸し倒れによるリスクが大きい商品です。おまとめ後に返済不能に陥った場合、損失が大きいので一般的なカードローンなどよりも審査は慎重になります。

おまとめローンは複数者への返済に困っている人のためのローンですが、消費者金融も、銀行なども返せない人にはお金を貸しません。おまとめローンだからといって審査が甘いということはなく、返済能力の審査は厳格に実施されるのです。

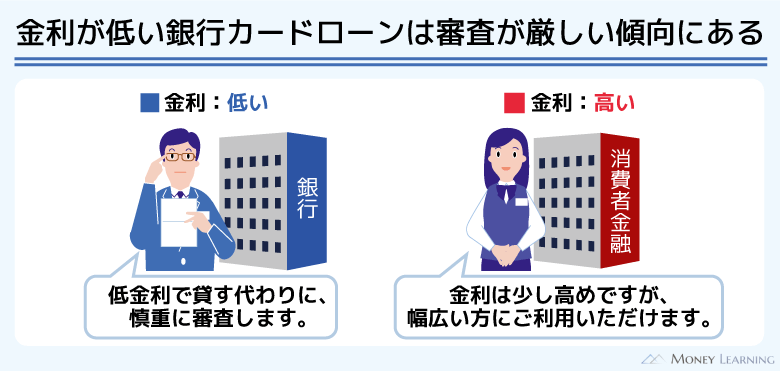

銀行などの金融機関の審査が特に厳しいといわれる理由

おまとめローンの中でも銀行や労働金庫、信用金庫などの金融機関が扱う商品の審査が厳しいといわれるのには理由があります。

申込条件を満たしているなら審査通過の可能性はありますが、審査が不安な人は避けるのが無難です。

銀行などの金融機関の審査が特に厳しい理由について説明していきます。

- 消費者金融よりも低金利

- 保証会社の利用が必要

- 貸金業法に基づく商品ではない

消費者金融よりも低金利

銀行などの金融機関が扱う商品の多くは、消費者金融よりも低金利です。金利が低ければ金融機関にとっての利益は小さくなるため、貸し倒れによる損失を防ぐために審査は慎重になるでしょう。

このような傾向は通常のカードローンにおいてもいえます。審査の厳しさと金利の低さが比例関係にあるとはいいませんが、低金利なら審査通過のハードルも高いと考えてください。

保証会社の利用が必要

銀行や労働金庫などは保証会社・保証機関による保証をおまとめローンの契約条件のひとつとしているケースが多いです。

保証会社は返済が滞った場合、契約者の代わりに債務を金融機関に対して返済する役割を持っています。この仕組みによって金融機関は低リスクで融資を行うことができますが、もしものときに保証会社は債務を弁済しなければいけません。

保証会社が保証の審査基準を甘くしてしまうと、自社がリスクを被る可能性は大きくなるでしょう。

金融機関から保証料が支払われても、貸し倒れが増えれば割に合いません。そのため、保証会社の利用が必要な銀行などのおまとめローンは審査基準が厳しくなりやすいのです。

貸金業法に基づく商品ではない

消費者金融やクレジットカード会社、信販会社などの貸金業者は総量規制の対象です。そのため、原則として年収の1/3を超える借り入れはできませんが、貸金業法に基づくおまとめローンは総量規制の「例外貸付け」に該当します。

例外貸付けの場合、返済能力が認められれば年収の1/3を超える借り入れも可能です。そして、貸金業者のおまとめローンの利用残高は年収の1/3までという総量規制の基準に算入されるので、返済によって残高が基準を下回るまで貸金業者から新規で融資を受けることはできません。

一方、銀行などの金融機関はそもそも貸金業法が適用される貸金業者に該当しません。銀行で借り換えた場合は残高が年収の1/3までに算入されないので、すぐに新規で消費者金融のカードローンやクレジットカードキャッシングを利用できる可能性があります。

銀行などの金融機関にとって、借り換えたお金を完済する前に他社での借入金額が増えるのは好ましくないでしょう。安易に借入総額を増やされるのは困るため、審査はより慎重に行われるのです。

板垣 雄

板垣 雄 銀行カードローンやクレジットカードのショッピング枠の利用残高は、年収の1/3までという総量規制の基準に含まれません。ただし、信用情報を照会することでそれらの利用状況は把握できるため、審査結果への影響はあります。銀行からの借り入れが高額だったり、クレジットカードの利用状況に問題があったりすれば、おまとめローンの審査でも不利になるでしょう。また、総量規制の基準以下なら絶対に審査通過できるというわけでもないです。「最大でも年収の1/3まで」というのは審査に通らない基準であって、審査通過できる基準ではないことを覚えておいてください。

おまとめローンの審査に通るためのポイント

おまとめローンの審査に通るためには、申し込みの前に以下のポイントを押さえておきましょう。

- 借入残高を正確に把握する

- 審査の前に借入残高や借入件数を減らす

- 返済遅れのある状態で審査を受けない

- 年収や雇用形態に制限がない商品を選ぶ

- 消費者金融のおまとめローンに申し込む

借入残高を正確に把握する

おまとめローンの審査では通常のカードローンよりも年収と他社借入のバランスが厳しくチェックされます。正確な金額は信用情報を照会するタイミングで把握されますが、あらかじめ現在の借入先ごとの利用状況を調べておきましょう。

少なくとも他社借入の総額は調べておき、おまとめローンの申し込み時に正確な金額を申告できるようにしてください。不正確な情報を申告することは、審査落ちの原因になります。

また、借入残高を正確に把握するのは、借り換えの判断を行う上でも重要です。

例えば、借入先ごとに利用残高と適用金利を整理しておけば、「総額はいくらなのか?」「借り換え後に金利は下がるのか?」などが判断しやすくなるでしょう。

商品によってはクレジットカードのリボ払い(ショッピング)や銀行ローンも借り換えの対象にできるので、それらの利用状況も整理しておくことをおすすめします。

審査の前に借入残高・借入件数を減らす

繰り返しになりますが、おまとめローンの審査では借入残高や借入件数といった他社借入状況が必ずチェックされます。当然、借入金額や借入件数が多ければ審査通過のハードルは高くなるでしょう。

そのため、可能な範囲で借入残高や借入件数を減らしておいてください。少額の借り入れなら優先的に完済・解約してからおまとめローンの審査を受けるというのも有効な方法です。

無理に完済する必要はありませんが、借入残高や借入件数は少ない方が審査に通りやすくなります。

返済遅れのある状態で審査を受けない

返済遅れのある状態でおまとめローンの審査を受けるのはNGです。延滞中の借り入れがあるならおまとめローンの審査に通ることはほぼありません。

短期間の延滞についても信用情報に記録が残り、おまとめローンの審査に影響を与えます。返済に遅れが出る前に申し込みをするということが大切ですが、もし支払いが遅れている債務があるなら先に延滞を解消してください。

ちなみに、解消済みの延滞も信用情報に記録が残っているなら審査に影響します。「携帯電話の端末代金の分割払い」や「保証会社を利用した賃貸契約での家賃の支払い」なども信用情報に記録されるケースがあるので、それらの支払い遅れにも注意が必要です。

年収や雇用形態に制限がない商品を選ぶ

年収や雇用形態に制限があるおまとめローンは審査基準も厳しいです。審査に通るかどうか不安な場合は、年収や雇用形態に制限のないおまとめローンを選びましょう。

後述する内容とも関係しますが、消費者金融のおまとめローンは申込条件が少ないです。主な条件は「安定した収入があること」と「年齢制限を満たすこと」で、年収の基準や雇用形態の指定は基本的にありません。

一方、銀行の商品の場合は「保証会社による保証」も条件になるため、審査通過のハードルは高くなります。商品によっては雇用形態などに対する制限もあるので注意してください。

また、審査難易度とは直接関係しないものの「その銀行の普通預金口座は必要か?」「全国からの申し込みを受け付けているか?」なども確認しておくと良いでしょう。

そして、さらに制限が厳しくなるのが、労働金庫や信用金庫の商品です。

例えば、中央労働金庫の無担保フリーローンをおまとめ・借り換えに利用する場合、「団体会員の構成員であること(中央労働金庫に出資のある団体に所属していること)」「同一勤務先に1年以上勤務していること」「前年度の税込み年収が150万円以上であること」「保証機関による保証を受けられること」なども条件になります。

消費者金融のおまとめローンに申し込む

銀行が扱う商品は全体的に低金利な傾向がありますが、どうしても審査は厳しくなります。

借入件数が3件以内で、月々の返済にまだ余裕がある方なら銀行での借り換えも検討すべきです。その一方で、「すぐにでも月々の返済額を下げたい」「とにかく借入先をまとめて返済の負担を軽減したい」という場合は、消費者金融のおまとめローンが向いています。

現在利用している消費者金融でおまとめローンの扱いがあるなら、まずはそこで借り換えの相談をしても良いでしょう。

ただし、資金使途が他社借入の借り換えに限定されている(その会社からの債務を対象にできない)商品もあるので注意してください。

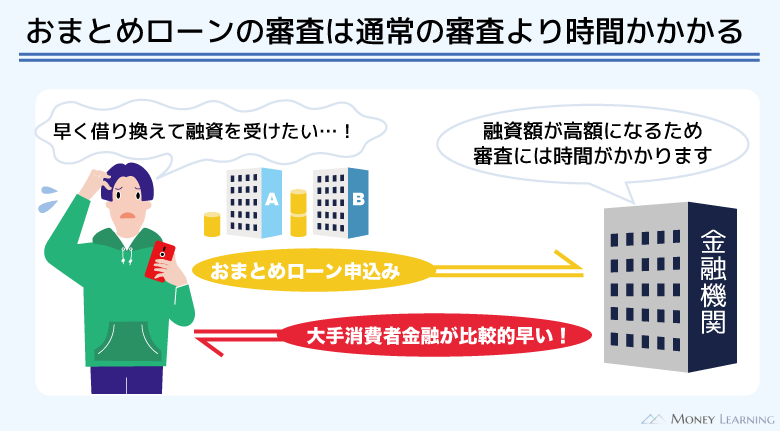

おまとめローンの審査にかかる時間はどのくらい?

おまとめローンは通常のカードローンよりも融資額が高額になりやすいため、審査にも時間がかかる傾向にあります。

ただし、大手消費者金融のおまとめローンなら比較的スピーディに審査結果が出るため、借り換えを急いでいる人にもおすすめです。

おまとめローンの審査にかかる時間について「消費者金融」「信販会社・クレジットカード会社」「銀行」「労働金庫・信用金庫」の4つのケースに分けて説明していきます。

消費者金融の場合

消費者金融のおまとめローンは審査が早く、最短即日で結果を確認できるケースもあります。通常のカードローンよりは時間がかかるものの、「できるだけ早く債務をまとめたい」というときも安心です。

また、基本的に中小よりも大手の方が審査は早く、スピーディに借り換えられるでしょう。申し込みの時間帯や混雑状況などにも左右されますが、最短即日、遅くとも数日以内には審査結果の回答があります。

信販会社・クレジットカード会社の場合

信販会社やクレジットカード会社は消費者金融と同じく貸金業者に分類されます。しかし、消費者金融と比べるとおまとめローンの審査にかかる時間は長く、即日での審査結果回答は期待できません。

業者ごとに最短審査時間は違うものの、数日~1週間程度はかかると考えてください。おまとめローンの審査スピードに関しては、個人向け融資を専門に扱う消費者金融の方が早いです。

銀行の場合

銀行のおまとめローンの場合、仮審査の結果は最短即日~数営業日で分かるケースが多いです。その後、正式な審査(本審査)の結果連絡には1週間前後かかることもあり、審査のスピードは早くありません。

特に仮審査後、郵送や来店での手続きが必要なケースでは、正式な審査結果の連絡に時間がかかるでしょう。少しでも早く借り換えたいのであれば、インターネット上で手続きが完結するタイプのおまとめローンを選んでください。

郵送や来店しての手続きが発生する場合、申し込みから実際に借り換えが完了するまでに2週間~3週間程度かかると思った方が良いです。

労働金庫・信用金庫の場合

おまとめローンの中でも審査に時間がかかるのが労働金庫や信用金庫の扱う商品です。労働金庫や信用金庫のおまとめローンは金利が低いものの、審査基準が厳しく、時間もかかります。

また、銀行と同様に本審査の申し込み時に来店が必要なケースもあり、すぐに借り換えることはできません。

借り換えの実行には申し込みから1ヶ月前後かかることもあるので注意してください。

借り換えが完了する前に現在の借入先への返済日が訪れることもあるでしょう。労働金庫や信用金庫のローンで借り換えを行う場合は、時間に余裕を持って手続きすることが重要です。

おまとめローンの審査に関するよくある質問

- おまとめローンは他社借入が何件までなら審査に通る?

-

おまとめローンの審査において他社借入の件数は影響がありますが、より重要なのは借入金額です。年収と借入金額のバランスがチェックされるので、借入件数が多くても借入金額に問題がなければ審査通過の可能性はあります。

ただし、商品によっては申込条件のひとつに借入件数の基準が明記されていることもあるので注意してください。

例えば、「LINEポケットマネー 借り換え」の場合、最大5社までが対象で、それを超える借入件数の方は申し込めません。

3件前後なら問題ありませんが、5件を超えると申し込めない商品も出てきます。少額の借り入れがあるなら、優先的に完済するなどの対策を取りましょう。 - おまとめローンの審査に落ちる理由は?

-

おまとめローンの契約には必ず審査があるので、返済能力が不十分だったり、信用情報に問題があったりすれば審査には通りません。

また、年収に対して借入総額が多すぎても審査通過は難しいです。他社借入の残高は信用情報でチェックされますし、年収の確認には収入証明書などが利用されます。

特に信用情報の登録内容は審査における比重が大きく、ブラックな状態だと基本的にどのおまとめローンの審査にも通らないでしょう。

途中でおまとめローンの返済が滞れば消費者金融や銀行などは損失を被るため、返済能力の審査は厳しく行われるのです。

おまとめローンの審査に通らなかった理由は教えてもらえません。すぐに別のおまとめローンの審査を受けるのではなく、まずは審査落ちの理由を自分なりに考えるようにしましょう。 - おまとめローンの審査は厳しい?

-

おまとめローンは複数社からの債務の返済に困っている人のためのローンです。そのため、特別に審査が厳しいというわけではありません。

通常のローンと同様に「融資額に見合った返済能力はあるのか?」「返済の意思はあるのか?」などが重要になります。

ただし、おまとめローンの申し込みをする人は、属性的に審査に通りづらいケースもあるでしょう。

例えば、無計画に借り入れをして多重債務の状態になっていたり、返済に遅れが出ていたりするなら審査通過は厳しいです。

貸付条件だけでなく、申込条件も商品によって異なります。審査が不安な人は、申込条件を確認して、年収や雇用形態などに制限がないおまとめローンを選んでください。 - パート・アルバイトでもおまとめローンは組める?

-

商品の利用条件を満たしているなら、パート・アルバイトで働く方もおまとめローンを組めます。

ただ、正規雇用の人に比べて年収が低いことも多く、収入の安定性という面でも劣るでしょう。パート・アルバイトでもおまとめローンは組めますが、審査で不利になるケースがあることは覚えておいてください。

加えて、一部のおまとめローンは、パート・アルバイトの申し込みを受け付けていません。銀行などの金融機関のおまとめローンはパート・アルバイトの申込不可というケースもあるので、消費者金融のおまとめローンを選ぶのが無難な選択です。

正規雇用以外で働いている場合、まずは商品ごとの利用条件を確認しましょう。 - おまとめローンの審査通過に必要な年収は?

-

おまとめローンの利用条件に記載がない場合、「~万円以上の年収がなければ審査に通らない」といった制限はありません。年収がそこまで多くなくても、安定していて、借入総額を返済していくのに十分な金額なら問題ないでしょう。

また、総量規制の基準で考えるのであれば、他社借入の総額が年収の1/3以下であるかを確認してください。貸金業法に基づくおまとめローンでは年収の1/3超の借り換えも可能ですが、借入総額が高額だと審査通過のハードルは高くなります。

おまとめローンにおいて年収の1/3超の借り換えができるのは「返済能力が認められた場合」だけです。借入総額が年収の1/3超だと審査通過は難しく、さらに借入総額が年収以上なら審査通過の可能性はかなり低いでしょう。

まとめ

おまとめローンの審査では収入の安定性や信用情報の登録内容などがチェックされます。他社借入の総額については信用情報でも確認されますが、自分で事前に調べておき、正確な金額で申し込みをするようにしましょう。

申し込み時に入力した内容と実際の内容が異なっているのも、おまとめローンの審査に落ちる理由のひとつです。

おまとめローンの審査は甘くないものの、申込条件を満たしていて、信用情報にも問題がなければ審査通過の可能性は十分にあります。

- おまとめローンの審査では年収と借入総額のバランスが重要

- 消費者金融で年収の1/3超を借り換えられるのは返済能力が認められた場合のみ

- 審査が不安な人には消費者金融のおまとめローンがおすすめ

- 消費者金融のおまとめローンには最短即日で審査結果が分かるものもある

- 銀行カードローンによる借り換えは借入件数が少ない人向きの選択肢

おまとめローンに限った話ではありませんが、各商品の具体的な審査基準は非公開です。しかし、おまとめローンだからといって、特別な審査が実施されるわけではないので安心してください。

一般的なローン審査と同様に「十分な返済能力があるか?」が申込内容や提出書類、信用情報などから判断されます。

審査に通らないことにはおまとめローンで返済の負担を減らすこともできません。金利などの貸付条件も重要ですが、審査通過の見込みがありそうかもおまとめローン選びのポイントになるでしょう。

おすすめのおまとめローンについては別の記事でまとめてあります。「どのおまとめローンが良いのか分からない」という方は、そちらの内容も参考にしてください。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ レイクの無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。