「カードローンの審査に落ちてしまった…」

消費者金融だけでなく、銀行、クレジットカード会社など多くの金融機関でカードローンは扱われていますが、どの商品も契約には審査が必要になります。

個人が生活費や趣味に使うお金を借りるのには、限度額内で自由に利用できるカードローンが便利です。

ただし、審査を避けては通れませんし、一度否決された後で別のカードローンに申し込んでもまた落とされてしまうかもしれません。

カードローンは審査の履歴が信用情報に少しの間載るため、申し込みは慎重に行いましょう。

この記事では、カードローンの審査に落ちてしまう10の原因についてまとめました。

カードローンの審査に通らなかった理由を教えてもらうことはできないので、審査に落ちたら自分で理由を推測することが重要です。

また、審査に通るか不安な人におすすめのカードローン、審査に通らないときの対策についても説明していきます。

目次

カードローンの審査で落ちる10の原因

前述のとおり、カードローンの審査基準に関しては非公開であり、審査に落ちた理由についても開示されません。

ですが、カードローンの審査に通らなかった場合、基本的には以下のいずれかが原因です。

- 申込条件を満たしていない

- 安定した収入がない

- 他社借入が多い

- 返済能力が基準に達していない

- 申込内容が事実と異なる

- 在籍確認が取れない

- 債務整理の経験がある

- 過去に短期の延滞があった

- 延滞中の借り入れがある

- 短期間に何社もの審査を受けている

どの金融機関でも「貸したお金を返せるのか」を見ています。つまり、月々の返済額を支払うだけの収入があって、信用に足りる人物かを審査で見極めるのです。

例えば、返そうという意思だけで収入がない人には貸せませんし、収入はあっても何か返済意思を疑うような理由があっても審査には通らないでしょう。

どこを、どのように評価して返済能力、返済意思を判断するのかは金融機関ごとに異なりますが、ベースになる考え方は一緒なのです。

それでは、カードローンの審査で落ちる原因について具体的に説明していきます。

1. 申込条件を満たしていない

まず確認したいのは申込条件です。申込条件はカードローンによって異なるので、申し込みの前に必ず確認しておきましょう。

申込条件は審査通過の絶対条件であり、1つでも満たしていない項目があると審査には通りません。

例えば、大手消費者金融の場合、以下の2点が共通の条件になります。

- 満年齢20歳以上であること

- 安定した定期収入があること

あくまでもこの2点は最低限の条件です。また、金融機関によっては、この2点以外に条件を記載している場合もあります。

中には「年収~万円以上」「勤続年数~年以上」「パート・アルバイト不可」「学生不可」のような条件のカードローンもあるため注意してください。

2. 安定した収入がない

申込条件で安定収入について簡単にふれましたが、これは単に「働いていること」とは異なります。

どのような状態を「安定して収入を得ている」というかは金融機関の判断に委ねられますが、一般的には「同じ職場から2ヶ月以上連続で収入を得ている」なら安定した収入になるでしょう。

また、働き始めたばかりでも安定して収入を得る見込みがあれば問題ありません。

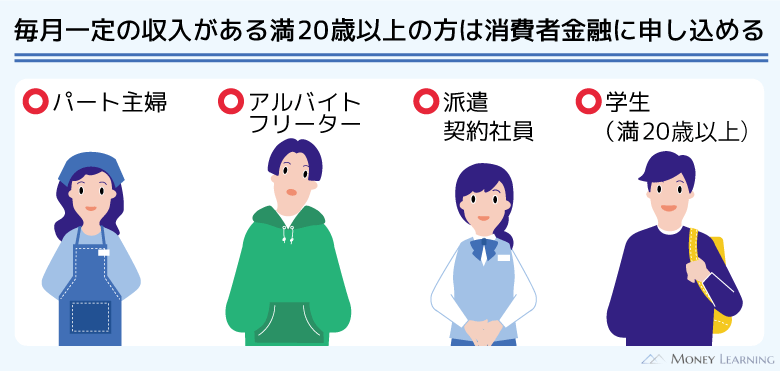

この安定した収入は正社員、公務員でなくても、パート・アルバイト、派遣社員、契約社員、個人事業主(自営業)でも大丈夫です。

収入の安定性は、複数の項目から総合的に判断され、勤続年数と雇用形態に加えて、勤務先の規模、業種・職種、年収、保険証の種類なども関係します。

ただし、「年収が数万円のみ」「現在仕事をしていない(休職中を含む)」「短期バイトを繰り返している」などは安定して収入を得ているとはいえないでしょう。

3. 他社借入が多い

他社借入の多さについてもカードローンの審査に落ちる原因になります。

この「他社借入」とは消費者金融、クレジットカード会社、銀行などの金融機関からの借り入れを指し、個人からのものについては影響しません。

金融機関からお金を借りる場合、ローン、キャッシングの記録が信用情報機関に登録されます。カードローンの審査では信用情報もチェックされるので、年収に対して未返済の借金が大きすぎると審査に通らないのです。

一概に「~万円以上の借り入れがあると審査に落ちる」といった基準はなく、年収や収入の安定性との兼ね合いで判断されます。

もし他社借入の返済に追われていたり、3件を超える借り入れがあったりするなら、審査に落ちやすい状態だと思ってください。

他社借入があっても借りられるカードローン!借りたくても嘘の申告は絶対バレる!

4. 返済能力が基準に達していない

返済能力とは文字通り「借りたお金を返す能力」のことです。年収はもちろん返済能力の評価に関係しますが、それだけで決まるわけではありません。

例えば、同じ年収の人がいたとしても、家賃5万円のマンションに住んでいるのか、それとも10万円なのかでカードローンの返済に回せる金額は変わってきますよね。

どんなに頑張っても月3万円の返済が限界な人と10万円まで返せる人とでは返済能力がまったく違うのです。

カードローンは限度額の範囲内なら繰り返し自由に利用できるものなので、限度額を1ヶ月で返せるような返済能力は求められません。

ただし、収入のうちどの程度を返済に充てられそうか、その収入の安定性、継続性はどうなのかは審査を通して判断されることになります。

返済能力は収入の安定性と同様に複数の項目から総合的に判断されますが、収入、他社借入、住宅ローン・家賃の支払いの有無、扶養家族の有無などの影響が強いです。

大手カードローン会社の場合は基本的にコンピューターによるスコアリング審査なので、それらの項目は点数化されます。そして、その結果がカードローン会社の定める基準に達していなければ審査に落ちてしまいます。

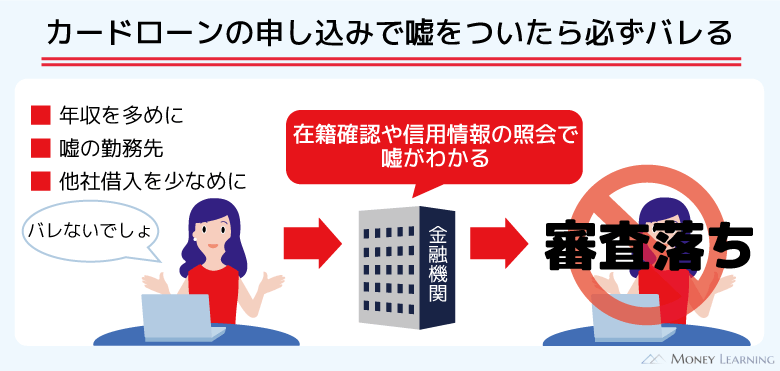

5. 申込内容が事実と異なる

カードローンは、申し込みフォームに入力した内容(属性情報)と信用情報の登録内容をもとに審査が進みます。

信用情報はローンやクレジットカードなどの利用・契約内容が金融機関を通して専門の機関に登録され、誤った情報でない限りは、登録期限より前に情報を消してもらうことはできません。

その一方で、申し込みフォームは自身で入力していくわけですから、中には審査に通るために嘘をつく人も、うっかり入力ミスをする人もいます。

そのため、カードローンの審査をする金融機関は、申込内容のすべてを鵜呑みにはしないのです。

特に勤務先、年収、他社借入などは審査結果に大きく影響するため、申込内容が事実なのかをチェックします。

例えば、勤務先については在籍確認と呼ばれる電話連絡で、年収は源泉徴収票や確定申告書などの書類提出で嘘でないことを確かめるのです。

単純な入力ミスであれば修正に時間を取られるくらいで済むかもしれませんが、意図的なものだと捉えられると審査に落ちてしまうでしょう。

申込内容だけを良く見せても嘘はバレます。

後から嘘が発覚すれば契約の取り消しだけでなく、詐欺罪にあたるかもしれません。絶対に虚偽内容の申告はせずに、間違いがないかを見直した上で申し込んでください。

6. 在籍確認が取れない

前述のとおり、カードローンの審査では在籍確認が実施されます。申し込みフォームに入力された勤務先情報が正しいかを確かめるために、電話をかけたり、書類提出を求めたりするのです。

一般的なのは担当者が勤務先に電話をかけて、申込者への取り次ぎを求める方法です。この電話連絡で本人が代わる、もしくは不在でも働いていることが分かる返答を職場の人間から聞ければ在籍確認は取れたことになります。

また、大手消費者金融では電話での確認が難しいときなどは、書類提出で代替できるケースもあります。具体的には、雇用されていることの証明になる保険証(社会保険証・組合保険証)などの提出が必要になるでしょう。

一方、このような方法で在籍確認が取れなかったなら、本当に働いていて収入があっても審査には通りません。

例えば、電話による不在時の在籍確認の場合、次の出勤日はいつなのか、なぜ休んでいるのかなどが分からないと「働いているか判断できない」となることもあります。

明確に在籍が否定されたわけではないため、その場合は、本人が電話に代われるタイミングを待って審査を再開するでしょう。

7. 債務整理の経験がある

債務整理とは、自己破産、個人再生、任意整理などの手続きを指します。

債務整理の記録は信用情報に5年間~10年間ほど残りますが、これらは「過去に借りたお金をしっかり返済できなかった」ということなので、金融機関からは信用されにくくなります。

カードローンの審査は消費者金融、銀行、保証会社などが行うものの、信用情報機関が管理するこの債務整理の記録は審査結果への影響が強いです。

大手で導入されているスコアリングシステムだと、債務整理の情報が登録されていると自動的にはじかれる仕組みになっているといわれています。

一定期間が経過すれば債務整理の情報も信用情報からは消えますが、その間は、カードローンの審査に通る可能性は非常に低いのです。

8. 過去に短期の延滞があった

債務整理ほどではありませんが、過去の延滞もカードローンの審査結果に影響します。

例えば、CICという信用情報機関の場合、過去1年間の入金記録が確認できます。決められた日までに入金がないと未入金のマークがつくことになるので注意してください。

また、延滞の期間が2ヶ月~3ヶ月以上になってしまうと、事故情報(異動情報)として延滞が記録されます。これは債務整理と同じような扱いなので、信用情報に登録される期間が延び、審査結果への影響も深刻になるのです。

数日程度の延滞とは違って、カードローンの審査に落ちてしまう可能性が非常に高くなります。

9. 延滞中の借り入れがある

解消済みの過去の延滞であれば、登録期間を迎えれば自動的にその記録は信用情報から削除されます。

一方、少額であっても延滞中の借り入れについては、ずっとその記録が残り続けるのです。考えてみれば当たり前ですが、今返せていない借金がある人に、新たに融資しようとは思いませんよね。

すでに解決済みの延滞の場合は、信用情報にその記録が載っていても、金融機関によっては審査をした上でお金を貸してもらえる場合もあります。

ですが、何かしらの支払いを延滞中なら審査に通ることはないでしょう。

ちなみに、公共料金や家賃の支払いについては、基本的に信用情報には登録されません。

その一方で、携帯電話料金(端末代金の分割払い)、各種ローン、クレジットカードなどの支払い状況は信用情報で分かるため、カードローンの審査にも影響します。

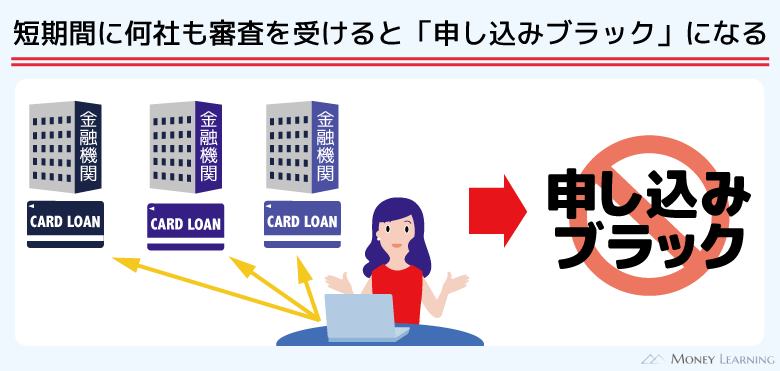

10. 短期間に何社もの審査を受けている

あまり知られていませんが、信用情報にはカードローンなどの審査を受けた記録も載ります。

金融機関はカードローンの申し込みがあると、その人の情報を加盟している信用情報機関に照会します。その際に「審査のために照会された」という記録が信用情報には残るのです。

この記録が信用情報に載るのは6ヶ月という短い期間ですが、その短期間に何社もの審査を受けているとマイナスの影響が出ることもあります。

このような状態を「申し込みブラック」といい、何社もの審査を受けているということは、それだけ金銭的に切迫していると捉えられる危険性があるのです。

延滞、債務整理に比べれば比較的短い期間ですが、過去6ヶ月以内に何社も審査を受けている人は注意しましょう。

消費者金融・銀行カードローンで特有の審査落ち理由

カードローンの審査に落ちる原因について説明してきましたが、消費者金融、銀行で特有の理由もあります。

| 消費者金融 | ・総量規制への抵触 |

|---|---|

| 銀行 | ・保証会社による保証審査 ・警察庁データベースでの照会結果 |

それぞれがどのような理由なのかを以下で詳しく説明していきます。

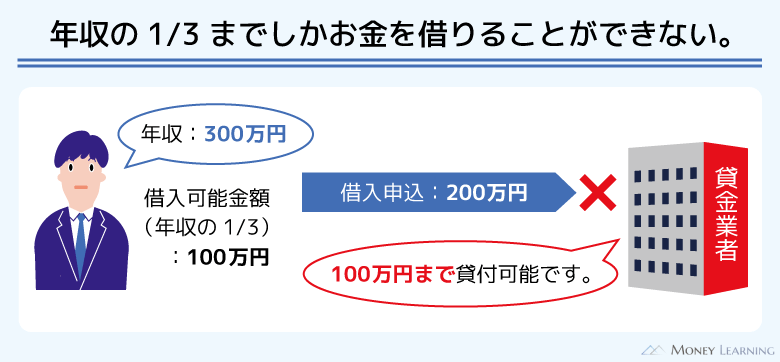

消費者金融は総量規制に注意

他社借入の金額に関しては、どの金融機関でもカードローン審査の際に考慮します。加えて、消費者金融やクレジットカード会社などの貸金業者は、法律上、年収の1/3を超える金額の貸し付けができません。

これは貸金業法で決められている「総量規制」というルールです。

そのため、すでに総量規制の対象になる借り入れが年収の1/3を超えている、もしくは、新たな融資で超えるといった場合は、審査に落ちてしまいます。

ちなみに、銀行には別の法律が適用されますが、各金融機関で「最大でも年収の1/3まで、1/2まで」のような社内基準を設けているといわれています。

銀行カードローンの審査は消費者金融よりも厳しい

もともと銀行カードローンの審査は厳しい傾向にありましたが、ここ数年で、さらに厳格化されています。

これは貸金業法の対象にならない銀行カードローンが、返済能力を超えた借り入れによる多重債務、自己破産の増加原因であると考えられたためです。

金融庁からの指摘もあり、以前よりも慎重に審査が行われるようになりました。

例えば、2018年1月以降、銀行カードローンの審査では、警察庁データベースでの照会も実施されています。

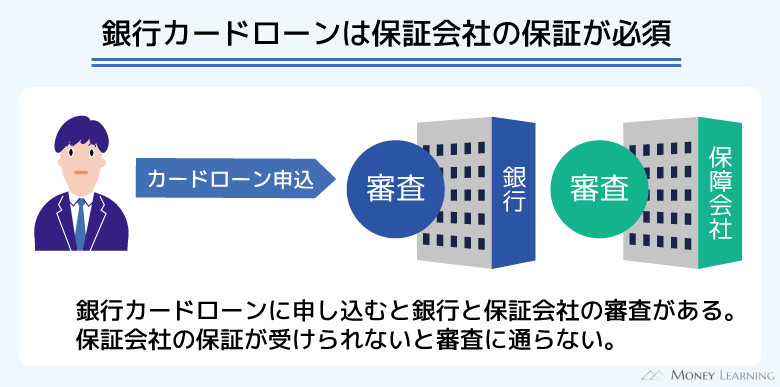

また、銀行カードローンの審査が厳しくなるのは保証会社の存在も理由の1つです。

銀行カードローンの契約には保証会社の保証も必要

ほとんどの場合、銀行カードローンの契約には「保証会社の保証を受けられること」という条件がつきます。(一部貸金業者のカードローンでも保証会社の必要な場合があります。)

保証会社は申込者の返済能力を審査(審査の代行)した上で、保証の可否を銀行に伝え、返済が滞ったときに代わりに支払いをする(代位弁済)役目があります。

保証会社は銀行側の指定する外部の消費者金融、クレジットカード会社が多いです。また、その銀行グループ内に貸金業者がいるなら、その会社を指定の保証会社にする場合も多いでしょう。

保証会社には銀行から保証料が支払われるものの、代位弁済のリスクがあるため、自社で直接融資するよりも審査は慎重になると考えてください。

加えて、銀行が把握していなくても、保証会社の社内に審査で不利になるような記録があれば、それも審査結果に影響します。

銀行の審査は警察庁データベースでの照会もある

銀行カードローンの審査では、申込者の情報が警察庁データベースで照会されます。これは返済能力を審査するためではなく、銀行の資金が反社会的な組織へ流出するのを防ぐためです。

一般の人であれば、この警察庁データベースでの照会が原因で審査に落ちることはないでしょう。

ただし、照会結果が銀行に返ってくるまでには最短1営業日かかります。そのため、銀行カードローンはいっさい即日融資を行えなくなりました。

警察庁データベースの照会結果に問題があった場合は、都道府県警まで照会が及ぶため、何かしらの間違いでもかなりの時間を要します。

このような審査手順を踏んでいることは知っておきましょう。

一度審査に落ちていても、再申し込みや別のカードローンへの申し込みはできる?

カードローンの審査に一度落ちてしまっても、それで借り入れを諦めるのは早いです。

同じカードローンにまた申し込む場合も審査基準は変わりませんし、別のカードローンの審査を受けることもできます。

審査の基準は各社異なるため、ある会社の審査で落ちていても、別の会社ならすんなり通るかもしれません。

ここまでで紹介した審査落ちの主な原因を確認してみて、イマイチしっくりくる理由が見当たらなければ、その会社の審査基準とたまたまマッチしなかった可能性もあるでしょう。

ただし、一部の消費者金融、銀行では再度の申し込みについて「前回から6ヶ月以上の期間をあけること」のような条件をつけています。

短期間で返済能力が向上するケースは少ないので、信用情報に審査履歴が残る間の再申し込みを制限していると考えられます。

また、いくら低金利でも銀行カードローンの審査は厳しいです。カードローンの審査に落ちた経験がある人は、大手消費者金融を優先的に検討してください。

次章ではどの消費者金融がおすすめかについて説明していきます。

審査落ちが心配な人におすすめなのは大手消費者金融のカードローン

カードローンの審査落ちが心配な人には、大手消費者金融がおすすめです。

中小消費者金融も選択肢としてはあるものの、大手に比べて利便性が非常に悪い上に、実は審査も甘くありません。

どうしても事業規模が小さくなるとサービスの質は落ちますし、大手で融資を断られた人の申し込みも多いため、審査はかなり慎重に行われるのです。

その一方、一部の大手消費者金融では審査通過率を公開しています。どの程度の人が審査に通っているのか分かるので安心感があり、利便性も高いです。

以下の消費者金融は毎年50%弱の高い審査通過率が出ているので、審査に自信のない人はこの3社から検討しましょう。

| 消費者金融 | 審査通過率 | 金利(実質年率) | 限度額 |

|---|---|---|---|

| プロミス | 40.3% | 4.5%~17.8% | 1万円~500万円 |

| アコム | 39.8% | 3.0%~18.0% | 1万円~800万円 |

| アイフル | - | 3.0%~18.0% | 1万円~800万円 |

※ 審査通過率は、申込者のうち契約に至った人の割合(成約率)です。表の数字は2022年4月~2023年3月の平均成約率です。(参照:SMBCコンシューマーファイナンス月次データ、アコムIR情報、アイフルは公式サイトにて確認できます)

【徹底比較】プロミス アコム アイフル SMBCモビット レイクの違いは何?

プロミス

近年、大手3社の中で審査通過率トップの年が多いのはプロミスです。

アコムやアイフルとの差は数パーセントですが、このようなデータがあると審査が不安な人も少し安心ですよね。

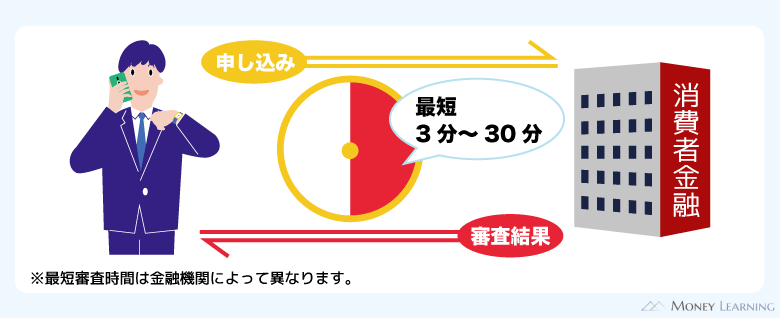

また、プロミスは最短3分で審査の結果を表示してくれます。(※ お申込み時間や審査によりご希望に添えない場合がございます。)

すぐに審査結果を知りたいという人は利用すると良いでしょう。

プロミスならカードレスのWeb完結にも対応していて、来店不要・郵送不要でカードローンの利用も可能です。

アコム

アコムは大手消費者金融として有名ですが、大手の中でも新規契約者数がトップクラスで多いです。

また、アコムがIR情報として公開している契約者のデータによれば、20代利用者の割合が多く、はじめてのカードローンとして選ばれやすい傾向もうかがえます。

さらに、新規契約者のおよそ1/4は年収200万円以下というデータもあり、パートやアルバイトであまり収入が多くなくても安定していれば大丈夫だと分かりますね。

はじめてアコムを利用するなら30日間の金利0円サービスも適用されますし、即日融資ももちろん可能です。

カードローンの審査に不安を感じているなら、まずはアコムから申し込むと良いでしょう。

アイフル

アイフルは「在籍確認での電話連絡がストレス…」という人におすすめです。

申し込み時の電話連絡は原則行わないとしているため、同僚に怪しまれないか心配な人も安心でしょう。

また、アイフルの公式ホームページによれば、契約者のおよそ1/4がパートやアルバイトという情報も公開されています。もっとも多いのは正社員で60%ほどですが、パート・アルバイトがそれに次いで多いです。

さらに、インターネット申し込み後、受付メールに記載されている番号に電話をすれば優先的に審査をしてもらうこともできます。当日の申し込みの受付時間は21時までなので、時間ギリギリの場合は、電話も活用すると急いでもらえるでしょう。

カードローンの審査落ちが不安な人に大手消費者金融をおすすめする理由

繰り返しになりますが、カードローンの審査落ちが不安でも中小消費者金融はおすすめしません。中小に申し込むのは、大手の審査にすべて落ちてからでも良いでしょう。

なぜ大手消費者金融をおすすめするのかというと、次のような理由があるからです。

- 新規契約者が多く、審査通過率も高い

- パート、アルバイトでも申し込める

- 短時間で審査結果が分かる

- 無利息期間で新規契約者に優しい

- お試し審査を受けられる

新規契約者が多く、審査通過率も高い

大手消費者金融では毎年多くの人がカードローンの審査に通っています。

中消費者金融や銀行だとデータを公開していないところも多く、比較はできませんが、2022年4月~2023年3月までの1年間を見ると大手3社だけで約100万人もの人が契約に至っているのです。

| 新規申込件数 | 審査通過率 | 新規契約者数 | |

|---|---|---|---|

| アコム | 1,125,254 | 39.8% | 443,765 |

| プロミス | 755,021 | 40.3% | 305,789 |

| アイフル | 942,902 | - | 301,183 |

| 合計 | 2,823,177 | – | 1,050,737 |

※ 審査通過率(成約率)は2022年4月~2023年3月の平均成約率(参照:SMBCコンシューマーファイナンス月次データ、アコムIR情報)、新規申込件数、新規契約者数には同一人物が含まれている可能性もあります。

審査通過率だけを見ると2人に1人も契約できておらず厳しい印象がありますが、実際に契約できている人数はかなり多いです。

安定した収入があり、信用情報にも問題がなければ特に心配はいらないでしょう。審査に落ちている人の多くは、「収入の安定性が著しく欠けている人」「多重債務になっている人」だと思ってください。

パート、アルバイトでも申し込める

大手消費者金融のカードローンならパートやアルバイトでも問題なく申し込めます。審査が厳しいといわれる銀行カードローンも申し込みは可能ですが、あまり積極的ではありません。

一方、大手消費者金融なら公式ホームページにしっかりとパート・アルバイトでも申し込める旨が記載されているので安心してください。

もちろん審査に通らないと契約はできませんが、アイフルなどが公開しているデータから分かるように実際に審査通過しているパート・アルバイトの人は多いです。

また、いわゆるフリーターだけでなく、パートやアルバイトで定期的な収入があれば学生や主婦でも審査を受けられます。収入が少ないと高い限度額での契約は期待できないものの、少額なら学生や主婦でも十分に契約できるでしょう。

短時間で審査結果が分かる

カードローンの申し込みから契約まででもっとも時間がかかるのは審査です。

しかし、大手消費者金融の場合は最短3分~30分ほどで審査結果を連絡してくれるため、不安な状態で連絡が来るのを長時間待つ必要はありません。

これが銀行カードローンだとどんなに早くても1営業日、遅いケースでは1週間~2週間ほどかかるでしょう。また、中小規模の消費者金融であれば即日融資も可能ですが、大手に比べると審査は遅くなります。

大手消費者金融はコンピューターにスコアリング審査を採用している一方で、中小のほとんどは最初から最後まで担当者の手による審査です。そのため、大手よりも融資の判断をするのに時間がかかると思ってください。

大手消費者金融ならスマホの申込完了画面で簡易審査結果を確認できるところもあり、すぐに結果を知って安心したい人にはおすすめです。

無利息期間で新規契約者に優しい

多くの大手消費者金融には無利息期間があり、はじめて契約する人は一定期間利息0円で借り入れできます。

銀行や中小消費者金融に無利息期間のサービスがあるカードローンは少ないので、はじめて利用するなら大手消費者金融がお得です。

銀行カードローンは審査が厳しい分、低金利な商品もたくさんあります。ですが、高額な借り入れでない限りは、金利による影響は小さいでしょう。

そもそも新規契約者向けの特典として無利息期間を用意しているのは、はじめてのカードローン利用での不安を少しでも和らげようという狙いがあります。

銀行は企業への融資もしている一方で、消費者金融は個人への融資がメインの事業です。そのため、積極的に顧客を獲得しないといけません。

審査が甘いわけではありませんが、このような点からも大手消費者金融を選ぶ価値はあるでしょう。

お試し審査を受けられる

申し込んでみないとカードローンの審査結果は分かりませんが、大手消費者金融ならお試し審査で事前に借り入れできるかを診断できます。

入力するのは主に年齢、年収、他社借入の3点で、これらの情報から審査結果の目安を数秒で診断できるのです。

また、お試し審査は正式な申し込みではないので、消費者金融や信用情報機関に履歴が残ることもありません。

限定的な情報での診断になるため実際の審査結果と異なるケースもありますが、最低限の基準をクリアしているか調べるだけなら十分でしょう。

【審査が不安な方】カードローンのお試し審査で借入可能か簡単チェック!

カードローンの審査結果が来たタイミングから予想できる審査落ちの原因

繰り返しになりますが、カードローンの審査内容や結果については問い合わせても回答してくれません。

審査に落ちても、何が原因で通らなかったのかは教えてもらえないのです。審査落ちの原因が不明では、別のカードローンに申し込もうにも不安ですよね。

ただ、どのタイミングで審査落ちの連絡があったかで、審査に通らなかった原因にあたりをつけることはできます。

お試し審査、簡易審査、仮審査、本審査のそれぞれのタイミングで審査に落ちてしまう理由について見ていきましょう。

「お試し審査」で否決された場合

まずはお試し審査で否決された場合についてです。「否決」という言葉を使いましたが、お試し審査は正式な申し込みではないので、正確には審査に落ちていません。

ただ、お試し審査で「入力情報だけでは判断できません」「お借り入れできません」といったメッセージが表示されたなら、実際の審査にも通らない可能性が高いでしょう。

お試し審査で入力する項目は消費者金融によって異なる場合もありますが、基本的には「年齢」「年収」「他社借入(金額・件数)」の3点です。

つまり、お試し審査で融資できないと判断されたなら、この3点のいずれかに原因があると考えられます。

| 否決原因の項目 | 考えられる理由 |

|---|---|

| 年齢 | 20歳未満、もしくは申し込める年齢を超えている |

| 年収 | 年収が数万円など極端に低い、もしくは無収入である |

| 他社借入 | 年収の1/3を超える他社借入がある(総量規制)、または、5件以上など他社借入件数が極端に多い |

商品の年齢制限を満たしていなかったり、収入がなかったりするケースであれば、融資できない理由を診断結果画面で教えてくれる場合が多いです。

また、あくまでも最低限の条件を満たしているのかチェックするサービスなので、お試し審査の結果に問題がなくても、実際の審査では否決されることもあります。

ですが、お試し審査をしてみるのにデメリット、リスクはいっさいありません。

お試し審査は申し込みの前に必ず行っておきましょう。

「簡易審査」で否決された場合

カードローン会社によって名称は異なりますが、仮審査結果の前に、簡易的な審査結果を申込完了画面などで確認できるサービスを簡易審査といいます。

このサービスはお試し審査とは異なり、正式な申し込みです。基本的に通常よりも少しだけ少ない情報での申し込みになり、その情報をもとに数十秒で簡易的な審査結果を表示してくれます。

最低限の返済能力があるか、本当に借り入れの意思があるのかの確認の意味合いが強く、氏名、生年月日、自宅住所、勤務先などの入力も必要です。

もしお試し審査は大丈夫で、簡易審査で否決されたなら、返済能力不足が考えられます。

お試し審査よりも多く返済能力に関する情報を入力していくので、それらも考慮すると基準に達していなかった可能性があるのです。

「仮審査」で否決された場合

次は仮審査で否決されてしまった場合です。簡易審査のサービスがないカードローン会社もあるので、最初に分かる審査結果が仮審査というケースも多いでしょう。

仮審査の段階で否決された場合は、年収以外の情報も含めて総合的に見たときに、返済能力不足だと判断された可能性が高いです。

これは簡易審査で否決されたケースと同じ理由と考えて良いでしょう。

例えば、一定の収入があっても、同一生計の家族がおり、家賃の支払いもあるなら返済能力が足りないということはありえます。

また、仮審査の段階では信用情報も照会されることになります。申込内容に問題はなくても、信用情報に延滞や債務整理の記録が載っているブラックな状態だと審査には通りません。

大手消費者金融の採用しているコンピューターによるスコアリング審査は申込内容や信用情報をスピーディに評価していき、何か問題があれば自動的にはじく仕組みになっているのです。

「本審査」で否決された

仮審査に通って、本審査で否決されるケースは少ないです。基本的に仮審査に通った時点で、返済能力と信用情報は審査済みになります 。

その状態から否決されたのなら、本審査で行われる提出書類の確認、在籍確認のどちらかの問題だった可能性が高いでしょう。

具体的には、提出した書類の内容と申込内容が異なるケース、勤め先への電話連絡で在籍確認が取れなかったケースなどです。

本審査では申込内容が本当に正しいのかをチェックして、契約の最終判断が行われます。仮審査に通れば一安心ですが、それでもまだ契約できたわけではありません。

申込内容や提出書類に不備があれば本審査で否決されるので注意してください。

また、銀行カードローンの場合は、警察庁データベースでの照会、都道府県警への照会結果も本審査に影響します。

再申し込みでカードローンの審査にまた落ちないためのポイント

カードローンの審査に落ちてしまう原因は複数存在します。

ただ、あたりをつけることはできても、審査で落ちる場合は、仮審査が多いということもあって、それだと正確な原因の特定は難しいです。

そのため、再びカードローンに申し込むのであれば、審査に落ちないために以下のようなポイントも押さえておきましょう。

- 審査通過率の高い大手消費者金融から検討する

- 一度、落ちたカードローンや関連のある会社は避ける

- 適切な期間を空けて再申し込みする

- 信用情報に登録されている内容を確認しておく

- できるだけ他社借入を減らす

審査通過率の高い大手消費者金融から検討する

金融機関によってカードローンの審査基準は異なりますが、やはり銀行は厳しめです。

審査に通るかどうかは申し込んでみないと分からないため、審査通過率を公開していない金融機関や、前回否決された会社と同じくらいの規模で他社よりも低い通過率の金融機関は避けるのが無難でしょう。

この記事で紹介したアコム、プロミス、アイフルなら審査通過率を公開している上に、大手の中では高めの数字になっています。

まずはこの3つのカードローンから検討して、どうしても大手消費者金融の審査に通る見込みがなければ中小まで選択肢を広げてください。

一度、落ちたカードローンや関連のある会社は避ける

特に決まりがなければ、一度否決されたカードローンにまた申し込むことも可能です。ただ、審査で見るポイントや重視する点は基本的に変わりません。

年収や雇用形態、他社借入などの情報が改善されていない場合、結局、また審査には落ちてしまうでしょう。

そのため、一度カードローンの審査に落ちたことがある人は、別の金融機関の商品を選んでください。

これは銀行カードローンの保証会社にもいえることです。同じ消費者金融やクレジットカード会社が様々な銀行カードローンの保証会社をしています。

もし銀行カードローンに申し込むなら、別の会社が保証会社をする商品、または大手消費者金融にすべきでしょう。

また、一定期間が経過すれば審査で不利になるような情報も信用情報からは削除されますが、各カードローン会社内の情報は残ったままです。

社内情報が原因で審査に落ちる可能性もあるので、その点についても注意してください。

適切な期間を空けて再申し込みする

カードローンの申し込みは、信用情報に6ヶ月間履歴が残ります。そのため、審査に落ちてしまった場合、最低でも6ヶ月あけて再申し込みするのが無難です。

すでに3社、4社と連続で審査に落ちているなら、申し込みブラックになっているかもしれません。

まだ1社だけであれば影響は小さいでしょう。万全を期すなら前回の申込履歴が消えるのを待ち、すぐに借りたいときは慎重に次の申込先を検討してください。

信用情報に登録されている内容を確認しておく

過去に各種ローンやクレジットカードなどの支払いに遅れた経験があるなら、信用情報に登録されている内容の確認もしておくべきです。

信用情報機関には、日本信用情報機構(JICC)、シー・アイ・シー(CIC)、全国銀行個人信用情報センター(KSC)の3つがあります。

信用情報が原因で審査に通らない場合は、それぞれで情報開示の手続きをすれば、いつ、どのような記録が登録されたのか分かるでしょう。

ただし、信用情報が原因だと分かっても対策は難しいので、その情報の登録期間が終了するのを待つしかありません。

特に大手消費者金融や銀行は審査における信用情報の重要度が高いです。それでもお金が必要なときは、カードローン以外の方法を検討するか、中小消費者金融まで選択肢を広げる必要があります。

できるだけ他社借入を減らす

返済能力を上げるには、収入を増やすことも重要ですが、実際には難しいですよね。

ただ、返済能力を決めるのは、収入だけではありません。毎月どのくらいの金額を返済に回せるのかが重要なので、他社借入を減らしても返済能力の評価は上げられます。

返済できる余裕がないと取れない方法ですが、他社借入がある人はできるだけ減らしておきましょう。

また、契約が続いている限りはいつでも借り入れできてしまうため、利用していないカードローンは解約も検討してください。

利用残高が0円なら申し込みの際に他社借入として申告する必要はありません。それでも審査結果に影響することがあるので、できるだけ解約して他社借入の件数を減らしてから次の審査を受けると良いです。

いくらカードローンの審査に通らなくても闇金の利用は絶対にダメ!

最初は銀行カードローンや大手消費者金融での借り入れを考えると思います。そして、それらでの借り入れが難しいと判断したら、中小消費者金融を探すという流れになるでしょう。

しかし、中小消費者金融の審査も甘くありません。大手の審査に通らなかった人だと、中小消費者金融の審査もかなり厳しいのです。

このようなときにより審査の甘い消費者金融を探すかもしれませんが、闇金に引っかからないように注意してください。

闇金は無登録で営業する違法な貸金業者のことで、本来、お金を借りられないような人にも融資をします。それは法律を無視した方法で取り立てをするからなので、闇金の利用にはリスクがあります。

借り入れできず焦っているときに甘い言葉で誘われても、闇金でお金を借りてはいけません。

もし銀行、大手消費者金融、街金すべての審査に落ちたら?

前述のとおり、闇金の利用は絶対にダメです。ただ、めぼしい銀行、消費者金融の審査にすべて通らなかったらどうすれば良いのでしょうか?

中小消費者金融の審査にも落ちてしまったのであれば、金融機関からお金を借りるだけの返済能力がない状態だといえます。

審査に通る見込みがないのに借り入れしようと申し込みを繰り返すのは時間を無駄にしますし、他社借入があるならその間にも利息は増え、信用情報への影響も深刻になっていきます。

中小規模の消費者金融まで含めるとかなりの選択肢があるので、もしかしたら借り入れできるところもあるかもしれませんが、そのような状態では根本的な解決にはならない可能性が高いです。

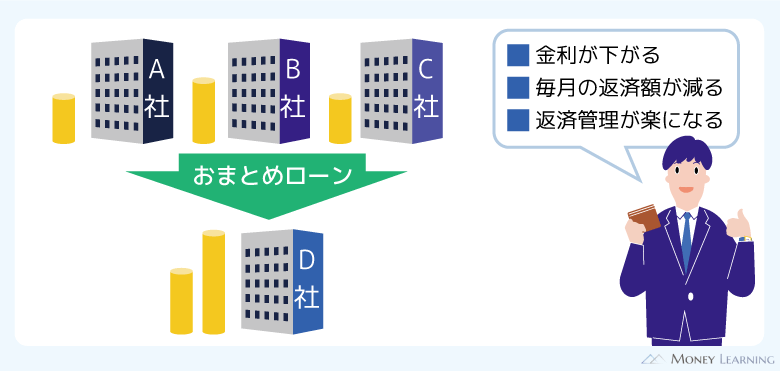

そのため、おまとめや債務整理で借り入れに依存した状況から脱却しましょう。

借り入れ・リボ払いの返済のためにお金が必要ならおまとめローン

金融機関からの借り入れ、リボ払いを含むクレジットカードの返済のためにお金が必要なら、おまとめできないか考えましょう。

銀行や大手消費者金融のカードローン、中小消費者金融の証書貸付は、基本的に資金使途が自由で借りたお金を何に使っても大丈夫です。

一方、おまとめローンは、他社借入やリボ払いの返済資金を借りるための商品で、おまとめ前に比べて「金利が下がる」「毎月の返済額が下がる」「返済の管理が楽になる」などの効果が期待できます。

大手消費者金融では貸金業法という法律にもとづく商品を扱っていて、通常のカードローンとは違い総量規制の対象外です。そのため、たとえ年収の1/3を超えた金額でもおまとめローンならまとめられます。

おまとめローンにも審査はあるので、他社借入などを一本化するなら早い方が良いでしょう。

「まだなんとか返せているけど、他社借入が多くて辛い…」という人は、おまとめローンを検討してください。

信用情報の影響でおまとめの審査に通らないなら債務整理も検討

すでに長期延滞に入っているなどで信用情報がブラックな場合は、おまとめローンの審査には通らないでしょう。

貸金業法にもとづくおまとめローンにも返済能力は求められます。そのため、おまとめが難しい状態なら、債務整理を検討してください。

債務整理では「返済条件の交渉」「借金の減額」「返済義務の免除」などを行え、方法によってメリットとデメリットは異なります。

共通するデメリットは信用情報に登録され、一定期間はローンを組んだり、クレジットカードを契約したりできなくなることです。また、弁護士や司法書士といった専門家に手続きを依頼するならその費用もかかります。

ですが、延滞している限り信用情報はブラックのままですし、利息もかさむでしょう。

それであれば、費用対効果を考えた上で、適切な債務整理の方法を選択した方が解決は早いです。

無料相談を受け付けている法律事務所や無料診断してくれるネットのサービスもあるので、まずはそれらの利用を考えてみてください。

まとめ

カードローンは消費者金融、銀行によって審査の基準が違うので、1社の審査に落ちても別の会社でなら借りられる可能性はあります。

なぜ審査に落ちたのかその原因を考え、取れる対策は行い、審査に通りそうなカードローンを見つけましょう。

- カードローンの審査基準は金融機関によって異なる

- 審査が不安ならお試し審査でチェック

- パート、アルバイトでも審査通過は可能

- 大手消費者金融は審査通過率が高く、契約者も多い

- 大手がダメだったときに中小消費者金融を考える

- 審査落ちの原因を推測して、対策することも重要

- 闇金は絶対に利用しない

- カードローンが難しいときはおまとめ、債務整理も検討

この記事ではカードローンの審査に落ちる10の原因についても説明しました。

年齢や信用情報が原因で審査に落ちるケースもありますが、ほとんどは「総合的に見て返済能力が不足している」といったケースでしょう。返済能力の評価方法や重視する点はカードローンごとに異なるため、別の会社ならすぐに審査に通るかもしれません。

闇雲に申し込みを繰り返すのはNGですが、あまり神経質にならなくて大丈夫です。ぜひこの記事を参考に審査通過できそうなカードローンを見つけてください。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。