カードローンを選ぶ上で「金利の低さ」はひとつの基準になります。

金利の低さを重視するのであれば銀行のカードローンから借入先を検討する人も多いと思いますが、三菱UFJ銀行「バンクイック」の金利はどうなのでしょうか?

「三菱UFJ銀行カードローンの金利は高いのか?」について他社商品と比較しながら解説していきます。

また、金利の決まり方や利息の計算方法、金利の負担を軽減するコツもあわせて紹介するので、バンクイックの申し込みを検討している方はぜひ参考にしてください。

目次

三菱UFJ銀行カードローン「バンクイック」の金利

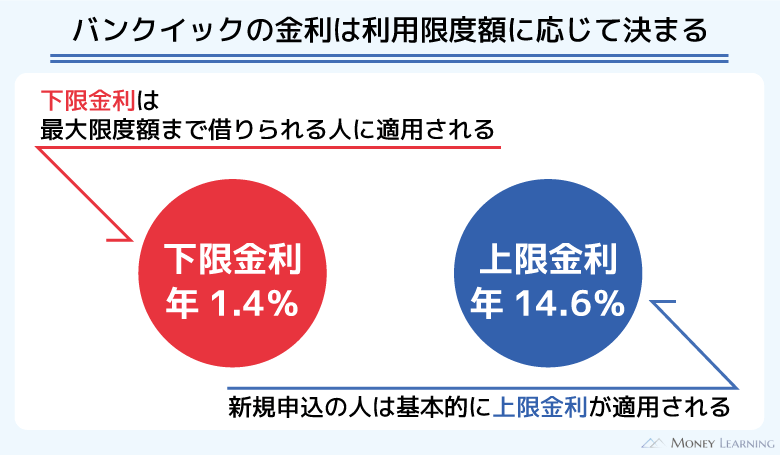

三菱UFJ銀行カードローン「バンクイック」の金利は年1.4%~年14.6%です。

バンクイックは利用限度額ごとに金利が決まる仕組みになっており、審査によって限度額と適用利率が決定されます。

| 利用限度額 | 適用利率 |

|---|---|

| 710万円~800万円 | 年1.4%~年3.6% |

| 610万円~700万円 | 年3.6%~年4.1% |

| 510万円~600万円 | 年4.1%~年4.6% |

| 410万円~500万円 | 年4.6%~年6.1% |

| 310万円~400万円 | 年6.1%~年7.6% |

| 210万円~300万円 | 年7.6%~年10.6% |

| 110万円~200万円 | 年10.6%~年13.6% |

| ~100万円 | 年13.6%~年14.6% |

※ 利率は変動金利です。また、2024年9月16日以降の契約者に適用される金利であり、それ以前の契約者は表の金利と異なる場合があります。

審査の結果が良ければより大きな限度額になりやすく、高い限度額なら金利は低くなるのです。

新規契約時の金利や限度額は審査結果が出た段階で分かります。すでにカードローンの契約を済ませている方は、会員専用ページにログインして契約内容を確認すると良いでしょう。

三菱UFJ銀行カードローン「バンクイック」の金利の特徴・ポイント

三菱UFJ銀行カードローン「バンクイック」の金利について理解する上で重要になるポイントは次の5つです。

- はじめての契約なら上限金利をチェックする

- 同じ限度額帯でも適用利率が異なる場合もある

- 金利は保証会社への保証料込み

- 低い金利を希望するなら収入証明書が必須

- 延滞時は遅延損害金の清算も必要になる

特に「はじめてお金を借りる」「銀行カードローンの利用経験がない」という方は、必ずこれらの点をチェックしておきましょう。

バンクイックの金利の特徴・ポイントについて説明していきます。

はじめての契約なら上限金利をチェックする

バンクイックの金利は利用限度額に応じて決まります。適用される金利は年1.4%~14.6%の範囲で決定されますが、チェックすべきは上限金利です。

返済能力がよほど高くない限り、初回契約時の限度額は数十万円になります。最初から利用限度額が100万円を超えるというケースは少ないです。

そのため、はじめての契約なら上限金利である年14.6%になることが多いと思ってください。バンクイックの場合、利用限度額が100万円以下のときは金利年13.6%~年14.6%で、これがひとつの目安になるでしょう。

同じ限度額帯でも適用利率が異なる場合もある

バンクイックは利用限度額ごとに適用利率が決められていますが、同じ限度額帯で金利が異なる場合もあります。

例えば、利用限度額が10万円~100万円の場合、適用利率は年13.6%~年14.6%です。年13.6%~年14.6%の範囲で金利が決まるため、正式な審査結果が出るまで実際の適用利率は分かりません。

ただ、同じ限度額帯でも、より大きな限度額の方が、低めの適用利率になると考えて良いでしょう。

バンクイックと同じような金利の決め方をしているカードローンは多いですが、中には利用限度額ごとに一律の金利になる商品もあります。

例えば、限度額100万円未満だと楽天銀行スーパーローンは年14.5%、みずほ銀行カードローンは年14.0%と一律の金利です。

限度額ごとに一律の金利が適用される方が分かりやすい一方、次の限度額帯にいかなければそれより低い金利になる可能性がないという点はデメリットになります。

金利は保証会社への保証料込み

バンクイックのような銀行カードローンは、契約条件のひとつに「保証会社による保証を受けられること」を挙げています。バンクイックの保証会社は「アコム株式会社」なので、カードローンと同時にアコムに対して保証委託の申し込みも行われます。

ただし、カードローンの金利と別に保証料を契約者が負担する必要はありません。バンクイックの金利には保証会社への保証料も含まれています。

貸金業務取扱主任者

貸金業務取扱主任者 保証会社のアコムは、バンクイックの審査の一部を担当しています。アコムが「保証できない」と判断したなら、バンクイックの審査にも通ることはありません。また、延滞が続いた場合、アコムは契約者に代わって債務を三菱UFJ銀行に対して支払います。これは「代位弁済」と呼ばれるもので、それ以降はアコムが返済の窓口になります。アコムは銀行から保証料を受け取る代わりに、契約者の返済が滞ったときに代位弁済するリスクを負っているのです。保証会社にも一定のリスクがあるため、保証会社の保証を契約条件とする銀行カードローンの審査は厳しめだといわれています。

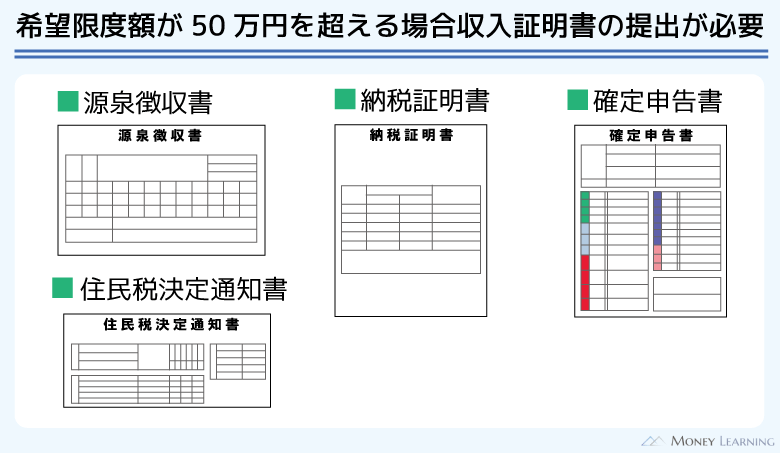

低い金利を希望するなら収入証明書が必須

バンクイックの希望限度額が50万円を超える場合、収入証明書の提出が必須になります。そのため、上限金利よりも低い利率での契約を希望するなら、収入証明書を必ず準備しておくようにしましょう。

バンクイックの審査で利用できる収入証明書は以下のとおりです。

- 源泉徴収票

- 住民税決定通知書

- 納税証明書その1・その2(個人事業主の方)

- 確定申告書第1表・第2表

- 直近1ヶ月分の給与明細書+(お持ちの場合)賞与明細書

延滞時は遅延損害金の清算も必要になる

バンクイックの延滞時には遅延損害金利率が適用されます。三菱UFJ銀行のカードローン「バンクイック」ローン規定の第11条(遅延損害金)には以下のように記載されています。

①借主が約定返済額の支払いを遅滞したときは、当行所定の遅延損害金を支払うものとします。

②遅延損害金の計算方法は、遅延損害金年率(保証会社の保証料を含む年率。)により1年を365日とし、日割で計算します。

通常の約定返済では支払った金額から利息が清算され、残りが元金の返済へと充当されます。

一方で、返済日を過ぎてから入金する場合、毎月の返済額(約定返済額)に遅延損害金を加算した金額以上が必要です。約定返済額から遅延損害金を差し引くのではないので注意してください。

延滞を解消するのに必要な金額は会員専用ページから確認できます。もし滞納してしまったなら、返済の前に入金しなければならない金額を確認するようにしましょう。

【比較】三菱UFJ銀行カードローン「バンクイック」の金利は高い?

三菱UFJ銀行カードローン「バンクイック」の金利は年1.4%~年14.6%です。

「銀行カードローンは低金利」といわれることも多いですが、実際にバンクイックの金利は低いのでしょうか、それとも高いのでしょうか?

バンクイックの金利を別の銀行カードローン、消費者金融カードローン、三菱UFJ銀行の別商品と比較しました。

銀行カードローンと金利を比較した場合

まずは主な銀行カードローンと金利を比較していきます。

| 銀行カードローン | 金利 | ご利用限度額 |

|---|---|---|

| 三菱UFJ銀行「バンクイック」 | 年1.4%~年14.6% | 10万円~800万円 |

| みずほ銀行カードローン | 年2.0%~14.0% | 10万円~800万円 |

| オリックス銀行カードローン | 年1.7%~14.8% | 10万円~800万円 |

| 楽天銀行スーパーローン | 年1.9%~14.5% | 10万円~800万円 |

| 三井住友銀行 カードローン | 年1.5%~14.5% | 10万円~800万円 |

| auじぶん銀行カードローン※1 | 年1.38%~17.8% | 10万円~800万円 |

※1 2026年2月15日時点。通常コースの場合です。au限定割(誰でもコース・借り換えコース)とは金利が異なります。

主な銀行カードローンと比較することで、バンクイックの金利は標準的だと分かります。バンクイックよりも上限金利が低い銀行カードローンもありますが、その差は大きくありません。

少額の借り入れであれば、そこまで大きな利息の違いにはならないでしょう。

例えば、20万円を年14.6の金利で30日間借りると、利息は2,400円です。金利が年14.5%なら2,383円、年14.0%なら2,301円で、30日間に限っていえばその差は100円以下になります。

金利は少しでも低い方が良いですが、「どのくらいの利息の差になるのか?」を確認することも重要です。

消費者金融と金利を比較した場合

次にバンクイックの金利を主な消費者金融カードローンと比較していきます。

| カードローン | 金利 | 利用限度額 |

|---|---|---|

| 三菱UFJ銀行「バンクイック」 | 年1.4%~年14.6% | 10万円~800万円 |

| プロミス | 年2.5%~18.0% | 1万円~800万円 |

| アコム | 年2.4%~17.9% | 1万円~800万円 |

| アイフル | 年3.0%~18.0% | 1万円~800万円 |

| レイク | 年4.5%~18.0% | 1万円~500万円 |

| SMBCモビット | 年3.0%~18.0% | 1万円~800万円 |

バンクイックの金利を消費者金融と比べた場合、上限金利、下限金利ともに低い水準だと分かります。

消費者金融の上限金利と比較すると、年3.0%以上の差があります。金利を重視するのであれば、消費者金融ではなく、銀行カードローンの「バンクイック」を選んだ方が良いでしょう。

一方、バンクイックには無利息期間がありません。消費者金融のカードローンには無利息期間のある商品も多いため、上手く利用すれば利息の負担を抑えることができます。

例えば、10万円を年14.6%の金利で借りて、1年間(12回)で完済する場合、返済総額は108,077円です。

金利が年18.0%だと返済総額は110,011円になり、その差額は1,934円になります。(※ 返済総額は参考値です。返済状況、契約内容によって変わるため、実際の金額と異なる場合もあります。)

ただ、10万円を年18.0%の金利で借りるとき、30日間の無利息期間があれば1,500円ほど利息は節約できます。借りる金額、予定している返済期間によっては「無利息期間の方がお得」というケースもあることを覚えておいてください。

三菱UFJ銀行の別商品と金利を比較した場合

三菱UFJ銀行には「バンクイック」以外にも「マイカード プラス」というカードローンがあります。

| バンクイック | マイカード プラス | |

|---|---|---|

| 金利 | 年1.4%~年14.6% | 年14.6% |

| 利用限度額 | 10万円~800万円 | 30万円 |

| 三菱UFJ銀行の口座 | 不要 | 必要 |

| ローン専用カード | あり | なし |

| 自動融資機能 | なし | あり |

三菱UFJ銀行「マイカード プラス」は利用限度額が30万円ということもあって、金利は一律で年14.6%です。バンクイックの上限金利と一緒の利率なので、審査結果によっては同じ金利になります。

より低い金利になる可能性があるという意味では、金利重視ならバンクイックを選ぶと良いでしょう。

一方、マイカード プラスは三菱UFJ銀行のキャッシュカードにローン機能が追加されるため、ローン専用カードを持つ必要がありません。また、公共料金などでの残高不足をローン機能で立て替える「自動融資機能」に対応している点もマイカード プラスのメリットになります。

【金利・金額別】三菱UFJ銀行カードローン「バンクイック」の利息シミュレーション

三菱UFJ銀行カードローンでお金を借りる前に「利息はいくらになるのか?」「返済総額はどのくらいになるのか?」を把握しておくことは重要です。

借入金額と金利別に利息・返済額のシミュレーションを行った結果をまとめました。

借入金額が10万円の場合

借入金額が10万円の場合では、12ヶ月の返済期間を想定しています。金利年14.6%、年13.6%、年10.6%の3つのパターンで、月々の返済額、返済総額を試算した結果は以下のとおりです。

| 金利 | 月々の返済額 (最終回の返済額) |

返済総額 (利息の総額) |

|---|---|---|

| 年14.6% | 9,006円 (9,011円) |

108,077円 (8,077円) |

| 年13.6% | 8,959円 (8,962円) |

107,511円 (7,511円) |

| 年10.6% | 8,819円 (8,820円) |

105,829円 (5,829円) |

※ 表は返済シミュレーションの結果をもとにした参考値です。取引状況に応じて実際の返済内容と異なる場合があります。

バンクイックの上限金利である年14.6%の場合、月々の返済額は9,006円で、返済総額は108,077円です。そして、完済するまでの1年間で8,077円の利息を負担することになります。

金利が年13.6%や年10.6%に下がれば、月々の負担も、返済総額も減少します。ただ、1年間で完済するなら返済総額の差はおよそ2,000円です。

少額借入、短期返済であれば、大きな利息の差にはなりません。

借入金額が30万円の場合

借入金額が30万円の場合では、24ヶ月の返済期間を想定してシミュレーションしました。適用利率は借入金額が10万円のときと同じ年14.6%、年13.6%、年10.6%の3パターンです。

| 金利 | 月々の返済額 (最終回の返済額) |

返済総額 (利息の総額) |

|---|---|---|

| 年14.6% | 14,489円 (14,478円) |

347,725円 (47,725円) |

| 年13.6% | 14,347円 (14,342円) |

344,323円 (44,323円) |

| 年10.6% | 13,926円 (13,931円) |

334,229円 (34,229円) |

※ 表は返済シミュレーションの結果をもとにした参考値です。取引状況に応じて実際の返済内容と異なる場合があります。

どのくらい期間で返済するかにもよりますが、30万円を24ヶ月で完済するなら、月々14,000円前後の返済が必要です。

年14.6%の金利だと毎月14,489円ずつの返済で、返済総額は347,725円になります。

一方、年10.6%の金利であれば、返済総額は334,229円に変わります。

金利年14.6%と年10.6%の返済総額を比べると、その差は13,000円以上です。借入金額が増えれば、金利による影響も大きくなるため、事前にしっかりと返済シミュレーションしておきましょう。

借入金額が50万円の場合

借入金額が50万円のケースでは、返済期間を36ヶ月に設定してシミュレーションしました。

バンクイックは借入残高が50万円のとき、月々の最低返済額は10,000円です。(※ 2013年3月25日以降に契約(同日以降に返済額変更契約を締結済の方を含む)し、適用利率が年8.1%超の場合の返済額です。)

36ヶ月で返済する場合、月々の返済額は最低返済額を超えます。最低返済額で返済すると以下の表より長い返済期間になり、返済総額も、利息の総額も増えるので注意してください。

| 金利 | 月々の返済額 (最終回の返済額) |

返済総額 (利息の総額) |

|---|---|---|

| 年14.6% | 17,234円 (17,254円) |

620,444円 (120,444円) |

| 年13.6% | 16,991円 (17,009円) |

611,694円 (111,694円) |

| 年10.6% | 16,274円 (16,286円) |

585,876円 (85,876円) |

※ 表は返済シミュレーションの結果をもとにした参考値です。取引状況に応じて実際の返済内容と異なる場合があります。

金利年14.6%のケースでは、月々17,234円の返済です。返済総額は620,444円なので、完済までに10万円超の利息を負担することになります。

一方、金利が年13.6%なら返済総額は611,694円、年10.6%なら585,876円です。

金利が下がれば返済総額も減少しますが、それなりに大きな利息を負担しなくてはいけません。途中で返済額を減らしたり、追加借入で残高が増加したりすると返済計画は変更になるので、少額借入よりも慎重に計画を立てるようにしてください。

借入金額が100万円の場合

借入金額が100万円のケースでは、金利年13.6%、年10.6%、年7.6%の3パターンでシミュレーションしました。

バンクイックの場合、希望限度額が50万円超なら収入証明書が必須です。その分、審査は慎重に行われますが、利用限度額が100万円超になると上限金利は年13.6%以下になります。

短期での返済は難しい金額なので、返済期間は60ヶ月の想定です。

| 金利 | 月々の返済額 (最終回の返済額) |

返済総額 (利息の総額) |

|---|---|---|

| 年13.6% | 23,061円 (23,050円) |

1,383,649円 (383,649円) |

| 年10.6% | 21,543円 (21,536円) |

1,292,573円 (292,573円) |

| 年7.6% | 20,085円 (20,087円) |

1,205,102円 (205,102円) |

※ 表は返済シミュレーションの結果をもとにした参考値です。取引状況に応じて実際の返済内容と異なる場合があります。

年13.6%の金利で100万円を借りた場合、月々の返済額は23,061円です。返済総額は1,383,649円であり、完済するまでの利息の総額は383,649円になります。

完済までの60ヶ月で最初の元金の4割弱の利息を負担することになるので、可能ならより短い期間で完済できる返済計画を立てるようにしましょう。

一方、高額な借り入れでは、金利が下がった場合のインパクトも大きくなります。金利年10.6%の返済総額は1,292,573円、金利年7.6%の返済総額は1,205,102円です。

金利が年3.0%ほど下がることで、返済総額に10万円程度の差が出ます。

バンクイックの金利負担を軽減するコツについては次章で解説しているので、まとまった金額を借りる方、繰り返し借りる予定がある方、長期の返済計画を組もうと思っている方などはぜひ参考にしてください。

三菱UFJ銀行カードローン「バンクイック」の金利負担を軽減するコツ

三菱UFJ銀行カードローン「バンクイック」の金利負担を減らすには次のようなコツがあります。

- 適用されている金利を引き下げる

- 多めに返済する、早めに返済する

- 余裕があるときに一括返済を行う

適用されている金利を引き下げる

バンクイックの金利は年1.4%~14.6%で、審査によって個別の適用利率が決められますが、契約後に金利を引き下げることも可能です。

金利が下がれば加算される利息は減るので、入金額は一緒でも元金の返済に充てられる割合を増やすことができます。

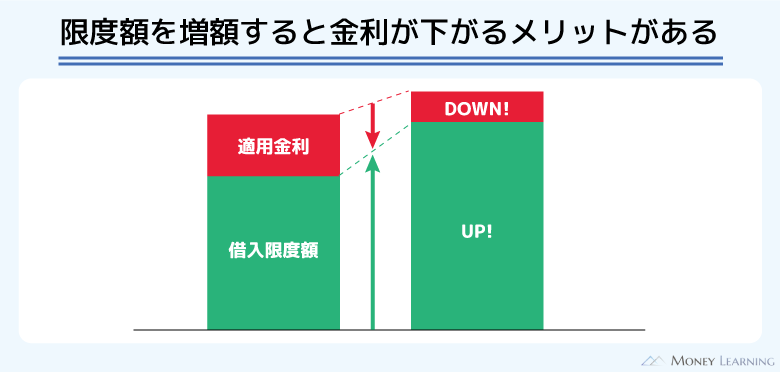

カードローンの金利を下げるには、限度額の増額審査を受けるのが一般的な方法です。バンクイックに関しても利用限度額ごとに適用利率が決められているため、増額が認められれば金利も下がる可能性があります。

また、カードローンの契約後は利用実績に応じて限度額の変更を案内されます。バンクイックの限度額を増額する方法については別の記事で解説しているので、詳しくはそちらを確認してください。

多めに返済する・早めに返済する

バンクイックは借入残高と金利で1日あたりの利息が計算されます。そのため、借入残高を減らすことでも、利息の負担を軽減することはできるのです。

効率的に借入残高を減らしていくなら、可能な範囲で「多めに返済すること」「早めに返済すること」を意識しましょう。

多めに返済したり、早めに返済したりすることで、もともとの返済スケジュールよりも短期間で元金を減らしていけます。

ただし、無理な返済計画で、追加借入してしまっては意味がありません。カードローンを利用する際は、返済も、借り入れも余裕を持って行ってください。

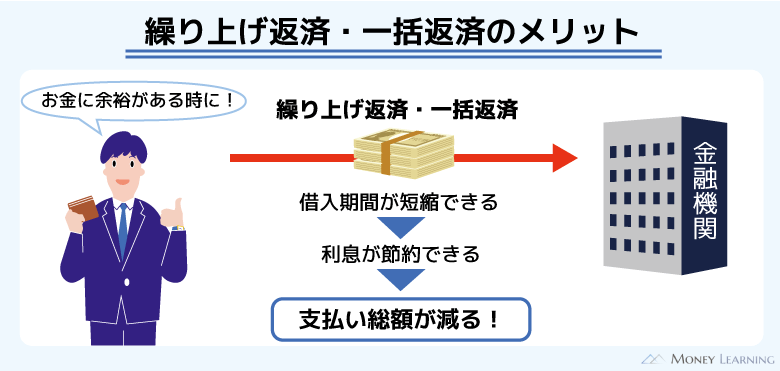

余裕があるときに一括返済を行う

バンクイックの返済サイクルは「35日ごとの返済」もしくは「毎月指定日返済」から契約時に選択しますが、いつでも借入残高の全額を一括返済できます。

毎月の約定返済だけで完済するのは時間がかかるので、余裕があるときは一括返済するようにしましょう。

一括返済によって借り入れを完済しても、バンクイックの契約が解除されるわけではありません。契約が続いている限りは、限度額の範囲内でまた借り入れができます。

普段は多めに返済すること、早めに返済することを意識して、ボーナスなどの特別なタイミングでは一括返済を検討するのが良いです。

三菱UFJ銀行「バンクイック」の金利・利息に関するよくある質問

- 三菱UFJ銀行「バンクイック」の利息の計算方法は?

-

三菱UFJ銀行カードローン「バンクイック」では、1年を365日とした日割りで利息が計算されます。利息の計算は1円単位であり、以下の式で計算可能です。

借入元金 × 金利(年率)× 借入日数 ÷ 365日 = 利息

例えば、10万円を年14.6%の金利で30日間借りると、「10万円×14.6%×30日÷365日=1,200円」となります。

ただし、バンクイックは35日ごと、もしくは毎月の指定日ごとに約定返済が必要です。約定返済によって借入元金は減少するため、上の式で長期間の利息を計算することはできません。

「完済するまでにどのくらいの利息を負担するのか知りたい」といったケースでは、返済シミュレーションのサービスを利用すると良いでしょう。 - 三菱UFJ銀行「バンクイック」の利息はいつから加算される?

-

三菱UFJ銀行カードローン「バンクイック」の利息は初回借入の翌日から加算されます。また、すでに返済が始まっている場合、約定返済で清算する利息は前回返済日の翌日から返済日当日までのものです。

バンクイックの利息は借入日数に応じて計算されますが、借り入れの当日は日数に含みません。

一方、消費者金融であれば無利息期間を用意しているところも多いです。新規契約なら基準日から一定期間の利息が0円になるため、「無利息期間を利用してお金を借りたい」という人は消費者金融も検討してみてください。 - 三菱UFJ銀行「バンクイック」は借り換え向きの金利?

-

三菱UFJ銀行カードローン「バンクイック」の金利は年1.4%~年14.6%です。

実際に適用される利率は審査の結果次第ですが、年18.0%程度のケースが多い消費者金融のカードローン、クレジットカードキャッシングからの借り換えには向いています。

借り換えによって今よりも適用利率を下げることができれば、利息の負担を軽減できます。

一方、バンクイックの金利は、銀行カードローンの中だと標準的な利率です。そのため、銀行カードローン間の借り換えの場合、必ずしも有効だとはいえません。

借り換えに利用するのであれば今の利率よりも上限金利の低いカードローンを選ぶか、審査結果を見てから契約の判断をするようにしましょう。 - 三菱UFJ銀行「バンクイック」での借り入れに利息以外の手数料はかかる?

-

三菱UFJ銀行カードローン「バンクイック」はATM手数料が無料で、銀行振込による借り入れにも手数料はかかりません。また、ローンカードに年会費などはないので、基本的に負担するのは利息だけです。

ただし、銀行振込での返済には、利用する時間帯や金融機関によって所定の手数料がかかります。ATMからローンカードを使って返済するか、インターネットバンキング(三菱UFJダイレクト)から振込返済すると良いでしょう。

貸金業務取扱主任者

貸金業務取扱主任者 バンクイックは三菱UFJ銀行の預金口座がない人も、別途口座開設することなく申し込めます。ただ、三菱UFJ銀行の口座がなければ利用できないサービスもあります。例えば、口座振替による返済、インターネットバンキングを利用した借り入れ・返済などです。このようなサービスの利用には三菱UFJ銀行の口座が必要になるため、口座を持っていない人は注意してください。「さまざまな借入方法・返済方法に対応している方が良い」という方は、口座がなくても便利に使える消費者金融のカードローンも検討してみましょう。

まとめ

三菱UFJ銀行カードローン「バンクイック」の金利について説明してきました。バンクイックの金利は年1.4%~年14.6%の範囲で審査によって決定され、限度額ごとに適用利率が異なります。

他社のカードローンと金利を比較した場合、バンクイックは銀行カードローンの中だと標準的、消費者金融よりも低金利です。

そのため、「低金利な銀行カードローンを探している」「消費者金融やクレジットカードキャッシングの借り換えに利用したい」という人にバンクイックはおすすめです。

バンクイックは三菱UFJ銀行の預金口座を持っていなくても申し込めますし、年会費やATM利用手数料もかかりません。

- バンクイックの金利は年1.4%~年14.6%の範囲で決まる

- 限度額ごとに利率は異なり、100万円以下だと年13.6%~年14.6%

- 限度額の増額によって金利を引き下げてもらえるケースもある

- 50万円を超える限度額を希望するなら収入証明書が必須になる

- 金利だけでなく利息も確認することが重要

ただ、金利が低くても、お金を借りすぎれば返済の負担は重くなるでしょう。カードローンでお金を借りるときは、返済シミュレーションを利用するなどして計画的に返済を進めてください。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ レイクの無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。