「すぐに3万借りたい!」

「少額で良いので今すぐにお金を貸してほしい!」

このようなときは即日での借り入れも可能な消費者金融などのアプリが便利です。

アプリなら申し込みから利用までスマホひとつで簡単に行え、特に1万円~5万円程度の少額ローンに向いています。

この記事では少額融資を受けられるおすすめのサービス、少額融資の審査と注意点についてまとめました。

できるだけ早く少額融資を受けたいという人はぜひ参考にしてください。

目次

少額融資なら審査なしで受けられる?審査は甘い?

少額融資であれば審査なしで受けられると思っている人もいるかもしれませんが、借りる金額に関係なく審査は必要です。

審査なしで融資をしてしまうと少額であっても貸し倒れのリスクがありますし、返済能力を超えた融資になるかもしれません。

また、審査の方法に関しては法律による規制があります。

例えば、消費者金融などが審査なしで融資をしていれば、それは法律に違反する行為なのです。

審査なしで貸金業を営むのは違法業者のみ

もし「審査なし」を謳って借入希望者を募っているなら、それは違法業者の可能性が高いです。

本当に審査なしで融資を受けられたとしても、高すぎる利息をとられたり、取り立てでトラブルになったりする危険性があります。

また、少額融資を装った詐欺なども存在するので注意してください。どんなにお金が必要だとしても闇金などの違法業者を利用してはいけません。

法律遵守の正規業者で借りるのが安心

貸金業法という法律には貸金業者による過剰融資を防ぐなど、消費者を守る役割もあります。

このような法律のために少額融資であっても審査が必須なのですが、法律を遵守している正規の業者からお金を借りる方が安心です。

貸金業を営む場合、国や都道府県から登録を受ける必要があります。借り入れでのトラブルを避けるという意味でも、しっかりと登録を受けている業者や銀行などの金融機関を利用するようにしてください。

即日利用できる少額融資におすすめのサービス5選

繰り返しになりますが、少額融資であっても審査は必要です。ただ、「お金を借りる上で審査が不安…」という人もいますよね。

そのような方におすすめなのが消費者金融のサービスです。消費者金融の審査はスピーディなので即日融資も可能であり、審査基準も銀行ほど厳しくはありません。(※ 申し込みの時間帯、審査の進捗状況によっては翌日以降の利用になります。)

さらに、各社アプリをリリースしているためスマホだけで利用できるサービスもあり、最低1万円からの契約が可能です。

| サービス名 | 金利 (実質年率) |

限度額 | カードレス (アプリ完結) |

無利息期間 |

|---|---|---|---|---|

| プロミス | 2.5%~18.0% | 1万円~800万円 | 対応 | あり |

| アコム | 2.4%~17.9% | 1万円~800万円 | 対応 | あり |

| アイフル | 3.0%~18.0% | 1万円~800万円 | 対応 | あり※2 |

| レイク | 4.5%~18.0% | 1万円~500万円 | 対応 | あり※3 |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 | 対応※1 | なし |

※1 WEB完結申込を行った場合のみです。

※2 はじめての方なら最大30日間利息0円

※3 365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

いずれのサービスもアプリ対応ですが、申し込みはネットからも行えます。

ネットから申し込みをすれば最短3分~20分程度で審査結果の連絡がメールなどで届くので、その後、必要書類を提出するタイミングでアプリをダウンロードするとスムーズでしょう。

必要書類の提出はアプリを利用すると簡単です。また、この手順であれば「アプリをインストールしたのに審査に落ちて利用できなかった」というリスクも減らせます。

1. プロミス

プロミスはWeb完結で契約すればカードレスでの利用も可能です。そのため、ローンカードを自動契約機や郵送で受け取る必要はありません。

また、最短3分で審査の結果が分かるため、急いでいる人にもおすすめです。(※お申込み時間や審査によりご希望に添えない場合がございます。)

はじめてプロミスを利用する場合、初回借入の翌日から30日間は無利息期間になります。対象期間中は利息が発生しない点もプロミスのメリットになるでしょう。

2. アコム

アコムもカードレスでの契約が可能で、アプリを使うことでいつでも振込融資を受けたり、利用状況を確認したりできて便利です。

スマホアプリはプッシュ通知にも対応しており、返済日の3日前と当日に通知を表示してくれます。返済忘れを防ぐにはプッシュ通知が役立つでしょう。

また、アコムは「ACマスターカード」というクレジットカードも扱っていて、ショッピングのリボ払いは手数料率が10.0%~14.6%(実質年率)です。

カードローン(キャッシング)よりも低い利率になる場合もあるため、「キャッシングだけでなく、ショッピングにも利用したい」という人に向いています。

3. アイフル

アイフルは最短18分融資というスピードが特徴で、申し込みから利用までが非常にスムーズです。(※ 融資時間はお申込み時間や審査状況によりご希望にそえない場合があります。)

Web完結ならカードレスで契約できますし、原則として在籍確認で勤務先には電話しません。

アイフルには電話連絡なしで勤務状況を確認できる仕組みがあります。そのため、どうしても必要だと判断されない限りは、会社への電話連絡はなしで審査が進みます。

さらに、急いでいるときは申し込み後、コールセンターに連絡することで優先的に審査してもらうことも可能です。(※ 時間帯によっては希望に添えない場合もあります。)

申し込み後に届く「カード申込・受付完了メール」を確認したら、そこに記載されている番号に電話しましょう。

4. レイク

レイクには新規契約者向けの無利息期間があります。

無利息期間のある消費者金融はほかにもありますが、レイクはその期間が大手の中ではトップクラスに長いのが特徴です。

無利息期間を上手に活用して、利息の負担を減らしたいという人にぴったりでしょう。

審査の結果、契約額が50万円以上の方は365日間無利息になります。

契約額が50万円未満の場合でも、60日間の無利息期間が適用されます。

契約額以内なら自由に借り入れできるので、必要なときに少額だけ借りて、無利息期間内に完済すれば、利息はかかりません。

ただし無利息期間365日の適用にはWebで申し込みと契約をする必要があり、さらに収入証明書類の提出が必要です。

申し込みの際には収入証明書類も合わせて用意しておくとスムーズですよ。

※ 365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

5. SMBCモビット

SMBCモビットの特徴は、会社への電話連絡なしのWEB完結申込です。審査結果の連絡などはメールで行われるため、原則電話連絡なしでカードローンのサービスを契約できます。

また、契約時にVポイントサービスに登録することで、返済でポイントが貯まったり、ポイントを返済に利用したりも可能です。

無利息期間はないものの、ポイントサービスへの対応は他社にないメリットになるでしょう。

少額融資にアプリ対応の消費者金融をおすすめする理由

そもそも少額融資を受けるのにアプリ対応の消費者金融がおすすめなのには次のような理由があります。

- 急いでいるときに安心の即日融資にも対応

- 何度でも繰り返し利用できる

- 契約は1万円から、1円単位の借り入れも可能

- 無利息期間の活用でお得

- アプリで完結すればバレにくい

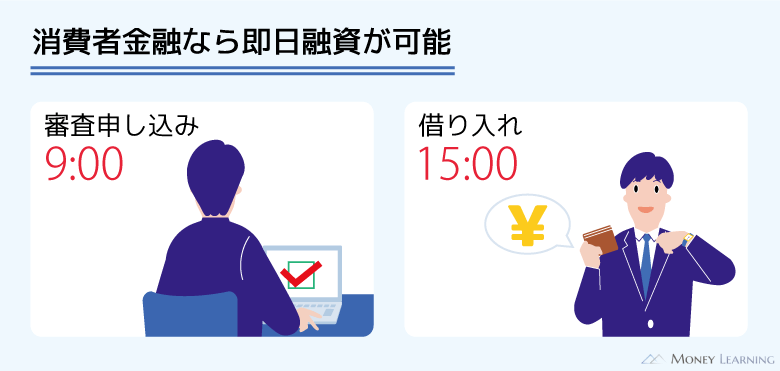

急いでいるときに安心の即日融資にも対応

カードローンなどの個人向け融資商品は銀行やクレジットカード会社にもあります。ですが、銀行やクレジットカード会社は審査に時間がかかる場合も多く、急いでいるときには向きません。

その一方で、消費者金融の審査はスピーディで即日融資にも対応しています。

3万円や5万円の少額融資のために何日も審査結果の連絡を待つのは嫌ですよね。そんなときは審査スピードの早い消費者金融のサービスを選びましょう。

何度でも繰り返し利用できる

消費者金融のカードローンは限度額の範囲内で繰り返し利用できます。

例えば、限度額が10万円なら、借りるのは1万円でも10万円でも良いですし、1万円のあとに追加で5万円を借りるという使い方もできるのです。

月に一度、一定額を返済しなくてはいけませんが、必要なときに、必要な金額だけをすぐに借りられます。

借り入れはアプリやローンカードで自由に行えるため、その都度、審査を受ける必要もありません。

契約は1万円から、1円単位の借り入れも可能

消費者金融は基本的に1万円からの契約が可能です。カードローンの中には10万円以上での契約が必要な商品もありますが、それだとどうしても審査のハードルは高くなります。

少額融資を受けたいのであれば、1万円から契約できる消費者金融がベストです。

また、インターネットバンキングを利用した振込融資では1円単位で借りられることもあります。サービスによっては千円単位、1万円単位になるものの、本当に必要な金額をぴったり借りやすいでしょう。

不要な金額を借りないことは、利息の負担を減らすためにも重要です。

無利息期間の活用でお得

大手消費者金融を中心に無利息期間が用意されています。そのため、はじめて利用する場合、一定期間は利息の負担がありません。

お金を借りる上で利息は不安なことのひとつだと思うので、無利息期間があれば精神的にも少し楽でしょう。

少額融資において無利息期間はそこまで大きなメリットになりませんが、確実に利息の負担は減らせます。

加えて、期間内に完済するなら利息0円で利用することもできるため、上手に無利息期間を使ってください。

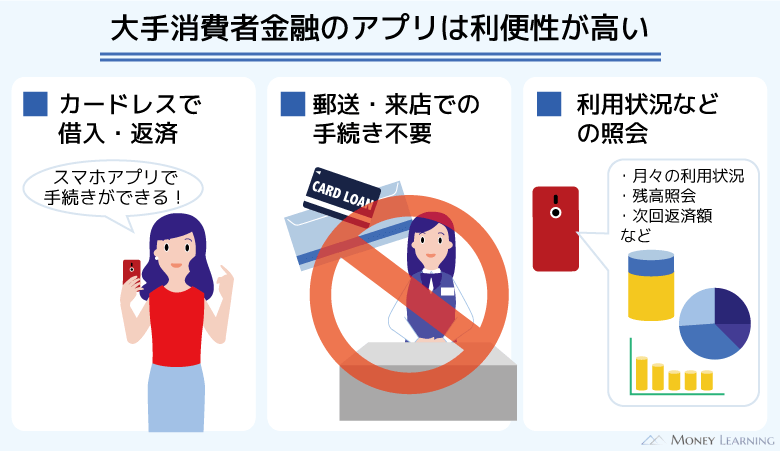

アプリで完結すればバレにくい

カードローンの申し込みから契約・利用までをスマホで完結すれば、周りにバレるリスクは非常に低いです。

特にカードレスに対応しているなら、消費者金融の無人契約機を利用したり、自宅にローンカードが届いたりする心配もありません。

お金を借りるときはアプリから振込融資の依頼をするか、スマホATM取引のサービスを利用しましょう。ローンカードを誰かに見られるという可能性もなく、スマホだけで借り入れは完了です。

最近は24時間の即時振込に対応した金融機関も増えてきていて、すぐに必要な金額を自分の口座に入金してもらえます。(※ 入金時間は金融機関などによって異なります。)

1万円~5万円程度の少額融資なら審査に通りやすい?

融資金額に関係なく消費者金融の利用には審査が必要ですが、1万円~5万円程度の少額融資なら審査に通りやすいのでしょうか?

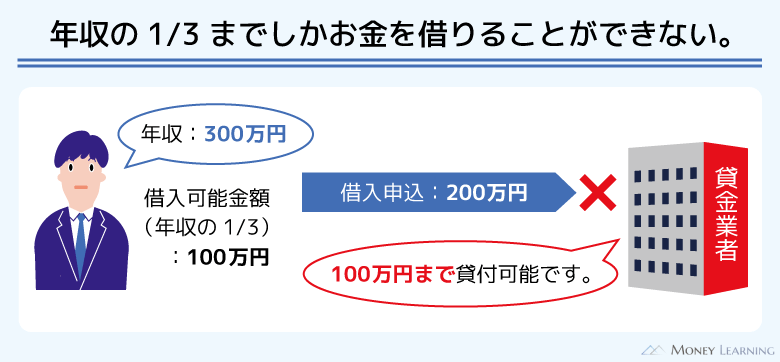

消費者金融には総量規制というルールが適用されるため、融資は最大でも年収の1/3までです。つまり、大きな金額を借りるにはそれなりの額の年収が求められます。

一方、少額融資を受けるのであればそこまでの年収は求められません。もちろん少額融資でもしっかりと審査されますが、求められる収入の基準は高くないでしょう。

ここからは気になる少額融資の審査について説明していきます。

パート・アルバイトによる収入でも申込可能

消費者金融のカードローンはパートやアルバイトによる収入でも申し込めます。

正社員や公務員に比べてやや審査で不利になりますが、毎月一定の収入を得ているなら大きな心配はいりません。

総量規制により5万円を借りるには、最低でも15万円の年収が必要です。

さすがに年収15万円では「安定した定期収入」だと認められない可能性もありますが、100万円~200万円前後の年収なら十分に見込みはあるでしょう。

消費者金融なら最短3分審査も可能

消費者金融の場合、審査結果が分かるまでは最短3分~30分程度です。(※ 最短審査時間は金融機関によって異なります。)

申し込みの時間帯や審査の進捗状況によっては数時間かかったり、翌営業日になったりすることもありますが、「審査に通るかな?」とドキドキしながら待つ時間はかなり短いです。

また、一部の消費者金融は受付時間内に申し込めば、スマホの申込画面上で簡易審査の結果がすぐに分かります。正式な審査結果の連絡はその後ですが、すぐに結果を知りたいときは便利でしょう。

例えば、SMBCモビットなどがこのようなサービスに対応しています。

まずはお試し審査で借りられるかを診断

審査落ちが不安な人は「お試し審査」のサービスを利用してみてください。

お試し審査なら年齢、年収、他社借入などを入力するだけで、借りられるかどうかを数秒で診断できます。正式な審査申込ではないので個人を特定できるような情報が不要で、信用情報への影響もありません。

審査に不安を感じている場合、まずはお試し審査を受けましょう。ただし、少ない情報での簡易的な診断なので、実際の審査結果と異なる場合もあります。その点には注意してください。

アプリで少額融資を受ける際の注意点とポイント

アプリのある消費者金融なら申し込みや利用もスマホひとつで簡単ですが、少額融資を受ける上での注意点とポイントもあります。

- 少ない金額でも返済計画を立てることは重要

- 少額の延滞でも信用情報に記録が残る

- 無利息期間の内容はサービスごとに異なる

- アプリだけで完結できないサービスもある

- アプリから借り入れがバレないように注意する

少ない金額でも返済計画を立てることは重要

カードローンの利息は「元金」「金利」「借入日数」の3つから計算できます。そもそも少額融資なら利息は増えづらいのですが、それでも返済計画を立てることは重要です。

借入日数が長くなると、それだけ利息も加算されていきます。毎月の返済が少額だと元金も減りにくく、完済するまでに時間がかかってしまいます。

少額融資であっても最初に「いつまでに完済するのか」の目標を決めておいてください。途中で追加融資を受けることもあると思いますが、その都度、返済計画をしっかりと調整するようにしましょう。

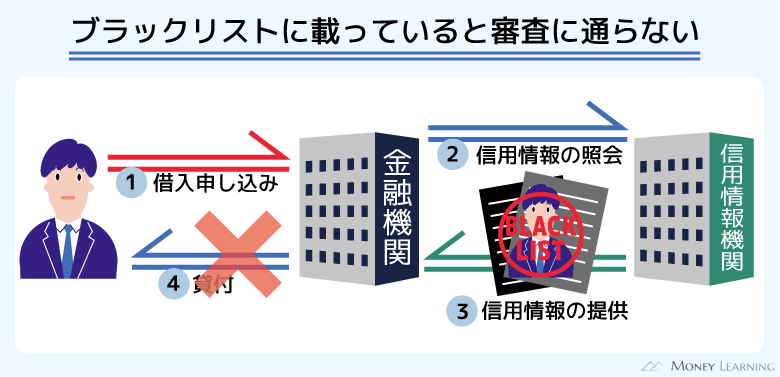

少額の延滞でも信用情報に記録が残る

借りている金額が少額だと気の緩むこともあるかもしれませんが、金額に関係なく延滞は信用情報に登録されます。

そのため、少額でも延滞してしまうとローンやクレジットカードなどの審査に通りづらくなるのです。

特に2ヶ月~3ヶ月以上の長期延滞は異動情報として信用情報に深刻な影響を与えるので注意してください。延滞を解消しても最低5年間はその記録が残ることになります。

無利息期間の内容はサービスごとに異なる

消費者金融を中心に無利息期間のあるサービスは多いですが、その内容は商品によって異なります。必ず無利息期間の内容を確認した上で、申し込みをするようにしましょう。

特に重要なのは無利息期間の「適用条件」「開始時期」「終了時期」です。

例えば、「契約翌日から自動的に始まるもの」と「初回借入まで開始されないもの」があるので、すぐに借りない場合は注意してください。

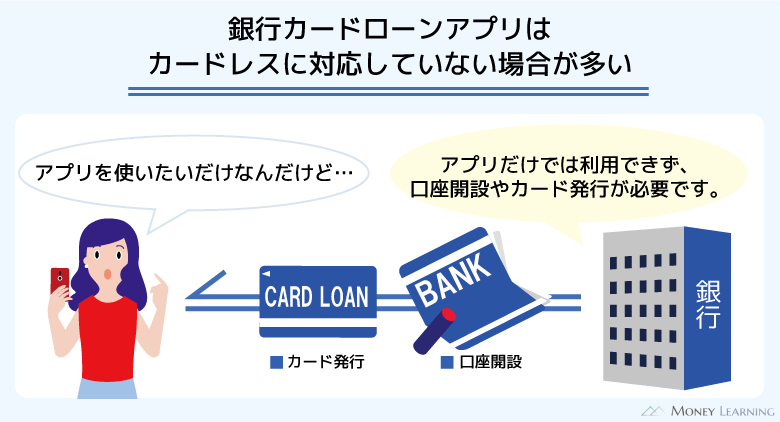

アプリだけで完結できないサービスもある

多くの銀行カードローンはアプリだけでサービスが完結しません。カードの発行が必須であり、カードを受け取るのに来店や郵送が必要になるのです。

そのため、アプリのみで融資を受けたいときは、カードレスで契約できる商品を選びましょう。カードレスなら来店も郵送も不要で、周りにバレる危険性も低いです。

ちなみに、プロミス、アイフル、レイクはあとからカード発行することもできます。もしアプリだけで使ってみて不便だと感じたらカード発行すると良いでしょう。

ローンカードの発行に手数料はかかりません。

アプリから借り入れがバレないように注意する

ローンカードを持たずにアプリで借り入れするなら、「カードが見つかってバレる」という可能性はありません。ですが、消費者金融のアプリを見られると言い訳は難しいので注意してください。

スマホを他人に見られる機会は少ないかもしれませんが、簡単に見つからないようにフォルダに入れておくことをおすすめします。

また、アイフルのスマホアプリならアイコンの変更が可能です。数種類から好きなものを選べるので、不安な人はそのような対策もしておくと良いでしょう。

「消費者金融は不安…」という人向けの少額融資・後払いサービス

少額融資を受けたいのであれば消費者金融のサービスがベストです。しかし、「消費者金融は何となく不安…」と思っている方もいるでしょう。

もしどうしても消費者金融の利用に抵抗があるなら、消費者金融以外のローンサービスも検討してみてください。

また、融資を受けられるわけではありませんが、クレジットカードのように後払いを行えるサービスもあります。

信販系カードローン

消費者金融に抵抗がある人におすすめなのが信販系のカードローンです。

これはクレジットカード会社が発行するカードローンのことで、消費者金融とほぼ同じようなサービスを受けられます。

カードローンを扱っていないクレジットカード会社もあるため種類は多くありませんが、選択肢のひとつになるでしょう。

主な信販系カードローンには次のようなものがあります。

- 三井住友カード カードローン

- JCB CARD LOAN FAITH

- 三菱UFJニコス ローンカード

- ポケットカード F マネーカード

スマホ決済アプリのローンサービス

最近ではスマホ決済アプリのローンサービスも増えてきています。

代表的なものとして「au PAYスマートローン」「LINE Pocket Money」「メルペイスマートマネー」の3つを紹介します。

au PAYスマートローン

au PAY スマートローンの限度額は1万円~100万円(要審査)なので、主に少額融資を受けるのに向いています。

金利は年2.9%~18.0%であり、上限金利は大手消費者金融とほぼ一緒です。

カードレスで利用できるため原則郵送も不要で、自分名義の口座への振り込み、au PAY残高へのチャージによって借り入れを行えます。

ちなみに、スマホがauじゃない人も申込可能です。(※ 本人名義のau IDが必要になります。)

LINE Pocket Money

LINE Pocket MoneyはメッセージアプリのLINEでお金を借りられるサービスです。申し込みから利用までのすべてをLINEで行える点が最大の特徴になります。

カードの発行はありませんが、LINE Payでの決済や銀行振込、現金が必要なときはコンビニのATMから出金も可能です。

メルペイスマートマネー

メルペイスマートマネーはフリマアプリ「メルカリ」のローンサービスです。

融資額は20万円までと少額融資に特化しており、金利も年3.0%~15.0%と低めに設定されています。

ただし、メルペイスマートマネーで追加借入するには、その都度、申し込みと審査が必要です。

カードローンのように限度額の範囲内で自由に利用できるわけではありません。そのため、サービスの利便性はカードローンと比較して劣るでしょう。

店舗やネットで後払いができるサービス

次に「バンドルカード」「atone」「Paidy」の3つのサービスを紹介していきます。

これらは実店舗、もしくはネットショップでの後払いに利用できるサービスです。

融資を受けられるわけではありませんが、クレジットカードやカードローンのような審査はありません。

バンドルカード

バンドルカードはVisaブランドのプリペイドカードです。プリペイドなので基本的には事前のチャージが必要ですが、バンドルカードはチャージした金額を翌月に支払うことができます。

これは「ポチッとチャージ」というサービスで、翌月末までに手数料も含めた金額をコンビニなどで支払ってください。

後払いでチャージできるのは1回につき1,000円~50,000円までで、千円単位で金額指定できます。(※ チャージできる上限額は50,000円を最大として、人によって異なります。)

また、リアルカードの発行もできますが、バーチャルカードならスマホアプリ上ですぐに利用可能です。

atone(アトネ)

atoneは携帯電話のSMS認証によって利用できる後払いサービスです。

基準となる利用可能額は50,000円で、翌月の期限までにコンビニなどで支払うことになります。(※ 利用可能額はサービスの利用状況によって変動する場合もあります。)

atoneの特徴は利用によって値引きに使えるポイントが貯まっていくことで、繰り返しの利用を考えている人におすすめです。

ただし、atoneで支払いができるのは対応店舗のみになります。店舗が対応している支払い方法によっては利用できないので注意してください。

Paidy(ペイディ)

Paidyはメールアドレスと携帯電話を使用する後払いサービスです。

ネットショップの決済画面で「あと払い(ペイディ)」を選択後、メールアドレスと携帯電話番号、SMSで届く認証コードを入力するだけで後払いにできます。

1ヶ月分の請求が翌月のはじめに届くので、期限までにコンビニ払いや口座振替、銀行振込で支払いましょう。また、本人確認の手続きを完了することで「ペイディプラス」へのアップグレードも可能です。

ペイディプラスなら「分割手数料無料の3回あと払い」などのサービスも利用できます。(※ 店舗によっては利用できない場合もあります。また、利用は3,000円以上(Amazon.co.jpは3円以上)の支払いに限ります。)

銀行カードローンは少額融資に向かない?

カードローンには銀行が扱う商品もたくさんありますが、少額融資にはあまり向きません。

もちろん銀行カードローンも限度額の範囲内で好きな金額を借りられます。ですが、次のような理由から「少しで良いからすぐに金を借りたい」というケースでは銀行カードローンは不向きなのです。

- 契約は最低10万円からが一般的

- 審査は厳しめで、結果が出るまでに時間もかかる

- アプリだけで完結しないケースが多い

- 銀行の普通預金口座が必要になる場合もある

- 低金利というメリットも少額融資では活かしにくい

契約は最低10万円からが一般的

消費者金融のカードローンは最低1万円からの契約でしたが、銀行カードローンは基本的に10万円からです。つまり、消費者金融よりも審査のハードルは高くなります。

借り入れは千円単位や1万円単位で行えますが、契約の最低額が消費者金融と異なる点は理解しておきましょう。

審査は厳しめで、結果が出るまでに時間もかかる

銀行カードローンの審査は消費者金融よりも厳しめです。

また、銀行カードローンは即日融資に対応していないため、審査結果の連絡は最短でも申し込みの翌営業日になります。

銀行カードローンは審査の過程で警察庁のデータベースへの照会を実施します。その照会結果が分かるのに1営業日を要するため、申し込みの当日は審査結果が分かりません。

申し込みの曜日や時間帯、審査の進捗によっては1週間近くかかることもあります。少額融資を受けたい場合、「できるだけ早くお金が必要!」という人も多いと思うので注意してください。

アプリだけで完結しないケースが多い

ほとんどの銀行カードローンはアプリやネットだけで手続きが完結しません。カード発行が必須というケースも多く、郵送での契約書やローンカードの受け取りが必要になります。

郵送が必須の場合、審査がスムーズに進んでも数日~1週間程度はカード到着を待たなければいけないでしょう。

銀行の普通預金口座が必要になる場合もある

銀行カードローンの中にはその銀行の普通預金口座が必要な商品もあります。口座を持っていないときは口座開設から行わなければならず、通常よりも1週間程度は余計に時間がかかるのです。

少額融資を受けるためだけに口座開設するのは面倒ですよね。銀行カードローンで少額融資を受けるなら、せめて口座開設不要の商品、もしくは口座を持っている銀行の商品を選びましょう。

低金利というメリットも少額融資では活かしにくい

銀行カードローンの大きなメリットは金利の低さです。しかし、少額融資の場合、その金利の低さを活かしにくいでしょう。

例として5万円を12ヶ月で完済するケースについて見てみましょう。

| 金利 | 年18.0% | 年15.0% |

|---|---|---|

| 毎月の返済額 | 4,583円 | 4,512円 |

| 最終回の返済額 | 4,589円 | 4,517円 |

| 利息の合計 | 5,002円 | 4,149円 |

1年間で返済するとしても、利息の差は1,000円未満です。より短期で完済するなら差額はもっと小さくなります。

比較表から分かるように少額融資であれば、金利による影響は小さいのです。

どうしても審査なしで少額融資を受けたいときの対策

審査なしで少額融資を受けようとネットで情報を集めている人もいるかもしれませんが、中には危険な方法も存在するので注意してください。

例えば、個人間融資の掲示板や闇金などの違法業者です。

もしどうしても審査なしで少額融資を受けたいのであれば、以下のような方法を利用できないか検討してみましょう。

- 質屋を利用する

- 加入している保険の契約者貸付を調べる

- クレジットカードのキャッシング枠を確認する

質屋の利用には信用情報や収入の審査なし

質屋では貴金属やパソコン・スマホ、楽器などを担保に融資を受けられます。本人確認はありますが、一般的なローンのように信用情報や収入に関する審査はありません。

ただし、借りられる額は担保にしたものの価値によって変わります。

また、決められた期間内に支払いがなかった場合、質屋は担保を売却する(質流れ)ことで返済の代わりにします。

質屋は質流れのリスクを理解した上で利用しましょう。

契約者貸付なら解約返戻金の一部を審査なしで借りられる

生命保険の中には契約者向けの融資制度のある商品も存在します。融資は解約返戻金の一部から行われるため、審査はありません。

そもそも契約者貸付のある生命保険に加入していることが必須条件なので、加入している保険の商品内容を調べてみましょう。

ただ、契約者貸付には保険が解約になるリスクもあります。解約返戻金の額を超えてしまうと解約になるため、その前に返済するようにしてください。

クレジットカードのキャッシング枠を確認する

すでに持っているクレジットカードにキャッシング枠が設定してあるなら、すぐにお金を借りることができます。キャッシング枠があるのに、これまで利用したことがない人もいるでしょう。

会員ページやスマホアプリにログインして、クレジットカードの契約内容を確認してみてください。

しかし、新たにキャッシングを設定するときは審査が必須です。キャッシングの審査には時間がかかるので、少額融資のために新たに審査を受けることはおすすめしません。

まとめ

少額融資を受ける方法について説明してきました。どんなに少額でも融資を受けるためには審査が必要です。

ただし、消費者金融であれば審査に長い時間はかかりません。早ければ30分程度で結果が分かり、契約完了後、すぐに利用できます。

最後に少額融資を受ける上でのポイントをまとめます。

- 少額でもローンの利用には審査が必須

- 即日利用できる消費者金融のサービスがおすすめ

- 消費者金融なら1万円からの契約、1円単位での利用も可能

- カードローンなら限度額の範囲内で繰り返し利用できる

- アプリ完結ならスマホのみでお金を借りられる

- 審査が厳しく、時間もかかる銀行カードローンは少額融資に不向き

- ローンの利用ができないときは後払いなども検討

消費者金融のサービスであれば1万円から契約できるので、少額融資にはぴったりでしょう。アプリ完結の商品もあり、スマホさえあれば申し込みから契約・利用まですべて行えます。

もしカードローンなどの利用が難しいなら、後払いサービスや質屋を検討してください。

お金借りたいとなった時に、いくら審査なしだといわれても、闇金や個人間融資の掲示板などは危険なので利用してはいけません。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。