セブン銀行カードローンは自動引き落としによって月々の返済を行っているので、残高不足だと延滞になってしまいます。

入金するのを忘れたり、お金を用意できなかったりして延滞になった場合、どのようなデメリットがあるのでしょうか?

この記事ではセブン銀行カードローンの返済が遅れたときのデメリットと対応方法について説明していきます。

1日の返済遅れでもデメリットはありますが、長期間の延滞では信用情報に傷がつく可能性もあるので注意しましょう。

返済遅れによるデメリットを最小限に抑えるためには、できるだけ早く延滞を解消することが重要です。

目次

セブン銀行カードローンの延滞時にできないこと

セブン銀行カードローンは利用限度額の範囲内で自由に借り入れ・返済できますが、延滞時には一部サービスの利用が制限されます。

まずは、セブン銀行カードローンの延滞時にできないことについて説明していきます。

新たな借り入れ

セブン銀行カードローンの月々の返済に遅れが出ている場合、延滞を解消するまで新たな借り入れはできません。

たとえ利用可能額が残っていても、新たに現金をキャッシングしたり、ダイレクトバンキングで口座に入金したりはできないので注意してください。

新たな借り入れができなくなるのは、借りたお金が返済資金に回されるのを防ぐためです。借入停止の措置は一時的ですが、解除するには延滞を解消する必要があります。

随時返済(任意返済)

セブン銀行カードローンの延滞時には、随時返済(任意返済)も行えません。随時返済を行うためには、先に遅れている約定返済(月々の返済)を済ませる必要があります。

セブン銀行カードローンの返済の種類については別の記事で詳しく解説しているので、「随時返済などの返済に関する用語がよく分からない」という方はそちらも確認してください。

セブン銀行カードローンの返済が遅れた場合に起きること

セブン銀行カードローンの返済が遅れている場合、追加借入や随時返済ができなくなりますが、それ以外にもさまざまなデメリットが生じます。

中には長期にわたって影響が残るケースもあるので、延滞は少しでも早く解消することが重要です。セブン銀行カードローンの返済が遅れるとどのようなことが起きるのかについて説明していきます。

- 発生していた利息が借入残高に組み入れられる

- 電話や書面などで督促を受ける

- 利用限度額の減額

- カードの利用停止や強制解約

- 一括返済請求

- 給与などの差し押さえ

発生していた利息が借入残高に組み入れられる

セブン銀行カードローンでは「元加返済方式」が採用されていて、返済日を過ぎた場合、発生していた利息は借入残高に組み入れられます。

通常、利息は借入残高(元金)に対して発生しますが、セブン銀行カードローンの延滞時には借りた金額に利息を加算した合計金額で計算されることになるのです。

セブン銀行カードローンに遅延損害金はありません。延滞時も利息の計算に使用される利率は通常の金利と一緒です。

しかし、元加によって、利息を計算する際の借入残高は増えるので注意してください。

| 日付 | 借入残高 | 利息 | 元加後の借入残高 |

|---|---|---|---|

| 8月27日 | 50,000円 | 0円 | – |

| 9月27日 | 50,000円 | 616円 | 50,616円 |

| 10月27日 | 50,616円 | 624円 | 51,240円 |

※ 年15.0%の金利で、1ヶ月を30日間として計算しています。表の金額は試算であり、実際の金額と異なる場合があります。

例えば、8月27日に50,000万円を年15.0%の金利で借りた場合、1ヶ月で616円の利息が発生します。翌月の返済日である9月27日に支払いができないと、その616円が借入残高に組み入れられ、元加後の残高は50,616円になるのです。

さらに翌々月の返済もできなければ、また元加後の借入残高で利息が計算されるので、本来よりも負担は重くなります。

セブン銀行カードローンの金利や利息については別の記事で解説しているので、そちらも参考にしてください。

電話や書面などで督促を受ける

約定返済日にセブン銀行の普通預金口座からの引き落としができなかった場合、電話や書面などで連絡があります。いきなり自宅や職場に連絡がくることは基本的にありませんが、返済が行われないと何度も返済確認の連絡を受けることになるでしょう。

セブン銀行の公式ホームページでは返済に遅れた場合の連絡方法について以下のように案内されています。

セブン銀行からご返済をお願いする連絡を差し上げております。ご連絡方法は以下のとおりです。

【ご連絡方法】

- 圧着はがき郵送

- メールでのご連絡

- 書面郵送

- 自動音声によるお電話でのご連絡

- URL付SMS送信によるご入金日申告お願いのご連絡

- コンタクトセンターローン担当によるお電話でのご連絡

最初はメールや自動音声、SMSなどでの連絡で、内容も「返済日を忘れていませんか?」「入金はいつ頃になりますか?」といったものが多いです。

しかし、延滞日数が長くなれば、連絡の内容も徐々に深刻になっていきます。延滞時の連絡を無視するのはデメリットしかないので、必ず連絡の内容を確認して、早めに対応するようにしてください。

利用限度額の減額

セブン銀行カードローンの限度額は10万円~300万円で、審査によって個別の金額が決定されます。ただし、返済遅れが原因で利用限度額が減額されてしまうケースもあります。

限度額を戻すにはセブン銀行と保証会社が認める必要があり、問題ないと判断されれば減額される前の金額までは増額可能です。

一度減額となった限度額を戻せるかは金融機関の判断次第になりますが、延滞が原因なら簡単には戻せないでしょう。

また、規約違反や保証会社の判断によっても利用限度額は減額されます。例えば、信用情報の悪化なども減額の原因になるのです。

カードの利用停止・強制解約

セブン銀行カードローンの延滞期間が長期になると、カードの利用停止や強制解約といった措置が取られます。

この場合、一時的な借入停止ではなく、カードの契約自体が解約になります。そのため、延滞を解消したとしても、解約はそのままです。

短期間の延滞で強制解約になるケースは少なく、強制解約になったのであれば状況はかなり悪化していると考えられます。強制解約も信用情報に登録される金融事故のひとつなので、ここまで状況が悪化する前に延滞を解消しましょう。

一括返済請求

セブン銀行カードローンの契約者には「期限の利益」が認められています。期限の利益とは、簡単にいえば「契約に定められた期限までは返済しなくて良い」ということです。

セブン銀行カードローンの場合、前月の約定返済日の借入残高を基準に月々の返済額が決まり、毎月27日(土日祝日の場合は翌営業日)に自動引き落としで返済するという契約になっています。

そのため、期限の利益がある限りは、返済日の前に支払いを迫られたり、いきなり全額返済を求められたりはしません。

しかし、返済日を過ぎると期限の利益が失われ、一括返済請求を受ける可能性があります。セブン銀行ローンサービス規定の第9第1項第1号には、期限の利益が失われるケースのひとつとして約定返済の遅延が記載されています。

お客さまが次の各号のいずれかに該当した場合は、当社からの通知・催告等がなくても、本契約による一切の債務について期限の利益を失うこととし、ただちに債務を全額返済するものとします。

- 約定返済を遅延し、翌々月の約定返済日の15日後までに遅延金額全額を返済されなかった場合

- お支払いの停止または破産、強制執行、特定調停もしくは民事再生手続開始のお申立てがあった場合、または任意整理を開始した場合

- 手形交換所または電子債権記録機関の取引停止処分を受けた場合

- 預金その他の当社に対する債権について、仮差押、保全差押または差押の命令の通知が発送された場合

- 本契約による債務につき、当社所定の保証会社より保証の取消し、解約の申出があった場合

- 本契約による債務に限らず、当社に対する債務の1つでも期限の利益を喪失した場合

- 住所変更の届出を怠るなどお客さまの責に帰すべき事由により、当社からの通知がお届けの住所に到達せず所在が不明となった場合

引用元: セブン銀行 ローンサービス規定第9条(期限の利益の喪失)より

セブン銀行カードローンの場合、「翌々月の約定返済日の15日後」を過ぎると期限の利益が喪失するとされています。すぐに一括返済請求されはしないものの、返済遅れ以外でも期限の利益は喪失するので注意してください。

給与などの差し押さえ

セブン銀行カードローンの約定返済に遅れが出ている場合、電話や書面などで督促を受けますが、それに対応しなければ法的な手続きが取られる可能性もあります。

期限の利益が喪失しても、債権者が勝手に契約者の財産を差し押さえることはできません。そのため、法的な手続きによって、給与などの差し押さえを行おうとするのです。

裁判所から書面が届いたのであれば、無視しても手続きはどんどん進んでいきます。給与の差し押さえが認められた場合、勤め先の会社にも借金の滞納が知られてしまいます。

差し押さえられるのは給与の一部ですが、生活への影響は大きいでしょう。

セブン銀行カードローンで月々の返済が遅れた場合の対応方法

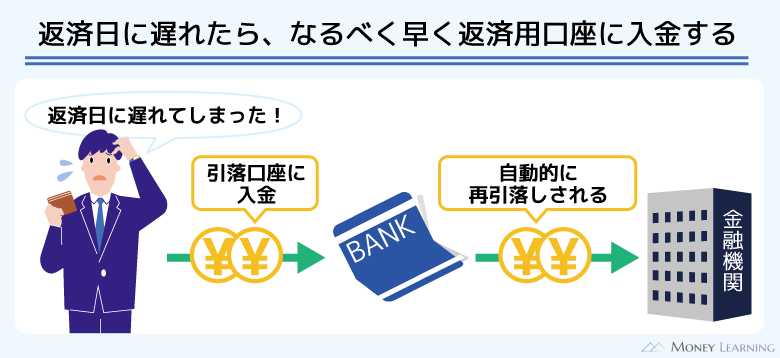

口座への入金や返済日を忘れていて、セブン銀行カードローンで月々の返済が遅れた場合は、できるだけ早くセブン銀行の普通預金口座に返済資金を入金してください。

セブン銀行カードローンの約定返済の方法は、セブン銀行の普通預金口座からの引き落としです。延滞時も同じく口座からの引き落としで返済をするため、普段、自動引き落としを行っている口座に不足額を入金しましょう。

セブン銀行の普通預金口座の残高が月々の返済額を超えれば、自動的に遅れていた分の引き落としを実施してくれます。

ちなみに、複数の月の約定返済が遅延している場合、より古い月の引き落としから優先して行われます。前述のとおり、カードローンの支払いを滞納していると元加によって利息の負担が増えるので、可能な限り早く延滞を解消することが重要です。

セブン銀行カードローンの返済遅れで注意すべきポイント

セブン銀行カードローンで返済に遅れないため、深刻な返済遅れにしないためには、以下のようなポイントにも注意してください。

- ATMやダイレクトバンキングからの入金は「随時返済」になる

- 返済資金は原則として前日までに口座に準備しておく

- すぐに入金できないときは早めに連絡を入れることも重要

ATMやダイレクトバンキングからの入金は「随時返済」になる

セブン銀行カードローンはセブン銀行ATMやダイレクトバンキングからも返済できます。ただし、ATMやダイレクトバンキングからの入金は、「随時返済」として扱われるので注意してください。

セブン銀行カードローンの場合、月々の返済(約定返済)はセブン銀行の普通預金口座からの自動引き落としで、随時返済の有無に関係なく約定返済は実施されます。

事前に約定返済額以上をセブン銀行ATMやダイレクトバンキングから返済していても、約定返済日に残高不足なら延滞になるのです。

随時返済については、約定返済とは別に行うものだと思ってください。

返済資金は原則として前日までに口座に準備しておく

セブン銀行カードローンの約定返済日は毎月27日(土日祝日は翌営業日)です。返済日の当日に残高不足だと延滞になるため、原則として返済日の前日までに返済資金を口座に用意しておきましょう。

セブン銀行のキャッシュカードを使ってATMから返済資金を口座に入金しても良いですし、他金融機関のネットバンキングから口座に振り込むこともできます。

ただし、キャッシュカードを使ってセブン銀行ATMから入金する場合は、カードローンへの入金と混同しないように注意してください。カードローンへの入金だと「随時返済」になるので、約定返済の資金を用意するときはセブン銀行の普通預金口座へ入金しましょう。

すぐに入金できないときは早めに連絡を入れることも重要

セブン銀行カードローンの返済が遅れた場合、普通預金口座に返済資金を入金すれば自動的に引き落としをしてくれます。

しかし、「すぐには返済資金を用意できない」というケースもあるでしょう。そのようなケースでは、早めにセブン銀行カードローンのコールセンターに連絡を入れて、返済予定日を伝えておくなどの対応も重要です。

連絡しても、返済日を延長できるわけではありません。ただ、あらかじめ返済予定日を伝えておけば、不要な電話連絡などは避けられるケースもあります。

セブン銀行カードローンの返済が遅れそうなときの対処法

セブン銀行カードローンの返済は1日でも遅れれば延滞になります。

延滞にはさまざまなデメリットがありますが、特に信用情報への影響は注意が必要です。一度、信用情報に傷がつくと、セブン銀行以外のローンやクレジットカード審査においてもしばらくは影響が残るでしょう。

一時的な金欠なら「立て替え」も選択肢のひとつ

もし金欠により返済資金をすぐに準備できないなら、別のカードローンで一時的に立て替えてしまうという選択肢もあります。

大手消費者金融のカードローンであれば無利息期間のある商品も多く、一定期間は利息の負担がありません。一時的な立て替えに利用する場合は、無利息期間のある商品が候補になるでしょう。

また、大手消費者金融のカードローンは、最短で即日融資にも対応できます。(※ 申し込みの時間帯などによっては翌営業日の連絡になります。)

そのため、「返済日まであまり時間がない」というケースでも、大手消費者金融のカードローンなら安心です。

一時的な金欠による延滞を回避したい場合には、大手消費者金融のカードローンで立て替えることも検討してください。

※ プロミスの最短3分融資はお申込み時間や審査によりご希望に添えない場合がございます。(詳細はこちら)

※1 365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

※2「原則なし」の場合も、審査の過程で必要になったときは勤務先に電話をかけることがあります。

※3 初めての方なら最大30日間利息0円

※4「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません

※5 原則、電話での確認はせずに書面やご申告内容での確認を実施

※6 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

返済の見通しが立たない場合は専門家への相談も検討

「複数社からお金を借りていて返済が難しい」「収入が減り、返済できる見通しが立たない」といったケースもあると思います。

このようなケースにおいては立て替えが一時しのぎにしかならず、むしろ借入状況を悪化させるかもしれません。また、すでに返済に遅れが出ている場合、そもそも新規でカードローンを契約するのは難しいでしょう。

長期にわたって返済ができていないなら、一括返済を請求されたり、裁判所から手紙が届いたりするので、そうなる前にできるだけ早く解決策を見つけることが必要です。

例えば、どうしても返済が難しいときでも、債務整理であれば借金問題を解決できる可能性があります。

法律事務所で債務整理の手続きを依頼する場合、債務整理自体の費用に加えて、専門家への報酬も支払わなくてはいけません。そのため、まずはインターネットで利用できる減額相談のサービスを使うと良いでしょう。

減額相談サービスなら無料で「どのくらい借金を減らせるのか?」を専門家にチェックしてもらうことができます。

その結果を確認してから、専門家への依頼を検討してください。

セブン銀行カードローンの返済日を忘れないための工夫

セブン銀行カードローンの月々の返済方法は自動引き落としです。

返済日までに口座にお金を入れておけば自動的に引き落とししてくれますが、「入金するのを忘れていた」「返済日を失念していた」という場合は延滞になってしまいます。

そのようなうっかり延滞するのを防ぐためには、以下のような工夫をしましょう。

- 「通知メールサービス」を利用する

- 「毎月自動入金サービス」の設定を行う

- 給与の振込口座を変更する

「通知メールサービス」を利用する

セブン銀行カードローンには「通知メールサービス」があります。返済日を過ぎた場合の「返済確認のお知らせ」は全員に対して送信されますが、そのほかのローンサービスに関するお知らせも任意に受信設定が可能です。

例えば、ローンサービスの返済予定日や約定返済に関するお知らせは8:00~21:00の時間帯に送信されます。スマートフォンなどで確認しやすいメールアドレスを登録しておき、返済予定日のお知らせを見逃さないようにしましょう。

返済日の前にメールでお知らせを受け取ることができますし、万が一、残高不足で引き落とせなかったときもすぐに延滞に気づくことができます。

「毎月自動入金サービス」の設定を行う

「毎月自動入金サービス」はセブン銀行のローンサービス(もしくは海外送金サービス)契約者限定のサービスです。

毎月自動入金サービスでは、契約者名義の他金融機関口座から毎月26日にセブン銀行の普通預金口座へ指定した一定額を入金できます。

セブン銀行カードローンの契約にはセブン銀行の普通預金口座が必須ですが、セブン銀行とは別にメインバンクがあるという人もいると思います。

そのようなケースでは、自身がメインで利用している金融機関口座からセブン銀行の普通預金口座へ自動入金する設定をしておきましょう。

他金融機関口座からの引き落としは毎月26日で、初回はサービスの申し込み日から8営業日以降の最初に到来する引き落とし日(26日が土日祝日の場合は翌営業日)です。

ただし、実際にセブン銀行の口座に入金されるのは、引き落としから5営業日後です。セブン銀行カードローンの約定返済日は毎月27日(土日祝日の場合は翌営業日)ですが、その返済日には間に合いません。

その次の月の返済資金としての利用になるため、口座残高が不足していないかは必ずチェックしてください。

給与の振込口座を変更する

セブン銀行以外にメインバンクがある人は、毎月自動入金サービスを利用するのがおすすめです。しかし、「入金のタイミングが当月分の返済に間に合わない」という注意点もありますし、中には毎月自動入金サービスに非対応の金融機関もあります。

「都市銀行」「地方銀行」「信用金庫」「ゆうちょ銀行」などの多くの金融機関がサービスに対応していますが、一部金融機関では利用できないので注意してください。

そのため、利用している金融機関によっては、給与の振込口座を変更してもらうという選択肢もあるでしょう。勤務先での手続きは必要ですが、給与の振込先を変更してしまえば、「残高不足で返済できなかった……」というケースは減らせます。

セブン銀行の毎月自動入金サービスに対応している金融機関については、委託先である三菱UFJファクター株式会社のサイトで確認できます。

セブン銀行カードローンの返済遅れでよくある質問

- セブン銀行カードローンの返済遅れは信用情報に傷がつく?

- セブン銀行は「全国銀行個人信用情報センター(KSC)」という個人信用情報機関に加盟しています。そのため、セブン銀行カードローンの返済遅れは、信用情報にも登録されるので注意が必要です。

1日の返済遅れでも信用情報に影響が出るケースもありますが、特に深刻なのは2ヶ月~3ヶ月以上の延滞になった場合です。このような長期の延滞は金融事故(異動情報)として信用情報に記録され、削除されるまでに5年ほどかかります。

ほかの銀行や消費者金融、クレジットカード会社なども信用情報機関に加盟しており、ローンやクレジットカード契約時の審査では信用情報を確認しています。その際に異動情報があれば基本的に審査に通ることはありません。

延滞によって信用情報に傷がつけば、しばらくはローンを組んだり、クレジットカードを契約したりはできないと考えてください。 板垣 雄

板垣 雄 セブン銀行カードローンの契約には「保証会社による保証を受けられること」も条件のひとつになっています。そして、セブン銀行カードローンの保証会社は大手消費者金融のアコム株式会社です。アコムは「株式会社シー・アイ・シー(CIC)」と「株式会社日本信用情報機構(JICC)」の2社の個人信用情報機関の会員で、セブン銀行とは異なる個人信用情報機関に加盟しているのです。さらに、それぞれの個人信用情報機関は提携関係にあり、他社が保有する特定の情報についても確認可能です。そのため、セブン銀行カードローンでの返済遅れが、KSC以外の個人信用情報機関を利用するローンやクレジットカードの審査結果に影響するケースもあるので注意してください。

- セブン銀行カードローンの引き落とし時間は何時?

- セブン銀行カードローンの引き落としは、毎月同じ時間に行われるわけではありません。しかし、返済日になってすぐに引き落としがかかるケースも多いため、返済日の前日までには返済資金を用意してください。

返済日の当日に入金しても、引き落とし時間に間に合わずに延滞になる可能性が高いです。

もし引き落とし時間に間に合わなかったら、できるだけ早くセブン銀行の普通預金口座に返済資金を入金しましょう。口座に約定返済額を超える残高が用意できれば、自動的に遅れていた返済額を引き落としてくれます。 - 口座の残高が不足していた場合、一部だけの引き落としは行われる?

- セブン銀行カードローンの月々の返済額は、前月の約定返済日の利用残高に応じて決まります。約定返済日に口座の残高が返済額に満たない場合、引き落としは行われません。

例えば、約定返済額が4,000円で、口座残高が3,500円だとしましょう。このとき口座にある3,500円だけを引き落とすということはせずに、延滞を解消するためには口座に500円以上を入金する必要があります。

「口座の残高から利息のみを清算する」などの対応も行われないので、元加によって発生した利息の全額が借入残高に組み入れられることになるのです。

約定返済額と口座残高を確認して、不足している金額をセブン銀行の普通預金口座に入金するようにしてください。

まとめ

セブン銀行カードローンの返済日は毎月27日で、土日祝日に該当するなら翌営業日に普通預金口座から約定返済額が引き落とされます。

約定返済額の引き落としが行えなかった場合、延滞になり、さまざまなデメリットが生じるので注意してください。

例えば、元加によって利息が借入残高に組み入れられるので返済の負担は増えますし、信用情報に傷がつくことでローンやクレジットカードの利用に影響が出るケースもあります。

- 延滞中は追加借入と随時返済ができない

- 遅延損害金はないが、元加によって返済の負担は増える

- 長期の返済遅れは信用情報への影響も大きい

- 口座残高が約定返済額以上になれば遅れていた分の引き落としが行われる

- 返済日当日の入金では引き落としに間に合わない可能性が高いので注意

短期間の返済遅れでも生じるデメリットは大きいため、一時的な金欠であれば別のカードローンで立て替えるという選択肢もあるでしょう。

特に「次の給料日に返せる」といったケースであれば、無利息期間があり、融資スピードも早い大手消費者金融のカードローンが便利です。

一方、長期にわたって返済が難しそうなら、専門家に債務整理の相談をすることも検討してください。借入状況や収入の状況に応じて、適切な対応方法を取るようにしましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。