アイフルでお金を借りようと考えたときに「金利って高いのかな?」と心配になることもあると思います。

アイフルに対して金利が高いというイメージを持っている人は少なくありません。もしアイフルのカードローンでお金を借りたなら、どのくらいの利息を負担することになるのでしょうか?

この記事ではアイフルのカードローンを利用する上で必ず知っておきたい金利と利息について解説していきます。

アイフルの金利はどのように決まるのか、ほかのカードローンと比べて高いのか、利息を減らす方法はないのかなどを詳しく説明するので、申し込みを迷っている方はぜひ参考にしてください。

目次

アイフルの金利と適用利率の決まり方

アイフルは年3.0%~18.0%の金利です。

最低年3.0%から最大年18.0%の間で、審査によって一人ひとりの適用利率が決まります。具体的な決め方については公表されていませんが、限度額によって決まると思ってください。

カードローンは限度額の範囲内で繰り返し利用でき、その限度額が低いと金利は高めになり、限度額が高いと金利は低めになる傾向にあります。

初回契約時の限度額は10万円~50万円程度になるケースが多いため、最初は年18.0%の利率になるでしょう。

ちなみに、アイフルの金利は利息制限法の範囲内で決定されます。そのため、限度額が100万円以上になる場合、適用される利率は原則年15.0%以下で設定されます。

グレーゾーン金利の撤廃前から借り入れしていた人は過払い金が発生している可能性もありますが、現在は過払い金となる年20.0%を超える金利が適用されることがありません。

現在でも年20.0%を超えるような利率で融資しているような業者があれば、それは違法な闇金の可能性が高いので絶対に利用しないでください。

アイフルははじめての契約なら最大30日間の利息が0円

アイフルでお金を借りた場合、通常は借り入れの翌日から利息が発生します。

ですが、はじめてアイフルと契約するときは最大で30日間の利息が0円になります。

これは無利息期間と呼ばれるサービスで、利息が不安で消費者金融からの借り入れを迷っている人も多いため、少しでも不安を和らげようと用意している新規契約者向けの特典です。

アイフルの場合、契約の翌日から30日間が無利息期間になります。

期間内ならいくら借りても、何度借りても利息は発生しません。もちろん、一度完済してからの再借入も対象です。

ただし、無利息期間の終了後は通常金利で計算した利息が加算されていくので注意してください。無利息期間があるからといって、借りすぎないようにしましょう。

【アイフル会員向け】適用利率の調べ方

すでにアイフルのカードローンを契約している方は、適用利率を会員サービスから確認できます。

ホームページの会員ログインのメニューへ進み、「ユーザーID+パスワード」を入力してログインしましょう。ユーザーIDが設定されていない場合は、「カード番号+暗証番号」でログイン可能です。

遅延損害金は遅延利率での計算

アイフルは年3.0%~18.0%の金利ですが、滞納しているときは遅延損害金が発生します。これは延滞期間中に利息の代わりに徴収される損害賠償金です。

アイフルの場合、年20.0%という遅延利率で計算するため、通常よりも負担する金額が増えてしまいます。

また、延滞は信用情報に傷がつく原因にもなるので注意してください。一度、信用情報に傷がつくとしばらくはクレジットカードやローンの審査に通りづらくなるでしょう。

アイフルの利息はいくら?【金額別】返済シミュレーション

利息は「元金」「金利」「借入日数」の3項目から計算できます。

例えば、10万円を年18.0%の金利で、30日間借りたとします。その場合の利息は次のような計算方法で算出可能です。

ただし、アイフルでは毎月1回、もしくは35日サイクルで一定額を返済することになっています。そのため、上記の計算方法だと実際の金額とはズレてしまうことが多いです。

そこでアイフルから10万円~100万円を借りた場合の利息をシミュレーションしました。契約内容、返済状況などによって実際の金額、日数と異なる場合もあります。あくまでも参考値としてご覧ください。

アイフルで10万円を借りた場合の利息(金利年18.0%)

まずは10万円を借りた場合です。

毎月の金額を少なくすると無理なく返済しやすいものの、返済期間は長くなり、利息も増えてしまうので注意してください。

| 月々の返済額 | 最終回の返済額 | 返済期間 | 利息の合計額 |

|---|---|---|---|

| 4,000円 | 2,260円 | 32ヶ月 | 26,260円 |

| 5,000円 | 4,772円 | 24ヶ月 | 19,772円 |

| 10,000円 | 9,158円 | 11ヶ月 | 9,158円 |

毎月4,000円ずつ返していくと完済までは32ヶ月、利息の合計は26,260円です。

一方、少し増やして毎月5,000円にすると利息は19,772円まで減少します。余裕があるときだけでも良いので、多めに返済するようにしましょう。

アイフルで30万円を借りた場合の利息(金利年18.0%)

次は30万円を借りた場合です。

アイフルでは借入直後残高、および返済日(約定日制・サイクル制)によって毎月の最低返済額が決まります。

そのため、借りる金額が高額になると、月々の最低返済額も増えます。

| 月々の返済額 | 最終回の返済額 | 返済期間 | 利息の合計額 |

|---|---|---|---|

| 11,000円 | 3,683円 | 36ヶ月 | 88,683円 |

| 13,000円 | 6,993円 | 26ヶ月 | 70,993円 |

| 20,000円 | 2,404円 | 18ヶ月 | 42,404円 |

例えば、月々11,000円で返済を続けると、完済には3年かかり、利息の合計額は9万円弱です。もし月々13,000円ずつ返済したなら、2年弱で完済できて、利息はおよそ7万円になります。

月々の返済額を少し増やすだけでこれだけの差が生まれるので、しっかりと返済計画を立てるようにしてください。

アイフルで50万円を借りた場合の利息(金利年18.0%)

50万円を借りた場合の利息は次のとおりです。

30万円のときと比べても月々の最低返済額はそこまで増えません。ですが、その分、返済期間は長くなりやすく、利息の合計額も増えやすいので注意してください。

| 月々の返済額 | 最終回の返済額 | 返済期間 | 利息の合計額 |

|---|---|---|---|

| 13,000円 | 10,057円 | 58ヶ月 | 251,057円 |

| 15,000円 | 8,327円 | 47ヶ月 | 198,327円 |

| 30,000円 | 9,706円 | 20ヶ月 | 79,706円 |

月々13,000円の返済だと完済までに約5年かかり、利息は25万円を超えてしまいます。

借入残高が増えても、毎月の最低返済額は増えにくいという点はメリットですが、デメリットにもなるのです。

アイフルで100万円を借りた場合の利息(金利年15.0%)

最後は100万円を借りた場合の利息です。

ここまでは年18.0%の金利で利息を計算していました。ですが、利息制限法により100万円以上を借りる場合は年15.0%以下の金利が適用されることになります。

そのため、シミュレーションも年15.0%の金利で行っています。

| 月々の返済額 | 最終回の返済額 | 返済期間 | 利息の合計額 |

|---|---|---|---|

| 26,000円 | 19,743円 | 53ヶ月 | 371,743円 |

| 30,000円 | 11,674円 | 44ヶ月 | 301,674円 |

| 50,000円 | 7,936円 | 24ヶ月 | 157,936円 |

借入残高が100万円だと、26,000円(約定日制)もしくは30,000円(サイクル制)が最低返済額になります。

金利年15.0%での借り入れでも表のような利息になり、決して小さな負担ではありません。まとまった金額を借りようと思っているときは、少額借入よりも慎重に返済計画を立てましょう。

アイフルの金利は相場よりも高い?大手カードローン会社との金利比較

アイフルは年3.0%~18.0%の金利ですが、この利率はほかのカードローンと比べると高いのでしょうか?

ここからはアイフルの金利をほかの消費者金融および銀行カードローンと比較していきます。

消費者金融との比較結果

アイフルとほかの消費者金融の金利を比較すると以下のようになります。

| 消費者金融カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| アイフル | 3.0%~18.0% | 1万円~800万円 |

| アコム | 2.4%~17.9% | 1万円~800万円 |

| プロミス | 2.5%~18.0% | 1万円~800万円 |

| レイク | 4.5%~18.0% | 1万円~500万円 |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 |

表を見ると、アイフルの金利は平均的な利率だと分かります。実際に適用される金利は審査で決まるものの、商品自体の金利は他社とほとんど変わりません。

アイフルの下限金利はやや低めに設定されていますが、下限金利が適用されることはほぼないので、金利を比較するときは上限金利を基準にしましょう。

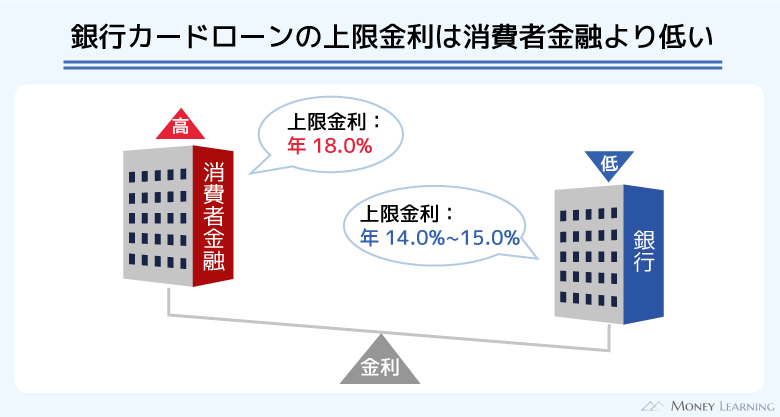

銀行カードローンとの比較結果

アイフルの金利は消費者金融間で比較すると平均的でしたが、銀行カードローンと比べてどうなのでしょうか?

大手銀行カードローンを中心に金利をまとめました。

| 銀行カードローン | 金利 | 限度額 |

|---|---|---|

| 三菱UFJ銀行カードローン | 年1.4%~14.6% | 10万円~800万円 |

| みずほ銀行カードローン | 年2.0%~14.0% | 10万円~800万円 |

| オリックス銀行カードローン | 年1.7%~14.8% | 10万円~800万円 |

| 楽天銀行スーパーローン | 年1.9%~14.5% | 10万円~800万円 |

| 三井住友銀行カードローン | 年1.5%~14.5% | 10万円~800万円 |

銀行カードローンを見てみると、ほとんどの商品は上限金利が年15.0%以下になっていると分かります。

限度額は最低10万円からで、この金額でも審査に通りさえすれば年15.0%以下で借り入れできるのです。そのため、金利重視でカードローンを選びたい人は、表にあるような銀行の商品が良いでしょう。

アイフルなどの消費者金融の場合、年18.0%程度の利率になる可能性が高いため、銀行とは年3.0%程度の差が出ます。

ただし、この年3.0%という差は少額借入なら影響があまりありません。

例えば、10万円を年15.0%の金利で30日間借りたときの利息は1,232円です。

金利が年18.0%のときは1,479円だったので、30日間での差は247円になります。このように利息に換算すると負担が少ないケースもあるため、必ずしもアイフルの金利が高いとはいえないのです。

アイフルのカードローンで利息を減らす3つのテクニック

先ほど見た銀行カードローンなどアイフルよりも低い金利の商品はたしかにあります。ですが、利息の負担を減らすには、金利以上にカードローンの使い方が重要です。

たとえ低金利な銀行カードローンでも、高額借入をゆっくり返していくなら、完済する頃にはかなりの利息になってしまうでしょう。

逆に消費者金融のアイフルもカードローンの使い方を工夫することで、利息の負担を軽減することはできるのです。

アイフルのカードローンで利息を減らす3つのテクニックについて説明していきます。

- 無利息期間を最大限活用する

- 積極的に繰上返済を行う

- 限度額を増額して金利を引き下げる

1. 無利息期間を最大限活用する

前述のとおり、アイフルには最大30日間の無利息期間があります。利息の負担を減らすには、この無利息を最大限活用しましょう。

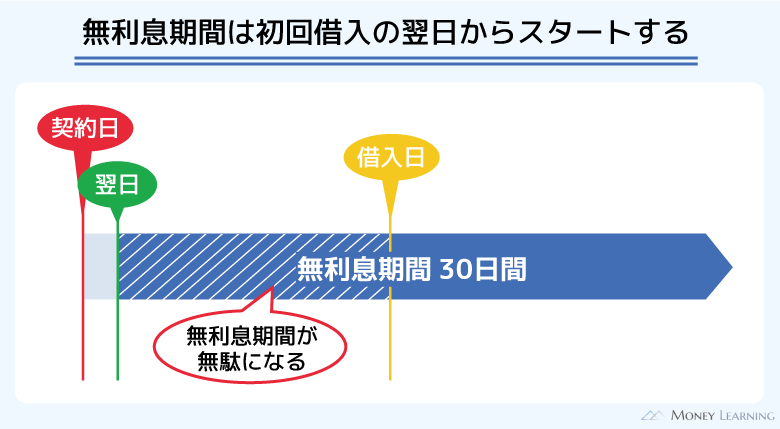

まず、アイフルの無利息期間は初回契約日の翌日からになります。カードローンを利用しなくても無利息期間は始まってしまうので、契約後、借り入れまでに期間が空くのはもったいないです。

例えば、「もしものためにカードローンを契約しておこう!」というようなケースでは、実際に借りるときには無利息期間が終了しているかもしれません。

30日の無利息期間を最大限活用できるタイミングで申し込んでください。ちなみに、無利息期間が「初回借入の翌日から」となっているようなカードローン(プロミスなど)もあります。

また、無利息期間中の返済も重要です。無利息期間終了後は通常金利で利息が加算されていくため、その前に借入残高を少しでも減らしておきましょう。

2. 積極的に繰上返済を行う

カードローン利用中は、積極的に繰上返済をすることも重要です。

アイフルのカードローンは「借入後残高スライド元利定額リボルビング返済方式」という返済方式で、借入直後の残高に応じた返済額を指定期日までに支払っていきます。

ただし、決まっているのは最低返済額で、その金額以上の返済も、毎月の返済とは別に繰上返済(追加返済)することも可能です。

アイフルの場合、約定日制だと約定日を含む期日までの11日間が返済期間(約定日が土・日・祝日と重なるときは直後の平日まで)になります。

タイミングによっては通常の約定返済として扱われるため注意してください。

返済方式ごとの期日までに一定額を支払えば延滞にはなりません。しかし、最低返済額だけの支払いだと元金は減りにくいので、積極的に繰上返済をしましょう。

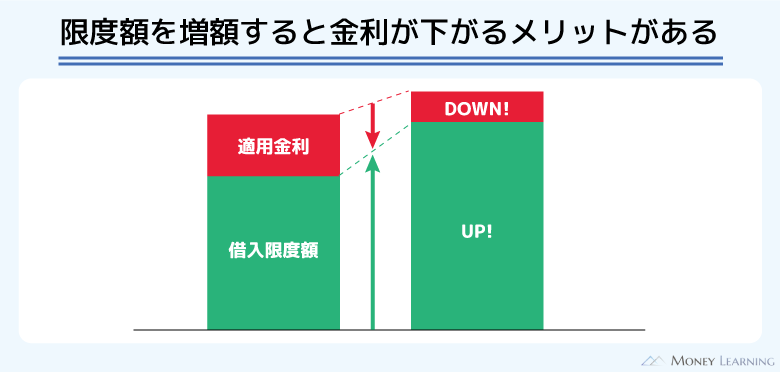

3. 限度額を増額して金利を引き下げる

はじめてカードローンを契約するときは上限金利が適用されやすいですが、金利は引き下げも可能です。

繰り返しになりますが、金利は限度額によって決まります。そのため、限度額を増額することで、適用されている利率が下がる可能性もあるのです。

通常、カードローンの金利のみを引き下げる交渉は受け付けられません。ですが、限度額の増額で金利を下げることはできるため、インターネットや電話で増額を申し込みましょう。(※ 増額には審査が必要で、審査結果によっては金利が下がらないケースもあります。)

アイフルの金利が高くて利息の負担を重く感じた場合の対処法

アイフルのカードローンを利用していて、利息の負担を重く感じたときは次のような方法も検討してください。

- 銀行カードローンによる借り換え

- おまとめローンの利用

銀行カードローンによる借り換え

1つ目の方法は銀行カードローンによる借り換えです。

アイフルのカードローンは限度額を増額することで、今の金利よりも低くなる可能性があります。しかし、増額審査に通るハードルは高いです。

そのため、増額が難しそうなときは、上限金利の低い銀行カードローンによる借り換えが早いでしょう。

特にアイフルのカードローンを上限金利で契約しているようなケースでは、銀行カードローンによる借り換えで金利が下がる可能性は高いです。

おまとめローンの利用

2つ目の方法はおまとめローンの利用です。

アイフルでは「おまとめMAX」と「かりええMAX」という2種類のおまとめローンを扱っていますが、おまとめMAXであればアイフルからの借り入れも含めてまとめられます。

アイフル以外にも他社借入があり、返済に遅れてしまいそうなときは、このような商品も検討してみてください。

おまとめローンは「月々の返済額を下げたい」「延滞することなく無事に完済したい」「しばらくは借り入れの予定がない」という人におすすめです。

ただし、おまとめMAXの金利は年3.0%~17.5%で、そこまで低いわけではありません。銀行カードローンを中心により低金利な商品は多いので、目的に応じた使い分けが重要になります。

アイフルで扱っているカードローンの金利一覧

この記事ではアイフルが扱う通常のカードローン(キャッシングローン)について紹介してきましたが、そのほかに「ファーストプレミアムカードローン」や「SuLaLi」といった商品もあります。

そして、これら3つの商品はそれぞれ異なる金利です。

| 商品 | 金利(実質年率) | 限度額 |

|---|---|---|

| 通常のカードローン(キャッシングローン) | 3.0%~18.0% | 1万円~800万円 |

| ファーストプレミアムカードローン | 3.0%~9.5% | 100万円~800万円 |

| SuLaLi | 18.00% | 1万円~10万円 |

金利を比べてみるとファーストプレミアムカードローンは非常に低金利ですが、その分、審査のハードルはかなり高くなります。

そもそも契約は最低でも100万円からとなっており、銀行カードローン以上に審査は厳しくなるでしょう。

通常のカードローンを限度額100万円以上で契約できるような人でないと審査通過は難しいです。

一方、アイフルの女性向けカードローンであるSuLaLiは、一律で年18.0%の金利設定となっています。カードデザインを選択できるなどのメリットはあるものの、基本的には通常のカードローンをおすすめします。

まとめ

アイフルの金利は高いといわれることもありますが、ほかの消費者金融とほぼ変わらない水準です。たしかに銀行カードローンと比べるとやや高めですが、少額借入ならその影響も小さいでしょう。

また、アイフルははじめて契約する人向けに無利息期間を用意しています。無利息期間を利用すれば一定期間は利息が発生しません。

最後にアイフルの金利に関するポイントをまとめます。

- アイフルの金利は年3.0%~18.0%の間で審査によって決まる

- 限度額が大きいほど、適用される利率は下がる傾向にある

- アイフルの無利息期間は初めての方なら初回契約の翌日から最大30日間

- カードローンの利用方法を工夫すれば利息は抑えられる

- 金利が高いと思ったら銀行カードローンの利用も有効

この記事で確認したように、少額借入だと利息はそこまで大きくなりません。アイフルのホームページでは返済シミュレーションができるので、気になる方はどのくらいの利息になるのかを調べてみてください。

無理なく返済できるかを調べた上で、計画的にアイフルのカードローンを利用しましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。