「アコムの金利は高い!」というイメージを持っている人もいると思いますが、実際にはどうなのでしょうか?

この記事ではアコムの金利はほかのカードローン会社に比べて高いのか、どのように金利が決まるのかについて説明していきます。

また、アコムのカードローンは利用方法を工夫することで、利息の負担を軽減することも可能です。負担を減らすコツもあわせて説明していくのでぜひ参考にしてください。

目次

アコムの金利と適用利率の決まり方

まずはアコムの金利と適用される利率の決まり方について見ていきましょう。

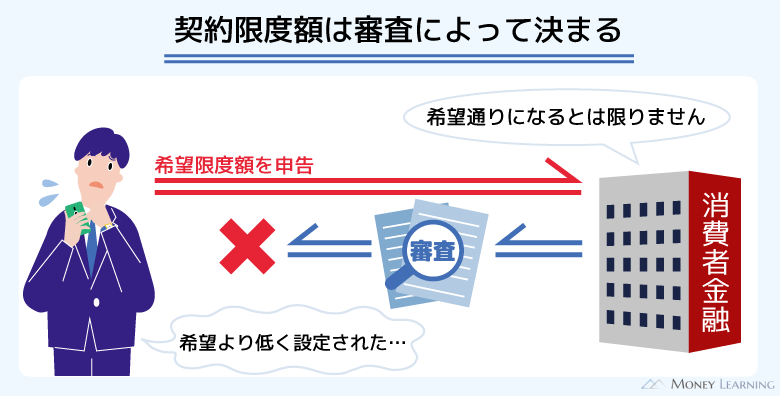

アコムの金利は年3.0%~18.0%で、契約限度額に応じて適用利率が決まります。そして契約限度額は審査によって決まります。

アコムは申し込みの際に1万円~800万円までで希望契約額を申告しますが、それはあくまでも希望です。実際の契約限度額は審査次第で、希望どおりになるとは限りません。

また、利息制限法にもとづき限度額が100万以上になるケースでは、年15.0%以下の利率が設定されます。

カードローンの金利は出資法、利息制限法で規制されており、年20.0%を超えることはないのです。アコムはしっかりと法律の範囲内で利率を設定しているので安心してください。

法律改正前のグレーゾーン金利が存在していたときは、過払い金が発生しているケースもありましたが、現在はその心配もありません。

現在の適用利率を確認する方法

前述のとおり、アコムのカードローンは年3.0%~18.0%の範囲で決まります。そのため、人によって適用利率は異なるのですが、自身の適用利率は以下のような方法で確認可能です。

- 会員サービス

- 利用明細書

- 契約時に発行される書類

- コールセンター

適用利率の調べ方について説明していきます。

会員サービス

パソコンやスマホから会員サービスにログインすれば適用利率はいつでも確認できます。

会員サービスにログインしたら、メニューの「明細の確認」を選択してください。

ただし、ネットで確認するためには「明細書等の受取りサービス」(電磁交付)の登録が必要です。カードローンの契約時に登録していなかった人は、マイページのメニュー内にある「書面の受取方法(登録・変更)」で設定を行いましょう。

利用明細書

適用利率はカードローンで借り入れをした際に発行される利用明細書にも記載されています。利用明細書内の「貸付利率」の項目を確認してください。

財布などに直近の利用明細書が残っていれば、それで確認するのが早いでしょう。

契約時に発行される書類

カードローンの契約時に発行される「契約内容通知書」でも金利を確認できます。

契約から数年が経過しているとすぐに見つからないケースもあるかもしれませんが、重要な書類なのでしっかりと保管しておきましょう。

コールセンター

以上のような方法での確認が難しいときは、コールセンターに電話して問い合わせることもできます。

問い合わせ先は会員向けのコールセンターである「アコム総合カードローンデスク」です。

窓口の受付時間は平日の9:00~18:00なので注意してください。

延滞時に適用される遅延利率

アコムのカードローン金利は年3.0%~18.0%ですが、毎月の返済を滞納しているときは年20.0%の遅延利率が適用されます。

この遅延利率によって発生する遅延損害金は、延滞を解消するまでずっと続きます。長期の延滞は遅延損害金が増えていくだけでなく、信用情報にも悪影響があるので、1日でも遅れないように注意しましょう。

もし返済に遅れてしまったら1日でも早く延滞を解消してください。

アコムの利息はいくらなのか返済シミュレーション

カードローンを申し込む前に金利を確認するのは重要ですが、それと同じくらい大切なのが利息です。

毎月の返済は無理のない範囲であっても、完済するまでにどの程度の利息を負担するかも把握しておきましょう。

だいたいの利息を把握しておくことは、毎月の返済額を増やしたり、追加返済を行ったりするなど返済計画を変更する上でも重要です。

ここではアコムで10万円~100万円を借りた際の利息をシミュレーションしました。

ただし、毎月一定額を支払っていくという想定で、途中での追加借入は計算に入れていません。(借入日から30日ごとに返済した場合のシミュレーションです。)

あくまでも参考値だと考えてください。

アコムで10万円を借りた場合の利息(金利年18.0%)

消費者金融のカードローンは少額借入で利用するケースも多いと思いますが、10万円の場合は以下のようになります。

| 月々の返済額 | 最終回の返済額 | 返済期間 | 利息の合計額 |

|---|---|---|---|

| 3,000円 | 1,639円 | 47ヶ月 | 39,639円 |

| 5,000円 | 4,772円 | 24ヶ月 | 19,772円 |

| 10,000円 | 9,158円 | 11ヶ月 | 9,158円 |

アコムは「定率リボルビング方式」という返済方式で「最後に借りたときの残高に一定の割合をかけた金額」が最低返済額になります。

契約限度額によって一定の割合は異なり、限度額30万円以下だと4.2%以上、限度額30万円超~100万円以下だと3.0%以上です。

つまり、限度額が100万円以下で借入残高が10万円なら最低返済額は3,000円、もしくは5,000円になります。

上の表は最低返済額で支払うケースであり、利息は月々3,000円だとおよそ4万円、月々5,000円だとおよそ2万円です。

少額借入なら利息の負担も少ないとはいえども、ゆっくり返していけば数万円の利息になるので注意してください。

アコムで30万円を借りた場合の利息(金利年18.0%)

次は30万円を借りる場合の利息です。

| 月々の返済額 | 最終回の返済額 | 返済期間 | 利息の合計額 |

|---|---|---|---|

| 9,000円 | 4,909円 | 47ヶ月 | 118,982円 |

| 13,000円 | 6,993円 | 29ヶ月 | 70,993円 |

| 20,000円 | 2,404円 | 18ヶ月 | 42,404円 |

毎月9,000円ずつの返済では完済するまでに4年近くかかり、利息も10万円を超えてしまいます。1ヶ月の負担は小さくても、利息はそれなりに大きな金額になるのです。

月々の返済額を20,000円まで増やすと、1年半で完済でき、利息もおよそ4万円まで減少します。

アコムで50万円を借りた場合の利息(金利年18.0%)

50万円を借りる場合の利息は次のとおりです。

| 月々の返済額 | 最終回の返済額 | 返済期間 | 利息の合計額 |

|---|---|---|---|

| 15,000円 | 8,327円 | 47ヶ月 | 198,327円 |

| 20,000円 | 11,374円 | 32ヶ月 | 131,374円 |

| 30,000円 | 9,706円 | 20ヶ月 | 79,706円 |

50万円は少額借入といえないため、より慎重に返済計画を立てましょう。

借入金額が増えると最初のうちは利息の支払いに多く充てられるため、なかなか元金が減りません。最低返済額だと完済するまでに時間がかかり、最終的な利息も高額になりやすいです。

最初は最低返済額で支払いをしていたとしても、余裕ができたときは返済額を増やしたり、随時返済で残高をいっきに減らしたりしましょう。

アコムで100万円を借りた場合の利息(金利年15.0%)

アコムは契約限度額が100万円以上になると、適用される利率は年15.0%以下になります。そのため、100万円を借りる場合の利息は、年15.0%の利率でシミュレーションしました。

| 月々の返済額 | 最終回の返済額 | 返済期間 | 利息の合計額 |

|---|---|---|---|

| 25,000円 | 19,927円 | 56ヶ月 | 394,927円 |

| 30,000円 | 11,674円 | 44ヶ月 | 301,674円 |

| 50,000円 | 7,936円 | 24ヶ月 | 157,936円 |

金利が下がったとしても、月々25,000円の返済では利息の合計額が30万円を超えてしまいます。

カードローンなどのリボ払いは月々の最低返済額が低めに設定されています。しかし、最低返済額だけで支払いを続けていくと、元金が減りにくいのも特徴のひとつです。

高額借入ではその特徴が顕著に出るので、特に注意してください。

アコムは契約から30日間の金利が0円

ここまでアコムの金利と利息の目安を確認してきました。少額借入だと発生する利息もそこまで高額にはなりませんが、アコムなら初回契約の翌日から30日間の金利が0円になるサービスもあります。

「30日間金利0円サービス」の対象はアコムでの契約がはじめての人です。(※ アコムが不適当と判断した場合は対象外になります。また、対象は無担保カードローンのみです。)

これまでカードローンを利用した経験がない人は特に金利や利息に不安を感じていると思います。無利息期間のあるアコムであれば一定期間は利息が加算されることなくカードローンを利用できるため、少し気持ちが楽になりますよね。

無利息期間中はお試し期間だと思って、アコムのカードローンの使い勝手などを十分に確認してください。

アコムの金利をほかの消費者金融と比較した結果

カードローンを扱う消費者金融は大手だけで何社もありますが、アコムの金利は他社と比較したときにどうなのでしょうか?

消費者金融大手5社の金利を表にまとめました。

| 消費者金融カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| アコム | 3.0%~18.0% | 1万円~800万円 |

| プロミス | 4.5%~17.8% | 1万円~500万円 |

| アイフル | 3.0%~18.0% | 1万円~800万円 |

| レイク | 4.5%~18.0% | 1万円~500万円 |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 |

上限金利は平均的な水準

表を見ると分かりますが、ほとんどの消費者金融のカードローンは上限金利を年18.0%としています。

プロミスのみ年17.8%と少し低めではあるものの、その差は小さく、アコムの上限金利は平均的な水準だといえるでしょう。

例えば、年18.0%と年17.8%では、30日間借りたときの利息に下の表のような差が出ます。

| 借入金額 | 年18.0% | 年17.8% | 差額 |

|---|---|---|---|

| 10万円 | 1,479円 | 1,463円 | 16円 |

| 20万円 | 2,958円 | 2,926円 | 32円 |

| 50万円 | 7,397円 | 7,315円 | 82円 |

短期間での比較ですが、そこまで大きな差は出ないことが分かりますね。

下限金利はやや低めの設定

一方、下限金利を他社と比較したときは平均的~やや低めに設定されています。ですが、アコムのカードローンを契約する際に下限金利が適用されることはほぼありません。

アコムで年3.0%の金利が適用されるのは、契約限度額が501万円~800万円の人です。かなりの高収入で、審査結果が良くないとこの限度額にはならないでしょう。

また、消費者金融は総量規制の対象になるため、年収の1/3を超える金額の借り入れはできません。少なくても1,500万円程度の年収がなければ、500万円超でのカードローン契約はできないのです。

適用されない利率を比較しても意味がないので、比較するときは上限金利を見ましょう。

アコムの金利負担を上手に減らすコツ

アコムのカードローンは使い方次第で金利の負担を減らすこともできます。

説明してきたように少額借入なら金利負担は小さいですが、より利息を減らすには以下のようなコツを押さえておきましょう。

- 早め、多めの返済を心がける

- できるだけ無利息期間中も返済する

- 余計な手数料を極力発生させない

- 増額によって金利を引き下げる

- ACマスターカードを活用する

早め・多めの返済を心がける

カードローンの利息は日割りでの計算なので、早く返済すれば利息も減ります。そのため、余裕があるときは多めの返済を心がけると良いでしょう。

元金が早く減れば発生する利息も減っていきます。効率的に完済するためには早め・多めの返済が重要です。

できるだけ無利息期間中も返済する

アコムとの契約がはじめてだと契約翌日から30日間が無利息期間になり、その間は利息が加算されません。

初回返済日は借り入れの翌日から35日後(「35日ごと」を選択した場合)となりますが、可能なら無利息期間中にも返済をして、元金を減らしておくと良いでしょう。

利息は元金に対して発生するため、無利息期間内に元金を減らしておけば、その後、発生する利息も減るのです。

さらに、無利息期間中の返済は全額が元金に充当されるので効率的です。

余計な手数料を極力発生させない

カードローンの返済は原則として「手数料>利息>元金」の順番で充当されていきます。

この手数料は提携ATMを利用した際に発生する手数料などのことです。先に手数料に充当されるとその金額分だけ元金の減りは減ってしまいます。

元金を効率的に減らすには、ATM手数料などの節約も重要なのです。

ATMに関しては、「アコムATM」は手数料が無料であり、ネットバンキングを利用した借り入れ・返済も手数料がかかりません。もしくは、返済なら口座振替の登録を行って、自動で引き落としてもらっても良いでしょう。

ただし、銀行振込で自分名義の口座に入金してもらった場合、そのお金を引き出す際に手数料が発生することはあるので注意してください。

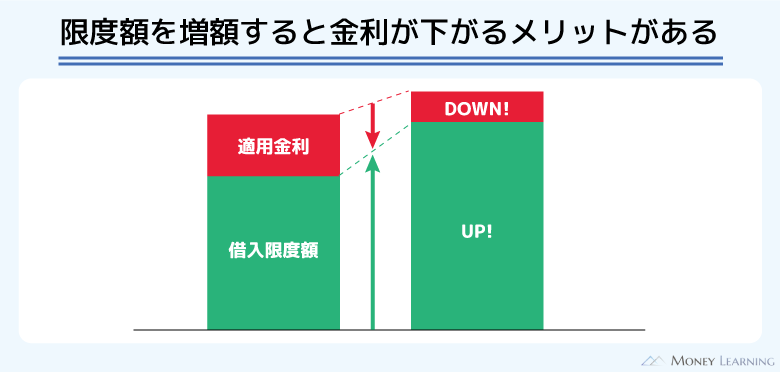

増額によって金利を引き下げる

記事の前半で見たようにアコムは限度額に応じて適用される利率が変動する仕組みです。そのため、限度額を増額することで、適用利率を下げることもできます。

基本的に適用利率を交渉で引き下げてもらうことは難しいので、金利を下げたいときは増額を検討しましょう。増額したからといって、追加で借りないといけないわけではありません。

ただ、増額には審査があり、適用される利率が下がるかも審査の結果次第です。確実な方法ではないので注意してください。

ACマスターカードを活用する

アコムはカードローンのイメージが強いですが、実は、クレジットカード「ACマスターカード」も扱っています。

ACマスターカードは、マスターカードブランドのリボ払い専用のクレジットカードです。そして、ショッピングに加えてカードローンの機能も付帯しています。

カードローン機能の金利は年3.0%~18.0%なので、通常のカードローンと変わりません。

ですが、ショッピングのリボ払い手数料率は年10.0%~14.6%(実質年率)の範囲内での契約になるため、クレジットカードが使える場所なら現金を借りるよりも利率は低くなるのです。

カードローンと同じくリボ払いであり、毎月一定額を返済していきます。そのため、お金が必要なシチュエーションによっては、ACマスターカードを活用すると良いでしょう。

ただし、アコムは審査によって契約できるカードの種類を判断していて、審査結果によっては「カードローンは契約できるが、クレジットは不可」というケースもあるので注意してください。

ちなみに、すでにアコムのカードローンを契約している方は、会員サービスや自動契約機(むじんくん)などから切り替えを申し込めます。(※ カードの切り替えには審査があります。審査結果によっては、希望に添えない場合もあります。)

アコムの金利が高いと感じたら「銀行での借り入れ」「借り換え」も検討しよう

アコムのカードローンは同じ消費者金融と比較すると平均的な金利だといえますが、より低い利率での契約を希望する人は銀行も選択肢に入れましょう。

銀行カードローンは消費者金融に比べて金利面で優っており、上限金利は年15.0%以下の商品も多いです。そのため、100万円未満の限度額でもそれなりに低い利率になります。

一方、「審査が厳しめであること」「即日融資に対応していないこと」などはデメリットです。

急いでいるときは、まずはアコムのカードローンを利用して、無利息期間の終了後、タイミングを見計らって銀行カードローンで借り換えても問題ありません。

| 銀行カードローン | 金利 | 限度額 |

|---|---|---|

| 三菱UFJ銀行カードローン | 年1.4%~14.6% | 10万円~800万円 |

| みずほ銀行カードローン | 年2.0%~14.0% | 10万円~800万円 |

| 楽天銀行スーパーローン | 年1.9%~14.5% | 10万円~800万円 |

| 三井住友銀行 カードローン | 年1.5%~14.5% | 10万円~800万円 |

まとめ

アコムのカードローンは限度額に応じて適用される金利幅が変わります。そのため、年3.0%~18.0%の範囲内で具体的に何パーセントの利率になるかは審査を受けないとわかりません。

ただ、初回契約時は低めの限度額になりやすいので、基本的には上限金利である年18.0%を基準に考えましょう。

最後にアコムのカードローン金利に関するポイントをまとめます。

- アコムの金利は年3.0%~18.0%

- 限度額ごとに適用される利率幅が変わる

- 限度額100万円以上なら年15.0%以下の利率になる

- はじめての契約者には「30日間金利0円サービス」がある

- 増額が認められると金利を下げてもらえることもある

アコムのカードローン金利は、ほかの消費者金融と比較しても平均的な水準です。そのため、特別低金利なカードローンとはいえません。

しかし、無利息期間がありますし、限度額を増額できれば適用利率も下がっていきます。

金利だけでなく、月々の返済に無理がないか、最終的な利息はいくらになるかも重要です。十分にメリットのあるカードローンなので、返済シミュレーションを行った上で、計画的に借り入れしましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。