アイフルのカードローンの限度額は最大800万円までで、個別の限度額は審査によって決まります。

ただし、限度額はずっと同じというわけではありません。「利用限度額を増やして欲しい」といった場合には、アイフルに増額申請すれば利用実績によって「今の限度額から増額できるか」を再度審査してくれるのです。

カードローンをはじめて契約するときは低めの限度額に設定されやすいため、今の限度額で足りなくなった場合は増額申請すると良いでしょう。

この記事ではアイフルの限度額を増額する方法とと増額審査に落ちた際の対処法をまとめました。

ただし、増額の審査は新規申込時よりも時間がかかりやすく、「すぐに追加借入したい」「今日中にお金を借りたい」というケースには向きません。そのようなケースなら増額ではなく、新規で別の消費者金融から借りる方が確実性は高いです。

どのような場合に別の消費者金融から借りるのが良いのかについてもふれているので、そちらもあわせて確認してください。

目次

アイフルの限度額を増額する方法とその流れ

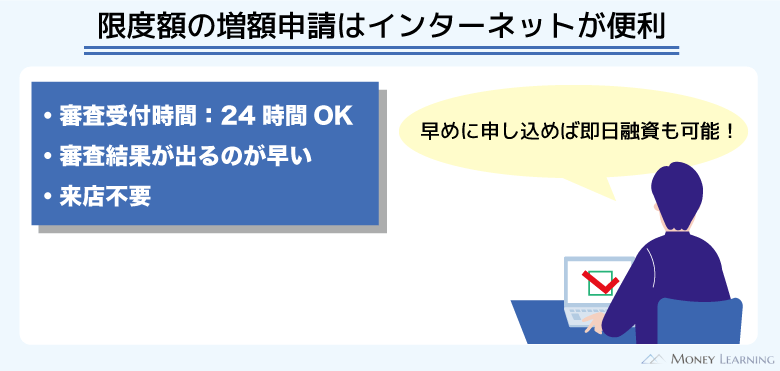

アイフルの限度額を増額する方法は「インターネット」もしくは「電話」です。

どちらの方法でも同じように審査が実施されますが、増額申込の受付時間が異なる点に注意してください。

| 増額申込の方法 | 平日 | 土・日・祝日 |

|---|---|---|

| インターネット | 0:00~24:00 | 0:00~24:00 |

| 電話 | 9:00~18:00 | – |

インターネットからだといつでも増額申込できますが、電話は平日の夕方までです。平日に働いている場合はなかなか電話で申し込むのは難しいため、どこからでも手続きできるインターネットで増額申請すると良いでしょう。

インターネット(パソコン・スマホ)

インターネットでの増額申込は、パソコンもしくはスマホから行えます。会員ページにログインした状態で以下の手順で手続きを進めていきましょう。

- 会員ページにログイン

- 増額申込フォームに進む

- 申込フォームに必要事項を入力

- 申込受付・審査開始

- 審査結果の連絡(メール・SMS・電話)

- 増額手続き(ネット・電話)

- 限度額の変更完了

※ アイフルのスマホアプリからの申し込みも可能です。

※ 日曜日、祝日の0:00~6:00はシステムメンテナンスによって一部サービスを利用できない場合があります。

インターネットからの増額申込は以上のような流れで進んでいきます。

会員ページにログインして増額申込フォームへ進むと、最初に登録メールアドレスを確認されます。これは審査結果の連絡に使用されるためで、間違いや変更がなければ個人情報の取り扱いなどを確認の上、同意していきましょう。

そして、増額審査に必要な情報を入力していきます。

「性別 / 結婚有無」「扶養家族」「同居の状況」「自宅住所」「携帯電話番号」「家賃・住宅ローンの月額」「入居年月」「勤務先情報」「入社年月」「転職回数」「税込年収」「増額後の希望限度額」などに回答し、最後にパスワードを入れて入力完了です。

審査結果はメール・SMS・電話のいずれかで連絡がありますが、審査通過してもすぐに限度額が増額されるわけではありません。

その後、ネット・電話のいずれかで増額手続きが必要です。

ネットの場合は会員ページにログインして「限度額アップ」と表示されたボタンを押しましょう。

電話はアイフルの増額専用ダイヤルに連絡してください。

電話(増額専用ダイヤル)

電話から増額申込をする場合は、アイフルの増額専用ダイヤルを利用します。前述のとおり、受付時間は平日の9:00~18:00なので注意してください。

増額専用ダイヤルからの増額申込は以下の手順になります。

- 増額専用ダイヤルに電話をする

- 必要事項の聞き取り

- 申込受付・審査開始

- 審査結果の連絡(電話)

- 増額手続き(ネット・電話)

- 限度額の変更完了

アイフルには複数のコールセンターがあり、それぞれ電話番号が異なります。限度額の変更に関しては増額専用の番号が用意されているので、受付時間内に電話して、増額申込をしましょう。

増額申込はオペレーターによる対応で、審査に必要な事項の聞き取りがあります。聞かれる項目はネットから申し込んだ場合と共通なので、スムーズに答えられるように準備しておくと良いです。

申込受付が完了すると、増額の審査が開始されます。審査結果は電話で連絡が来ますが、その後の増額手続きはネット・電話のどれからでも行えます。

都合の良い方法で手続きを完了させてください。

アイフルで限度額を増額するより他の消費者金融で借りた方が良いケース

アイフルで限度額を増額する際には注意点もあります。

記事の冒頭でも少しだけふれましたが、増額の審査には時間がかかり、必要なタイミングに間に合わない可能性も十分に考えられます。

また、審査自体も厳しく、「新規契約時よりも返済能力が低下している」と判断されてしまうと減額のリスクもあるので注意してください。

そのため、以下のようなケースに該当するなら、ほかの消費者金融で借りるのもおすすめです。

- 即日でお金を借りたい

- 過去に返済遅れがあった

- 契約してから半年以内である

- 平日以外に申し込みをする

- 無利息期間で借り入れしたい

アイフルには無利息期間がありますが、それは新規契約者向けの特典です。増額申込は新規契約にあたらないため、無利息期間の対象になりません。

以上のようなデメリットを回避する、もしくはメリットを優先したいというときは、アイフル以外の大手消費者金融への申し込みも検討しましょう。

| 消費者金融 | 金利(実質年率) | 限度額 | 無利息期間 |

|---|---|---|---|

| プロミスの詳細 | 4.5%~17.8% | 1万円~500万円 | あり |

| アコムの詳細 | 3.0%~18.0% | 1万円~800万円 | あり |

| レイクの詳細 | 4.5%~18.0% | 1万円~500万円 | あり |

| SMBCモビットの詳細 | 3.0%~18.0% | 1万円~800万円 | なし |

※ 各社の無利息期間の適用には条件があります。

アイフルの増額審査にかかる時間はどれくらい?

実際にアイフルで増額審査を受けた人の中には「連絡が遅い」「なかなか連絡が来ない」といった感想を持っている方もいます。

増額審査にはどれくらいの時間がかかるのでしょうか?

アイフルの増額審査にかかる時間について以下で説明していきます。

原則は当日中に審査結果を回答してくれる

即日で限度額を増額してほしい人も多いと思いますが、アイフルでは原則として、増額申込の当日中に審査結果を回答してくれます。

そのため、即日で増額分を追加借入することも可能です。

ただし、原則当日でも、新規申込に比べて審査結果の連絡は遅いと思った方が良いでしょう。アイフルに新規申込をした場合、ネットからの申し込みだと最短18分融資です。(※ お申込時間や審査によりご希望に添えない場合がございます。)

どちらも人によって審査にかかる時間は異なりますが、増額の場合、即日で追加借入したいならかなり時間の余裕を持って手続きするようにしてください。

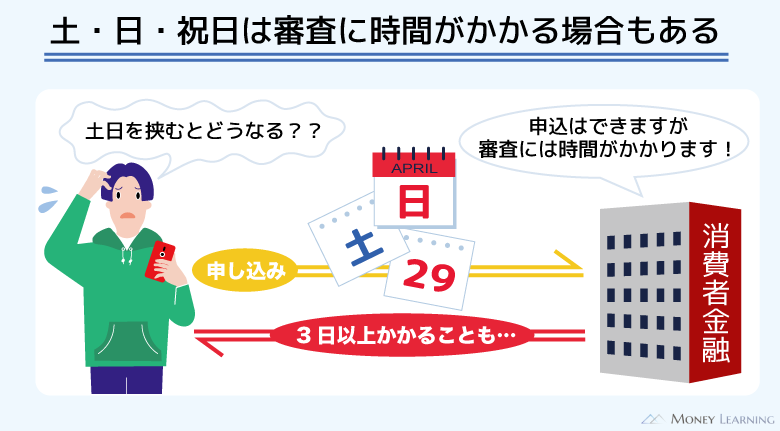

土・日・祝日は審査に時間がかかる

前述のとおり、アイフルは原則当日中に増額審査の結果を連絡してくれますが、通常より時間がかかるケースもあります。

その代表例が「土・日・祝日に増額申込する場合」「審査途中で土・日・祝日をはさむ場合」です。

アイフルの公式ホームページでは「審査に3日以上かかることもある」とされているので、急いでいる人は特に注意してください。

また、増額申込の内容に確認事項がある場合も同様です。

例えば、新規契約時から登録情報がいろいろと変更になっていると、審査をしていく上で確認事項が発生しやすいでしょう。このように審査に時間がかかるのは、インターネットから増額申込をしても一緒です。

ネットだと平日の18時以降、土・日・祝日も増額を申し込めますが、その場合は当日中の審査完了は厳しいと思ってください。

アイフルの増額審査で収入証明書が必要になるケース

アイフルで増額審査を受ける際に収入証明書の提出を求められることもあります。新規契約時の金額から限度額を増やす都合上、収入証明書が必須なケースは多いので注意してください。

収入証明書の提出が必要になるケースと利用できる書類を表にまとめました。

| 提出が必須となるケース | 以下のいずれかに該当する場合、貸金業法にもとづき収入を証明できる書類の提出を求められます。 ①利用限度額が50万円を超える場合 ②利用限度額と他社借入の合計が100万円を超える場合 ③前回の提出から3年以上経過した場合 |

|---|---|

| 利用できる収入証明書 | 以下の書類から最新のものを提出します。 ・源泉徴収票 ※1 ・給与明細書 ※2 ・住民税決定通知書/ 納税通知書 ・確定申告書 ・青色申告決算書 ・収支内訳書 ・支払調書 ・所得証明書 ※3 ・年金証書/ 年金通知書 ※4 |

※1 ただし、「公的年金等の源泉徴収票」および「退職所得の源泉徴収票」は除きます。

※2 直近2ヶ月分が必要ですが、地方税(住民税)の記載があるときは1ヶ月分の提出で良い場合もあります。また、直近1年分の賞与明細書がある方はあわせて提出してください。

※3 市区町村役場で発行されたものです。

※4 主な収入が年金のみの場合、アイフルのカードローンの申し込みはできません。

特にアイフルのカードローンをはじめて契約する際に提出していなかった人、前回の提出が3年以上前の人は収入証明書も用意しておきましょう。

収入証明書の提出はネット・FAX・郵送・無人契約ルームのいずれかから行えます。基本的には来店不要でいつでも提出できるネット経由がおすすめです。

無人契約ルームのスキャナーを利用して送信することも可能ですが、その際には店舗の営業時間に注意してください。

アイフルで増額申込できる条件と審査のポイント

アイフルの貸付対象者は「満20歳以上の定期的な収入と返済能力を有する方(要審査)」とされていますが、増額に関しては明確な条件がありません。(貸付条件はこちら)

アイフルのカードローンを契約している方であれば、好きなタイミングで増額の審査を受けられます。

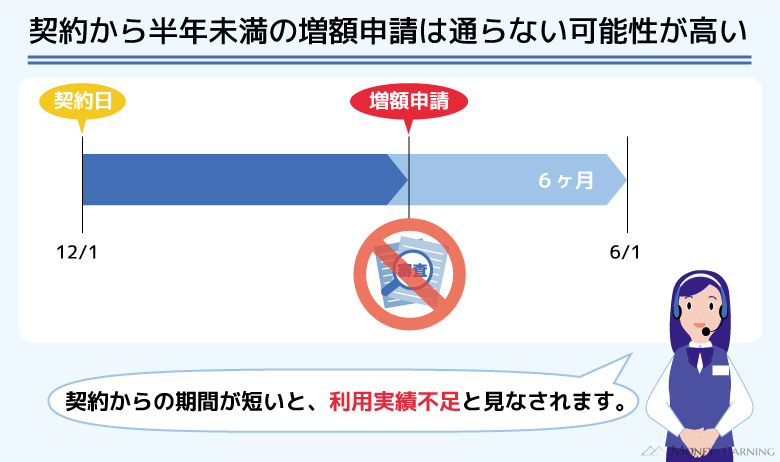

ただし、カードローンを契約してからの期間があまりにも短い場合は、増額できない可能性が高いです。基本的に利用期間が半年以内での増額は厳しいと思ってください。

「いつから増額を申し込んでも大丈夫なのかな?」と迷っている方は、最低でも半年は待ちましょう。

また、限度額の増額を判断する上では、以下のような点が審査されます。

アイフルの利用状況

増額の審査では、アイフルのカードローンを契約してからの利用状況もチェックされます。

まったく利用していなかった場合は判断材料になりませんし、返済に遅れたことがあると増額は難しいでしょう。定期的に利用して、しっかりと返済できているということが重要です。

他社での返済遅れ

増額申込があるとアイフルは信用情報の確認も実施します。そのため、アイフルだけでなく、別の消費者金融や銀行での返済遅れも把握できるのです。

もし他社で返済遅れがあったなら、アイフルでの延滞と同様に大きな影響があります。

「スマホ端末代金の分割払い」「クレジットカードの支払い」なども信用情報に登録されているので、あわせて注意してください。

年収などの変化

増額申込の流れでも見ましたが、アイフルで増額の審査を受けるにはさまざまな情報を伝える必要があります。

例えば、その際に年収が上がっていたなどのプラスの変化があると審査に通りやすいでしょう。年収などの登録情報が変われば、限度額の審査結果も変わってくるのです。

他社借入の増減

繰り返しになりますが、アイフルの増額審査では信用情報もチェックされます。信用情報には他社での借入残高も把握できるため、他社借入が増えていると増額は認められにくくなるので注意してください。

反対に年収などの変化がなくても、他社借入を減らしておけば増額審査に通る可能性は高くなるでしょう。

アイフルで増額の申し込みをした人の口コミ

アイフルの限度額は1万円~800万円です。現在の金額で足りないときは増額審査を受けることで、限度額を見直してもらえます。

しかし、審査がある以上は、増額を断られてしまうケースもあるのです。審査基準は非公開なので申し込んでみないと増額できるか分かりませんが、口コミを参考にするのもひとつの手です。

「どのような人が増額審査に通っているのか」「どのくらい増額できているのか」「増額を断られてしまうのはどんな人か」などを知る参考にしてください。

アイフルのカードローンで増額の申し込みをした人の口コミを紹介します。

リモートワークが増え、パソコンなどをまとめて新調するのにアイフルのカードローンを利用しました。冬のボーナスで借りたお金はまとめて返したのですが、この前、「限度額の増額ができますよ」という内容のメールが届きました。しばらくは利用する予定もなかったのですが、ネットで手軽に手続きできるということで申し込みをすることに。審査の結果、40万円からいっきに80万円までアップ!源泉徴収票を提出したのが良かったのかもしれません。

(33歳/男性/会社員/年収:490万円)

社会人になってはじめて一人暮らしをしたのですが、家賃や保険料、税金などで想像よりも生活が苦しく困っていました。どうしても生活費が不足することがあり、そのときにアイフルでお金を借りたんです。限度額は15万円と低く、もう少し借りられないかとコールセンターで相談しました。すると限度額アップを検討できるということで、その場で希望限度額などを伝えました。翌日、折り返しの電話で審査通過の連絡を受けたものの、限度額はプラス5万円の20万円です。もっと限度額を増やせると期待していたので残念です。ただ、審査に落ちるよりはましですね。

(22歳/男性/会社員/年収:290万円)

アイフルとメガバンクの2つのカードローンを契約しています。無利息期間中はアイフルで借りていましたが、適用期間が終わってからは金利の低い銀行カードローンしか使っていません。そのため、アイフルのカードローンはほぼ利用がなく、持っているだけの状態でした。しかし、「限度額の見直しが可能です」という案内がSMSで届き、限度額が増えるならと申し込んでみました。そうしたらまさかの審査落ちです。たしかに銀行カードローンはけっこう残高があるのでしょうがないですが、それなら増額できると勘違いするようなSMSは送らないでほしい。

(40歳/男性/会社員/年収:550万円)

登録していない番号から電話がかかってきていて、調べてみたらどうやらアイフルらしい。「返済は遅れていないし、なんだろう?」と思って折り返したら、追加融資(増額)の営業電話のようでした。金利の引き下げも検討可能という話だったためお願いしたのですが、後日、「残念ながらご希望には沿えません」というメールが届いていました。電話での対応はとても丁寧でしたが、なんだかモヤっとします。

(34歳/男性/会社員/年収:440万円)

Webデザインの会社に5年ほど勤め、現在は独立してWebデザイナーの仕事をしています。独立直後は仕事が少なく、口座にお金もあまりなかったため、生活費やクレジットカードの引き落としをアイフルのカードローンで補填していました。ただ、限度額いっぱいまで使う月もあり、増額の申し込みをすることにしたんです。審査結果がすぐに出たのは良いのですが、増額を認めてはもらえず……カードローンを作ったのは会社員だったときなので、独立する前に増額の審査も受けておけば良かったです。

(27歳/女性/個人事業主/年収:280万円)

アイフルなどの消費者金融4社から合計160万円ほど借りていました。もっとも残高が大きいのはアイフルで、限度額ギリギリの約80万円を借りています。少しでも借りられる金額を増やしたい、できれば金利も下げてほしいという思いでアイフルに相談したところ、「現状、増額は難しい」と断られてしまいました。返済日を数日すぎてしまったことも何度かあるため、「私も難しいだろうな」と思っていましたが……ただ、そのときにおまとめローンについても案内してくれ、そちらの審査には通過することができました。金利も下がり、毎月の返済にも少し余裕ができて満足です。

(46歳/男性/会社員/年収:490万円)

アイフルで増額審査を受ける前に知っておきたいこと

ここからはアイフルで増額審査を受ける前に知っておきたいことをまとめて紹介していきます。

アイフルのカードローンを新規契約する際とは異なる点もあるので確認しておきましょう。

限度額はいくらまで増額できる?

アイフルのカードローンの限度額は最大800万円です。そのため、増額もその範囲内で限度額が変更されます。

ただし、増額後の限度額も返済能力を超えない範囲になるので、増額できても10万円~20万円程度ということが多いです。いきなり数十万円、100万円以上も限度額が上がることはほぼありません。

アイフルでは増額の際に一万円単位から千円単位での金額設定に変更となりました。審査結果によってはかなり細かめに金額を変更されるでしょう。

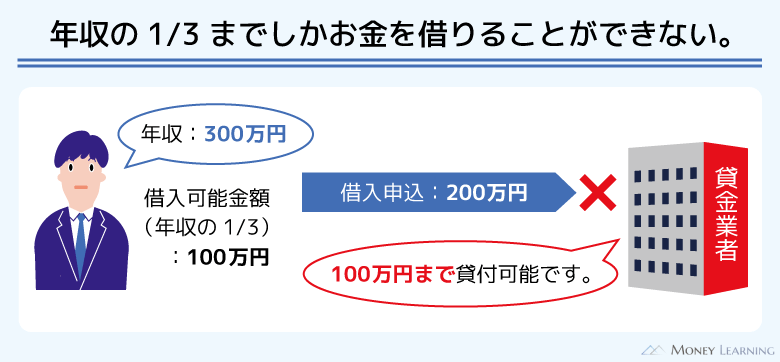

加えて、増額も総量規制の対象です。消費者金融などの貸金業者からの借り入れは年収の1/3を超えないように設定されます。

一時的に限度額を増額することもできる?

クレジットカードの場合、「今月分だけ利用限度額を増やす」という手続きができることもあります。

しかし、アイフルだけでなく、基本的にカードローンでは一時的な増額ができません。一度増額されると、再度変更されるまで限度額はそのままです。

希望どおりに増額できても借りすぎには注意してください。

増額申込によって限度額が増えると金利は下がる?

アイフルの金利は年3.0%~18.0%で、適用される利率は限度額に応じて決定されます。そのため、増額審査に通って限度額が変更となった場合、適用される利率も変わる可能性があるのです。

例えば、利息制限法により、元本が100万円以上のときの利率は年15.0%以下にしないといけません。

その一方、100万円未満での増額で金利が下がるかどうかは審査の結果次第です。

増額案内を受け取っていれば審査なし?

アイフルは会員が一定の条件を満たした場合、増額案内を送ることがあります。

増額案内は電話やメールで行われ、「限度額の変更を検討できますが、どういたしますか?」といった内容を案内されるのです。

このような案内が届くとすぐに増額してもらえそうに感じますが、この段階で審査は行われていません。

審査は実際に増額申込をした後に始まるため、増額案内を貰っていても審査に落ちてしまうケースもあるのです。

一度増額案内を断るともう増額できない?

基本的に増額案内は「利用状況に問題のない顧客」に対して送られます。顧客の利用状況から増額が検討できる人をピックアップして、電話やメール、SMSなどで増額の手続きを案内するのです。

詳しい基準などは公開されていませんが、増額案内が届いたときに申し込みをしなくてもデメリットはありません。

例えば、「案内を送ったときに申し込まなかった場合、今後の増額が厳しくなる」なんてことはないのです。

一定期間をあけて再び増額案内が届くこともありますし、案内がなくても自分のタイミングで会員ページや電話から申し込めます。

増額審査でも在籍確認は行われる?

アイフルで増額審査を受ける場合、基本的に在籍確認はありません。新規契約時に在籍確認が済んでいるので、再度確認する必要はないのです。

ただし、職場などの登録内容に変更があると在籍確認されるケースもあります。

勤務先などの変更は増額審査でとても重要なので、登録情報に変化があった人は、事前に変更の届け出を済ませてください。

アイフルの増額審査に落ちた!再度審査を受ける前にしておくべき対策

アイフルの増額審査は甘くないため、増額申込をしても否決されることは多いです。

再び増額審査を受けることもできますが、その場合、前回の審査から半年程度は期間を空ける必要があります。期間を空けずに審査を受け直しても結果は変わらないでしょう。

すぐに借りることはできないので、緊急性の高いケースでは、別のカードローンで借りることをおすすめします。

急いでいない場合などアイフルの増額審査をもう一度受けるのであれば、以下のような審査対策を行いましょう。

- 勤続年数を伸ばす

- 他社借入を減らす

- 最新の収入証明書を用意する

- 連続で申し込まずに期間を空ける

勤続年数を伸ばす

勤続年数は収入の安定性を見る際の指標のひとつです。

例えば、「今月から働き始めたばかりの人」よりも「同じ職場に5年勤めている人」の方が、収入は安定していると見られやすいです。

そのため、同じ職場に長く勤め、勤続年数を伸ばすというのも審査対策のひとつになります。特に増額審査を受ける直前に就職、転職していた人は、勤続年数が最低でも半年、できれば1年以上になってから審査を受けなおすと良いです。

他社借入を減らす

アイフルは自社のカードローンの限度額を決定する際に、他社からの借入金額もチェックします。これは他社借入も含めて、「年収に対して融資可能な金額かどうか」を決定する必要があるためです。

例えば、年収300万円の人に10万円を貸した場合、年収からすれば10万円というのは問題ない金額に思えます。

しかし、この人が別のカードローン会社から100万円近い借り入れがあったとするとどうでしょうか?このようなケースでは「返済能力を超える恐れがある」と判断され、審査に落ちる可能性が高いです。

増額審査に関しても、その時点での他社借入はチェックされるため、別の消費者金融などからも借りているなら残高を少しでも良いので減らすようにしてください。

最新の収入証明書を用意する

増額審査では収入証明書の提出を求められるケースもあります。増額などカードローンの限度額を決定するときは年収も重要になるため、最新の収入証明書を用意しておきましょう。

前述の他社借入に関する内容とも関連しますが、限度額は年収とのバランスも参考に見直されます。他社借入に変化がなくても、収入が増えていることをアピールできれば、増額は認めてもらいやすくなります。

以前、収入証明書を提出したという人も、最新の源泉徴収票や確定申告書を準備すると良いです。

連続で申し込まずに期間を空ける

繰り返しになりますが、増額の審査を受けるときは、連続で申し込まずに期間を空けましょう。連続で申し込んだとしても、審査結果は変わりません。

増額においても信用情報はチェックされ、「審査のために照会が行われた」という記録は信用情報に6ヶ月残ります。増額の申し込みはアイフルの社内にもデータが残りますが、少なくとも前回の記録が信用情報機関に残っている間の再審査は避けてください。

再度増額審査を受けるなら、前回の審査から6ヶ月以上の期間を空けましょう。

アイフルで限度額を増額できない場合に別のカードローンに申し込んでも大丈夫?

借入件数を増やさないためには増額で対応するのが理想的ですが、増額できなかったときは別のカードローンで借りると良いでしょう。

「アイフルの増額審査に落ちたのに、別のカードローンに申し込んでも大丈夫?」と思う人もいるでしょうが、そもそも増額は新規契約よりも基準が厳しいです。

最初に決まった限度額を増額してもらうにはそれなりの理由が必要になります。「年収が増えた」「延滞することなく長期間利用している」などプラスになる理由がなければ、増額は認められにくいと思ってください。

たとえ増額審査に落ちたとしても、別のカードローンを新規で契約するのであれば可能性があります。

ただし、銀行カードローンや信販系カードローンの審査難易度は消費者金融よりも高いです。アイフルの増額審査に落ちた場合、銀行カードローンや信販系カードローンを新規契約できないケースも十分に考えられます。

金利などの貸付条件を重視するなら銀行カードローン、信販系カードローンが良いですが、審査通過のハードルは高いでしょう。

そのため、審査難易度を重視するのであればアイフル以外の大手消費者金融をおすすめします。

| 消費者金融 | ・プロミス ・アコム ・SMBCモビット ・レイク |

|---|---|

| 銀行カードローン | ・三菱UFJ銀行カードローン ・みずほ銀行カードローン ・楽天銀行スーパーローン ・三井住友銀行 カードローン |

大手消費者金融のカードローンなら審査のスピードも早く、申し込みの前に「お試し審査」を受けることもできます。

事前に年収や他社借入金額から審査通過の見込みがあるかを診断しておきましょう。お試し審査は信用情報に記録が残りませんし、年収と他社借入のバランスをチェックするのにうってつけです。

また、アイフル以外のカードローンに申し込むときには、以下のポイントにも注意しましょう。

申し込み先は一社に絞る!多重申込はNG

カードローンを新規で申し込む場合、何社にも同時に申し込む「多重申込」はNGです。申し込みの記録は信用情報に載るので、多数の記録があると「お金に困っている」という印象を与えかねません。

滑り止めだと思って複数のカードローンに申し込むのは逆効果になることもあるため、申し込みは審査に通りそうな1社に絞ってください。

総量規制が原因なら他社との契約も難しい

増額できない原因が「総量規制」であることも考えられます。アイフルなどの消費者金融は貸金業法における総量規制の対象です。総量規制の対象となる貸し付けは、最大でも顧客の年収の1/3までに制限されています。

例えば、年収300万円の場合、アイフルの限度額が100万円ならそれを超える金額への増額は見込めません。

総量規制では他の消費者金融、クレジットカード会社との契約も合算して計算が行われるため、アイフルと他社での借入残高の合計が100万円というケースも同様です。

つまり、総量規制が原因で増額できない場合は、別の消費者金融などから借りようと思っても審査に通らないのです。

複数社からの借り入れがあるケースは総量規制の対象外である「貸金業法に基づくおまとめローン」を検討してください。

アイフルでは「おまとめMAX」という会員向けのおまとめローンを扱っています。貸金業法に基づくおまとめローンであれば、例外的に年収の1/3を超える借り入れ(要審査)も認められています。

まとめ

アイフルの限度額を増額する場合、会員ページや増額専用ダイヤルから申し込みができます。

増額にも審査はありますが、原則として当日中に結果を回答してくれるので、最短即日で追加借入することも可能です。

最後にアイフルの限度額を増額する際のポイントをまとめました。

- アイフルへの増額申込は会員ページか専用ダイヤルから

- 増額専用ダイヤルの受付時間は平日9:00~18:00

- 平日以外の申し込みは審査に3日以上かかることもある

- 即日で追加借入するなら平日の早めの時間の増額申込が重要

- 50万円超への増額審査では収入証明書も必須

- カードローンを契約してすぐの増額は厳しい

- 増額ではなく別のカードローンで借りた方が良い場合もある

増額は新規契約よりも審査に時間がかかり、審査のハードルも高い傾向にあります。そのため、「即日での借り入れを希望する人」「過去に返済遅れがあった人」などに増額は向きません。

別の大手消費者金融を新規で契約するなら、無利息期間の対象となるケースもあるので、あわせて検討してみてください。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。