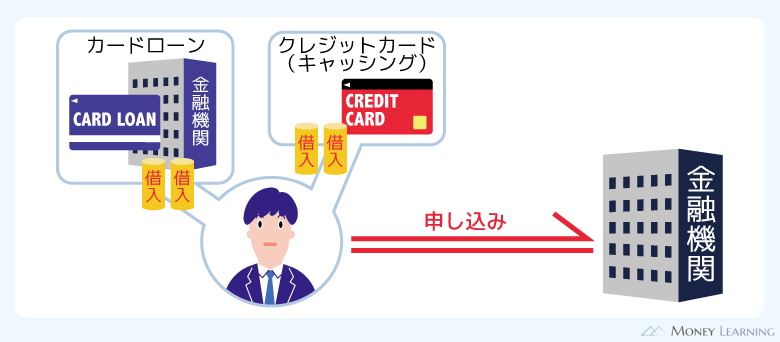

カードローンやクレジットカードの申し込みをする際に「他社借入」や「お借入状況」を入力することは多いです。

早く申し込みを済ませたくても、よく分からないまま入力を進めてはいけません。他社借入も返済能力を評価する上で重要な審査項目になるので、間違った内容を入力すると審査に落ちてしまう可能性があります。

そこでこの記事では、カードローンやクレジットカードの申し込みで入力する他社借入(借入状況)とは何を指すのか、どのように入力すれば良いのかについてまとめました。

また、入力時の注意点もあわせて説明していきます。入力方法に不安がある人はぜひ参考にしてください。

目次

カードローン、クレジットカードの申し込みで入力する「借入状況」とは?どこまでが他社借入?

まずは他社借入とは何かについて確認していきましょう。

消費者金融や銀行、カード会社によって異なる用語を使う場合もありますが、「申し込みの時点でほかの会社でお金を借りてはいませんか?」というのが他社借入(借入状況)です。

たいていは個人向けの無担保ローンの残高を指す場合が多く、すべての借金を計算するわけではありません。

申し込みの際に他社借入として申告すべきもの、申告する必要のないものがあるので注意してください。

「他社借入」に含まれるもの

カードローンやクレジットカードの申し込み時に入力する他社借入には、以下のようなものが含まれます。

- カードローンの借入残高

- クレジットカードキャッシングの借入残高

- カードローン以外の貸金業者からの借り入れ

該当する借り入れが何件もある場合は要注意です。特に審査の厳しい銀行カードローンでは、他社借入が審査結果に強く影響するでしょう。

他社借入があっても借りられるカードローンについてはこちらで詳しく説明しているので、借り入れを考えている人はそちらも確認してください。

それでは、より具体的にどのようなものが他社借入に該当するのかを説明していきます。

カードローンの借入残高

代表的な他社借入はカードローンです。借入残高のあるカードローンは、他社借入として申告しましょう。

また、消費者金融のカードローンに申し込む場合、ほかの消費者金融で契約しているカードローンをイメージするかもしれませんが、それだけではありません。カードローンは銀行やクレジットカード会社でも扱っているので、それらも他社借入に含みます。

ただし、どこまでを他社借入に含めるかは、金融機関ごとに異なるので注意が必要です。例えば、消費者金融やカード会社では、同じカードローンでも銀行が発行するものだけは含めないというケースもあります。

具体例については記事の後半で実例を紹介するので、より詳しく知りたい人はそちらもチェックしてください。

クレジットカードキャッシングの借入残高

クレジットカードの付帯機能のひとつにキャッシングがあり、このサービスを使えばカードローンと同じように借り入れが可能です。そして、クレジットカードのキャッシングも他社借入に含みます。

前述のとおり、基本的に個人向けの無担保ローンは他社借入なので、利用するのが借入専用のカードローンでも、クレジットカードでも一緒です。

その一方で、キャッシング以外のクレジットカードの利用は他社借入に含まれません。それについては他社借入に含まないものの中で詳しく説明します。

カードローン以外の貸金業者からの借り入れ

貸金業者とは消費者金融やクレジットカード会社のことです。

カードローン以外の融資方法をとっていても、貸金業者からの無担保での借り入れについては、原則として他社借入になると考えてください。

例えば、フリーローンのような追加融資のできない証書貸付タイプの商品、おまとめローン(貸金業法にもとづく返済専用の商品)などです。

おまとめローンは総量規制における「例外貸付け」に該当し、本来はできない貸金業者による年収の1/3を超える融資も認められています。

そのため、通常のカードローンとは別で扱われることが多いものの、おまとめローンの残高は借入状況で申告しなくてはいけない場合もあるのです。

「他社借入」に含まないもの

一方、次のようなものは他社借入に含まれません。

- 住宅ローン

- 自動車ローン

- クレジットカードショッピングの利用残高(リボ払いを含む)

- ショッピングローンの利用残高

- 日本学生支援機構などからの奨学金

- 個人からの借り入れ

- 国や地方自治体からの借り入れ

これらは「担保のある借り入れ」「貸金業者以外からの借り入れ」「そもそも借り入れに該当しないもの」のいずれかで、基本的にカードローンやクレジットカードの申し込みで申告する必要はないでしょう。

住宅ローン

住宅ローンには抵当権がついており、返済が滞った場合は、住宅が差し押さえられることになります。つまり、住宅を担保にお金を借りているのです。

このような有担保ローンは他社借入に含みません。

詳しくは後で説明しますが、借入状況の聞き取りをするのは、過剰融資を防ぐのが目的のひとつです。

過剰融資を防ぐためのルールである総量規制においても、住宅ローンは総量規制の目的になじまないため「除外貸付け」とされており、残高が直接審査に影響することはありません。

自動車ローン

自動車ローンも車両が担保になる有担保ローンなので、住宅ローンと同様に他社借入には含みません。

ただ、車両が担保になり、支払いが完了するまで所有権が留保されるのは、販売店を通して契約するディーラーローンです。銀行や貸金業者から車の購入代金などを借りた場合は無担保になるでしょう。

そのため、申込先によっては申告が必要なケースも出てきます。

クレジットカードショッピングの利用残高(リボ払いを含む)

クレジットカードキャッシングは他社借入に含まれますが、ショッピングでの利用は他社借入になりません。これはショッピングでの利用は「借り入れ」に該当しないためです。

たしかに後払いにしているという意味で「クレジットカードは借金しているのと一緒」といわれることはあります。ですが、これは使いすぎを注意するための例え話であって、借金ではありません。

クレジットカードには一括払いのほか、分割払い・ボーナス払い・リボ払いなど一部手数料のかかる支払い方法もありますが、いずれも他社借入には該当しないのです。

ちなみに、他社借入にならないリボ払いはショッピングでの利用に限った話です。クレジットカードキャッシングもリボ払いで返済するケースが多いですが、先ほど説明したようにキャッシングは他社借入に含みます。

ショッピングローンの利用残高

ショッピングローンは家電量販店などの店頭で申し込むタイプのローンです。申込情報は提携の信販会社・クレジットカード会社に送られ、審査に通れば商品の代金を立て替えてくれます。

その後、商品代金は分割で信販会社・クレジットカード会社に支払うことになりますが、この利用残高についても他社借入に含める必要はありません。

店頭ではなく、インターネットから申し込むタイプのショッピングローンについても同様です。

また、携帯電話・スマホの端末代金を分割で支払う人も多いと思います。これも携帯電話会社が提携する信販会社・クレジットカード会社でのショッピングローンになるため、他社借入に含めてなくて大丈夫です。

日本学生支援機構などからの奨学金

大学や専門学校への入学時や在学中に日本学生支援機構などの奨学金を利用していた人もいるかと思います。

奨学金は借り入れですが、他社借入として申告する必要はありません。

基本的に有担保ローンは他社借入に含まれないとお話ししましたが、奨学金も連帯保証人と保証人が必要になります。住宅ローンや自動車ローンが物的担保なのに対して、連帯保証人・保証人が必要な奨学金は人的担保の有担保ローンです。

また、日本学生支援機構は民間の貸金業者ではなく、独立行政法人として奨学金の事業を行っています。その点からも消費者金融などからの借り入れとは別の扱いなのです。

個人からの借り入れ

家族・親族・友人・同僚など個人からの借り入れも他社借入にはなりません。

他社借入に該当しうるのは貸金業者や銀行などからの借り入れのみです。個人間での融資にも利息制限法などの各種法律は適用されますが、事業で融資をしているわけでなければ貸金業者には該当しません。

そのため、信用情報に個人間での借り入れの記録が載ることもないのです。消費者金融や銀行などは信用情報機関を通して別の金融機関からの借入状況を把握できます。

その一方で、個人間での借り入れは信用情報にいっさい載らず、他社借入の項目でも申告不要です。

国や地方自治体からの借り入れ

社会福祉協議会などが窓口になっている国や地方自治体の貸付制度も他社借入に含みません。

また、公的な貸付制度は民間の金融機関からの借り入れが難しい人、世帯への経済的なサポートを目的としている場合も多いです。

消費者金融や銀行のカードローンは一定以上の返済能力が求められる一方で、公的な貸付制度を利用するには基準以下の経済力であることが条件になります。

そのため、公的な貸付制度を利用できている場合、そもそもカードローンなどの審査に通るのは難しいでしょう。

申し込みフォームで他社借入(借入状況)の入力が必要な2つの理由

カードローンやクレジットカードの申し込みフォームで他社借入(借入状況)を入力するのはなぜなのでしょうか?

審査に関わる項目なので明確な理由を金融機関が説明しているわけではありませんが、主に次の2つが理由だと考えられます。

- 総量規制のチェック

- 借入状況を把握しているかのチェック

1. 総量規制のチェック

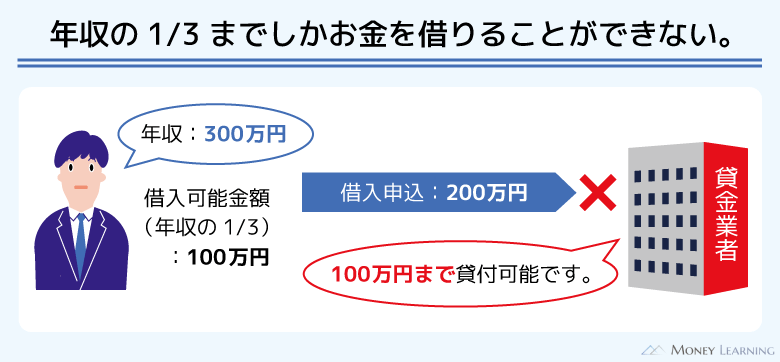

この記事内でも何度かふれましたが、貸金業者の貸し付けには総量規制が適用されます。

消費者金融やカード会社のカードローン、クレジットカードキャッシングは総量規制対象なので、法律上、年収の1/3を超える融資になってはいけません。その確認をするためにも申し込みフォームで他社借入の入力が必要なのです。

貸金業者の中には「銀行カードローンの借入残高は申告不要」としているところもありますが、これは総量規制の対象になっていない借り入れだからでしょう。

2. 借入状況を把握しているかのチェック

また、他社借入は返済能力の評価にも関係してきます。

返済能力を評価する上で毎月自由になるお金がどのくらいあるかは重要です。他社借入がある場合、月々の返済額だけ自由になるお金は減るため、返済能力も低く評価されます。

さらに、複数の貸金業者で借り入れをしているのに、その件数や金額を把握していなかったり、故意に嘘をついたりすれば信用してもらえません。

他社借入の項目は「借入状況を把握しているか」「隠すことなく正直に申告するか」のチェックでもあるのです。

申し込みフォームでの他社借入の入力方法と入力する内容

ここからは申し込みフォームでの他社借入の入力方法、そして、どのような内容を入力するのかを少し詳しく説明しておきます。

繰り返しになりますが、他社借入も審査に関わる重要な項目なので、適当に入力するのはダメです。

また、住所や電話番号とは違いすぐに出てこない人もいるでしょう。申し込みフォームの内容は金融機関によって異なりますが、たいていは以下のような項目が分かれば他社借入の入力は可能です。

- 他社借入の金額

- 他社借入の件数

- 借入残高がある借入先

申告が必要な他社借入がない場合は、金額と件数ともに「0」を入力するか、「なし」にチェックをいれるだけでかまいません。

ですが、細かく入力する必要のある金融機関だと「どこから」「いくら」借りているのかも把握しておいた方が良いです。

多いのは金額と件数だけを入力するケースですが、例えば、三菱UFJ銀行のバンクイックでは、「銀行」「カード会社・信販会社」「消費者金融系ローン会社」に分けて件数と金額を入力する必要があります。

他社借入の金額

他社借入の金額についてはその合計額を入力する場合が多いです。ただ、先ほど例に挙げたように細かく記載するケースもあります。

そのため、複数の借入先がある人は、金融機関ごとにいくら借りているのかをまとめておくと良いでしょう。

借入残高は会員ページにログインするか、直近の利用明細を確認すれば分かります。

他社借入の件数

他社借入の件数についても金額と同様に合計を記載するのが一般的です。合計するのは申込時点で借入残高のある金融機関だけでかまいません。

この点は「借入状況を記入する際の注意点」で詳しく後述しています。

借入残高がある借入先

あまり一般的ではありませんが、具体的な金融機関名(業者名)を入力する場合もあります。

例えば、楽天銀行スーパーローンの場合、任意項目ですが「会社名」「借入額」「借入利率」を入力する欄があります。ここまで細かく入力することは少ないですし、任意なら未入力でも申し込みは完了可能です。

現在の借入状況を把握しておくという意味では大切なので、借入残高と一緒に正式な社名なども調べておきましょう。

借入状況を記入する際の注意点

他社借入がまったくない場合、借入状況の入力は簡単です。ただ、1件でも他社借入があるなら、次のような点に注意しながら入力を進めてください。

- 入力する借入状況の範囲は金融機関ごとに異なる

- 正確な金額、件数などは信用情報でもチェックされる

- 借入残高が0円なら原則として他社借入には含まれない

- 記入方法に迷ったら問い合わせるのが確実

- 借入状況も審査項目のひとつ

入力する借入状況の範囲は金融機関ごとに異なる

これまでにも何度か言っていますが、申込時に入力する借入状況の範囲は金融機関ごとに異なります。

住宅ローンや個人間の借り入れを含めないのはほぼ共通ですが、銀行からの借り入れを含めるかなど、入力の必要な範囲は決まっていません。

通常、申し込みフォームに何を借入状況として申告するか、反対に何は申告する必要がないのかなどが記載されています。自身の経験だけで判断せずに、しっかりと記載事項を確認しながら入力してください。

正確な金額、件数などは信用情報でもチェックされる

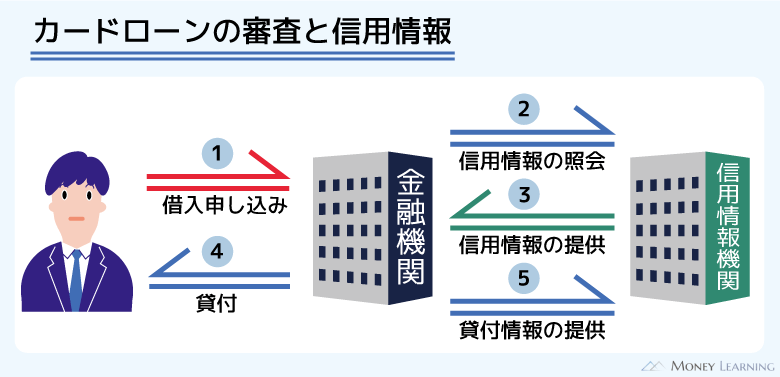

他社での借入状況はカードローンやクレジットカードの申込時に入力しますが、正確な金額や件数などは信用情報でも確認されます。

カードローンなどの審査では信用情報を利用した返済能力の調査が義務付けられており、必ず申込者の信用情報をチェックするのです。

申し込みフォームの入力内容を鵜呑みにするわけではありません。他社借入で嘘をついても必ずバレるので、金額や件数は正直に入力しましょう。

借入残高が0円なら原則として他社借入には含まれない

申込者の中には契約しているものの、利用していないカードローンやクレジットカードのキャッシング枠がある人もいると思います。

借入残高が0円の場合、原則として他社借入の件数にも含める必要はありません。

| 借入先 | 契約限度額 | 借入残高 |

|---|---|---|

| 消費者金融カードローンA | 50万円 | 50万円 |

| 消費者金融カードローンB | 20万円 | 0万円 |

| クレジットカードキャッシングC | 30万円 | 15万円 |

| 銀行カードローンD | 10万円 | 0万円 |

例えば、以上のような借入状況だとしましょう。契約しているカードローンとクレジットカードキャッシングは4種類ですが、借入残高があるのは2つだけです。

この場合、借入件数は2件、借入残高は65万円になります。

ただし、信用情報の照会で契約があることは分かるため、借入残高がなくても審査結果に影響する可能性はあります。

カードローンやカードキャッシングは契約している間、限度額の範囲内ならいつでも借り入れが可能です。そのため、大きな限度額を希望する場合などは、不要なカードローン、キャッシング枠は解約しておくと良いでしょう。

記入方法に迷ったら問い合わせるのが確実

他社借入に含める範囲は金融機関ごとに異なる上に、どこまで含めるかを詳しく書いていないケースもあります。

借入状況は審査結果に影響することもあるので、入力方法に迷ったときはコールセンターなどで確認するようにしましょう。

正確な情報は信用情報で確認されますが、間違った方法で申し込んでしまうと審査に悪い影響が出るかもしれません。

借入状況も審査項目のひとつ

前述のとおり、申し込みフォームで入力する借入状況も審査項目のひとつです。

他社借入をふまえて、「適切な範囲での融資か」を審査して、「借入状況を把握できているか」「借入状況で嘘をついていないか」もチェックしています。

ほかの入力内容と一緒で、正確な情報の記入を心がけてください。

「借入状況」の入力内容の違いを実例で確認

借入状況の入力内容は金融機関ごとに異なります。消費者金融、銀行カードローン、クレジットカードのそれぞれで実際にどのような違いがあるのかを見ていきましょう。

消費者金融カードローンの場合

消費者金融カードローンは大手5社であるプロミス、アコム、アイフル、SMBCモビット、レイクを例に挙げます。

| プロミス | アコム | アイフル | SMBC モビット |

レイク | |

|---|---|---|---|---|---|

| 貸金業者のカードローン | ◯ | ◯ | ◯ | ◯ | ◯ |

| クレジットカードキャッシング | ◯ | ◯ | ◯ | ◯ | ◯ |

| クレジットカードショッピング | × | × | × | × | × |

| 銀行カードローン | × | × | ◯ | × | ◯ |

| 住宅ローン | × | × | × | × | × |

| 自動車ローン | × | × | × | × | × |

※ ◯:他社借入として入力が必要。×:他社借入として入力不要。

借り入れではないクレジットカードショッピング、銀行からの有担保でキャッシングではない借り入れ(住宅ローンや自動車ローンなど)を他社借入に含めないのは共通です。

ただ、消費者金融ごとに指示が異なるのは、銀行カードローンを含めるかどうかです。

プロミス、アコム、SMBCモビットは銀行カードローンを他社借入として入力しないのに対して、アイフル、レイクは入力しなくてはいけません。

また、貸金業者からのキャッシング・カードローン以外での借り入れについては記載されていないケースが多いため、状況に応じて問い合わせが必要でしょう。

※プロミスの最短3分融資はお申込み時間や審査によりご希望に添えない場合がございます。

銀行カードローンの場合

次は銀行カードローンでの借入状況の入力内容について見ていきます。

銀行カードローンの場合、消費者金融と比較して入力する項目は少し細かくなることが多いです。「◯」「×」だけでは分かりにくいため、各社がどのように指示を記載しているかをまとめました。

| 銀行カードローン | 借入状況の入力に関する記載 |

|---|---|

| 楽天銀行スーパーローン | ・住宅ローンを除いて、利用中のローンの有無を入力 ・「あり」の場合は、利用件数と借入総額(必須)、契約先ごとに会社名・借入額・借入利率(任意)を入力 |

| みずほ銀行カードローン | ・他社の無担保ローンの件数と金額を入力 |

| 三井住友銀行 カードローン | ・住宅ローンを除く他社カードローンの借入件数を入力 ・現在の借入金額を入力 |

| 三菱UFJ銀行カードローン | ・「銀行」「カード会社・信販会社」「消費者金融ローン会社」に分けて件数と金額を入力 ・住宅ローンについても入力が必要 |

このように銀行によって入力する他社借入の範囲、内容が大きく異なります。

消費者金融やクレジットカード会社の場合は総量規制のチェックという意味合いもあり、銀行からの借り入れは含めないところもありました。しかし、銀行はそもそも総量規制の対象ではなく、銀行カードローンについても申告が必須なので注意してください。

申し込みフォームに記載されている指示を確認して、もし判断できない部分があるなら迷わず問い合わせましょう。

クレジットカードの場合

最後はクレジットカードの場合です。

こちらも銀行カードローンと同様にカード会社ごとの差が大きいため、どのような指示が記載されているのかをまとめました。

| クレジットカード | 借入状況の入力に関する記載 |

|---|---|

| 楽天カード | ・利用中の他社キャッシング、無担保ローンの借入件数、借入総額、月々の返済額を入力 ・銀行からの借り入れ、住宅ローンの入力は不要 |

| ACマスターカード | ・キャッシング、カードローンでの借入総額を入力 ・銀行からの借り入れの入力は不要 |

| 三井住友カード | ・借入件数と借入金額を入力 ・有担保ローンの入力は不要 |

カード会社ごとに入力する内容に違いはあるものの、傾向としては消費者金融に近いです。クレジットカードキャッシングも総量規制の対象なので、入力するのは主に貸金業者からの借り入れになります。

ただ、銀行カードローンを含めるところもあるため、記載事項をしっかりと確認してください。

まとめ

カードローンやクレジットカードの申込時に入力する他社借入は審査に関係しています。そのため、申し込みフォームに記載されている指示をしっかりと読み、正確に借入金額や件数などを入力してください。

- 他社借入は貸金業者の無担保ローンを指す場合が多い

- 銀行カードローンは含めないこともある

- 基本的に住宅ローン、自動車ローンなどは含める必要なし

- クレジットカードはキャッシングの残高のみ申告する

- 借入状況は信用情報で確認されるので正直に申告することが重要

借入状況の欄で入力する他社借入の範囲は、金融機関によって異なります。ある会社では他社借入に含めるものでも、別の会社では含まないこともあるのです。

金融機関は信用情報を照会して正確な借入状況を把握しますが、自身で判断できないときは何となくで入力せずに、コールセンターなどで確認するようにしましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。