みずほ銀行カードローンは低い金利と最大800万円という大きな限度額が魅力のカードローンです。しかし、人によっては「希望する限度額に届かなかった」「限度額が足りない」ということもあるでしょう。

はじめての契約では低めの限度額になりやすいので、もし今の金額で足りないなら増額を検討してください。

みずほ銀行カードローンは増額もネットから申し込め、増額が認められればATMやみずほダイレクトですぐに追加借入できます。

ただし、増額審査は厳しく、審査結果もすぐには出ません。審査の結果次第では限度額が引き下げられるリスクもあるので、申し込みは慎重に検討しましょう。

この記事ではみずほ銀行カードローンの限度額を増額する方法と増額審査に落ちたときの対処法についてまとめました。

これから増額申込をしようと思っている方、増額できなかった方はぜひ参考にしてください。

目次

みずほ銀行カードローンの限度額を増額する方法

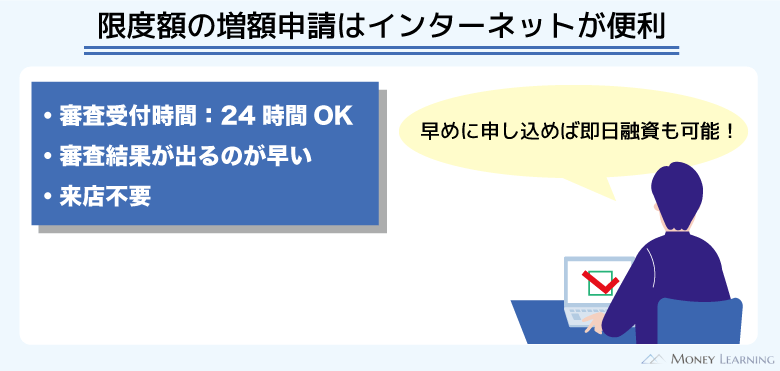

みずほ銀行カードローンの限度額の増額方法は「インターネット」「店頭窓口」「カードローン専用ダイヤル」の3つです。

どの方法でも審査内容などは一緒ですが、インターネットなら24時間手続きできます。

パソコンやスマートフォンがあればいつでも、どこからでも増額申込できるので、基本的にはネットから手続きをすると良いでしょう。

インターネットから増額申込をする

みずほ銀行カードローンの限度額を増額したい場合、カードローンの再申し込み(再審査)という形で手続きを進めます。

みずほ銀行カードローンのホームページへアクセスしたら、「みずほ銀行普通預金口座あり(ご利用限度額を増額されたい方もこちら)」のボタンから手続きフォームに進んでください。

手続きの流れは新規申込とほぼ一緒ですが、契約済みのカードローン情報の入力も必要になるため、銀行支店名やカードローン口座番号を調べておくとスムーズです。

- 申し込みフォームで審査に必要な情報を入力する

- 仮審査の結果がメールで通知される

- 指定された書類を提出する

- 本審査完了後、契約内容が変更される

ちなみに、スマホの「みずほ銀行アプリ」をダウンロードしていれば、アプリからの増額申込も可能です。

アプリ内の「カードローン」のメニューから手続きしてください。

みずほ銀行店頭で増額申込をする

みずほ銀行カードローンの限度額の増額は、店頭窓口からの申し込みも可能です。

みずほ銀行の店舗で増額希望であることを伝えましょう。

繰り返しになりますが、みずほ銀行ではカードローンの再申し込みという形で増額審査を実施します。そのため、店頭で再度申し込みの手続きをすることになります。

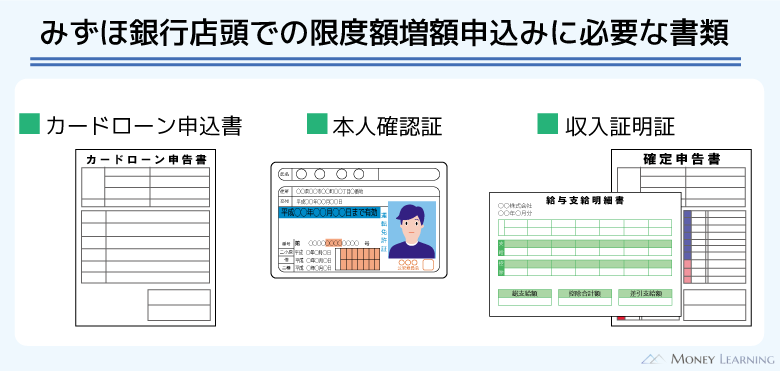

店頭での申し込みには「カードローン申込書」「本人確認書類のコピー」「収入証明書のコピー」の3点が必要です。

窓口が混み合っているケースもあるので、店頭で手続きするならみずほ銀行の来店予約サービスを利用するのがおすすめです。

ただし、みずほ銀行の店舗で手続きできるのは、窓口営業時間である平日の9:00~15:00に限られます。平日15時以降、土・日・祝日の手続きはできないので注意してください。

みずほ銀行カードローン専用ダイヤルに電話する

電話で増額の手続きをする場合は、みずほ銀行カードローン専用ダイヤルに電話してください。みずほ銀行カードローン専用ダイヤルに電話したら、1番を押すと「新規/増額のお申し込み・審査状況について」へ進むので、そこで増額希望であることを伝えましょう。

みずほ銀行カードローン専用ダイヤルの受付時間は平日月曜日~金曜日の9:00~20:00です。(※ 年末年始(12/31~1/3)、祝日・振替休日は利用できません。)

店頭窓口に比べると営業時間は長く、来店も必要ありませんが、深夜や土日などの手続きはできません。

みずほ銀行カードローンの増額審査で見られる内容

みずほ銀行カードローンの増額審査は、新規契約時と同様にみずほ銀行および保証会社(株式会社オリエントコーポレーション)が行います。

初回の審査と同じようにさまざまな項目から返済能力を評価されますが、増額審査では「みずほ銀行カードローンの利用状況」についても加味されます。

増額審査で見られる内容は主に次の4点です。

- 年収や勤務先などの変化

- 他社借入の金額や件数

- みずほ銀行カードローンの利用状況

- 信用情報の登録内容

年収や勤務先などの変化

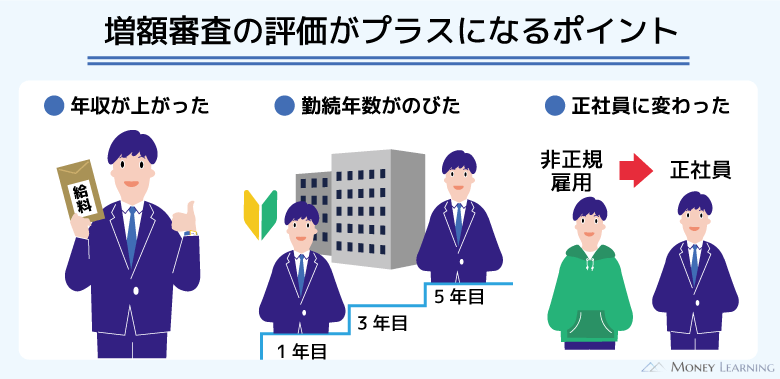

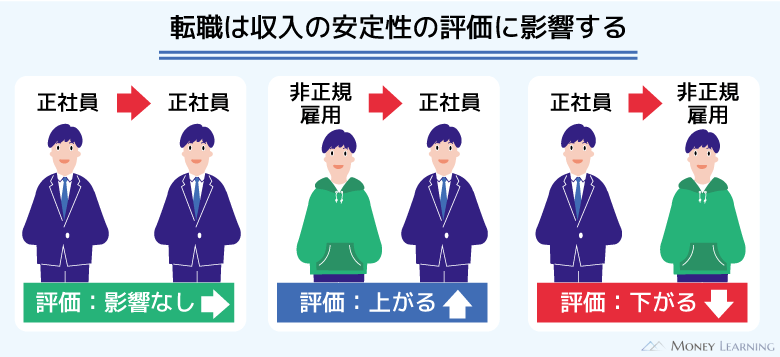

返済能力を評価する上で年収や勤務先、雇用形態などはとても重要です。それらの項目に変化があった場合、返済能力も変わっている可能性があります。

例えば、「年収が上がっている」「勤続年数がのびている」「正社員に変わった」などの変化があれば、増額審査にとってプラスになるでしょう。

また、生活の安定性などの観点から、「居住区分」「居住年数」「配偶者の有無」なども関係してきます。

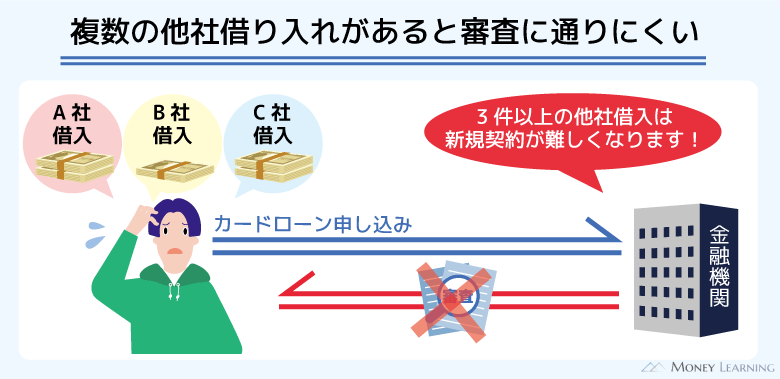

他社借入の金額や件数

みずほ銀行カードローンの増額審査では別の銀行や消費者金融、クレジットカード会社などからの借入状況もチェックされます。

申し込みフォームでは利用中の他社無担保ローンの件数と借入残高を申告することになります。銀行や保証会社は信用情報機関の会員なので、正確な他社借入状況を調べることが可能です。

増額審査においても個人信用情報機関への照会は実施されるので、正確な件数と金額を申告するようにしましょう。

みずほ銀行カードローンの利用状況

増額の審査においては、これまでのみずほ銀行カードローンの利用状況も関係しており、「カードローンを利用しているか」「返済に遅れはないか」などがチェックされます。

ただし、返済に遅れがなかったとしても、一度も利用していなければプラスの評価には繋がりにくいです。

限度額を上げるためには「借りたお金をしっかりと返せる人物」と評価してもらう必要があり、そのためにはカードローンの利用状況も重要になります。

信用情報の登録内容

他社借入の項目でもふれましたが、増額の審査では信用情報も確認されます。

例えば、みずほ銀行以外のカードローンやクレジットカードなどの支払いが遅れており、信用情報に傷がついているなら増額は認められないでしょう。

これは限度額を増額した場合、みずほ銀行カードローンの返済にも遅れが生じる可能性が高いと判断されるためです。

現時点で他社への返済遅れがある人は、先に延滞を解消するようにしてください。

みずほ銀行カードローンの増額審査で必要な書類

みずほ銀行カードローンの申し込みで必要な書類は本人確認書類、収入証明書です。実際に提出する書類は申し込み後に案内がありますが、増額審査を受けるときも本人確認書類と収入証明書の準備をしておきましょう。

特に現在の限度額よりも高い金額を希望する場合、収入証明書の提出も求められるケースが多いです。

インターネットからの申し込みでは、仮審査の結果、利用限度額が50万円超となったときに年収を証明する書類が必須になります。(※ 審査の結果、利用限度額が50万円超であっても、50万円以下での契約を希望する場合、年収を証明する書類の提出は必要ありません。)

50万円超への増額を希望する方は、以下のいずれかの書類も用意してください。

- 源泉徴収票

- 住民税決定通知書または課税証明書

- 納税証明書(その1、その2)

※ 個人事業主および会社経営者の方は、「住民税決定通知書または課税証明書」もしくは「納税証明書(その1、その2)」を提出してください。

みずほ銀行カードローンの増額審査に落ちやすいケース

みずほ銀行カードローンの増額審査を受ける際に以下のいずれかに該当するなら審査に落ちやすいので注意してください。

- 新規契約から半年未満

- 年収が下がっている

- 転職したばかり

- 他社借入が増加している

- 返済日に遅れたことがある

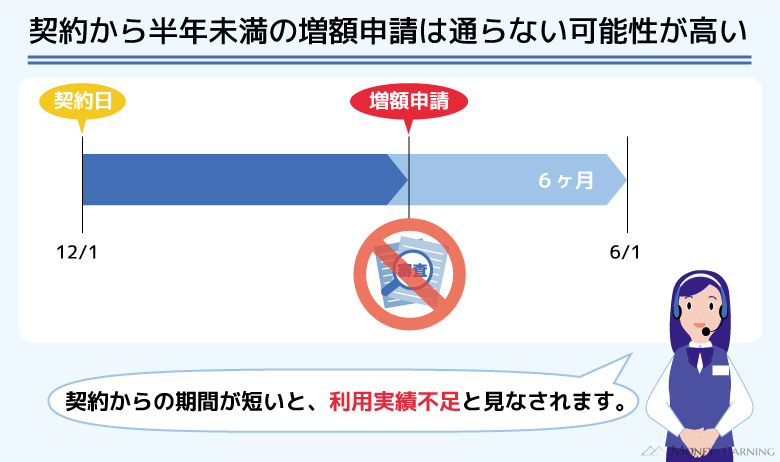

新規契約から半年未満

一般的に新規契約からあまり時間が経っていないタイミングでの増額は難しいといわれています。

例えば、みずほ銀行カードローンをはじめて契約してから半年未満や1年未満という場合、限度額の増額は認められにくいでしょう。

これは増額審査の対象となる項目に変化がなく、十分な利用実績もないことが原因です。

増額審査も新規契約時と一緒で申込者の返済能力をチェックして、契約者ごとの限度額を決定します。返済能力が変わっていなければ、限度額が増額される可能性は低いです。

年収が下がっている

当然のことながら、年収が下がっているなら、返済能力も下がっていると判断されるでしょう。そのため、前回の審査から年収が下がっているという方は、増額審査に落ちやすいです。

返済能力は年収だけで決まるものではありません。年収が少し下がっていても、総合的に見て返済能力が上がっているなら増額が認められる可能性はあります。

しかし、100万円以上など大幅に年収がダウンしているのであれば、増額は難しいと思ってください。

転職したばかり

「収入や生活が安定しているか」を判断するのにチェックされる項目のひとつが勤続年数(勤続期間)です。

長く同じ職場に勤めているなら、「生活が安定している」「離職する可能性は低い」と判断されやすくなります。

一方で、転職すると勤続年数はリセットされるので、転職したばかりのタイミングでの増額審査は要注意です。

収入や生活の安定性を疑問視されるかもしれません。

転職によって正規雇用に変わったり、年収が上がったりしたケースなら増額審査の追い風になりますが、キャリアダウンとなる転職直後の増額審査は厳しいでしょう。

他社借入が増加している

みずほ銀行以外からの借り入れが増額している場合、返済能力は相対的に低下していると評価されます。

前述のとおり、みずほ銀行カードローンの増額審査では他社借入の金額や件数も見られるので、前回の審査よりも他社借入が増額しているなら注意してください。

もし返済できる余裕があるなら、銀行カードローンと比べて金利が高めの消費者金融やクレジットカードキャッシングの残高を優先的に減らしておくと良いでしょう。

返済日に遅れたことがある

みずほ銀行カードローンの返済日は毎月10日で、前月10日時点の利用残高に応じて返済額が決まります。

毎月の返済はみずほ銀行の返済用普通預金口座からの自動引き落としなので、返済忘れは起きにくいですが、「入金を忘れて引き落とせなかった」「お金がなくて返済に遅れた」という経験があるなら注意してください。

みずほ銀行カードローンの増額審査ではこれまでの利用状況も重要視されるため、返済日に遅れたことがあると増額は認められにくいです。

特に1日や2日ではなく数週間~1ヶ月以上遅れたことがあったり、何度も返済が遅れていたりするなら、増額審査に通る可能性は低いでしょう。

みずほ銀行カードローンの増額審査を受けるリスク

みずほ銀行カードローンの限度額が足りないときに増額を考える人は多いですが、実は、増額審査を受けるのにはリスクもあるので注意してください。

- 限度額の引き下げ

- カードローンの利用停止

- 住宅ローン審査への影響

限度額の引き下げ

みずほ銀行カードローンでは再申し込みの形で増額審査を受け付けていますが、審査結果によっては「以前よりも低い限度額に変更される」という可能性もあります。

返済能力が前回の審査時よりも低下していた場合、今の返済能力に見合った限度額まで引き下げられることになるでしょう。

年収が下がっており、かつ他社借入は増えているなら、限度額の引き下げも考えられます。返済能力が下がっているという自覚があるときは、そのタイミングでの増額申請を見送ることも考えましょう。

カードローンの利用停止

返済能力が大幅に低下していたり、信用情報が著しく悪化していたりする場合、カードローンの利用停止という措置が取られることもあります。

特に信用情報の登録内容の影響は強いので注意が必要です。

ただし、増額審査を受けなくても信用情報は定期的にチェックされていています。異動情報に該当するような内容が登録されたなら、契約内容も変更される可能性があるでしょう。

住宅ローン審査への影響

みずほ銀行カードローンなどの無担保ローンは、住宅ローンの審査結果に影響することもあります。近いうちに住宅ローン審査を受けようと思っている方は注意しましょう。

基本的に住宅ローン審査では、「カードローンは限度額まで借りている状態」を仮定して、返済能力が判断されます。実際に借りていなくても審査結果に影響するので、住宅ローンを組む予定があるなら増額は慎重に検討してください。

みずほ銀行カードローンの限度額が増えることで、住宅ローンの借入可能額が減り、満額を借りられないケースも出てきます。

みずほ銀行カードローンの限度額を増額できない!審査に落ちた場合の対処法

増額審査に落ちてしまい、みずほ銀行カードローンの限度額を増額できなかったときの対処法は、主に「別の金融機関から借りる」もしくは「増額審査を受けなおす」の2つです。

限度額が足りずに困っている方、すぐに現金が必要な方は、増額するよりも新規で別のカードローンを契約することを考えましょう。

みずほ銀行カードローンの増額審査に落ちた場合の対処法について説明します。

すぐに借りたい人・審査が不安な人は消費者金融から借りる

もともと銀行カードローンの審査は厳しい上に、一度決まった限度額を増額するとなると、さらにハードルは高くなります。

また、他社借入がある状態で別の銀行カードローンに申し込んでも、審査に通過するのは簡単ではありません。

そこでおすすめなのが消費者金融のカードローンです。

消費者金融なら最短即日融資も可能で、スムーズに手続きが進めば30分~60分程度で借り入れできます。(※ 申し込みの時間帯などによっては翌営業日の連絡となります。)

「すぐにお金を借りたい人」や「増額を断られ審査が不安な人」は以下のような大手消費者金融のカードローンを検討してください。

Web完結で手続きすれば郵送や来店は必要ありませんし、勤務先への電話連絡なしで審査を進めてくれるところも多いです。

※ プロミスの最短3分融資はお申込み時間や審査によりご希望に添えない場合がございます。(詳細はこちら)

※1 365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上で(お借入れ額1万円でも可能)ご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

※2「原則なし」の場合も、審査の過程で必要になったときは勤務先に電話をかけることがあります。

※3 初めての方なら最大30日間利息0円

※4「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません

※5 原則、電話での確認はせずに書面やご申告内容での確認を実施

※6 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

もし消費者金融の金利が心配なら、無利息期間のあるカードローンを選びましょう。はじめての契約であれば一定期間は利息0円で利用できるので、今のカードローンを増額するよりもお得な場合もあります。

急いでいないなら再度、増額審査を受けることも可能

みずほ銀行カードローンは再度、増額審査を受けることもできます。ただし、すぐに増額審査を受けなおしても結果は変わりません。

最低でも6ヶ月以上の期間をあけ、その間に「他社借入を減らす」などの審査対策を行いましょう。また、心当たりがある方は「自分の信用情報を確認する」ことも重要です。

次の増額申請で審査に通るかは申し込んでみなければ分かりませんが、増額であれば次のようなメリットも期待できます。

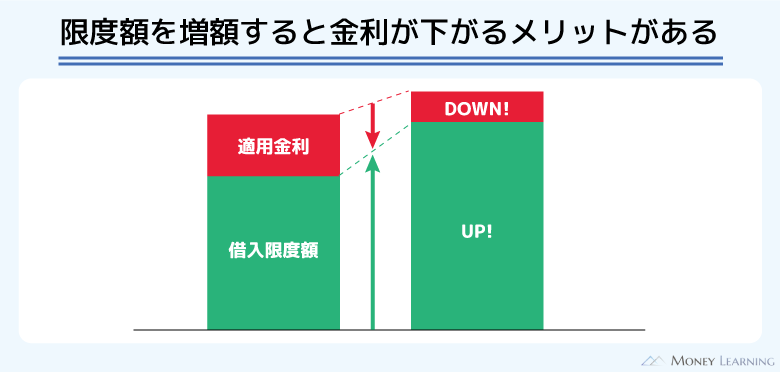

増額することで金利が下がるケースもある

みずほ銀行カードローンの金利は利用限度額に応じて決定される仕組みです。そのため、増額することで、金利が下がるケースもあります。

| 限度額 | 基準金利(年率) |

|---|---|

| 10万円以上、100万円未満 | 14.00% |

| 100万円以上、200万円未満 | 12.00% |

| 200万円以上、300万円未満 | 9.00% |

| 300万円以上、400万円未満 | 7.00% |

| 400万円以上、500万円未満 | 6.00% |

| 500万円以上、600万円未満 | 5.00% |

| 600万円以上、800万円未満 | 4.50% |

| 800万円 | 2.00% |

みずほ銀行カードローンの契約店で住宅ローンを利用している場合、基準金利より年0.5%の引き下げとなります。

例えば、利用限度額50万円から100万円に増額できた場合、金利は年14.0%から年12.0%へ引き下げられます。みずほ銀行カードローンの金利はもともと低めに設定されていますが、増額によって今よりも下がる可能性があるのです。

増額なら借入先が増えないので返済管理も楽

また、別のカードローンを新規で契約した場合は、借入先がひとつ増えることにもなります。借入先が増えれば、返済日や返済額などの管理も少し面倒になるでしょう。

一方、増額であれば返済日は変わりません。追加借入によって月々の返済額が変動することはあっても、自動引き落としなので返済忘れも起きにくいです。

みずほ銀行カードローンの増額に関する口コミ

ここからはみずほ銀行カードローンの増額に関する口コミを紹介していきます。無事、増額が認められた人もいれば、残念ながら増額できなかった人もいるので、これから手続きしようと考えている方は参考にしてください。

今の金利でも十分だったのですが、検討してもらえるならと思ってみずほ銀行カードローンの増額審査を受けました。ネットからの申し込み後、収入証明書の提出が必要だったため、去年分の源泉徴収票をスマホで撮影し、その画像をサイトからアップロードしました。審査結果の連絡が来たのは1週間近く経ってからでしたが、無事に限度額は40万円から100万円へ増額。金利も年12.0%へと変わりました!

(36歳/男性/会社員/年収:580万円)

大学卒業後、新卒で入った会社で働いていたときにみずほ銀行カードローンを契約しました。今は会社を辞め、一時的にアルバイトをしているのですが、生活費がギリギリの月もあって、カードローンの限度額を増額することを考えたんです。今の限度額は20万円なので、50万円くらいになったら嬉しいと思って申し込んだのですが、増額することはできませんでした。アルバイトの返済能力だと増額は難しいのでしょうか。

(24歳/男性/アルバイト/年収:250万円)

未経験の業界への転職を考えているのですが、どうしても現在の年収よりも下がりそうなので、もしもに備えてみずほ銀行カードローンの限度額を増やすことにしました。実はこれまでに何度か返済日をすぎてしまったことがあります。だから「増額は難しいかな?」と思っていたら、やっぱりダメでした。ほかに借り入れはなく、年収も以前より少しアップしているので、おそらく延滞が審査落ちの原因になったんだと思います。

(30歳/女性/会社員/年収:430万円)

みずほ銀行カードローンを契約してから1年ちょっと経った頃に、ショートメッセージで増額案内が届きました。特に増額は考えていなかったのですが、せっかく案内があったのだから申し込んでみようと思って手続きしました。しかし、数日後に審査落ちの連絡がありました。増額できるという前提で手続きを進めていたので、まさかの審査落ちでした。

(38歳/男性/会社員/年収:550万円)

みずほ銀行カードローンの限度額増額に関するFAQ

- みずほ銀行カードローンの増額審査は厳しい?

-

みずほ銀行カードローンだけでなく、ほかの銀行や消費者金融のカードローンも増額審査は新規契約より厳しいです。そのため、増額にこだわらず、ときには新規のカードローンを検討することも必要でしょう。

みずほ銀行カードローンの限度額は10万円~800万円(10万円単位)です。ただし、ネットからの申し込みだと限度額100万円未満は10万円・20万円・30万円・50万円、限度額100万円以上なら100万円単位で希望限度額を申告することになります。

100万円以上の限度額への増額は、100万円単位になるので、希望どおりの金額での契約はさらに難しくなるでしょう。 - みずほ銀行カードローンの増額審査にかかる時間は?

-

みずほ銀行カードローンの審査時間は銀行カードローンの中でも遅めです。その点は増額審査でも変わりません。

すでにカードは手元にある状態ですが、基本的に3営業日程度はかかると思ってください。平日以外の土・日・祝日は審査対応がなく、特に審査結果の連絡に時間がかかりやすいです。

みずほ銀行カードローンは、消費者金融と違って即日で審査結果が出るわけではありません。「緊急でお金が必要!」という場合は、増額するよりも、消費者金融のカードローンを新規で契約する方が早いでしょう。 - みずほ銀行から増額案内が届いていなくても審査は受けられる?

-

みずほ銀行カードローンを利用していると、みずほ銀行から増額案内が届くこともあります。

増額案内はEメール、SMS、ダイレクトメール(ハガキ)、みずほ銀行のATM画面などを通して行われますが、案内がなくても増額は可能です。

増額案内は「一定期間以上の利用がある」「返済に遅れがない」などのいくつかの条件を満たした人に対して送られます。

ただ、増額を検討可能な人に対して送っているだけであって、実際の審査は申し込みがあってからです。

そのため、案内がなくても増額審査に通ることはありますし、逆に案内が届いていても審査に落ちることもあります。 - みずほ銀行カードローンの増額審査に在籍確認はある?

-

みずほ銀行カードローンの在籍確認は保証会社が担当しており、オリコから電話がかかってくることもあります。限度額の増額には再審査が必要なので、在籍確認も実施される可能性が高いと考えてください。

また、前回の審査のときから職場が変わっている人は、登録されている勤務先が最新の情報かも確認しておきましょう。

勤務先などに変更があった場合、銀行へ届け出を行わないといけません。みずほ銀行カードローンの「カードローン(無担保)規定」には以下のように記載されています。氏名、住所、印鑑またはキャッシュカード暗証、電話番号、勤務先、勤務先住所その他銀行に届け出た事項に変更があったとき(ただし、当行のATMを使用して、キャッシュカード暗証を変更した場合を除きます)は、借主は直ちに銀行に書面で届け出るものとします。

まとめ

みずほ銀行カードローンの限度額の増額は、インターネットなどからカードローンを再申し込みすることで審査を受けられます。希望する限度額を入力し、カードローンの審査を受けなおしましょう。

ただし、審査結果によっては増額が認められないだけでなく、限度額が減額される可能性もあります。返済能力が落ちている場合、増額審査を受けるかどうかは慎重に判断してください。

- 増額の申し込みはネット、店頭、電話で行える

- 増額専用の手続きフォームはなく、カードローンの再申し込みが必要

- 増額によって金利が引き下げられることもある

- 増額審査ではこれまでのカードローン利用状況も加味される

- 返済能力に変化がなければ増額は難しい

審査に落ちて増額できなかった方、増額審査に通る自信がない方は、別のカードローンを新規で契約することも検討してください。

銀行カードローンは審査が厳しめなので、すぐに借りたいなら大手消費者金融のカードローンがおすすめです。大手消費者金融のカードローンなら審査がスピーディですし、無利息期間を利用すれば利息の負担も抑えられます。

まとまった金額の長期的な借り入れには向かないものの、みずほ銀行カードローンの限度額を増額できなったときに「足りない分を借りる」「一時的に借りる」のには便利でしょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。