消費者金融や銀行からの借金には1日単位で利息が加算されるため、ゆっくり返していくと負担する総額はどうしても高額になります。

そこで重要なのが少しでも借入期間を短縮することですが、誰でもできる借金を早く返す方法というのはあるのでしょうか?

例えば、副業などで無理なく収入を増やすことができるなら、返済のペースを上げるのは簡単です。しかし、収入を増やして、借金を早く返すというのは現実的ではありません。

この記事では状況に応じてとるべき借金を早く返す方法についてまとめました。

「現在の返済に遅れはないものの、なかなか残高が減らない」という人は、返済計画を見直して効率的に借金を減らしていくと良いでしょう。

その一方で、「すでに返済が遅れている」「利息しか返済できていない」という場合、自力での返済は難しい可能性が高いです。

借金返済のために追加借入を行う負のループに入ると危険なので、弁護士などの専門家に相談して債務整理するのも選択肢になります。

返済計画を立てるコツや返済期間が延びやすいNG行動、返済に困ったときの相談先についても解説するので、借金を早く返したい人はぜひ参考にしてください。

目次

借金を早く返したい人におすすめの完済までの手順

まずは借金を早く返したい人におすすめの完済までの流れを説明していきます。そもそも借金の返済が終わらずに困っている人の多くは、返済計画に問題がある場合も多いです。

現実的な返済計画を立て、可能な限り早く完済するためには以下の手順で進めていきましょう。

- 債務の状態を表にまとめる

- 月々の収入と支出を計算する

- 各社への毎月の返済額を決める

- 無理のない範囲で増額返済を行う

- 残高が減ってきたら一括返済する

1. 債務の状態を表にまとめる

最初に債務の状態を表にまとめていきます。特に複数社からの借り入れがある場合は、一社ごとの借入状況を把握できていないケースも多いです。

簡単に返せない金額なのは何となく分かっていても、「どこから」「いくら借りているのか」などを把握していなければ意味がありません。

結果として危機感が薄くなり、いつの間にか返せない金額になってしまいます。

債務の状態をまとめるときは、借入先ごとに以下のような項目を調べると良いでしょう。

- 借入先

- 金利

- 借入残高

- 商品の種類

- 月々の返済額

- 完済までの残り期間

- 完済までの利息

これら以外にも必要に応じて「返済日」「滞納の有無」「繰上返済で発生する手数料」などの項目を追加すると便利です。

| 消費者金融A | 消費者金融B | クレジットカード会社C | |

|---|---|---|---|

| 金利(年率) | 17.50% | 17.80% | 18.00% |

| 借入残高 | 80万円 | 60万円 | 50万円 |

| 商品の種類 | カードローン | カードローン | キャッシングリボ |

| 月々の返済額 | 21,000円 | 16,000円 | 13,000円 |

| 完済までの残り期間 | 59ヶ月 | 56ヶ月 | 58ヶ月 |

| 完済までの利息 | 402,829円 | 282,859円 | 251,187円 |

このように表にまとめることで、毎月どこにいくら払っていて、このペースで返済するといつ完済できるのかなどが一目で分かるようになります。

完済までの残り期間や利息の計算は、各社のホームページから行える「返済シミュレーション」を活用してください。

残高や月々の返済額などを入力するだけで、すぐに完済までの予定を表示してくれます。

2. 月々の収入と支出を計算する

次に月々の収入と支出の計算をしていきましょう。この計算を行う目的は「月々の返済に充てられる金額を明確にすること」です。

月によって収入と支出にばらつきがあると思いますが、だいたいの金額が分かれば問題ありません。

また、改めて過去1ヶ月の支出を整理することで、余計な支出を見つけられる可能性もあります。

エクセルや手書きなど形式は問わないので、以下のようなイメージで毎月の支出を書き出しましょう。

| 固定費/ 変動費 | 支出の項目 | 金額 |

|---|---|---|

| 固定費 | 家賃 | 80,000円 |

| 固定費 | 水道料金 | 5,000円 |

| 固定費 | 電気料金 | 5,000円 |

| 固定費 | ガス料金 | 2,000円 |

| 固定費 | スマホ代 | 6,000円 |

| 固定費 | インターネット費用 | 5,000円 |

| 固定費 | 生命保険料 | 3,000円 |

| 固定費 | 国民健康保険料 | 25,000円 |

| 固定費 | 国民年金 | 16,000円 |

| 変動費 | 食費 | 30,000円 |

| 変動費 | 日用品費 | 10,000円 |

| 変動費 | 衣服費 | 10,000円 |

| 変動費 | 交際費 | 20,000円 |

| 変動費 | 雑費 | 8,000円 |

| 合計 | 225,000円 |

普段から家計簿をつけている人は、その家計簿を使うこともできます。ひとまずの目的は返済に充てられる金額の算出なので、ある程度大雑把なまとめ方で大丈夫です。

毎月の収入と支出の合計金額さえ分かれば、返済に充てられる金額は計算できます。

例えば、月30万円の収入がある場合、表の支出合計(225,000円)を引いた75,000円が返済に充てられる金額になります。

支出を見直す際は、細かく整理されていた方が無駄を見つけやすいでしょう。何でもかんでも「雑費」に分類してしまうと、具体的に何が原因で支出が増えているのかが分かりにくくなります。

毎月ほぼ一定の金額になる固定費、月によって変わる変動費ごとに表のようなイメージでまとめてください。

3. 各社への毎月の返済額を決める

カードローンやクレジットカードキャッシングの場合、月々の最低返済額が決められており、その金額以上なら自由に返済額を調整できる仕組みになっています。

一方、自動車ローンなどは契約時に返済期間が決定されるため、基本的に月々の返済額も固定です。それらの金額を最低基準にして、各社への毎月の返済額を決めていきましょう。

ひとつ前のステップで毎月返済に充てられる金額(毎月75,000円まで)が分かりました。もともとの計画だと毎月5万円の返済だったので、最大で25,000円を追加できることになります。

例として1万円は貯蓄に回し、各社への返済額に5,000円ずつ追加するケースのシミュレーション結果を表にまとめました。

| もともとの返済計画 | 調整後の返済計画 | ||

|---|---|---|---|

| 消費者金融A | 月々の返済額 | 21,000円 | 26,000円 |

| 完済までの残り期間 | 59ヶ月 | 44ヶ月 | |

| 完済までの利息 | 402,829円 | 290,817円 | |

| 消費者金融B | 月々の返済額 | 16,000円 | 21,000円 |

| 完済までの残り期間 | 56ヶ月 | 38ヶ月 | |

| 完済までの利息 | 282,859円 | 186,303円 | |

| クレジットカード会社C | 月々の返済額 | 13,000円 | 18,000 |

| 完済までの残り期間 | 58ヶ月 | 37ヶ月 | |

| 完済までの利息 | 251,187円 | 151,629円 |

※ 返済計画はシミュレーション結果をもとにしたイメージです。実際の契約内容、返済状況などによって返済期間や利息は異なります。

もともとの返済計画では最長59ヶ月で完済でしたが、月々の返済額を調整することで、44ヶ月で完済する計画に変更できました。

また、37ヶ月目、38ヶ月目でほかの2社は完済なので、39ヶ月目からの返済ペースをさらに上げることも可能です。

どの程度の金額を貯蓄に回すかは年齢や、口座の残高、もしものときに頼れる人がいるかなどによって変わってくるでしょう。

手取りの20%前後を貯蓄できれば理想的ですが、貯蓄へ回さずにできるだけ早く借金を返すという選択肢もあります。

4. 無理のない範囲で増額返済を行う

前述のとおり、カードローンやクレジットカードキャッシングの返済額は調整がききます。前のステップで見直した返済計画をベースに、余裕があるときは増額返済を行いましょう。

ステップ②では月々の収入と支出を計算しましたが、当然、月によってばらつきがあります。

「上手く節約できて支出を抑えられた」「残業が多く、いつもより収入が多い」といった場合は、無理のない範囲で返済額を増やしてください。

また、「毎月25日」のように日付を決めておき、そのタイミングで任意の金額を追加返済しても良いです。

予定していたペースよりも早く返済が進むため、完済までの期間や利息も変更されます。定期的に債務の状態をまとめた表を更新していき、完済までのイメージを強く持ちましょう。

5. 残高が減ってきたら一括返済する

ある程度まで残高が減ってきたときに検討したいのが一括返済です。残高をまとめて返済してしまえば、大幅に返済期間を短縮できます。

賞与の支給があるなら、夏や冬のボーナスを使って一括返済すると良いでしょう。

ただし、カードローンやクレジットカードキャッシングなどは利息の関係で、残高に千円未満の端数が発生しやすいです。千円単位での入金になるATMでは端数まできれいに返済できないケースもあるので注意してください。

一括返済の方法は借入先ごとに異なります。あらかじめ一括返済の方法や必要な金額を調べておくようにしましょう。

借金を早く返す方法は大きく分けて2種類

借金を完済するまでの手順について確認してきましたが、借金を早く返す方法は大きく分けて次の2種類です。

- 月々の返済額を増やす

- 金利を下げる

1. 月々の返済額を増やすことで返済期間は短くなる

当たり前ですが、月々の返済額を増やせば返済期間は短くなります。問題はどうやって返済に回せるお金を捻出するかです。

副業や短時間のアルバイトなどで収入アップを目指すという選択肢もありますが、誰もがとれる方法ではありません。

だからこそ債務の状態をしっかりと把握して、月々の収入と支出を整理することが重要です。入ってくるお金はそのままでも、出ていくお金を減らせば、返済に回せる金額は増えます。

支出を見直す際のポイントについては後述の「失敗しない借金の返済計画を立てるためのコツ」でもふれているので、そちらも参考にしてください。

2. 金利を下げることで利息を減少させる

前述の完済までの手順の中ではふれませんでしたが、金利を下げることも、借金を早く返す方法のひとつです。

ローン会社などへ支払っている月々の返済には、元金だけでなく利息に充当される分も含まれています。

金利が下がれば利息の負担は減少するため、同じ金額の返済でも効率良く元金は減っていくのです。

カードローンの場合、限度額を増額することで利率が下がることもありますが、確実な方法ではありません。そのため、金利を下げたいならより良い条件の別商品で借り換えるのがおすすめです。

金利を下げるなら借り換えが効果的

借入残高が高額で、適用されている金利が高い人ほど、金利が下がったときの効果は大きくなります。

特に消費者金融のカードローンやクレジットカードのキャッシング、街金からの借り入れは金利が高めです。

同じカードローンでも低金利な銀行の商品などで借り換えられないか検討してみましょう。

以下の表は3社からの借入金額(190万円)を年12.0%の金利の銀行カードローンで借り換えた場合のシミュレーション結果です。

| 借り換え前 | 消費者金融A | 消費者金融B | クレジットカード会社C |

|---|---|---|---|

| 借入残高 | 80万円 | 60万円 | 50万円 |

| 金利(年率) | 17.50% | 17.80% | 18.00% |

| 毎月の返済額 | 21,000円 | 16,000円 | 13,000円 |

| 毎月の返済額合計 | 50,000円 | ||

| 返済期間 | 59ヶ月 | 56ヶ月 | 58ヶ月 |

| 利息 | 402,829円 | 282,859円 | 251,187円 |

| 利息合計 | 936,875円 | ||

| 借り換え前 | 借り換え後 | 差 | |

|---|---|---|---|

| 借入先の件数 | 3件 | 1件 | -2件 |

| 借入残高 | 190万円 | 190万円 | 0円 |

| 金利(年率) | 17.5%~18.0% | 12.00% | 最大-6.0% |

| 毎月の返済額 | 50,000円 | 50,000円 | 0円 |

| 返済期間 | 56ヶ月~59ヶ月 | 51ヶ月 | 最大-8ヶ月 |

| 利息 | 936,875円 | 533,028円 | -403,847円 |

※ 前後比較は返済シミュレーションの結果をもとにしています。実際の契約内容、返済状況などによって変わってくるので参考値としてご覧ください。

月々の返済額は一緒ですが、金利が下がったことで「返済期間」と「利息」に大きな差が生まれています。

ただし、借り換えにも審査はあります。返済能力などから審査に通らない可能性も考えられますが、選択肢のひとつとして覚えておくと良いでしょう。

複数社からの借り入れにはおまとめローンも有効

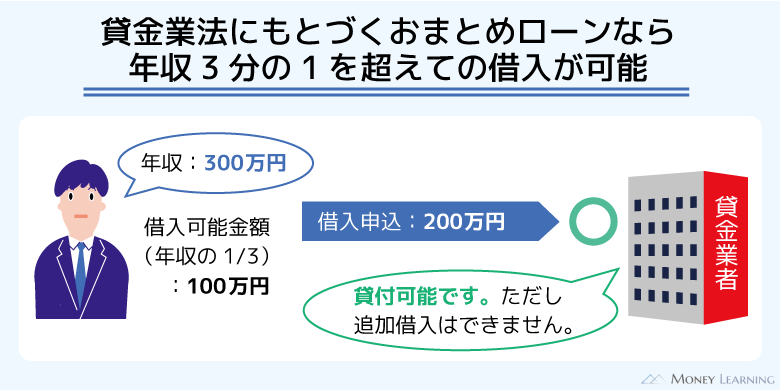

消費者金融やクレジットカード会社の中には、貸金業法という法律にもとづくおまとめローンを扱っているところもあります。

おまとめローンは「返済に専念したい人向けの特別なローン」です。本来、貸金業者は総量規制によって年収の1/3超の融資ができません。

しかし、おまとめローンは総量規制の対象外であり、審査の結果によっては年収の1/3超の借り換えもできます。

また、おまとめローンは借り換え前よりも高い金利になったり、月々の負担が増えたりすることもないので安心です。

その一方で、毎月の返済額を減らしたことで、結果的に完済までの期間が長くなるという可能性はあります。

おまとめローンは「無理なく返済できるプランに変更する」という性質が強い商品であることを覚えておいてください。

借金を自力で返済するのが難しいときは債務整理を検討しよう

「返済に遅れが出ている」

「毎月の返済もギリギリ」

「借りたお金で返済している」

このような場合、返済計画を見直しても自力で完済できない可能性が考えられます。すでに借金が返済能力を超えてしまっているなら、債務整理の検討も必要です。

債務整理は債権者と交渉して無理のない返済計画に変更したり、裁判によって借金を大幅に減額したりする手続きのことです。

基本的に債務整理の手続きは専門家(弁護士や司法書士など)に依頼することになるでしょう。

そのため、数万円~数十万円程度の費用がかかるので、それに見合ったメリットがあるかが重要になります。

| 債務整理の種類 | 手続き内容 |

|---|---|

| 任意整理 | 利息のカットなど返済条件を債権者と交渉した上で、返済を継続する。 |

| 個人再生 | 裁判を通じて一定額まで債務を減額し、残りを指定期間内に返済する。 |

| 自己破産 | 一部の支払いを除いて、返済の義務が免除される。 |

主な債務整理の方法だけでもこの3種類があり、債務の状況によっては「過払い金の返還請求」や「時効の援用」などの手続きも行います。

専門的な知識がなければどの方法がベストか判断できないので、まずは「借金減額相談」などのサービスを利用してみてください。

借金減額相談はいくつかの質問に回答するだけで、専門家が減額の見込みを無料でチェックしてくれるサービスです。(※ 借金とは、元本及び利息等を併せた金額をいいます。)

債務の状況が悪化すれば、徐々にとれる選択肢は減っていきます。自力での返済が難しいと思ったら、早めにこのようなサービスを利用しましょう。

失敗しない借金の返済計画を立てるためのコツ

ここからは返済計画を見直すときに覚えておくと良いコツをいくつか紹介していきます。

いくら理想的な返済計画を立てても、それを実行できなければ意味がありません。失敗しない返済計画を立て、より効率的に返済を進めていくためにも、以下のポイントを覚えておきましょう。

- 複数社から借り入れがある場合は優先順位を決める

- 返済は口座からの引き落としと随時返済(ATMなど)を併用する

- 毎月の支出の管理は家計簿アプリが便利

- 支出を見直すときは固定費にも目を向ける

- 随時返済のタイミングは早い方が効果的

複数社から借り入れがある場合の返す順番(優先順位)の決め方

記事前半で挙げた例では、追加で返済に回す15,000円を借入先の3社に対して平等に5,000円ずつ分配していました。ただ、金利などの契約内容に差があるケースは、優先的に返す順番を決めた方が良いこともあります。

基本的に優先すべきは「金利が高く、借入残高が多く残っているもの」です。

ローンの利息は金利と元金で決まるため、1日あたりの利息が大きいものの返済を優先しましょう。

1日あたりの利息は元金に金利(年率)をかけ、それを365で割れば算出できます。

| 消費者金融A | 消費者金融B | クレジットカード会社C | |

|---|---|---|---|

| 借入残高(元金) | 80万円 | 60万円 | 50万円 |

| 金利(年率) | 17.50% | 17.80% | 18.00% |

| 1日あたりの利息 | 383円 | 292円 | 246円 |

※ 1日あたりの利息は小数点以下切り捨てで記載しています。

金利がもっとも高いのはクレジットカード会社Cなので一見優先すべきに思えます。しかし、残高の関係で消費者金融A、Bの方が1日あたりの利息は高額なのです。

もちろん、すぐに完済できるくらいに残高が減っているなら一括返済して、まずは借入件数を減らすという選択肢もあります。

また、低金利なカードローンの利用可能枠が空いたのであれば、限度額の範囲内で借り換えても良いかもしれません。

ただ、返す順番は月々の返済を滞りなく行っている前提での話です。

今後、債務整理をする可能性がある場合、返済できていない債務があるにも関わらず、特定の債権者にだけ支払いをするのは危険です。

このような行為は「偏頗弁済」に該当し、自己破産を申し立てても、免責(返済義務の免除)が受けられない危険性があります。

返済は口座からの引き落としと随時返済(ATMなど)を併用する

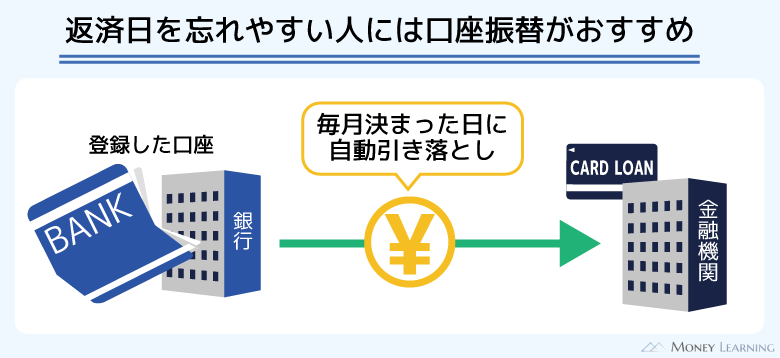

カードローンの返済をATMから行っている人も多いと思いますが、返済忘れを防ぐには口座引落がおすすめです。

自動的に毎月の返済額を引き落としてくれるため、口座に残高があれば返済忘れは起きません。

そして、ATMなどからの返済は随時返済に利用すると良いでしょう。最低額の返済(約定返済)は口座引落で行って、追加で返済する分をATMなどから支払うのです。

もし口座振替の登録をしないなら、スマホのカレンダーに登録するなどして返済を行う日を忘れないようにしてください。

毎月の支出の管理は家計簿アプリが便利

毎月の支出の管理にはスマホの家計簿アプリを使うと便利です。クレジットカードや銀行口座と連携すれば自動的に情報を反映してくれ、詳細や現金で支払ったものを入力するだけで家計簿ができます。

支出項目ごとにグラフで表示したり、月々の比較をしたりも簡単に行えるので、何に、いくら使っているのかを分かりやすく把握できるでしょう。

支出を見直すときは固定費にも目を向ける

節約を考えたときに食費から削る人もいますが、目を向けるべきは固定費です。

一時的に食費などの変動費を削るのは簡単ですが、必要な支出であるケースも多く、節約には限界があります。

借金を早く返すためには、過度な贅沢などは控えるべきです。しかし、食費を削って体調を崩しては意味がないので、何を節約するのかは慎重に考えてください。

固定費とは「家賃」「水道光熱費」「インターネット費用」「スマホ代」「保険料」など月々の支出がある程度一定になるような支出のことです。

変動費と比べて見直しが面倒ですが、一度見直してしまえば長期的な節約効果が見込めます。

例えば、格安スマホへ乗り換えることで毎月数千円の節約になることもありますし、状況によっては一人暮らしをやめて実家に帰るなどの選択肢もあるでしょう。

生活への影響が大きいものは慎重に判断すべきですが、削っても問題がない固定費はないかを見直してみてください。

随時返済のタイミングは早い方が効果的

利息は借金の元金に対して発生するため、返済を開始した直後の方が利息は増えやすいので注意してください。

元金が少額になれば加算される利息も減ります。そのため、随時返済や一括返済でいっきに残高を減らそうと考えているなら、タイミングは早い方が効果的です。

もしもに備えて貯蓄することは大切ですが、貯蓄に回しすぎると借金は減らず、その間にどんどん利息は増えていきます。

「◯万円貯まったらまとめて返済しよう」と考えるよりも、「毎月◯日に随時返済する」「偶数の月に追加で返済する」といったイメージで定期的に随時返済を行うようにしましょう。

ただ、随時返済で手数料がかかるケースもあります。少額すぎる随時返済は手数料がもったいないので、手数料の有無は把握しておいてください。

借金を早く返したい人が注意すべきNG行動

ここからは借金を早く返したい人が注意すべきNG行動について説明していきます。以下のような行動は返済が終わらない、完済が遅れる原因になるので注意してください。

- 「借り換え」「おまとめ」以外の追加借入

- 利息のみの返済を続ける

- ギャンブルや投資(投機)

- クレジットカードのリボ払いで支払いを先送りにする

「借り換え」「おまとめ」以外の追加借入

借金の返済が終わらないという場合、安易にお金を借りてしまう「借り癖」がついている可能性があります。

カードローンなどの月々の返済は無理のない金額に設定されていますが、それに油断して借りすぎてしまうとどんどん借金は増えていきます。

「借金を早く返そう!」と決心したのであれば、借り換えやおまとめ以外の追加借入は行わないようにしましょう。借金を不用意に増やさないためにも、原則として完済したカードローンやクレジットカードのキャッシング枠は解約してください。

もし追加借入しなければ生活できないといった状況なら、すでに債務超過で、債務整理の検討も必要です。

また、どんなにお金に困ってもクレジットカードのショッピング枠を現金化したり、闇金からお金を借りたりするのは危険です。

利息のみの返済を続ける

どうしてもカードローンなどの返済ができない場合、相談すれば一時的に「利息のみの返済」を認めてもらえることもあります。

しかし、利息のみの返済だと借金の元金はいっさい減りません。

予定外の出費が重なり、一時的に利息のみを返済するなら良いですが、それが続くようなら自力の返済は難しい状態でしょう。

ギャンブルや投資(投機)

借金を早く返したくても、短期的な利益を狙ってのギャンブルや投資(投機)は危険です。

資産形成のひとつとして投資するのは問題ありませんが、投資に回した分だけ、借金の返済に時間がかかってしまうことは覚えておいてください。

ギャンブルは結果的に債務を増やす可能性も高いので控え、投資も無理のない範囲で計画的に行いましょう。

また、「借金してまでギャンブルを行ってしまう」という場合は、貸付自粛制度の検討も必要です。

貸付自粛制度は本人が申請することで自身の信用情報に貸付自粛対象者であることを登録する手続きになります。一定期間は撤回できないため、安易な借り入れを防ぐのに役立ちます。(※ 必ずしも貸付自粛が確約されるわけではありません。また、手続きの前に契約していたカードローンなどは利用できるため注意が必要です。)

手続きの方法については日本貸金業協会や全国銀行協会のホームページで確認してください。

クレジットカードのリボ払いで支払いを先送りにする

クレジットカードの支払い方法のひとつに「リボ払い」があります。リボ払いは利用金額に関係なく月々の請求を一定にする支払い方法です。

クレジットカード自体は使いすぎに注意すれば問題ありませんが、リボ払いは手数料がかかる上に、利用金額を把握しにくいというデメリットがあります。

カードローンと同様に「いつの間にか払えない金額まで増えている」といった状況に陥る危険性があるので、安易にリボ払いで支払いを先送りにしないようにしましょう。

借金を早く返したいときは誰に相談すれば良い?相談できる内容と注意点

借金を早く返したいときの相談先はいくつかあります。ただ、適切な相談先は債務や所得の状況などによっても変わってきます。

例えば、学生で「10万円が返せない」というケースなら、まずは家族に相談すべきでしょう。

ポイントは「どういうときに、誰に相談すれば良いのか」を押さえておくことです。

借金に関する主な相談先について以下で説明していきます。

債権者(消費者金融や銀行など)

ローン商品でお金を借りている場合、債権者である消費者金融や銀行などに相談できます。

利用している商品の返済計画については消費者金融や銀行に相談するのが良いでしょう。また、「一時的に返済額を減らしたい」「返済日を延長してほしい」といった相談も可能です。

弁護士や司法書士

弁護士や司法書士に相談すべきなのは、債務整理を検討している場合です。

「返済計画の見直しだけではどうにもならない」「自力で返済することが難しい」といったときは、借金問題を扱っている法律事務所が力になってくれます。

債務整理に関しては無料相談を行っている法律事務所も多いので、ネットなどで調べてみると良いでしょう。

また、借金減額相談のような無料サービスも便利です。

借金問題の相談窓口

より中立的な立場からのアドバイスを貰いたいときは国民生活センターや日本クレジットカウンセリング協会、日本貸金業協会などの相談窓口を利用するという手もあります。

債権者に相談するよりも中立的なアドバイスが期待でき、必要な情報の提供、そのほかの相談窓口の紹介なども受けられます。相談窓口の電話番号は各機関のホームページなどで確認してください。

家族や友人

頼れる人が身近にいるなら家族や友人に相談するのも選択肢のひとつです。しっかりと事情を説明すれば、支援や立て替えなどで力になってくれるケースも多いでしょう。

ただし、そのほかの相談先と比べて、人間関係へ影響が出る危険性があります。家族や友人に相談する場合は、人間関係のトラブルにならないように注意してください。

まとめ

借金を早く返す方法について説明してきました。返済計画を見直し、月々の返済を少しでも増やせれば、完済までにかかる期間は短くなります。

借金を早く返すためには現在の債務の状況を整理するとともに、毎月の支出と収入も把握してください。また、おまとめや借り換えは金利を下げたいときに有効です。

その一方で、「返済に遅れが出ている」「生活がギリギリで月々の支払いもやっと」「お金を借りないと生活ができない」という人は、自力で返すのが難しい状況だと考えられます。

借金は時間が解決してくれる問題ではありません。むしろ時間の経過によって利息はどんどん増えていきます。

自力で完済できる見込みがないのであれば、専門家の力を借りて債務整理するのも選択肢のひとつです。借金問題の相談先はいくつかあるので、早めに相談して、状況にあった解決策をとるようにしましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。