アイフルのカードローンには複数の返済方法が用意されていて、都合の良い方法で毎月の返済を行っていけます。

また、返済日も2パターン用意されており、契約時に好きな方を選択可能です。毎月の返済期日までにATMなどから返済を済ませましょう。

この記事ではアイフルの返済について詳しくまとめました。返済方法ごとの特徴から、返済日の選び方や返済額の決まり方などについて分かりやすく説明していきます。

アイフルのカードローンをはじめて利用する人、返済の仕組みを把握できていないという人はぜひ参考にしてください。

目次

アイフルの返済方法

アイフルのカードローンには以下の5つの返済方法が用意されています。

| 返済方法 | 手数料 | 土日祝・夜間 | 来店 |

|---|---|---|---|

| インターネット返済 | 無料 | 可能 | 不要 |

| 提携ATM(コンビニ・銀行) | 有料 | 可能 | 必要 |

| スマホアプリ | 有料 | 可能 | 必要 |

| 口座振替(自動引落) | 無料 | – | 不要 |

| 銀行振込 | 有料 | 不可 | 必要 |

※ システムメンテナンス、設置場所の営業時間などにより返済できない時間帯もあります。

※ Famiポート(ファミポート)およびLoppi(ロッピー)での返済サービスは終了しています。マルチメディア端末からの返済はできないので、コンビニでは提携ATMを利用してください。

※ アイフルの店頭窓口は2021年4月28日で全店舗が完全閉鎖、2024年1月31日に無人添付併設のATMも閉鎖となりました。ATMからの返済は提携ATMをご利用ください。

※ 金融機関によって一度にATMに投入できる紙幣の枚数、取り扱える金額に制限があります。

返済方法の中には手数料がかかるものもあります。手数料を節約するなら無料の方法を選んだり、無駄に返済回数を増やしたりしないようにしましょう。

また、ATMから入金できる金額は千円単位です。毎月の返済を行うだけなら大きな問題にはなりませんが、借入残高をゼロにしたいときは注意してください。

表の返済方法のうち、口座振替以外であれば事前の手続きは特に必要ありません。途中で返済方法を変更するのも自由です。(インターネット返済は各金融機関側でインターネットバンキング、またはモバイルバンキングなどの利用手続きが必要です。)

各方法での返済のやり方、メリット・デメリットについて以下で説明していきます。

インターネット返済

アイフルの返済方法として一番のおすすめはインターネット返済です。会員アプリまたは会員ページから必要事項を入力することで返済が完結します。

全国1,000以上の金融機関がアイフルのインターネット返済に対応しており、インターネット上で手続きすることで、あなたが所有する金融機関の口座から、アイフルに返済することができます。取扱金融機関は下記のとおりです。

【インターネット返済取扱金融機関】

- みずほ銀行

- 三菱UFJ銀行

- 三井住友銀行

- りそな銀行

- 埼玉りそな銀行

- ゆうちょ銀行

- PayPay銀行

- 楽天銀行

- 住信SBIネット銀行

- 地方銀行

- 第二地方銀行協会加盟行

- 信用金庫

- 信用組合

- 労働金庫

※ アイフル公式サイトで金融機関の一覧をご確認ください。

返済手続きは24時間365日いつでも可能で、土・日・祝日や深夜でも返済できます。(システムメンテナンス時間を除く)

さらに、インターネット返済は原則リアルタイムで反映されるので、気持ちに余裕を持って返済できます。

スマホアプリからインターネット返済する手順は下記のとおりです。会員ページからも手続きできますが、手順はほとんど同じです。

【インターネット返済の方法(アプリ)】

- スマホアプリにログインする

- 「インターネットで返す」をタップする

- 返済金額を入力する

- 金融機関を選択する

- 入力内容を確認する

- 金融機関画面上で手続きする(選択した金融機関のページに遷移)

- 手続き完了

なおインターネット返済は、返済手数料が0円なだけでなく、スマホで完結するので来店の手間もかかりません。

取扱対象の金融機関で、事前にネットバンキングかモバイルバンキングの利用の手続きが必要となりますが、それさえ済ませておけばかなり返済しやすくなります。

アイフルの提携ATM(コンビニ・銀行)

アイフルは提携している銀行などの金融機関やコンビニに設置されている提携ATMからも返済できます。

アイフルのカードローンで返済ができる提携先の金融機関は以下のとおりです。

【返済ができるアイフルの提携ATM】

セブン銀行、ローソン銀行、イーネット、イオン銀行、三菱UFJ銀行、西日本シティ銀行、十八親和銀行、ゆうちょ銀行

ただし、提携ATMの利用には所定の手数料がかかります。取引金額が1万円以下だと110円、1万円超だと220円の手数料がかかるので注意しましょう。

また、提携ATMへの入金も千円単位で、硬貨の取り扱いはできません。手数料も考慮した上で、ATMに紙幣を投入してください。

ATMによって画面の表示は異なりますが、一般的には以下のような流れで返済の手続きが完了します。

【提携ATMでの返済方法】

- ローンカードを提携ATMに挿入する

- メニューから「入金(返済)」を選択する

- 紙幣を提携ATMに投入する

- ATM画面に表示される返済内容を確認する

- 「確認」ボタンを押し、利用明細とローンカードを受け取る

提携ATMの利用可能時間は提携先および曜日によって異なります。

例えば、24時間営業のコンビニなどでも、アイフルの返済ができない時間帯もあるので、深夜や早朝に入金しようと思っている場合は事前に調べておきましょう。

スマホアプリ

アイフルではスマホアプリを使うことで、ローンカードがなくてもセブン銀行ATMやローソン銀行ATMで返済を行えます。

ローンカードを持ち歩きたくない人、カードレスで契約している人も、スマホアプリを使えば近くのコンビニなどから返済できるのです。

公式スマホアプリをダウンロードしたら、事前にログインしておきましょう。ログインには生体認証を設定できますが、初回ログイン時はIDとパスワード、および認証コードを使った本人確認も必要になります。

セブン銀行ATMを例にスマホアプリでの返済手順を説明します。

【スマホアプリでの返済方法(セブン銀行ATMの場合)】

- アプリ内のスマホATMで「返済」を選択する

- セブン銀行ATMの「スマートフォンでの取引」を押す

- ATMに表示されたQRコードをアプリのカメラで読み取る

- QRコードの読み取り後に表示される企業番号をATMに入力する

- ATMに暗証番号を入力する

- 取引金額を入力して、紙幣を投入する

- 利用明細を受け取る

※ カードの発行手続き中、カード紛失による利用停止中などはスマホATMのサービスも利用できません。

初回は少し時間がかかるかもしれませんが、一度経験すればすぐに2回目以降はスムーズに手続きできるでしょう。

ローソン銀行の場合とATMに表示される内容は若干異なるものの、基本的な操作手順は一緒です。

また、ローンカードを使って返済するときと同様に入金は千円単位です。手数料に関しても提携ATM利用時と同じ金額が自己負担になるため注意してください。

口座振替(自動引落)

事前に登録しておけば、毎月の返済を金融機関の口座からの引き落としで行うこともできます。

ネットから口座振替を登録することもできるので、会員ページにログインして手続きするのが簡単でしょう。

多くの金融機関がアイフルでの口座振替に対応していますが、ネットと郵送では登録できる金融機関が異なります。

例えば、ネットから口座振替を登録できる主な金融機関には以下のようなところがあります。

【ネットから口座振替が登録できる主な金融機関】

イオン銀行、埼玉りそな銀行、住信SBIネット銀行、セブン銀行、ソニー銀行、みずほ銀行、三井住友銀行、三菱UFJ銀行、りそな銀行、ゆうちょ銀行

口座振替に関しては手数料が無料です。ただし、引き落とされる金額は請求される最低返済額のみで、金額の変更はできません。

請求額よりも多めに返済したいときは、引き落としに加えて別の方法で追加返済してください。

ちなみに、アイフルからの引き落としで「アイフル」という名義は記載されません。

SMBCファイナンスサービス(株)などを通して引き落としが実施されるので、記帳される名義は「SMBCファイナンスサ」もしくは「SMBCファイナンス自払」、「ライフカード(カ」です。

そのため、引き落としの履歴からアイフルのカードローンだとすぐにバレる可能性は低いでしょう。

銀行振込

金融機関の窓口、またはATMから振り込みでアイフルの返済をすることもできます。振込先の口座は一人ひとり異なるので、会員サービスにログイン後、「振込返済先 銀行口座」から確認してください。

振り込みであれば千円未満の端数も一円単位で支払えます。ただし、振り込みで返済する場合の手数料は利用者負担です。

残高をぴったり入金して、借り入れを完済したいときは少し多めに用意しておきましょう。

また、手続きの時間帯によっては、返済の反映が翌営業日になるケースもあります。振り込みで返済するときは、時間に余裕を持って手続きするようにしてください。

アイフルカードローンの返済日はいつ?

アイフルカードローンの返済日は契約内容によって異なります。すでにカードローンを契約している人は、アプリや会員ページにログインすれば、次回の返済期日を確認できます。

カードローンの返済は1日でも遅れると信用情報に影響するので、返済するのを忘れないようにしましょう。

ここからはアイフルの返済日についてより詳しく説明していきます。

選べる2種類の返済日

アイフルのカードローンは次の2種類から返済日を選ぶことができます。

- 毎月1回の約定日制

- 35日ごとのサイクル制

どちらの返済日にもメリットとデメリットの両方があります。それぞれの特徴を押さえた上で、返済日を決めましょう。

1. 毎月1回の約定日制

約定日制を選択する場合、契約時に毎月の返済日を決めます。

「毎月10日」や「毎月25日」などで、毎月その指定した期日までに返済を行わないといけません。

また、約定日制を選択していても、期日より前に返済することは可能です。

期日の10日前からが返済期間になるので、早めに返済しようと思っているなら返済期間をしっかりと確認してください。(※ 返済期日の当日を含む11日間が返済期間になります。返済期日が土・日・祝日にあたる場合、その直後の平日まで期日が延長されます。)

例えば、次回の返済期日が25日のときは、15日~25日の間に入金を済ませましょう。もし25日が土曜日なら、27日の平日月曜日が返済期日になります。

ちなみに、返済期間より前に入金すると、前月分の追加返済という扱いになり、次回の返済日は更新されません。そのため、今月分の返済も必要になります。

毎月同じ返済日という点は分かりやすいですが、早めに入金する場合は返済期間に注意してください。

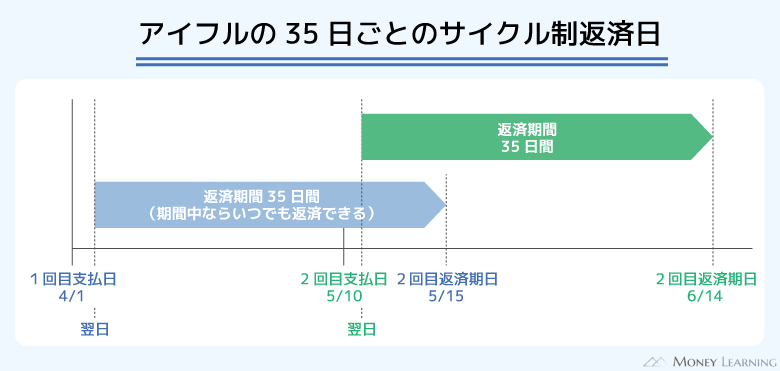

2. 35日ごとのサイクル制

35日ごとのサイクル制を選択する場合、前回支払日の翌日から35日後が返済期日です。

例えば、前回支払日が4/10なら、次の返済は5/15までに行ってください。そして、実際に返済したのが5/10だと、その翌日からまた35日後が次回の返済期日になります。(※ 返済期日が土・日・祝日にあたる場合、その直後の平日まで期日が延長されます。また、初回の返済期日は、初回借入日の翌日から35日後です。)

返済期間は前回支払日の翌日から35日後までで、この期間中ならいつ返済してもかまいません。返済期間を把握するのが面倒な人は、サイクル制の方が向いているでしょう。

ただし、サイクル制だと返済日は毎月変わります。アプリや会員ページで返済期日をしっかりと確認して、計画的に返済するようにしてください。

返済日(約定日)の変更方法

約定日制を選んでいる場合は、毎月の返済日を変更することもできます。転職などで給料日が変わったときは、都合の良い日に返済日も変更しましょう。

返済の変更は、アプリもしくは会員サービスから行えます。メニュー内の「約定日変更」から手続きをしてください。

ただし、実際に約定日が変更されるまでには少し時間がかかります。約定日が変わるのは次々回の返済日からなので注意してください。(※ 手続きの時点でカードローンの利用がない場合は、次回返済日から変更が反映されます。)

メニューに「約定日変更」がなかったり、手続きの方法が分からなかったりするときは、公式ホームページのオペレータチャットなどで相談してください。

口座振替の引き落とし日

カードローンの返済で口座振替の登録を行っているときは、登録方法と指定した金融機関によって引き落とし日が異なります。

| 口座の登録方法 | 引き落とし日 |

|---|---|

| WEB | 毎月3日・26日・27日・28日のいずれか |

| 郵送等 | 毎月6日・23日・27日のいずれか |

※ 返済期日が土・日・祝日にあたる場合、翌営業日が引き落とし日になります。

例えば、WEBで口座振替を登録した場合、みずほ銀行は3日、三井住友銀行と三菱UFJ銀行は27日になります。

原則として引き落とし日の前日までに、口座に必要なお金を用意しておいてください。

引き落としの時間帯は金融機関側しか分からないため、口座への入金は前日までに済ませることが重要です。

アイフルでは残高不足による再引き落としを行っていません。うっかり残高不足にならないためには、給与の受け取り口座で口座振替をする方が良いでしょう。

アイフルの最低返済額の決まり方

アイフルのカードローンは借入残高によって毎月の最低返済額が決まります。残高が増えると最低返済額も徐々に上がっていく仕組みです。

次回の返済日にいくら払えば良いのかは、会員サービスにログインして確認してください。

以下ではアイフルの返済額についてもう少し詳しく解説していきます。

最低返済額は「借入直後残高」で決まる

正確には、最低返済額を決定するのは「借入直後残高」です。現在の借入残高ではなく、最後に借り入れを行った直後の残高が基準になります。

そのため、返済によって借入残高が減少しても、次回以降の返済額は自動的に減額されません。

| 取引内容 | 金額 | 残高 | 借入直後残高 |

|---|---|---|---|

| 借り入れ | 120,000円 | 120,000円 | 120,000円 |

| 返済 | 9,000円 | 110,000円 | 120,000円 |

| 返済 | 9,000円 | 101,000円 | 120,000円 |

| 返済 | 9,000円 | 92,000円 | 120,000円 |

| 返済 | 9,000円 | 83,000円 | 120,000円 |

| 借り入れ | 7,000円 | 90,000円 | 90,000円 |

| 返済 | 5,000円 | 85,000円 | 90,000円 |

※ 実際の借り入れでは利息が発生しますが、表の残高は利息を考慮していません。また、返済金額は「サイクル制」を選択したときの最低額です。

上の表では最初に12万円を借りています。そのときの借入直後残高は12万円であり、その後しばらくは最低額で返済を行いました。

返済日がサイクル制の場合、借入直後残高が10万円以下になれば毎回の返済金額は5,000円になります。ただ、残高が10万円以下になっても、借入直後残高が10万円超なら最低返済額は変わりません。

表だと途中で7,000円の追加借入により借入直後残高が9万円に更新されています。このタイミングで次回の最低返済額が5,000円へと減額されるのです。

返済金額は約定日制とサイクル制で異なる

前述のとおり、アイフルは借入直後残高によって最低返済額が決まります。ただし、返済日が「約定日」か「サイクル制」によっても金額は異なるので注意してください。

一例として借入残高が100万円以下の場合の返済額を表にまとめました。

| 借入直後残高 | 約定日制 | サイクル制 |

|---|---|---|

| 10万円以下 | 4,000円 | 5,000円 |

| 10万円超~20万円以下 | 8,000円 | 9,000円 |

| 20万円超~30万円以下 | 11,000円 | 13,000円 |

| 30万円超~40万円以下 | 11,000円 | 13,000円 |

| 40万円超~50万円以下 | 13,000円 | 15,000円 |

| 50万円超~60万円以下 | 16,000円 | 18,000円 |

| 60万円超~70万円以下 | 18,000円 | 21,000円 |

| 70万円超~80万円以下 | 21,000円 | 24,000円 |

| 80万円超~90万円以下 | 23,000円 | 27,000円 |

| 90万円超~100万円以下 | 26,000円 | 30,000円 |

返済のスパンを長く取れるため、サイクル制の方が最低返済額は高めに設定されています。新たにお金を借りるときは、次回の返済額についても確認しておくようにしましょう。

最低返済額より多めに返済する・追加で返済する方法

カードローンは返済期日までに決められた金額の返済が必要です。このような返済を約定返済といいますが、決められた金額より多めに返済したり、追加で返済したりすることもできます。

約定返済はあくまでも最低限の返済であり、それに加えて返済するのは自由です。

例えば、次回の返済額が5,000円のときに15,000円を入金すれば、多めに支払った10,000円は全額元金に充当されます。

もちろん最低返済額を支払った上で、別の日に追加で入金してもかまいません。

「約定日制」で契約しているなら、返済期日より11日以上前に支払いをすれば前月分の追加返済として扱われます。10日前からの支払いだと今月分になるので、次の返済日が翌月へと更新されることになります。

「サイクル制」も余裕があるときは自由に返済できますが、約定返済が35日後になる点には注意してください。

追加返済は口座振替以外の返済方法で行えます。ATMや振り込みで追加返済したい金額を入金しましょう。

最低返済額の支払いができないときの対応方法

アイフルのカードローンで多めに返済するのは自由ですが、予定外の出費で最低返済額の支払いが難しくなることもあるでしょう。

最低返済額の支払いができないときは、返済期日までの利息と諸費用(ATM手数料など)を返済することで一時的な対処が可能です。

返済後、次回の返済日が更新されているかをアプリや会員ページから確認してください。

また、返済の猶予を申し出ることもできます。カードローンの返済が遅れるとさまざまなリスクが生じるので、無理のない範囲で借りて、計画的に返済しましょう。

アイフルへの返済が遅れたとき、遅れそうなときの対処法について別の記事で詳しく解説しています。

アイフルを口座振替で返済するときのポイント

返済日を忘れそうで不安な人、忙しくてATMへ行く余裕がない人には、自動的に引き落としてくれる口座振替がおすすめです。

ただし、ローンカードやスマホアプリを使ってATMから返済するのとは異なる点もいくつかあります。

口座振替で返済するときのポイントを確認していきましょう。

返済用口座を登録・変更するには?

まず、口座振替で返済するには事前に金融機関の口座を登録する必要があります。返済用口座は会員ページにログインして登録するか、郵送で必要書類を提出してください。

郵送で手続きする場合の「口座振替依頼書」やその記入例についてはアイフルのホームページからPDFファイルで入手可能です。口座振替依頼書を印刷したら、必要事項を記入・捺印して郵送しましょう。

口座振替の手続きから、実際に引き落としが開始されるまでは40日ほどかかります。

会員サービスにログイン後、口座照会のメニューに進めば返済方法が口座振替になっているか分かります。(※ 口座設定の完了は郵送だと40日前後、WEBからだと翌日の15時以降が目安になります。)

そこに銀行名が表示されていれば、返済方法は口座振替になっています。初回引落日もあわせてチェックして、引き落としが始まるまでは別の方法で返済しましょう。

また、返済用口座を変更する場合、一度登録した口座の情報を削除しなくてはいけません。引き落とし先を変更したいときは、アイフルのコールセンター(平日9:00~18:00)に問い合わせてください。

引落結果が反映されるのはいつ?

口座振替は返済日に登録してある口座から請求金額が引き落とされますが、その引落結果が会員サービスなどで確認できるまでには数営業日かかります。

5営業日前後かかるケースもあるので、アプリや会員サービスに反映されていなくても焦る必要はありません。

月によっても反映日は変わるので、詳細はアイフルのホームページで確認するようにしてください。

引き落としの結果をすぐに知りたいときは、口座の取引履歴や通帳の記帳で確認しましょう。

口座振替から別の返済方法に変更できる?

口座振替の登録は手続きをすれば解除することができます。

口座振替から別の返済方法に変更したいときは、コールセンター、オペレーターチャット、メールのいずれかで手続きをしてください。(※ メールで手続きする場合は、本文内に「かな氏名」「生年月日」「携帯電話番号」を記入してください。)

ただし、すでに請求金額が確定しているときは、すぐに口座振替を停止することはできません。その場合は、翌振替日での停止になるので注意してください。

アイフルからの借り入れはまとめて返済(一括返済)することもできる

アイフルのカードローンは最低額よりも多めに返すだけでなく、借入残高をまとめて支払う「一括返済」もできます。

お金に余裕があるときや、借入残高が少なくなってきたときは、積極的に一括返済してしまいましょう。

カードローンの利息は1日単位で計算されるので、一括返済すれば利息の負担を軽減することが可能です。

ただし、口座振替だとすぐに借入残高の全額を引き落としてはもらえません。また、ATMからの入金は千円単位になるため、千円未満の端数が残ります。(※ 千円未満の利用残高は「無利息残高」として扱われます。また、現在の残高を超える金額をATMから入金することはできません。)

アイフルからの借り入れを一括返済する方法については、別の記事で詳しく解説しているのでそちらを参考にしてください。

アイフルで返済計画を立てるには「返済シミュレーション」が便利

カードローンのメリットは、限度額の範囲なら借り入れと返済を自由に繰り返すことができる点です。

その一方で、返済計画は自分自身で立てる必要があります。最低返済額さえ支払っていれば問題はありませんが、それだと完済までに長い時間がかかるでしょう。

できるだけ完済する目標時期を決めて、毎月の返済額を調整するようにしてください。

その際に役立つのがアイフルの返済シミュレーションというサービスです。返済シミュレーションを使えば毎月の返済額などを簡単にシミュレーションできます。

アイフルで10万円を借りたケースを例に、シミュレーションの結果を見てみましょう。

| 返済回数 | 毎月の返済額 | 利息の累計 | 返済総額 | |

|---|---|---|---|---|

| ① | 6回 | 18,000円 | 5,254円 | 105,254円 |

| ② | 12回 | 10,000円 | 9,209円 | 109,209円 |

| ③ | 18回 | 7,000円 | 13,434円 | 113,434円 |

※ 最終回は返済額が異なります。また、シミュレーションは金利年18.0%で行っています。契約内容などによって実際の金額は変わってくるので、参考値としてご覧ください。

返済シミュレーションなら難しい計算は必要ありません。表のように目標とする返済回数から「毎月の返済額」「利息の累計」「返済総額」がすぐに分かります。

はじめてお金を借りるときだけでなく、追加借入するときにも便利なサービスなので、ぜひ返済シミュレーションを活用してください。

また、すでにアイフルのカードローンを契約済みの方は、会員サービスから利用できる「返済ロードマップ」でより正確な情報の確認も可能です。

まとめ

アイフルのカードローンの返済方法は「インターネット返済」「提携ATM(コンビニ・銀行)」「スマホアプリ(スマホATM)」「口座振替(自動引落)」「銀行振込」の5種類です。

アプリや会員サービスで次回の返済日や請求額を確認できるので、都合の良い方法で返済しましょう。

ただし、口座振替に関しては事前に口座の登録を行い、別の返済方法に変更するときも手続きが必要です。口座の登録から引き落としの開始までは多少時間がかかるため、それまではアプリなどで初回の引き落とし日を確認して、それまでは別の方法で入金してください。

最後にアイフルの返済に関するポイントをまとめます。

- コンビニや銀行の提携ATMなどからいつでも返済できる

- インターネット返済、口座振替なら返済の手数料が無料

- スマホアプリを使えばカードレスで返済が可能

- 返済日は「約定日制」と「サイクル制」から選べる

- 毎月の返済額は「借入直後残高」で決まる

- 次回の返済日や請求額はアプリや会員ページで確認できる

- 借りる前に「返済シミュレーション」で返済計画を立てることが重要

カードローンの返済遅れには「信用情報への影響」や「遅延損害金の発生」などのリスクが伴います。アイフルだけに限った話ではありませんが、返済に遅れないように計画的にカードローンを利用しましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。