「みずほ銀行カードローンの返済を続けているのに残高がなかなか減らない」

このように感じている場合、カードローンの利用方法に問題がある可能性が高いです。

返済がいつ終わるのか分からずに不安を感じている方、何とかして完済の目処を立てたいと思っている方向けに、みずほ銀行カードローンの借入残高が減りにくい理由と解決方法について説明していきます。

みずほ銀行カードローンは低金利な点が特徴のひとつですが、利用の仕方によっては返済が終わりづらいというデメリットもあるのです。

カードローンの返済が終わらない原因を理解し、現状に合った解決策を講じましょう。

目次

「返済しても減らない!」という方が知っておくべきみずほ銀行カードローンの特徴

「返済しても借金が減らない!」という場合、みずほ銀行カードローンの特徴について理解できていないことが原因だと考えられます。

逆にいえば、みずほ銀行カードローンの特徴をしっかりと把握することが、返済を終わらせるためにはとても重要です。

- 自動引き落としによる返済は「最低金額」のみ

- 毎月の返済額は少なめに設定されている

- 基準時の借入残高に応じて返済額は自動的に変動

- 利用限度額の範囲内なら追加借入が自由

自動引き落としによる返済は「最低金額」のみ

みずほ銀行は毎月の約定返済を自動引き落としで行います。カードローンの申し込み時に登録したみずほ銀行の普通預金口座から毎月の返済日に自動で引き落としてくれるため、ATMなどで自ら返済する必要はありません。

ただし、自動引き落としによって返済されるのは、契約で決められている約定返済額(最低返済額)のみです。

例えば、みずほ銀行カードローンは前月の約定返済日の利用残高が10万円だった場合、返済額は2,000円になります。

みずほ銀行カードローンに限った話ではありませんが、最低金額のみの返済では、完済するのに時間がかかります。「これまで自動引き落としでしか返済していない」という人は要注意です。

毎月の返済額は少なめに設定されている

繰り返しになりますが、みずほ銀行カードローンは前月の約定返済日の利用残高で月々の返済額が決まります。返済額を決める基準時は異なるものの、カードローンには同じような返済の仕組みを採用している商品が多いです。

ただし、みずほ銀行カードローンの毎月の返済額は、比較的少なめに設定されています。月々の負担を抑えやすいという点はメリットになりますが、これは借入残高が減りにくい理由にもなるので注意しましょう。同じ金額を借りたとしても、月々の返済額が少なければ、なかなか返済は終わりません。

主なカードローンの毎月の返済額を表にまとめました。大手消費者金融と比べた場合、みずほ銀行カードローンは少なめの返済額であることが分かります。

| カードローン | 基準時の利用残高 | ||

|---|---|---|---|

| 10万円 | 30万円 | 50万円 | |

| みずほ銀行カードローン ※1 | 月2,000円 (月2,000円) |

月6,000円 (月4,000円) |

月10,000円 (月6,000円) |

| プロミス | 月4,000円 | 月11,000円 | 月13,000円 |

| アコム ※2 | 月3,000円 | 月9,000円 | 月15,000円 |

| アイフル ※3 | 月4,000円 | 月11,000円 | 月13,000円 |

| レイク ※4 | 月4,000円 | 月12,000円 | 月14,000円 |

| SMBCモビット | 月4,000円 | 月11,000円 | 月13,000円 |

※1 ()内は「2012年7月31日以降の契約締結もしくは契約更新」かつ「利用限度額200万円以上」の場合の返済額です。

※2 カードローンの契約限度額が「30万円超、100万円以下」の場合。

※3 約定日制の場合。

※4 貸付利率(年率)18.0%、返済回数60回以内の場合。

基準時の借入残高に応じて返済額は自動的に変動

みずほ銀行カードローンは基準時の残高に応じて段階的に返済額が変動していく「残高スライド方式」を採用しています。

残高スライド方式自体はカードローンで一般的な返済方式ですが、みずほ銀行カードローンの場合、返済額が自動的に減っていく点に注意してください。

例えば、最初は月10,000円ずつ返済していても、返済が進んで借入残高が減少すれば、月々の返済額も8,000円、6,000円、4,000円と徐々に減っていくのです。

みずほ銀行カードローンを利用していて「いつの間にか返済額が減った!」という場合、この残高スライド方式が理由だと考えられます。

毎月の返済額を減らすということは、返済のペースを遅くするということでもあります。利用残高に応じて自動的に返済額が変更される点はデメリットにもなることを覚えておきましょう。

貸金業務取扱主任者

貸金業務取扱主任者 基本的に大手消費者金融のカードローンも利用残高に応じて返済額が変動していくという仕組みは一緒です。しかし、消費者金融は「最終借入後の残高」を基準とするケースが多く、返済で残高が減少しても、自動的には返済額が変更されません。そのため、月10,000円から返済を開始した場合、途中で追加借入しなければ月10,000円のまま返済が進んでいきます。どちらが良い・悪いということではなく、契約しているカードローンの返済の仕組みをしっかりと理解することが大切です。

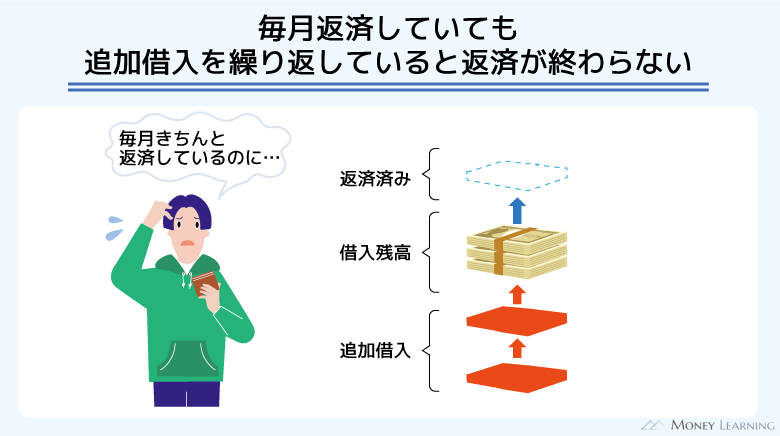

利用限度額の範囲内なら追加借入が自由

みずほ銀行カードローンは利用限度額の範囲内であれば追加借入できます。しかし、「なかなか残高が減らない」という場合、返済のペースを追加借入が上回っている可能性が高いです。

みずほ銀行カードローンはリボ払いでの返済になるため、急激に月々の返済額が増えることはありません。その分、追加借入を繰り返していると、いつの間にか借入残高が増えてしまうでしょう。

もちろん借入残高に応じて月々の返済額が増えることもありますが、リボ払いは追加借入によって返済期間が延長されていくのが特徴です。

月々の返済額の増加は緩やかでも、返済期間はどんどん延長されていくので注意してください。

みずほ銀行カードローンの返済が終わるまでの期間を調べる方法

「みずほ銀行カードローンの返済が終わらない!」という場合、まずは今のペースで支払いを続けたときの返済期間を調べましょう。

みずほ銀行カードローンには3種類の返済シミュレーションのサービスがあり、返済に関するさまざまな項目を簡単に調べることができます。

現在、約定返済(自動引き落とし)だけで返済している方は「返済期間シミュレーション」で完済までにかかる期間を調べられますし、毎月の返済額を自分で決めて調整しているなら「返済回数シミュレーション」で返済期間を算出できます。

また、特定の時期までに完済したいという目標があるなら、「返済金額シミュレーション」で必要な毎月の返済額を試算することも可能です。

例えば、ローンの利用限度額が50万円、金利年14.0%で借入金額が30万円だとします。この場合、約定返済額だけで支払いを続けると、以下のような返済期間になる予定です。(※ シミュレーションの結果は参考値です。借入状況、返済状況によっては実際の数値と異なる場合があります。)

| 返済回数 | 返済総額 | 利息の総額 |

|---|---|---|

| 156回 | 536,169円 | 236,169円 |

借入金額が30万円のときの約定返済は月8,000円から開始されますが、返済が進むにつれて返済額は減少していくので、返済回数は156回ととても大きな数値になります。

一方、毎月1万円ずつの返済を完済まで継続するのであれば、返済回数は39回まで減少します。

| 返済回数 | 返済総額 | 利息の総額 |

|---|---|---|

| 39回 | 376,793円 | 76,793円 |

さらに、「2年間で完済する」といった目標があるなら、返済金額シミュレーションを利用することで目標達成に必要な月々の返済額を調べられるのです。

| 毎月の返済額 | 返済総額 | 利息の総額 |

|---|---|---|

| 15,121円 | 347,773円 | 47,773円 |

以上のようにみずほ銀行カードローンは、返済シミュレーションによって返済期間や返済額をすぐに算出できます。

「今の利用残高が分からない」というときはみずほダイレクトやATM、コールセンター(みずほ銀行カードローン専用ダイヤル)で照会可能です。

現在の残高を把握した上で、返済シミュレーションを上手に活用しましょう。

みずほ銀行カードローンの返済期間を短縮する3つのコツ

みずほ銀行カードローンの利用の仕方によっては、返済期間が想像よりも長くなることがあります。それでは返済期間を短縮するにはどうすれば良いのでしょうか?

みずほ銀行カードローンの借入残高を早く完済するための賢い返済方法を紹介します。

- 約定返済とは別に任意返済を行う

- 完済の目処が立ったら一括返済も検討する

- 適用されている金利を引き下げる

1. 約定返済とは別に任意返済を行う

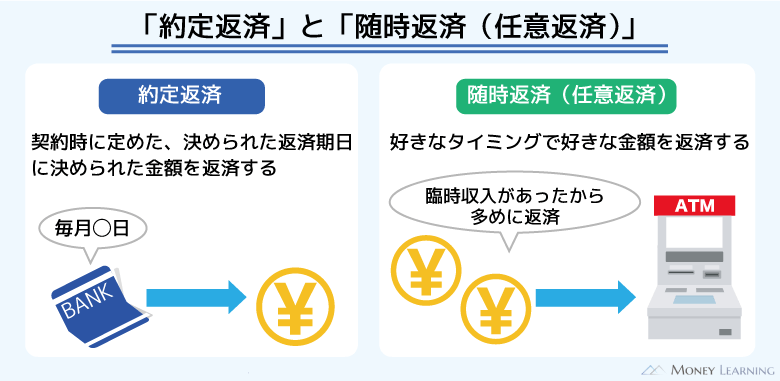

みずほ銀行カードローンは自動引き落としで毎月の返済(約定返済)を行っていきます。説明したように約定返済額は低めに設定されているので、早く完済するにはその返済額を増やすことが必要になるでしょう。

みずほ銀行カードローンは自由に任意返済(追加返済)できます。約定返済とは別に任意返済することで、毎月の返済額を増やしてください。

任意返済はATM、みずほダイレクトで行える

みずほ銀行カードローンの任意返済はATM、みずほダイレクトで行えます。自動引き落とし以外の方法で行う返済は任意返済として扱われるので、追加で返済したいときはどちらかの方法で入金しましょう。

ATMは1,000円単位での入金になるところが多いですが、硬貨の取り扱いがあるATMなら1円単位の入金にも対応しています。ただし、みずほ銀行カードローンの利用には所定のATM手数料が発生する場合もあるので注意してください。

なお、みずほダイレクトからの返済は手数料がかかりません。カードローン口座を「みずほダイレクト利用口座」に登録する必要がありますが、いつでもネットから返済ができて便利です。

任意返済は全額が元金の返済に充当される

みずほ銀行カードローンの約定返済は、元金と利息の両方に充当されます。約定返済の全額が元金の返済にあてられるわけではありません。

例えば、カードローンで5万円を借りて、返済日に2,000円が引き落とされる場合、1回目は589円が利息に、1,411円が元金の返済に充当されます。まずは利息を精算し、その残りが元金の返済にあてられるのです。

| 返済 回数 |

返済額 | 利息額 | 元金返済額 | 利用残高 |

|---|---|---|---|---|

| 0 | 0円 | 583円 | – | 50,583円 |

| 1 | 2,000円 | 589円 | 1,411円 | 49,172円 |

| 2 | 2,000円 | 572円 | 1,428円 | 47,744円 |

| 3 | 2,000円 | 556円 | 1,444円 | 46,300円 |

| ・ ・ ・ |

・ ・ ・ |

・ ・ ・ |

・ ・ ・ |

・ ・ ・ |

| 30 | 2,000円 | 25円 | 1,975円 | 256円 |

| 31 | 256円 | 2円 | 254円 | 2円 |

| 32 | 2円 | 0円 | 2円 | 0円 |

一方、任意返済であれば基本的に全額が元金の返済に充当されることになります。効率的に返済するためには、任意返済も行うことが非常に重要です。

ただし、みずほ銀行カードローンは任意返済を行った月も、約定返済による自動引き落としがスキップされません。

任意返済は約定返済に追加して行う返済だということを忘れないようにしましょう。約定返済額以上を任意返済していても、返済日に残高不足だった場合は延滞になります。

2. 完済の目処が立ったら一括返済も検討する

みずほ銀行カードローンの借入残高がある程度まで減ってきたら、一括返済することも検討しましょう。

現在の借入残高をまとめて返済する一括返済なら、完済までにかかる期間をいっきに短縮することも可能です。

ボーナスの支給時期なども一括返済を検討するのには良いタイミングですが、無理をしてまで全額をまとめて返済するのはおすすめできません。

生活費が不足してまたすぐに借りては意味がないので、無理のない範囲で一括返済するようにしてください。

ただし、利息も含めて一括返済したい場合には、取引店への連絡が必要になります。通常の任意返済の場合、利息は精算されない点に注意しましょう。

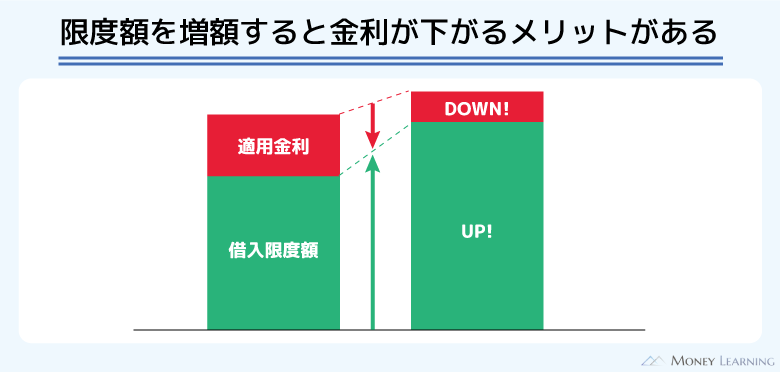

3. 適用されている金利を引き下げる

毎月の返済額の一部は利息の返済に充当されるため、適用されている金利を引き下げることも有効です。

返済を早く終わらせるためには任意返済と一括返済の活用が基本になりますが、金利も返済の負担に関係していることを覚えておきましょう。

金利が下がれば今後の利息負担は軽減される

適用されている金利が下がった場合、今後発生する利息の負担が軽減されることになります。すでに発生している利息や現在の借入残高が減るわけではありませんが、返済期間が長期になる場合は特に有効な方法です。

例えば、同じ20万円の借り入れでも適用されている利率によって以下のような差が生まれます。

| 適用金利 | 返済回数 | 返済総額 | 利息の総額 |

|---|---|---|---|

| 金利年14.0% | 123回 | 336,427円 | 136,427円 |

| 金利年12.0% | 111回 | 303,770円 | 103,770円 |

| 金利年9.0% | 99回 | 267,270円 | 67,270円 |

※ いずれも毎月の返済(約定返済)のみで完済する場合のシミュレーション結果です。

金利の引き下げには増額が必要

みずほ銀行カードローンの適用金利を下げるには、限度額を増額する必要があります。

みずほ銀行カードローンの金利は契約限度額に応じて決まる仕組みになっており、大きな限度額になれば、適用される金利は下がっていくのです。

限度額を増額したからといって、追加借入する必要はありません。金利を下げるのが目的だという方も増額の申し込みをしましょう。

ただし、限度額の増額には審査があります。増額が認められないケース、増額できても適用利率が下がらないケースもあるので注意してください。

みずほ銀行カードローンの増額方法については別の記事で詳しくまとめています。限度額の増額を検討している方は、そちらも確認してください。

みずほ銀行カードローンの返済が終わらないときは誰に相談すれば良い?

どうしてもみずほ銀行カードローンの返済が終わらないという場合は、早めに相談することが重要です。

例えば、「次回の返済が遅れそう」「月々の返済が苦しい」などのケースには、みずほ銀行の相談窓口(カードローン相談専用ダイヤル)があります。返済に関して困っていることがあるときは、カードローン相談専用ダイヤルに連絡すると良いでしょう。

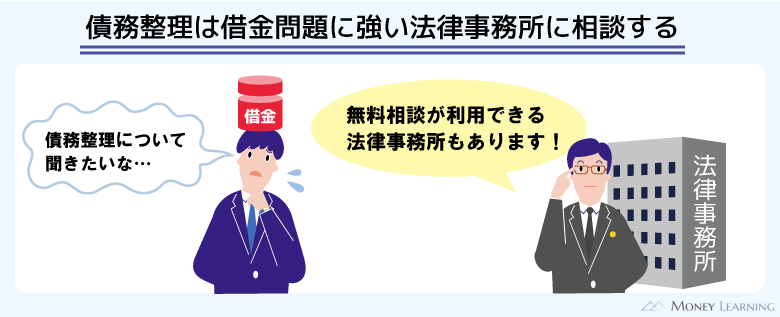

債務整理の相談なら弁護士などの専門家に

一方、「収入が減ってしまって、今の条件で返済を続けるのが困難」「債務が増えすぎてしまって、何とか減らしたいと思っている」といったケースでは債務整理も検討してください。

債務整理であれば返済条件の交渉や借金の減額も可能です。

債務整理の手続き自体は自分で行うこともできますが、法律に関する知識が必要で、手間もかかります。いつもどおりに仕事をこなしながら、債務整理の手続きも並行して進めるというのは、簡単なことではありません。

依頼費用はかかるものの、弁護士や司法書士といった専門家に依頼する方が手間も、精神的な負担も少ないでしょう。

「借金完済の目処を立て、返済に専念したい」「借金の返済から解放されたい」という人は専門家に相談するのが早いです。

債務整理と聞くと「自己破産」のイメージが強いかもしれませんが、ほかにも「任意整理」や「個人再生」といった方法があります。専門家に相談すれば、「どの方法が合っているのか?」「どのくらい借金が減るのか?」なども調べて教えてくれるでしょう。

借金の減額相談はネットからも行える

「最初から法律事務所で相談するのはハードルが高い」という場合、まずはネットで利用できる相談サービスを使っても良いでしょう。

無料で専門家のチェックを受けることができ、どのような解決方法があって、どのくらいの減額が見込まれるのかなどを調べてもらえます。

ネットのサービスであればいつでも行えますし、数項目に回答するだけなので時間もかかりません。

「長年返済しているのに借金が減らない」「毎月の返済がかなり苦しい」といったときは、ネットの借金減額相談サービスを利用してみてください。(※ 借金とは、元本及び利息等を併せた金額をいいます。)

まとめ

みずほ銀行カードローンの返済がなかなか終わらないという場合、毎月の返済額が少なかったり、追加借入しすぎていたりするのが原因だと考えられます。

「毎月返しているのに借金が減らない」というときは、カードローンの利用状況を見直してみてください。

また、返済が終わるまでの期間を調べるのには返済シミュレーションのサービスを利用するのが便利です。返済に関するさまざまな項目を調べることができるので、返済の見直しを行うときは活用するようにしましょう。

- 返済を早く終わらせるには任意返済がポイント

- 自動引き落としによる返済は最低額のみ

- 借入残高が減少すると、返済額も自動的に減るので注意

- ボーナスを利用しての一括返済も返済期間の短縮に有効

- 完済までの期間は返済シミュレーションで調べられる

どうしても返済が終わらないときは債務整理の検討も必要です。ネットで利用できる借金の減額相談サービスもあるので、「直接相談するのは…」というときは無料相談を受けてみると良いでしょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。