お金を借りる手段として消費者金融のカードローンは有名ですよね。

ただ、消費者金融でお金を借りることに対して、ネガティブな印象を持っている方も多いと思います。

そこでこの記事では「消費者金融のデメリットは何か?」「消費者金融でお金を借りるのはヤバいのか?」について分かりやすく説明していきます。

実は、消費者金融で借入をすることはデメリットもありますが、少額ですぐに借りたい人にとってはメリットも多です。

大手消費者金融はさまざまなルールに従ってカードローンのサービスを提供しているので基本的なことを守っていれば心配いりません。

「お金を借りたいけど、消費者金融って大丈夫なの?」と不安を抱いている方はぜひ参考にしてください。

目次

消費者金融でお金を借りる3つのデメリット

消費者金融でお金を借りる主なデメリットは以下の3つです。

- 銀行カードローンなどに比べて金利は高め

- 総量規制の対象で専業主婦の利用はできない

- 周りに知られるとイメージが悪い

1. 銀行カードローンなどに比べて金利は高め

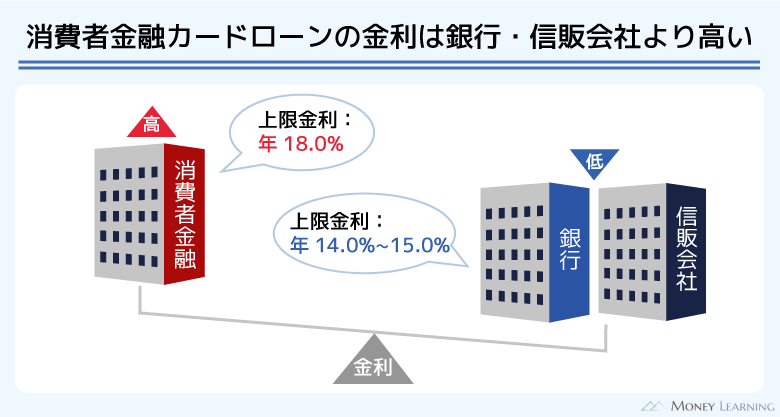

お金を貸す場合の金利については利息制限法で上限が決められていて、それを超える利率は無効とされています。

例えば、貸付金額が10万円~100万円未満のときの上限は年18.0%です。

大手消費者金融ではカードローンの上限金利を年18.0%としていることが多く、銀行カードローンやクレジット会社の信販系カードローンと比較すると高めの設定になっています。

主な消費者金融、銀行、信販会社のカードローンの金利を比較しました。

| カードローンの種類 | カードローン名 | 金利(実質年率) |

|---|---|---|

| 消費者金融 | プロミス(詳細はこちら) | 4.5%~17.8% |

| アコム(詳細はこちら) | 3.0%~18.0% | |

| アイフル(詳細はこちら) | 3.0%~18.0% | |

| レイク | 4.5%~18.0% | |

| SMBCモビット(詳細はこちら) | 3.0%~18.0% | |

| 銀行 | 三菱UFJ銀行カードローン | 1.4%~14.6% |

| みずほ銀行カードローン | 年2.0%~14.0%※1 | |

| 楽天銀行スーパーローン | 1.9%~14.5% | |

| 信販系 | JCBカードローンFAITH | 4.40%~12.50% |

※1 住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

消費者金融のこのような金利設定は、利用者の間口を広げる代わりのリスクヘッジだと考えられます。つまり、消費者金融のカードローンは多くの人が利用しやすい反面、金利は高めになるということです。

「どうしても消費者金融から借りるのは不安…」という人もいると思うので、そのような場合は、銀行カードローンや信販系カードローンも良いでしょう。

消費者金融に比べると審査は厳しめになりますが、銀行やクレジット会社が発行するカードローンという安心感があり、消費者金融に抵抗がある人にはぴったりです。

例えば、代表的な信販系カードローンである「JCBカードローンFAITH」は年利4.40%~12.50%という金利で、さらに返済実績に応じて金利が年々下がります。

あわせてこのような信販系カードローンや銀行カードローンも検討してみてください。

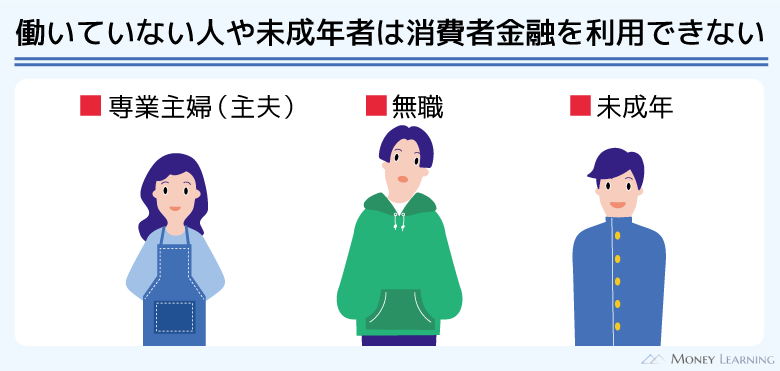

2. 総量規制の対象で専業主婦の利用はできない

消費者金融などの貸金業者は総量規制というルールの対象であり、本人に収入のない人への融資が法律で禁止されています。

そのため、専業主婦や現在無職の人は消費者金融を原則利用できません。

ただ、本人に収入がないと借りられないのは、ほとんどの金融機関で共通です。カードローンなどは無担保なので、本人の収入が必要になります。

無職の人がお金を借りようと思うと、「金融機関ではなく個人から借りる」「有担保でお金を借りる」などの方法になるでしょう。

一方、銀行カードローンであれば、配偶者の安定収入を条件に専業主婦でも利用できる場合があります。

人によっては大きなデメリットにならないと思いますが、総量規制の対象であることは知っておいてください。

3. 周りに知られるとイメージが悪い

現在は消費者金融という呼称が一般的ですが、以前は「サラ金」「街金」と呼ばれることもありました。

当時は非常に多くの業者が存在し、法律の整備も不十分だったため、グレーゾーン金利や厳しい取り立てなどの問題もあったのです。

貸金業法などの改正によって悪質な業者は減ったものの、いまだに消費者金融に対して昔の悪いイメージを持っている人もいるでしょう。

そのため、消費者金融自体だけでなく、利用者に対しても「お金の管理ができない」「浪費癖がある」といった悪い印象を周りに持たれる可能性はあります。

また、多くの消費者金融が扱うのは資金使途が自由なタイプのローンなので、住宅ローンや自動車ローンを組むのとは周りからの印象も異なるのです。

今は法律による規制もあり、消費者金融は安心して利用できますし、大手のほとんどは銀行グループの傘下に入っています。加えて、有名人を広告に起用するなどして、消費者金融に対するイメージは以前よりも良くなりました。

消費者金融は周りに利用がバレないように最大限配慮してくれるのでその点も安心ですが、銀行カードローンなどよりもバレたときの印象が悪いというのはデメリットのひとつになるでしょう。

お金を借りるのはやばい?消費者金融の利用で勘違いされていること

「消費者金融でお金を借りるのはヤバい」

「消費者金融の利用はやめておいた方が良い」

「一度でも消費者金融から借りると終わり」

ネットなどではこのような噂もありますが、それらは勘違いから生まれたものです。中には闇金と誤解しているようなものもあります。

貸金業法などさまざまなルールの下で消費者金融の貸付事業は行われており、違法業者である闇金とはまったく別なので安心してください。

ここからは、消費者金融の利用で勘違いされていたり、しっかりと理解されていなかったりする以下の疑問について詳しく説明していきます。

- 高額な利息で返済できなくなる?

- 借りられる金額は少ない?

- 銀行でローンが組めなくなる?

- 滞納すると厳しい取り立てが行われる?

- 一度でも借りると信用情報に傷がつく?

- 就職や転職活動に影響する?

高額な利息で返済できなくなる?

「消費者金融の利息は高くて、返済ができなくなりそう」と思っている人もいるかもしれませんが、先ほど説明したように金利は利息制限法の範囲内で設定されています。

そのため、正規の貸金業者であれば、法外な利息を課されることはありません。また、適用される利率は限度額に応じて下がる仕組みになっていて、限度額100万円以上だと年15.0%以下になるのです。加えて、審査の際には信用情報で他社借入の状況も確認され、過剰融資にならないように融資金額は決定されます。

消費者金融は銀行カードローンや信販系カードローンに比べると高めの金利ですが、無理のない範囲で利用すればそこまで大きな負担にはなりません。

以下は30日間の利息を試算したものです。

| 借入金額 | 適用利率 | 30日間の利息 |

|---|---|---|

| 10万円 | 年18.0% | 1,479円 |

| 30万円 | 4,438円 | |

| 50万円 | 7,397円 | |

| 100万円 | 年15.0% | 12,328円 |

毎月安定した収入があるなら、十分に負担できる金額ですよね。むしろ注意すべきなのは、月々の負担が少ないからと油断して、借りすぎてしまうことです。

利息の返済だけでは元金が減らず、いつまでも返済を続けないといけません。しっかりと返済計画を立てて、カードローンは利用するようにしてください。

ただし、これは消費者金融だけでなく、銀行や信販系のカードローン、クレジットカードのキャッシングでもいえることです。

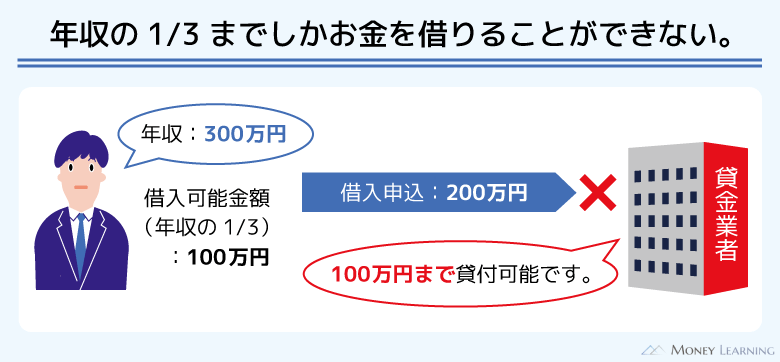

借りられる金額は少ない?

基本的に消費者金融は個人向けの少額融資を得意とする業者です。ですが、大手消費者金融だと最大500万円~800万円程度の限度額で、決して少ない金額ではありません。

もちろん限度額は個人の返済能力によって決定されますし、利用実績のない初回契約時は低めになりやすいです。また、消費者金融などに適用される貸金業法の総量規制によって、年収の1/3超を借りることも法律上できません。

ただし、貸金業法の対象にならない銀行であれば大きな金額を借りやすいというのは間違いです。銀行は自主規制(社内のルール)で「最大でも年収の1/3までや1/2まで」という上限を設けており、総量規制に準じた基準で、過剰融資を防止する仕組みづくりをしています。

つまり、「消費者金融から借りられる金額は特別少ない」とはいえないのです。

銀行でローンが組めなくなる?

消費者金融を利用していると銀行でローンを組みづらくなるといわれることもあります。ですが、これは誤解であり、銀行の審査において「消費者金融で借りているからダメ」とはなりません。

ポイントは消費者金融のカードローンを契約しているという点ではなく、借入残高によって返済能力が低く評価されることです。

そのため、消費者金融以外でも、銀行などのカードローンやクレジットカードのキャッシングで借入残高があるなら、ほかの金融機関でローンは組みづらくなるでしょう。

ただし、カードローンなどの繰り返し利用できるタイプの商品は、借入残高がなくても審査結果に影響する場合もあります。特に住宅ローンなど大きな金額のローンを組む場合、限度額いっぱいまで借りているという想定で、貸付金額を決定することもあるのです。

消費者金融の利用そのものが影響する可能性は低くても、これらの点には注意してください。

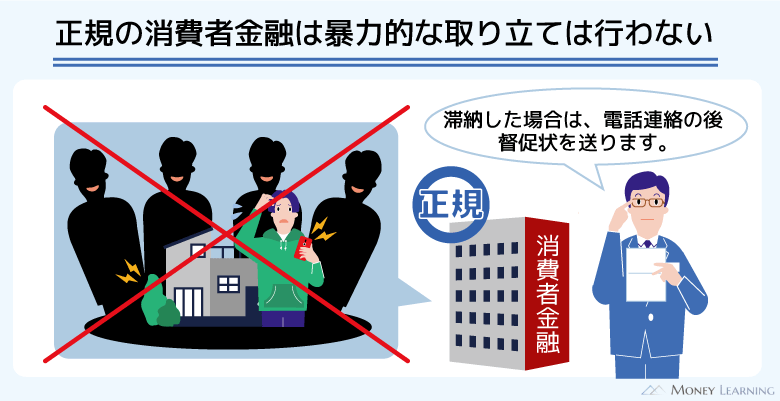

滞納すると厳しい取り立てが行われる?

「消費者金融の取り立ては厳しい」というイメージを持っている人もいますよね。

確かに法律が整備される前は厳しい取り立てをする業者も存在していました。ですが、取り立ての方法について規制する法律もできたため、大した理由なく直接自宅や会社に来たり、時間帯を考えずに何度も電話がかかってきたりすることはありません。

このような取り立ては法律に違反し、正規の消費者金融であれば行わないと考えて良いでしょう。法律を遵守している業者から脅しや暴力を受けることはないのです。

滞納すると返済意思を確認する電話がかかってきて、その後、督促状が届きます。状況が悪化すると強制解約になり、最終的には裁判で返済を請求される可能性もありますが、このような流れはほかの金融機関からお金を借りた場合も一緒です。

一度でも借りると信用情報に傷がつく?

消費者金融は信用情報機関に加盟しているので、審査の際に他社での借入状況を調査でき、自社での利用状況や契約内容を加盟先に情報共有しています。

ただ、消費者金融を利用しているだけで信用情報に傷がつくことはありません。信用情報に傷がつくのは、延滞や債務整理、強制解約などの異動情報が登録されたときです。

つまり、返済トラブルがなければ、信用情報に悪い影響はないと考えて大丈夫です。

繰り返しになりますが、住宅ローンなどを組む場合は契約自体が融資額に影響することもあるので、その際は事前に解約するなども検討しましょう。

就職や転職活動に影響する?

消費者金融を利用していると就職や転職活動に影響するという噂もありますが、これも勘違いです。

金融機関からの借入状況は信用情報の登録内容を見れば分かります。ただし、ローンなどの審査で金融機関が信用情報を照会するケース以外で、信用情報の登録内容を調べられるのは本人だけです。

加えて、そのほかの目的で信用情報を活用することも認められていません。そのため、企業が勝手に信用情報を調べることはできませんし、本人が開示請求した信用情報の提出を求められることも原則ないのです。

たとえ過去の返済トラブルが信用情報に登録されていても、就職や転職活動への影響は基本的にないと考えて良いでしょう。

デメリットを回避して消費者金融のカードローンを安心・安全に利用する方法

「消費者金融は銀行に比べて金利が高い」というのは、確かにデメリットです。ただ、このようなデメリットは、利用方法を工夫すれば回避することもできます。

消費者金融のカードローンを安心・安全に利用するためには、以下のポイントをしっかりと押さえておきましょう。

- 大手消費者金融を選ぶ

- 無利息期間を活用する

- 借りすぎに注意する

- 滞納を甘く考えない

- 複数社から借りない

大手消費者金融を選ぶ

ほとんどの消費者金融はルールを守って貸付事業を営んでいますが、中には違反が発覚して、処分が下った例もあります。

そのような被害に遭わないためには、できるだけ大手の消費者金融を選ぶようにしてください。消費者金融はイメージがとても重要で、一時的でも業務停止となれば、その後の新規申込者数にも大きく影響するでしょう。

大手消費者金融の方が法令遵守の意識は高いので、利用者側からすると安心です。

例えば、以下のような消費者金融は利用者が多く、たくさんの人から選ばれているカードローンだといえます。

| 消費者金融カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス | 4.5%~17.8% | 1万円~500万円 |

| アコム | 3.0%~18.0% | 1万円~800万円 |

| アイフル | 3.0%~18.0% | 1万円~800万円 |

| レイク | 4.5%~18.0% | 1万円~500万円 |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 |

※プロミスの最短3分融資はお申込み時間や審査によりご希望に添えない場合がございます。

無利息期間を活用する

消費者金融の中には無利息期間のあるカードローンも多いです。

無利息期間は主に初回契約者向けの特典で、一定期間の利息が0円になります。

大きな金額を借りて、長期で返していくようなケースでは金利の低さが重要ですが、少額借入だとそもそも利息は少なく、無利息期間を利用すればさらに負担は減るでしょう。

少しでも利息の負担を軽減したいという人は、無利息期間のあるカードローンを選んでください。

借りすぎに注意する

カードローンは基本的にリボ払いなので、大きな金額を借りても、月々の返済額が急激に増加することはありません。

しかし、それに油断して最低額だけの返済を続けていても、なかなか元金は減らないので注意が必要です。

カードローンは限度額の範囲内なら追加借入も自由に行えますよね。そのため、「まだ大丈夫!」と思って、しっかりと返済計画を立てないで返す前に、追加で借りてしまうというサイクルが危険なのです。

消費者金融のホームページでは返済のシミュレーションを行えるので、必ず計画的に利用するようにしてください。借入残高を効率的に減らすためには、月々の最低額の返済に加えて、一括返済や追加返済をするのも有効です。

滞納を甘く考えない

前述のとおり、消費者金融などのローンを扱う金融機関は信用情報機関に加盟しています。

契約者の返済状況は金融機関から信用情報機関に情報提供されるので、1日でも滞納すると信用情報に記録が残るかもしれないと考えてください。数日の延滞であれば異動情報(金融事故)にはならないものの、ローン審査に影響が出ることもあるのです。

滞納に金額は関係ないので、「これくらいの金額なら遅れても大丈夫か」と甘く考えてはいけません。

複数社から借りない

金融機関の審査に通りさえすれば、複数の業者からお金を借りることも可能です。ただし、複数社からの借り入れは、返済の管理が複雑になり、滞納の原因にもなります。

また、借り入れの申し込みも信用情報に登録されます。登録期間は6ヶ月と比較的短いものの、その間に何社もの申し込みをしていると「申し込みブラック」という状態になり、審査をする金融機関にネガティブな印象を与えてしまうこともあるのです。

どうしても1社だけでは足りなくなることもあると思いますが、できるだけ複数社からは借りないようにしましょう。

消費者金融はやばくない!それでも抵抗がある人に知ってほしいこと

消費者金融にはデメリットもありますが、それ以上にメリットがたくさんあります。

また、それでも消費者金融に対して抵抗を感じる場合は、消費者金融以外のカードローンを選んでも良いでしょう。

消費者金融はデメリットよりもメリットが多い

消費者金融の主なメリットは次のとおりです。

- 即日融資にも対応している

- パート、アルバイトでも利用しやすい

- 1万円から契約できて少額借入に便利

- ネットだけで契約できるWeb完結も可能

- カードレスで利用することもできる

- 来店不要、郵送物なしで契約しやすい

- 無利息期間を用意している会社が多い

- 在籍確認についての相談に柔軟に乗ってもらえる

- 貸金業法にもとづくおまとめローンも扱っている

消費者金融によって差はありますが、銀行カードローン、信販系カードローンにはないような特徴もあるのです。

また、何がメリット、デメリットになるかは人によっても違うでしょう。

消費者金融のメリットとデメリットの両方をしっかりと理解した上で、どこから借りるのかを決定するようにしてください。

消費者金融以外にもカードローンの選択肢はある

消費者金融の代表的なデメリットは金利の高さですが、説明したように少額借入なら利息は増えにくく、無利息期間を利用すれば負担を抑えることもできます。そのため、多くの人が想像するよりも、消費者金融のデメリットは小さいのです。

しかし、その点を理解していても、消費者金融の利用に対して抵抗を感じる人はいるでしょう。

その場合、銀行やクレジット会社が扱っているカードローンを検討してください。消費者金融よりも審査基準は厳しめですが、消費者金融以外のカードローンでお金を借りたい人にはおすすめです。

銀行カードローン

銀行カードローンは全国に店舗があるような都市銀行だけでなく、実店舗のないネット銀行、地域密着型の地方銀行などでも扱われています。

ただし、地方の銀行カードローンは、全国からの申し込みを受け付けていないことも多いです。

そのため、以下のような都市銀行、ネット銀行のカードローンをおすすめします。

| 銀行カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| 三菱UFJ銀行カードローン | 1.4%~14.6% | 10万円~800万円 |

| みずほ銀行カードローン | 年2.0%~14.0%※1 | 10万円~800万円 |

| オリックス銀行カードローン | 1.7%~14.8% | 10万円~800万円 |

| 楽天銀行スーパーローン | 1.9%~14.5% | 10万円~800万円 |

| 三井住友銀行 カードローン | 1.5%~14.5% | 10万円~800万円 |

※1 住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

信販系カードローン

信販系カードローンとはクレジット会社のカードローンのことです。

法律上は貸金業者なので、総量規制などの適用される規制は一緒ですが、消費者金融に抵抗がある人はぜひ検討してみてください。

信販系カードローンの中でも、JCBカードローンFAITHは利便性が高くておすすめです。

ご利用は金額や用途に合わせて「キャッシングリボ払い」と「キャッシング1回払い」から選べます。

| 融資利率(年利) | 限度額 | |

|---|---|---|

| JCB FAITH (キャッシング1回払い) |

5.00% | 最大5万円 |

| JCB FAITH (キャッシングリボ払い) |

4.40%~12.50% | 最大500万円 |

まとめ

消費者金融にデメリットがあるのは事実です。しかし、「消費者金融で借りるとヤバい」「一度でも借りたら終わり」といえるほどのデメリットはなく、中には誤解された情報が広がっているようなケースもあります。

消費者金融はさまざまな規制の下で融資が行われているので、安心して利用してください。

- 消費者金融の金利は銀行よりも高め

- 総量規制の対象なので専業主婦は消費者金融を利用できない

- 正規の業者なら法外な利息、違法な取り立てはない

- 安心して利用したいなら大手消費者金融がおすすめ

- 消費者金融に抵抗があるなら銀行、信販系のカードローンも検討

借りすぎのリスク、延滞などでの信用情報への影響は、消費者金融以外でお金を借りる場合にもいえることです。

消費者金融特有のデメリットではありませんが、カードローンは計画的に利用しましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。