転職したばかりだと、給与も少ない場合が多いのでのでカードローンに頼りたくなる方も多いと思います。

カードローンの契約には「安定した収入があること」が条件になりますが、転職したばかりでも審査通過は可能なのでしょうか?

実は、転職してすぐでもカードローンの契約はできます。

しかし、転職したては審査で不利になるケースがあり、中には勤続年数の問題から契約が難しい商品も存在するのです。

この記事では転職したばかりでも十分に審査通過の可能性があるカードローンはどれなのか、転職後に審査を受けるときは何に注意すれば良いのかについて説明していきます。

また、転職したばかりで審査に通りづらいなら、職場が変わる前にカードローンの審査を通しておこうと考える人も多いと思います。

転職前にカードローンの申し込みをする場合に押さえておくべきポイントもまとめました。

目次

転職したばかりでカードローンに申し込むなら消費者金融がおすすめの理由

転職したばかりの人がカードローンに申し込むのであれば、大手消費者金融の商品がおすすめです。

前述のとおり、転職直後はカードローン審査で不利になることもあります。そのため、銀行などに比べると契約のハードルが低い消費者金融を検討してください。

| 消費者金融 | 金利(実質年率) | 限度額 | 詳細 |

|---|---|---|---|

| プロミス | 2.5%~18.0% | 1万円~800万円 | 詳細はこちら |

| アコム | 2.4%~17.9% | 1万円~800万円 | 詳細はこちら |

| アイフル | 3.0%~18.0% | 1万円~800万円 | 詳細はこちら |

| レイク | 4.5%~18.0% | 1万円~500万円 | 貸付条件・詳細はこちら |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 | 詳細はこちら |

もし転職によって年収がアップしたなら、三井住友カード カードローンなどの信販系カードローンも選択肢になるでしょう。

基本的に信販系カードローンは審査に自信がある人向きですが、利便性の高い商品が増えており、消費者金融の利用に抵抗がある人にもおすすめです。

ただし、信販系カードローンは銀行カードローンと同じくらい審査が厳しいといわれています。審査に不安があるのであれば大手消費者金融に申し込みましょう。

転職したばかりの人には消費者金融のカードローンがおすすめの理由を以下で説明していきます。

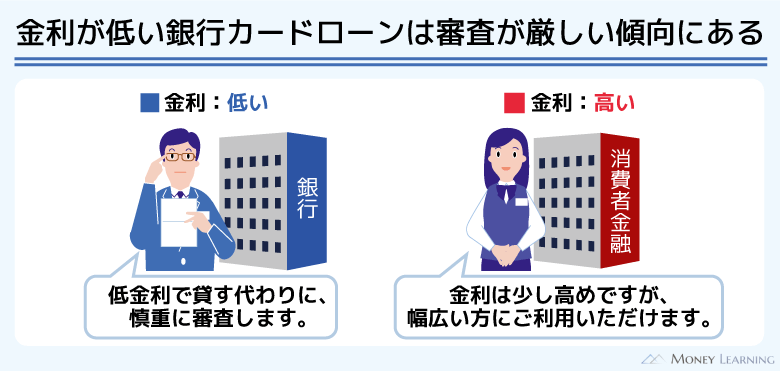

消費者金融は銀行カードローンよりもハードルが低い

一般的に、銀行カードローンの審査は消費者金融よりも厳しいです。

大手消費者金融なら最低1万円から契約できますが、ほとんどの銀行カードローンは最低でも10万円からの契約になります。そのため、銀行カードローンの方が、求められる年収や安定性のハードルは高いと思ってください。

特に転職したばかりだと銀行カードローンの審査に通るのはかなり難しいでしょう。銀行の扱うローン商品の中には勤続年数に制限を設けているものもあり、労働金庫のカードローン(マイプラン)も「同一勤務先に1年以上」が条件のひとつになっています。

その一方で、大手消費者金融は「出勤初日を過ぎていれば申込可能」という商品が多いです。転職先の企業から給与を貰う前でも、安定した定期収入を得る予定であれば問題ありません。

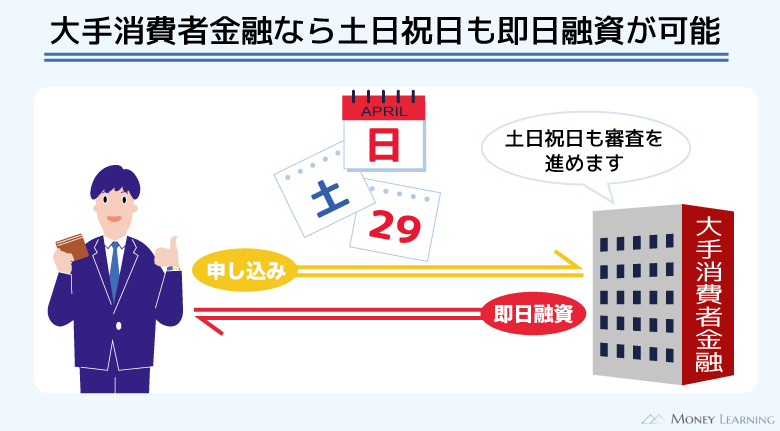

即日融資にも対応

転職によって引越しなどが必要だと出費は増え、転職したてはお金がないことも多いです。

通常、最初の給与を貰うのは働き始めてから1ヶ月以上先なので、それまでを何とか乗り切りたいという人もいるでしょう。

そこで便利なのが即日融資にも対応している大手消費者金融のカードローンです。(※ 申し込みの時間帯などによっては翌営業日の連絡になります。)

スムーズに審査や手続きが進めば、申し込みから借り入れまでは最短で1時間程度です。Web完結対応なら手続きはすべてパソコン、スマホで行え、自動契約機へ行く必要もありません。

転職したばかりでお金がないときもすぐに借り入れできるのです。

無利息期間で一定期間の利息は0円

大手消費者金融のカードローンの中には無利息期間のある商品も多いです。

無利息期間を活用すれば一定期間の利息が0円になります。

例えば、給料日にまとめて返すのであれば、利息の負担なく完済することもできるでしょう。もちろん、ゆっくり返すときも、適用期間中は利息がかからないためお得です。

カードローンは最低額以上なら自由に返済額を調整できます。無理のない返済計画を立てて、転職後の生活が落ち着いてきてから返済ペースを上げても問題ありません。0

転職後すぐにカードローンの申し込みをする場合の注意点

転職したばかりのときにカードローンの申し込みをする場合、以下の点に注意してください。

- 転職活動中や勤務前の申し込みは不可

- 希望限度額は低めに設定する

- 前職の収入証明書は利用不可

- 電話での在籍確認に対応できるようにする

転職後すぐでもカードローンの契約は可能です。しかし、勤務状況や審査内容によってはカードローンの契約ができません。

転職してすぐはどのような点に注意してカードローンに申し込めば良いのかを確認していきましょう。

転職活動中・勤務前の申し込みは不可

仕事を辞めてから転職活動をする場合、再就職までに空白期間ができます。すでに退職している人は無職と同じ扱いなので、カードローンの審査に通りません。

それは内定通知を貰っている状態も同様です。先ほどもいいましたが、少なくとも転職先での出勤初日を完了している必要があります。

離職後に転職活動を始める人、まだ転職先での勤務が始まっていない人は、カードローンを申し込むタイミングに注意してください。

ちなみに、一部の銀行では内定者向けのローン商品を扱っています。現在、仕事をしておらず、転職先から内定を貰っている状態で「勤務開始までに期間が空く」「新生活の準備でお金が必要」というときは、内定者向けローンも検討しましょう。

希望限度額は低めに設定する

消費者金融のカードローンは主に少額借入に利用されますが、限度額は最大で数百万円と高額です。ただ、転職しばりでカードローンに申し込むのであれば、希望限度額は低めに設定しましょう。

希望限度額が高額だと審査で求められる年収の金額や収入の安定性は上がります。まずは必要最低限の少額で希望を出し、審査に通ることを優先してください。

詳しくは後述しますが、転職直後だと50万円超での契約は難しいです。すぐにまとまった金額が必要というわけでなければ、あとで増額審査を受けて、限度額を上げてもらいましょう。

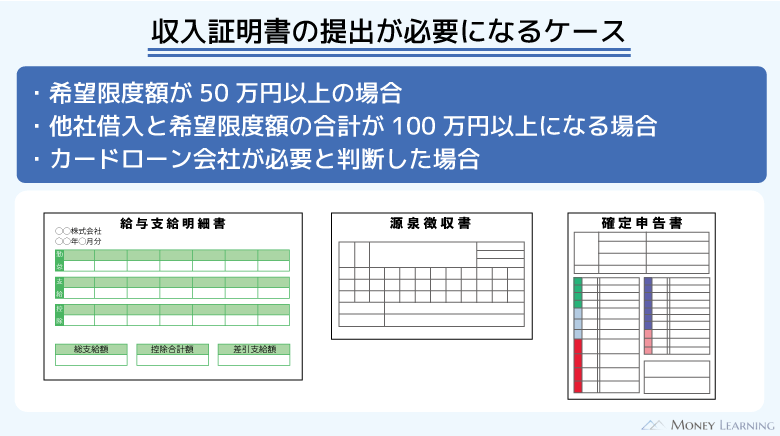

前職の収入証明書は利用不可

カードローンの審査では収入証明書が必要なこともあります。

大手消費者金融の場合、他社借入がなく、希望限度額が50万円以下なら基本的に収入証明書はいりません。運転免許証などの本人確認書類のみで審査を受けられます。

その一方で、以下のようなケースでは収入証明書の提出が必要です。

- 希望限度額が50万円を超える場合

- 他社借入と希望限度額の合計が100万円を超える場合

- そのほか、カードローン会社が審査のために必要だと判断した場合

カードローンの審査で必要になるのは、原則として現在の収入を証明できる書類です。そのため、直近のものでも前の会社で発行された給与明細、源泉徴収票は利用できないケースもあります。

例えば、給与明細の場合、法令により直近2ヶ月分以上の給与明細(地方税額の記載があれば1ヶ月分)の提出が必要だとされており、転職したばかりだと書類を用意できません。

どうしても50万円を超える限度額が必要な人、他社借入と合算すると100万円を超える人は特に注意してください。

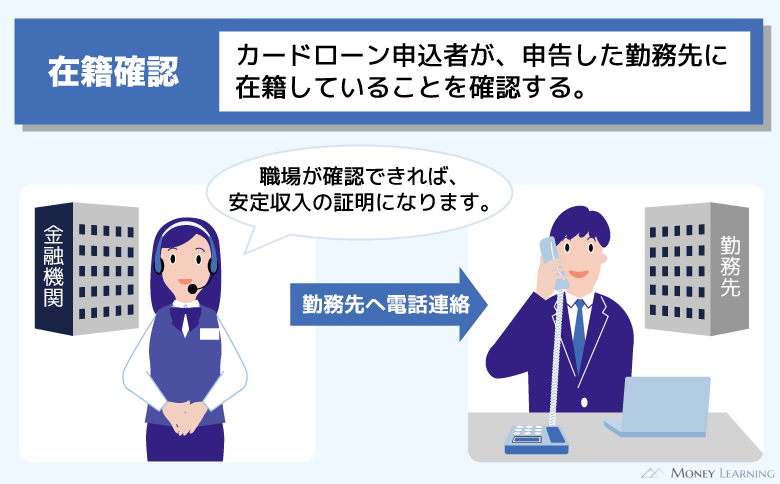

電話での在籍確認に対応できるようにする

カードローンの審査では「在籍確認」が実施されます。在籍確認とは申込者の勤務先と勤務状況を確かめる審査のひとつで、会社に電話をかけて確認するのが一般的です。

大手消費者金融であれば、ほとんどの場合、勤務先への電話連絡を行うことはありません。中小規模の消費者金融であれば、電話連絡や勤務先がわかる書類等で在籍確認をしてくれる場合もあります。

前述のとおり、転職したばかりだと給与明細を用意できません。転職してすぐは書類提出による代替確認が難しいため、電話での在籍確認に対応できるようにしておいてください。

カードローン審査は転職前が有利?転職の前後で考えられる審査への4つの影響

記事の冒頭でもふれましたが、転職直後のカードローン審査は不利になる場合があります。

ただし、カードローンの審査基準は各社非公開であり、絶対に不利になるわけでもありません。

転職の前後で審査に影響するのは主に次の4項目です。

- 勤続年数

- 年収(給料)

- 雇用形態

- 勤務先の規模

これらの中で転職によってマイナスの影響を受けやすいのは「勤続年数」です。そのほかの項目に関しては、転職することでプラスの影響を受けることもあるでしょう。

そのため、転職する前が有利だと断言することはできないのです。転職の前後で考えられるカードローン審査への影響について説明していきます。

1. 勤続年数

カードローン審査において勤続年数は収入の安定性を評価するための重要な判断材料のひとつです。

例えば、今月入社したばかりの人よりも、その会社で10年以上働き続けている人の方が評価は高くなります。これは同じ勤務先で長く働いている人の方が、その仕事を辞めにくいと考えられるためです。

あくまでも判断材料のひとつですが、最低半年〜1年程度の勤続年数がないと審査で不利になるといわれています。

社会人としての経験が豊富であっても、転職すれば勤続年数はリセットされます。勤続年数は転職による影響をもっとも受けやすい項目になるでしょう。

2. 年収(給料)

転職によって年収が変化することは多いです。

カードローンの審査で重要なのは収入の安定性ですが、年収も審査結果に影響するので注意してください。

転職により年収が下がれば審査で不利になります。反対に転職で年収がアップすれば、審査で有利になることもあるのです。

ただし、転職したばかりは収入証明書を用意できず、年収が上がっていても書類で証明することはできません。収入証明書を提出できない場合、審査ではさほどプラスにならない可能性も考えられます。

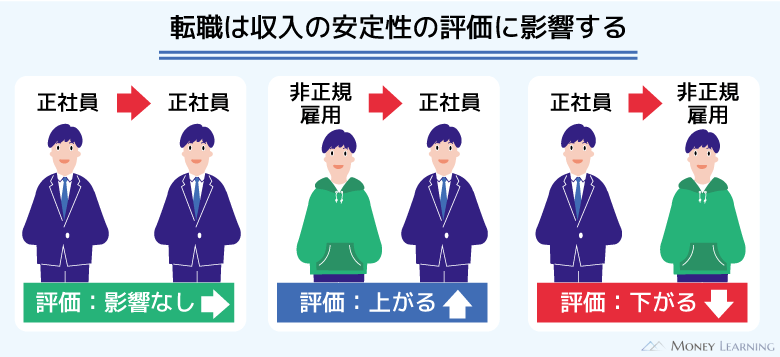

3. 雇用形態

雇用形態というのも収入の安定性を判断する上で重要になります。

正社員から正社員への転職であれば影響はありません。

その一方で、非正規雇用から正社員・公務員への転職はプラスに、正社員・公務員から非正規雇用(アルバイトや派遣社員など)への転職はマイナス評価になりやすいです。そのため、雇用形態に変化があるときは注意しましょう。

4. 勤務先の規模

カードローンの審査には勤務先の規模も関係します。

一般的に勤務先が大企業、上場企業であると評価は高くなります。カードローンの申し込み時には企業名だけでなく、業種や従業員数なども入力しますが、それらの情報も審査に関係すると思ってください。

ですが、企業のほとんどは中小企業です。「社員が数名しかいないので審査に通らない」なんてことはありません。

勤務先の規模も審査に関係しますが、ほかの項目に比べると影響は小さいでしょう。

審査対策で転職前にカードローンの契約を済ませておくのはアリ?

転職すると勤続年数はリセットされてしまいます。そのため、これから転職しようと思っている場合、「転職する前にカードローンの契約を済ませた方が良いのかな?」と考える人もいるでしょう。

勤続年数の審査結果への影響を考慮するなら、転職前にカードローンの審査を通しておくのはアリです。

転職を予定している人が、その前にカードローンの審査を受けても問題ありません。しかし、転職前にカードローンを契約するときは、以下の3点について知っておいてください。

- 転職後はすぐに会員情報の修正を行う

- 契約内容が見直されることもある

- 有給休暇の消化期間中の申し込みは原則NG

転職後はすぐに会員情報の修正を行う

カードローンの申し込み時に転職を考えていても、基本的にそのことを事前に伝える必要はありません。

ですが、カードローンの契約者は、自身の会員情報を常に最新にしておく義務があります。そのため、転職したら会員情報の修正を行ってください。

会員情報の修正方法はカードローン会社によって異なりますが、ネットの会員ページやコールセンターから行える場合が多いです。

転職によって引越しをしたときは、住所などの変更も必要になります。その際に新住所を確認できる本人確認書類の再提出を求められるケースもあるので覚えておきましょう。

転職は調査でバレる?

カードローン会社は契約者の勤務先や転職に関して調査をするのでしょうか?

前述のとおり、カードローンの契約期間中に転職した場合、会員ページなどから会員情報の変更が必要です。しかし、カードローン会社によって方針は異なりますが、新規契約時以外は基本的に在籍確認をしません。

そのため、転職したことを契約者が報告しなければ、カードローン会社側は新しい勤務先を把握できないでしょう。

また、勤務先の変更を伝えても、新しい職場に確認の電話をかけないことが多いです。

転職の申告をしないとどうなる?

転職の申告をしなかった場合、勤め先が変わったことは知られないかもしれません。しかし、会員情報を最新の状態にしておくのは義務であり、転職の申告をしないのは規約違反になる可能性が高いです。

転職する前にカードローンの契約をした方は、転職後に勤務先などの情報を修正しておきましょう。

契約内容が見直されることもある

転職によって返済能力が下がった場合は、契約内容が見直されることもあります。具体的には限度額の引き下げです。

カードローンの限度額は返済能力に応じて決まります。転職で年収が大きく下がったのであれば、その返済能力に応じた限度額へと変更される可能性もあるのです。

有給休暇の消化期間中の申し込みは原則NG

カードローン会社によって判断が異なる場合もありますが、転職前の在籍期間でも有給休暇の消化中だと審査に通らないことが考えられます。

在籍確認の結果次第では、職場に在籍している状態でも審査に落ちてしまうので注意してください。

例えば、在籍確認の電話に出た同僚が「長期休暇を取っていること」「退職する予定であること」を伝えた場合、「安定した収入を得ているとはいえない」と判断される可能性があります。

また、申込者本人が職場で電話に出なければ在籍確認できないと判断されることもあるのです。カードローンの契約を考えてる人は、できるだけ早めに手続きを進めておきましょう。

※プロミスの最短3分融資はお申込み時間や審査によりご希望に添えない場合がございます。

まとめ

カードローンは転職したばかりであっても申込可能です。

ただし、勤続年数の短い転職したては、カードローン審査で不利になることもあります。

審査が厳しいといわれる銀行カードローンは避け、大手消費者金融のカードローンに申し込みましょう。

大手消費者金融のカードローンであれば、基本的に転職してすぐでも申し込めます。

最後に転職したばかりのカードローン申し込みのポイントについてまとめます。

- 基本的に転職後、出勤初日を過ぎていれば申込可能

- 転職したばかりでも大手消費者金融なら申し込みやすい

- 転職後は勤続年数がリセットされるため審査で不利になることもある

- 転職したばかりは収入証明書を用意しにくいので注意

- 転職前にカードローンを契約したときは会員情報の変更を忘れずに

転職を予定している人は、その前にカードローンを契約しておくという方法もあります。

その場合、転職後に会員ページから職場などの会員情報を変更してください。勤務先や住所などの会員情報は常に最新の状態にしておきましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ レイクの無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。