アコムのカードローンは「毎月指定日」もしくは「35日ごと」で返済日がきますが、その期日に1日でも遅れれば延滞になるため注意してください。

次回の返済日はマイページや公式スマホアプリから確認できるので、必ずチェックしておきましょう。

返済日が過ぎて遅れてしまった場合、遅延損害金が発生したり、信用情報が傷ついたりするなどのリスクがあるのです。

この記事ではアコムの返済日に遅れたときの対応方法とリスクについてまとめました。

また、返済期日前に行える対策もあわせて紹介します。

目次

アコムの返済に遅れたときの対応方法

もしアコムへの返済が遅れてしまったなら、返済する予定日を伝えた上で、できるだけ早めに延滞している分を入金してください。

詳しくは後述しますが、延滞日数が長期にわたると、それだけデメリットも大きくなります。

以下で返済日を過ぎてしまったときの対応方法について確認していきましょう。

返済日(お支払約束日)を登録する

返済期日を過ぎた場合、まずは遅れている分の返済日(お支払約束日)を登録します。

マイページから返済日を登録するときは、「お知らせ」内にある「次回のお支払期日に関するお知らせです。」を確認してください。そこから返済日を登録できます。

また、電話からも音声ガイダンス(自動音声)に従って手続きすれば、オペレーターと話さなくても返済日の登録が可能です。

ただし、指定する返済日によっては、お支払い約束日を登録できないケースもあります。そのときは、アコム総合カードローンデスクでオペレーターに問い合わせてください。

約束日までに支払いをする

返済日を登録したら、その期日までに支払いを済ませましょう。

遅れている分の返済はATMから入金することもできますし、インターネット返済でも問題ありません。

返済日を登録しても、本来の返済期日を過ぎていれば延滞です。できるだけ早めに支払いをしてください。

振込先の口座番号の確認方法

銀行振込で返済する場合は、振込先の口座番号の確認も必要になります。振込先は契約者ごとに異なるため、よく確認してから振り込んでください。

振込先の口座番号は、マイページから確認できます。マイページにログインしたら、メニュー内の「返済時の振込入金口座照会」へ進みましょう。

ただ、銀行振込での返済は、曜日・時間帯によっては翌営業日の扱いになります。アコムに着金した日で利息の計算はされるので注意が必要です。加えて、銀行振込にかかる手数料は利用者の負担になります。

手数料が気になるときは、アコムのATMやインターネット返済の利用がおすすめです。

口座振替の残高不足でアコムは再引き落とししてくれる?

アコムへの返済を口座振替で行っている場合、口座の残高不足にも注意してください。

アコムのカードローンは予定額に1円でも足りなければ、引き落とし自体が行われません。そのため、その月の引き落とし予定額がそのまま延滞金額になります。

また、返済日後に返済用口座へ入金しても、再引き落としはありません。残高不足で引き落としができなかったときは、別の方法で延滞した金額を支払いましょう。

アプリやスマホ・パソコンから行えるインターネット返済のほか、ATMや銀行振込で返済可能です。

アコムに返済するお金がないときは立て替えで対応も可能

「まだ返済期日を過ぎていないけど、出費が重なって今月分の支払いが厳しい。」

このような一時的な金欠で返済を行えないケースは、アコム以外のカードローンで立て替えるという選択肢もあります。

大手消費者金融のカードローンなら即日融資にも対応しており、返済日ギリギリでも間に合う可能性があります。(※ カードローンの契約には審査があります。申し込みの時間帯などによっては翌営業日以降の連絡になります。)

加えて、無利息期間を利用すれば、一定期間の利息は0円です。立て替えはすぐに借りられて、利息の負担も抑えやすいカードローンを選びましょう。

| カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミスの詳細 | 2.5%~18.0% | 1万円~800万円 |

| アイフルの詳細 | 3.0%~18.0% | 1万円~800万円 |

| レイク ※1 | 4.5%~18.0% | 1万円~500万円 |

※1 レイクはWebで初めてお申込みで60日無利息。初回契約翌日から無利息適用。無利息期間経過後は通常金利適用。

ただし、この方法は「次の給料日などにまとめて返済できる人」「毎月安定した収入があって返済の目処も立っている人」向けです。

すでにアコム以外からも借りており、他社で借りても返済する余裕がないというときは、おすすめしません。

アコムへの支払いが間に合っても、全体的な借入残高は増えますし、いつかは延滞してしまうでしょう。そもそも返済を続けるのが困難だというケースは、債務整理なども検討してください。

アコムへの返済遅れで生じるリスク!1日でも滞納になる?

繰り返しになりますが、アコムへの返済遅れは1日でも滞納になります。そのため、「1日くらいなら大丈夫」という考えは甘いです。

ただ、滞納してしまっても素早く対処すれば、リスクは最小限に抑えられるでしょう。

アコムの返済遅れで生じる主なリスクは次のとおりです。

- 遅延損害金の発生

- 電話やハガキでの連絡

- 借り入れの制限(利用停止)

- 信用情報機関への登録

- 一括返済請求

- 裁判による給与の差し押さえ

遅延損害金の発生

アコムのカードローンには通常の貸付利率と別に遅延損害金の利率が設定されています。返済が遅れている期間中は、延滞時の特別な利率が適用されるのです。

| 利率 | 1日あたりの金額(10万円の場合) | |

|---|---|---|

| 通常の貸し付け | 年2.4%~17.9% | 49.3円 |

| 遅延損害金 | 年20.0% | 54.7円 |

※ 1日あたりの金額は、小数点第二位以下を切り捨てて算出しています。

借り入れの元本が少額で、延滞日数も短ければ、そこまで大きな負担にはなりません。ですが、本来負担する利息よりも遅延損害金は高額になるため注意してください。

延滞してしまったときは、少しでも早く支払いを済ませる方が負担は減るのです。

電話・ハガキでの連絡

前述のとおり、アコムの返済に遅れたときはマイページから返済日の登録をします。もしこの手続きをしなかったなら、アコムから電話やハガキなどで連絡が来るでしょう。

お金を貸している側からすれば、もともとの返済日を過ぎているのに何も連絡がなければ「返済日を忘れているのかな?」「本当に返済してくれるのかな?」と思うのは当然です。

電話が来てから対応するのではなく、自分から手続きをするようにしてください。

また、「約束した日までに支払いを行わない」「電話で連絡が取れない」といったケースは、督促ハガキが自宅に届く可能性もあります。

アコムからの印象も悪くなってしまうので、返済に遅れたときこそ誠実な対応を意識しましょう。

借り入れの制限(利用停止)

延滞期間中は、アコムのカードローンでの借り入れが制限されるケースもあります。これはいわゆる利用停止の状態で、解除されるまでは借り入れができません。

返済が遅れているにも関わらず借り入れを許してしまうと、利用者が返済不能となったときの損害が大きくなります。そのため、アコムは借り入れでのカードローンの利用に対して制限をかけることがあるのです。

また、悪質な滞納だと判断されれば、強制解約になる危険性もあるでしょう。強制解約になれば延滞を解消しても、カードローンの利用可能枠は復活しません。

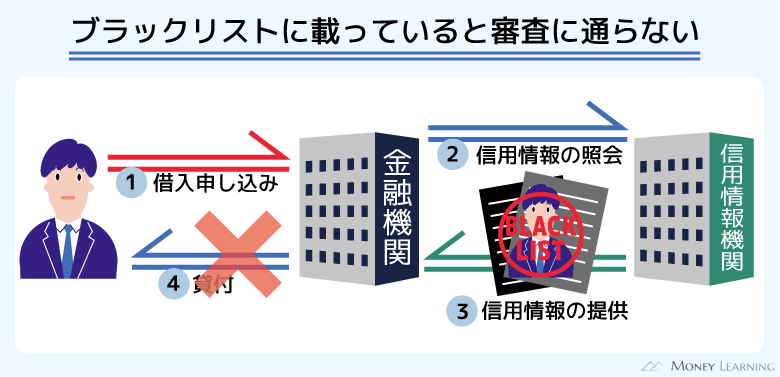

信用情報機関への登録

アコムは信用情報機関に加盟していて、顧客のカードローン利用状況はJICCとCICの2社と共有しています。

すべての情報を共有するわけではありませんが、返済遅れは短期間でも信用情報に影響する可能性があると思ってください。

特に2ヶ月~3ヶ月以上の遅れは、金融事故(異動情報)として記録されます。金融事故の登録は信用情報の評価に深刻な影響があり、ローンやクレジットカードの審査に通りづらくなるでしょう。

一度、信用情報が傷つくと、回復するまでに5年~10年ほどかかります。長期の延滞にならないように注意が必要です。

一括返済請求

アコムのカードローンは「定率リボルビング方式」という返済方式が採用されています。

最後に行った借り入れの直後の残高に対して、一定の割合をかけることで毎月の返済額が決定されるのです。

一定の割合は、契約極度額30万円以下の場合は借入金額の4.2%以上、契約極度額30万円超100万円以下の場合は借入金額の3.0%以上です。

毎月の返済額を算出する際は千円未満が切り上げられます。

ただし、返済が遅れていると借入残高の一括返済請求を受ける可能性もあります。アコムから「一括返済のお願い」などの郵送物が届いた場合、これまでのように分割での返済はできません。

一括でしか返済できなくなり、指定の期日までに支払いをしなければ裁判に発展する危険性もあるのです。

裁判による給与の差し押さえ

アコムが法的手続きを取った場合、裁判所が強制執行を認める可能性は高いです。

例えば、働いているなら給与の差し押さえなども行われます。差し押さえられるのは給与の一部ですが、ここまで事態が悪化すると勤務先にもバレてしまいます。

裁判になる前に対処するようにして、もしアコムや裁判所から手紙が来たらすぐに内容を確認しましょう。

アコムの返済日に遅れそうなときの対処法

アコムへの返済が遅れそうな場合、別のカードローンで立て替えれば、ひとまず延滞は回避できます。

ただ、「もう少し時間があればお金を用意できる」「少し返済額を下げてくれれば支払える」というときは、次のような方法もあります。

- 月々の返済額を減額できるか確認する

- コールセンターで相談する

月々の返済額を減額できるか確認する

先ほども説明しましたが、アコムの毎月の返済額は最終借入後の残高で決まります。借入金額が高額だと返済額も増えますが、月々の返済で残高が減っても、自動的に次回の返済額が減るわけではありません。

基準になるのは「最終借入後の残高」だという点に注意しましょう。ただし、借入残高が当初よりも減少している場合、現在の残高に見合った金額まで返済額を減らせるケースがあります。

マイページにログインしたら、メニュー内の「返済額の変更」を確認してください。「返済額の変更」が表示されているなら、次回の返済額を残高に応じた額まで減額することが可能です。

コールセンターで相談する

マイページから返済額の減額ができないときも、コールセンターで返済に関する相談をすることはできます。

「返済期日を延長してほしい」「一時的に返済額を減額してもらいたい」といったときは、早めに相談するようにしてください。

会員向けのコールセンター(アコム総合カードローンデスク)の受付時間は、平日の9時~18時です。オペレーターに相談する必要がある場合は、この時間内に電話しましょう。

アコムの返済日を忘れないためのコツ

アコムのカードローンで返済が遅れるリスクについて確認してきました。遅延損害金が発生したり、信用情報に影響したりするのは、うっかり返済日を忘れた場合も同様です。

返済日を忘れないための対策をいくつか紹介します。

- プッシュ通知を設定する

- eメールサービスを登録する

- 口座振替の登録をする

プッシュ通知を設定する

アコムの公式アプリを利用している場合、返済日を知らせるプッシュ通知をスマホで受けることができます。返済日を忘れそうな人は、アプリ内からプッシュ通知を設定しておきましょう。

プッシュ通知は、3日前(土日祝日を除く3営業日前)と当日に返済期日を教えてくれます。

eメールサービスを登録する

アコムはアプリだけでなく、メールでも返済日を通知してくれます。マイページにログイン後、メニュー内の「eメールサービスのご登録」から手続きしてください。

アプリのプッシュ通知で設定できるタイミングに加えて、返済期日の経過後もメールでお知らせしてくれます。(※ プッシュ通知とeメールサービスの両方を登録している場合、同じ内容が通知されることもあります。)

アコムのアプリを利用していない人は、eメールサービスを登録しておきましょう。

口座振替の登録をする

毎月の返済日を忘れやすい人は、口座振替の登録をするのもおすすめです。

口座振替なら毎月の返済日に返済額を自動的に引き落としてくれます。(※ 口座振替の引き落としは毎月6日です。ただし、6日が金融機関の休業日にあたる場合、翌営業日が引き落とし日になります。)

給与の受け取り口座を引き落とし先に指定しておけば、残高不足になる可能性も低いでしょう。

ただし、口座振替の登録後、初回の返済日に引き落としの実施が間に合わないケースもあります。口座振替の登録から引き落としが開始されるまでは、2~3ヶ月ほどかかります。

口座振替の手続きが完了するまでは、ほかの方法で返済を行ってください。

まとめ

もしアコムの返済日をうっかり忘れていたなら、マイページから返済日を登録して、その期日までに支払いを済ませましょう。すぐに対応すれば、返済遅れによるリスクは最小限に抑えられます。

一方、金欠で返済が難しいというときは、別のカードローンで一時的に立て替えることも可能です。返済日を過ぎる前に立て替えれば、延滞によるリスクを完全に回避できます。

この記事のポイントを箇条書きでまとめました。

- 無利息期間あり+即日融資も可能なカードローンが立て替えに便利

- 「お支払約束日」の登録はマイページかコールセンターから行える

- 口座振替での残高不足による延滞は再引き落としされない

- コールセンターに電話すれば返済日や返済額の相談ができる

- 返済日を忘れそうな人はプッシュ通知やeメールサービスを登録

カードローンの返済遅れは1日でもリスクがあります。延滞期間が長くなれば、信用情報が傷ついたり、一括返済を請求されたりする危険性もあるので注意してください。

返済日を過ぎそうなとき、返済が遅れているときは、少しでも早く延滞を解消しましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。