カードローンは1枚持っていれば、好きなタイミングで、限度額の範囲内で必要な金額だけを自由に借りることができます。

カードローンには限度額があるので、それを超える金額は借りられません。もし今の限度額では足りないなら、まずは増額も検討しましょう。

カードローンの限度額はずっと一定というわけではなく、再度審査を受けることで引き上げてもらうこともできるのです。

この記事ではカードローンの限度額を増額する方法、そもそもどのように限度額は決まるのかについて説明していきます。

また、限度額が不足したときは、増額以外にも複数社から借りるという選択肢もあります。

例えば、契約したばかりのタイミングだとすぐに増額するのは難しいため、その場合はもうひとつカードローンを契約しても良いでしょう。

限度額を増額するメリットに加えて、リスク・デメリットも解説するので、増額を考えている人はぜひ参考にしてください。

目次

カードローンの限度額とは?

まずはカードローンの限度額について簡単に説明していきます。

一般的なローンは貸付金額の全額をまとめて融資しますが、カードローンの場合は「限度額」が審査によって決定されます。

カードローンはその限度額までであれば好きに利用でき、いくら借りるか、いつ借りるかも自由です。(※ 借入残高がある場合、毎月一定金額以上の返済は必要です。)

このような方式は「極度貸付方式」と呼ばれ、限度額内なら繰り返し借り入れできます。

もちろん、限度額いっぱいまで一度に借りることもできますし、契約だけして借り入れしなければ利息は発生しません。

商品によって最大限度額は異なりますが、大手のカードローンだと最大で500万円~1,000万円程度が多いです。

主な商品の限度額を表にまとめました。参考のために金利についてもあわせて記載しています。

| カードローン | 金利(実質年率) | ご利用限度額 |

|---|---|---|

| プロミス | 2.5%~18.0% | 1万円~800万円 |

| アコム | 2.4%~17.9% | 1万円~800万円 |

| アイフル | 3.0%~18.0% | 1万円~800万円 |

| レイク | 4.5%~18.0% | 1万円~500万円 |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 |

| 三井住友カード カードローン | 1.5%~15.0% | 最大900万円まで |

| 三菱UFJ銀行カードローン | 1.4%~14.6% | 10万円~800万円 |

| みずほ銀行カードローン | 2.0%~14.0% | 10万円~800万円 |

| オリックス銀行カードローン | 1.7%~14.8% | 10万円~800万円 |

| 楽天銀行スーパーローン | 1.9%~14.5% | 10万円~800万円 |

| 三井住友銀行 カードローン | 1.5%~14.5% | 10万円~800万円 |

| PayPay銀行 カードローン | 1.59%~18.0% | 最大1,000万円まで |

| auじぶん銀行カードローン ※1 | 13.5%~17.8% | 10万円~800万円 |

| 横浜銀行カードローン | 1.5%~14.6% | 10万円~1,000万円 |

※1 通常コースの場合の金利と限度額です。(2026年2月15日時点)

また、中小規模の消費者金融などでは、カードローンの限度額が300万円以下という商品もあります。

100万円を超えるような大きな金額を借りることはあまりないと思いますが、商品ごとに限度額は違うので事前に確認しておきましょう。

「限度額」と「極度額」の違い

カードローンでは「限度額」と別に「極度額」という言葉が使われることもあります。

基本的に限度額とは「契約者ごとに個別で設定される利用可能枠」のことで、極度額は「商品の最大限度額」のことです。

つまり、カードローンを契約する際は、極度額以下で限度額が決定されることになります。

限度額が1万円~800万円のカードローンの場合、希望すれば誰でも800万円を借りられるわけではありません。

800万円はあくまでも最大金額であり、契約者ごとの限度額はその範囲で1万円単位や10万円単位で決まるのです。

ただし、会社によって呼び方が異なるケースもあるため、この言葉自体を覚える必要はありません。

商品の最大金額とは別に、個別で限度額が決まることを覚えておきましょう。

限度額は会員ページで確認可能

すでにカードローンを契約している人は、スマホやパソコンで会員専用ページにログインすれば限度額を確認できます。

会員専用ページではあといくら借りられるのかなども分かります。

また、スマホアプリがある場合は、アプリをインストールしておくといつでもスマホから利用状況、契約内容をチェックできて便利です。

カードローンの限度額が足りないときの対処法

カードローンの限度額は、必ずしも希望どおりになるとは限りません。

大手カードローンの限度額は最大で数百万円~1,000万円程度と非常に高額ですが、初回契約時はたいてい数十万円の限度額になります。

限度額が希望に達しなかった場合、カードローンを長く利用していく中で、折を見て、限度額を引き上げてもらうのも選択肢のひとつです。

しかし、契約してすぐに増額してもらうのは難しいでしょう。

「カードローンの審査に通ったのは良いけど、希望限度額に届かなかった…」

このようなケースだと今すぐの増額は厳しいので、別の消費者金融から足りない分を借りることも検討してください。

カードローンの審査に通った経験がある人なら、ほかの消費者金融の審査に関してもそこまで心配する必要はありません。特に厳しい傾向にある銀行カードローンの審査に通過した人であれば、大きな問題はないでしょう。

また、大手消費者金融には無利息期間のある商品が多く、即日融資も可能なので急いでいるときも安心です。(※ 申し込みの時間帯などによって翌日以降の連絡になります。)

さらに、カードレスで契約できる商品だと来店や郵送も不要で、周りにバレてしまう危険性も低いでしょう。

増額が難しそうなときは、以下のような大手消費者金融のカードローンで不足分をカバーしてください。

| 消費者金融 | 金利(実質年率) | 限度額 | 無利息期間 | カードレス |

|---|---|---|---|---|

| プロミスの詳細はこちら | 2.5%~18.0% | 1万円~800万円 | あり | ◯ |

| アコムの詳細はこちら | 2.4%~17.9% | 1万円~800万円 | あり | ◯ |

| アイフルの詳細はこちら | 3.0%~18.0% | 1万円~800万円 | あり | ◯ |

| レイク | 4.5%~18.0% | 1万円~500万円 | あり | ◯ |

| SMBCモビットの詳細はこちら | 3.0%~18.0% | 1万円~800万円 | なし | △ ※1 |

※ 各社の無利息期間の適用には条件があります。

※1 WEB完結申込であればカードレスでの利用になりますが、それ以外ではカード発行が必須です。WEB完結申込には条件があります。

カードローンの限度額はどのように決まる?限度額審査の基準

カードローンの申し込みフォームでは、希望限度額を入力することも多いです。

ただ、あくまでも希望なので、実際の限度額は返済能力に応じて審査で決定されます。そのため、希望よりも低い限度額を提示されることもあれば、希望を超える限度額を提示されることもあるのです。

それでは、どのような項目を審査して限度額は決定されるのでしょうか?

限度額の決まり方について以下で解説していきます。

限度額を左右する主な項目

カードローンの審査において、次のような項目が限度額を左右します。

- 年収

- 収入の安定性

- 信用情報

カードローンは申込者の情報を総合的に評価するため、これらが審査項目のすべてではありません。

ただ、限度額を決定する上では、非常に重要な項目になります。

年収

カードローンは無担保なので、申込者自身の収入が必要になります。特に消費者金融の場合は、後述する総量規制の影響もあって、年収の限度額への影響はとても大きいです。

この年収とは基本的に労働で得た所得のことで、審査内容によっては源泉徴収票や給与明細書、確定申告書などを提出することもあります。

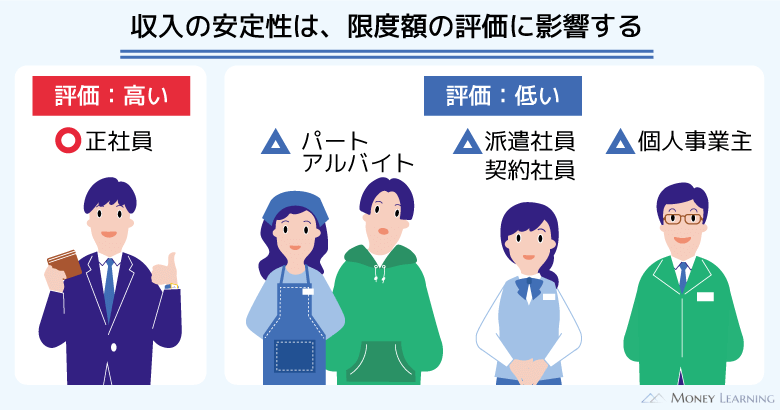

収入の安定性

収入が安定していると、限度額は大きくなりやすいです。

例えば、同じ年収でもアルバイトではなく正社員の方が、提示される限度額は高額になりやすいでしょう。

月々安定して収入を得ていると証明できれば問題はないものの、パート・アルバイト、派遣社員、契約社員、個人事業主などは安定性の評価が低くなります。

信用情報

カードローンを契約する際には、必ず信用情報を確認されます。信用情報には各種ローン、クレジットカードなどの契約内容、利用状況が載っています。

そのため、ほかの会社からの借り入れがたくさんある人、返済遅れの記録が記載されている人は要注意です。

限度額を低く設定されやすいだけでなく、信用情報の登録内容によっては、審査にも通りません。

特に長期の延滞は金融事故の情報として長期間登録されます。過去に延滞などの返済トラブルがあった人は、念のため、自身の信用情報の開示手続きをしても良いでしょう。

消費者金融などは総量規制の範囲内で限度額決まる

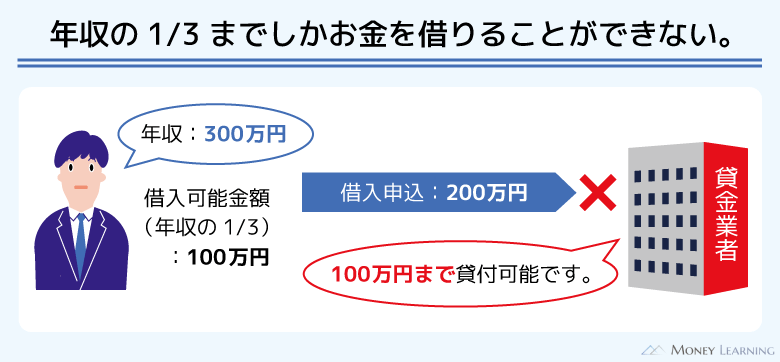

消費者金融やクレジットカード会社などの貸金業者からの借り入れは、総量規制の対象になります。

総量規制は「貸金業者からの借り入れを最大でも年収の1/3まで」とする過剰融資を防ぐためのルールです。

カードローンの限度額は審査で決まるといいましたが、消費者金融やクレジットカード会社の商品の場合、総量規制も考慮して限度額を決定します。

例えば、年収600万円の人が借りられるのは、最大でも200万円までです。

この場合、限度額が最大800万円のカードローンに申し込んだとしても、限度額が200万円を超えることはありません。

また、ほかの消費者金融から50万円を借りていたら、それを含めて200万円以下にする必要があるので、新たに契約するカードローンの限度額は150万円以下になります。

初めての契約は低めの限度額になりやすい

先ほど説明したとおり、消費者金融などのカードローンは総量規制の対象で、借りられるのは年収の1/3までです。

ただし、これは「年収の1/3までなら必ず借りられる」という意味ではありません。特に新規契約時は利用実績がないということもあり、提示される限度額は低くなりやすいです。

たいていは10万円~50万円程度になるでしょう。

もちろん審査の結果、100万円を超えるような限度額になることもありますが、10万円~50万円くらいをひとつの目安として考えてください。

学生や主婦は限度額を制限されることもある

学生や主婦でも申し込めるカードローンはありますが、商品によっては限度額が制限されます。

返済能力の関係でもともと大きな限度額で契約するのは難しいものの、申し込みの前にホームページなどを確認しておきましょう。

特に注意したいのが専業主婦の方です。総量規制により専業主婦は貸金業者を原則として利用できません。

一部の銀行カードローンは配偶者に安定した収入があれば専業主婦も申し込めますが、「最大でも50万円まで」のように商品の限度額とは別で制限がかかることも多いです。

カードローンの限度額は変更できる|限度額の増額・減額について

カードローンは繰り返し利用できるということもあり、契約中に限度額を変更することもできます。

前述のとおり、新規契約時は低めの限度額になりやすいので、必要に応じて増額を申し込むと良いでしょう。

ただし、限度額は引き下げられてしまうこともあります。増額方法とあわせて限度額の減額についても説明していきます。

限度額を増額する方法

限度額の増額はカードローンの契約後にログインできる会員専用ページなどから行えます。そのほかにはコールセンター、店頭窓口・自動契約機などでも増額申込が可能です。

カードローンによって増額申込の方法は異なりますが、まずは会員専用ページを確認すると良いでしょう。

一般的な増額の手順・流れ

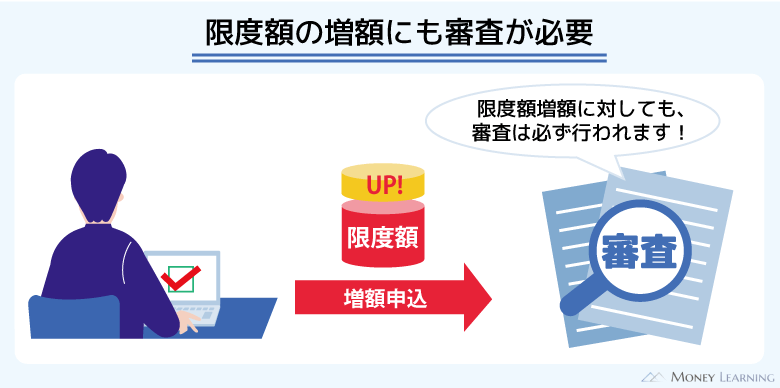

限度額は増額を申し込めばすぐに引き上げてもらえるわけではありません。必ず審査が行われ、適切な限度額はいくらなのかを判断されるのです。

会員専用ページから増額を申し込む場合、一般的には次のような流れになります。

- 会員専用ページにログインする

- 増額申込のメニューを選択する

- 希望限度額などの必要事項を入力する

- 申し込みの受付後、審査が開始される

- 審査結果がメールや電話などで通知される

- 審査結果を確認して、新しい契約内容に同意する

また、申し込みの受付後に確認の電話連絡が入ることもあります。

年収や勤務先、現住所は変わっていないかを確認されることが多いので、もし登録されている会員情報に変更があったなら、あらかじめ修正しておくとスムーズでしょう。

増額案内からの申し込みも可能

限度額の引き上げは自分から申し込むこともできますが、カードローン会社から「増額の申し込みをしませんか?」という案内がメールなどで届くこともあります。

一般的に増額案内と呼ばれるもので、一定の条件を満たしている会員に対してカードローン会社が案内をするのです。メールのほかには、会員専用ページにアクセスしたときに案内が表示されるというケースもあります。

「新規契約から一定期間が経過している」「これまでの返済状況に問題がない」などが案内の届く条件になりますが、増額審査に通っているわけではありません。

返済能力を審査して、増額できるかを判断するのは申し込みの後です。

増額案内を受け取っていても審査に落ちてしまうことは多いので、「ひとまず増額の検討はしてもらえる」くらいに考えておきましょう。

限度額を減額する方法

「カードローンの限度額が想像よりも高額で、借りすぎてしまいそうで不安…」

このようなときは会員専用ページやコールセンターから減額を希望すると対応してもらえます。

カードローンは限度額に応じて適用される利率が変わるため、限度額が大きいことはメリットになりますが、どうしてもというときは引き下げてもらいましょう。

減額を希望する場合は審査なし

カードローンの限度額を増額する際には審査が必須でしたが、減額に関しては審査不要です。

そもそも増額の際に審査が必要なのは返済能力を超えた融資にならないようにするためなので、限度額を引き下げるときに審査する必要はありません。

ただし、その後、以前の限度額に戻してもらおうという場合には審査があります。

借りすぎを防止する意味はありますが、あえて減額してもらうメリットは小さいでしょう。

利用状況などによる減額(引き下げ)もある

限度額は自分から減額を希望する以外にも、利用状況などによってはカードローン会社の判断で引き下げられてしまうこともあります。

例えば、「何度か延滞している」「年収が下がった」「他社借入が増えた」などは引き下げの原因のひとつになるでしょう。

特に別の消費者金融からの借り入れが増えた場合、総量規制に抵触しないように限度額が減額されるケースもあるので注意してください。

このように限度額はずっと一定というわけではなく、そのときの返済能力によって増額されたり、減額されたりするものなのです。

カードローンの限度額を引き上げる「増額審査」のポイント

ここまでに説明してきたように限度額を増額するのにも審査が必要です。実は、増額の審査は厳しく、否決されてしまうケースも少なくありません。

以下では増額審査のポイントについて説明していきます。

増額には属性情報の変化と利用実績が重要になる

カードローンの限度額を増額するときに重要なのが「属性情報の変化」と「利用実績」です。

これらの評価が低いとはじめに決まった限度額を引き上げてもらうのは難しいでしょう。

属性情報の変化とは?

属性情報とは先ほど限度額の決まり方でも挙げた「年収」「収入の安定性」「他社借入」などを指します。

例えば、最初に審査を受けたときよりも年収がアップしていれば、増額を検討してもらいやすいです。

そのほかにも、「アルバイトから正社員になった」「勤続年数が増えた」「他社借入を完済した」などもプラスの評価になります。

増額の審査だからといって特別な項目を見るわけではありません。新規契約時と同様に返済能力を評価した上で、どのくらいまでなら融資できるかを評価するのです。

利用実績とは?

新規契約時の審査と変わる点といえば、カードローンの利用実績も評価されるということです。

利用実績とは「どのくらい借りているか」「しっかりと返済できているか」を指します。

最初は低めの限度額に設定されますが、遅れることなく返済していれば信用が高まり、限度額を増やしてもらいやすくなるのです。

反対に返済遅れがあると増額は難しくなるでしょう。特に過去半年~1年程度の返済状況は重要になるので注意してください。

増額審査で在籍確認が行われることは少ない

カードローンを新規契約するときの審査では在籍確認が行われたと思います。

一方、すでに契約しているカードローンの限度額を増額するときの審査では、基本的に在籍確認は行いません。最初に勤め先の確認は取っているため、増額審査においては在籍確認をしないことが多いのです。

ただし、転職などで職場が変わっている場合には、再度、在籍確認されることもあります。

また、カードローン会社によっては「増額審査の際も在籍確認をする」という方針を取っているところもあるので、どうしても不安な方はコールセンターなどで確認しておくと良いでしょう。

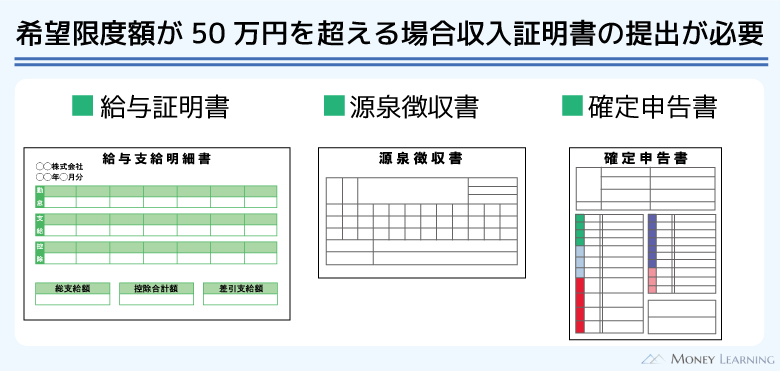

増額審査では収入証明書の提出が必要になることもある

カードローンは収入証明書がなくても審査を受けられるため、「源泉徴収票などを提出せずに契約した」という人もいるでしょう。

増額審査に関しても収入証明書の提出を求められないケースはあります。

例えば、希望限度額が50万円以下だと収入証明書なしで審査を進めることも可能です。

ただし、法律上、以下に該当するときは原則として収入証明書の提出を求められます。

- 希望限度額が50万円を超える場合

- 希望限度額と他社借入の残高の合計が100万円を超える場合

- 以前提出した書類の発行日から3年以上が経過している場合

収入証明書で正確な年収を伝えておくと増額してもらいやすくなります。そのため、これらに該当しないケースでも、最新の収入証明書は用意しておきましょう。

すぐに増額申込をしない人も、事前に提出しておけば「審査を受けるときスムーズに手続きできる」「増額案内が届きやすくなる」などのメリットがあります。

カードローンの限度額を増額する5つのメリット

限度額が足りなくなったとき、「今あるカードローンの限度額を増額するか」「もうひとつカードローンを契約するか」迷うと思います。

人によってどちらが良いかは違いますが、増額には次のようなメリットがあります。

- 適用される金利の引き下げ

- 返済管理が面倒にならない

- 他社から新規で借りるよりも簡単

- もしものときに備えられる

- 複数社から借りるよりも月々の返済額を抑えやすい

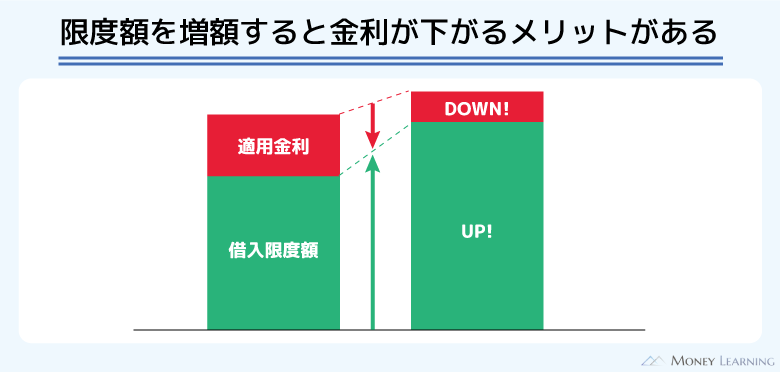

1. 適用される金利の引き下げ

カードローンの金利は限度額に応じて決まる商品が多いため、増額によって適用される利率が引き下げられることもあります。

一部、限度額に関係なく一律の金利というカードローンもありますが、限度額が高額になれば、適用される利率は低くなる商品がほとんどです。

さらに、利息制限法では上限金利に関するルールが定められており、「元本が10万円未満の場合は年20.0%まで」「元本が10万円~100万円未満の場合は年18.0%まで」「元本が100万円以上の場合は年15.0%まで」とされています。

増額はただ限度額を引き上げるというだけでなく、このように金利が下がるケースもあるのです。

2. 返済管理が面倒にならない

複数社から借りるときに注意したいのが返済の管理です。どうしても借入先が増えると「いつまでに」「どこに」「いくら」返済するのかが分かりにくくなります。

特に口座振替の設定をしないで利用する場合は、返済忘れが起こりやすくなるでしょう。しっかりと返済管理ができるなら問題はありませんが、延滞は信用情報にも影響するため注意が必要です。

その一方で、増額で足りない金額を借りるのであれば、返済管理は面倒になりません。

3. 他社から新規で借りるよりも簡単

増額審査のために申し込みフォームに入力する内容は新規申込時よりも少ない場合がほとんどです。

別のカードローンを新規で契約するときは一から申込内容を入力しなければいけませんが、増額申込で必ず必要なのは希望限度額くらいでしょう。

ただし、審査のために入力する内容は、カードローン会社によっても異なります。中には新規申込時とほぼ変わらない内容を入力するケースもあるため、一般的な傾向だと思ってください。

4. もしものときに備えられる

カードローンは限度額を増額したからといって、追加借入しなければならないわけではありません。そのため、「今後、現在の限度額では足りなくなるかも」という場合でも、事前に増額しておけば、必要なときすぐに借り入れできます。

増額したことによる借りすぎには注意が必要ですが、もしもに備えて限度額を引き上げておくこと自体にデメリットはないのです。

このようにもしもに備えるのであれば、別のカードローンをもう1枚作るよりも、増額の方が良いでしょう。

3. 複数社から借りるよりも月々の返済額を抑えやすい

カードローンの月々の最低返済額は、借入残高に応じて決まるケースが多いです。そして、基本的には同じ借入残高でも、複数社からちょっとずつ借りるよりは、一社からまとめて借りる方が返済の負担は小さくなります。

最低返済額なので多めに返済するのは自由ですが、「月々の負担を小さくしたい」というときは、できるだけ一社から借りた方が良いでしょう。

ただし、最低返済額に関しては、商品による差も大きいです。毎月の負担を小さくしたい方は、最低返済額が低めのカードローンを選んでください。

カードローンの増額申込にはリスクやデメリットもあるので注意

カードローンの限度額を増額するのにはメリットもある一方で、次のようなリスク、デメリットもあるので注意が必要です。

- 減額や利用停止になるケースがある

- 審査に数日かかることがある

- 新規契約ではないので無利息期間の対象外

減額・利用停止になるケースがある

増額審査を申し込むと、そのときの返済能力に応じて限度額は見直されることになります。つまり、審査の結果、限度額を引き下げられてしまう可能性もゼロではありません。

また、他社借入の増加や信用情報の悪化によっては、新たな融資が停止になるケースもあるので注意してください。

カードローンでは途上与信という契約期間中に行われる審査もあり、遅かれ早かれ減額や利用停止になった可能性は高いですが、増額申込がそのきっかけになることもあるのです。

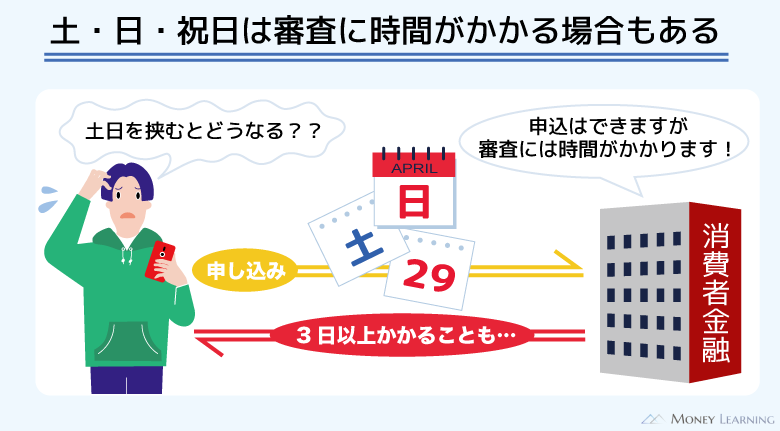

審査に数日かかることがある

増額の審査にかかる時間はケースバイケースですが、一般的に新規で契約するよりも時間がかかる傾向にあります。

特に勤め先、住所、連絡先などに変更があった場合、希望する限度額が高額な場合、新たに収入証明書の提出が必要な場合などは時間がかかるでしょう。

また、土・日・祝日は受け付けだけで、増額の審査は進まないケースもあり、長いと申し込みから結果の連絡までに1週間程度を要します。

消費者金融のカードローンだと最短即日で増額できることもありますが、数日~1週間程度の余裕はあった方が安心です。

そのため、急いでいるときは増額するよりも、即日融資も可能な別の消費者金融から借りることをおすすめします。

新規契約ではないので無利息期間の対象外

消費者金融のカードローンには無利息期間のある商品も多いですが、これは新規で契約する人向けの特典です。

つまり、無利息期間のあるカードローンも、増額に関しては無利息期間の対象になりません。

利息の負担を少しでも軽減するなら、これまでに契約したことのない無利息期間のあるカードローンに申し込むとお得でしょう。

収入証明書の提出を求められやすい

「転職したばかりで収入証明書を用意できない」「収入証明書を用意するのがちょっと面倒」という人もいるでしょう。

申込者の借入状況にもよりますが、増額審査では収入証明書の提出を求められやすいので注意してください。

例えば、カードローンの限度額がA社30万円、B社15万円、C社10万円の場合、法律上、収入証明書なしでそれぞれを契約することもできます。

その一方で、D社の限度額を30万円から55万円まで増額したいという場合には、収入証明書が必要です。

先ほど説明したように「希望限度額が50万円を超える場合」は収入証明書が必須なので、限度額の合計金額は一緒でもこのような差が生まれます。

ただし、法律上は不要でも、返済能力を確認するのに必要だと判断されることもあるので、そのときはカードローン会社の指示に従ってください。

まとめ

カードローンの限度額の決まり方、増額する方法などを説明してきました。

最大でいくらまで借りられるかは審査によって一人ひとり金額が決定されますが、増額申込をすれば引き上げも可能です。

ただし、増額するにも審査があるため、その審査に通らなければ限度額は変わりません。

最後にカードローンの限度額を増額する上でのポイントをまとめます。

- 限度額は年収や収入の安定性、信用情報などをもとに決まる

- 新規契約時の限度額は低めに設定されやすい

- 増額申込は会員専用ページなどから行える

- 増額分も貸金業法における総量規制の影響を受ける

- 増額は新規契約時の審査よりも厳しい

- 増額審査で在籍確認が行われることは少ない

- 審査内容によっては最新の収入証明書の提出が必要

限度額を増額するなら借入先は増えませんし、適用される利率が下がることもあります。

このように増額にはメリットも多いものの、「年収が増えた」「他社借入を減らした」などのプラスの要因がないと審査に通るのが難しいです。特に契約してから1年も経っていないタイミングでの増額は厳しいでしょう。

また、返済能力の低下、信用情報の悪化があると、限度額を減額されてしまうこともあるので注意してください。

増額を狙うよりも、別のカードローンで足りない分を補った方が良いケースもあります。

限度額の増額にはメリットだけでなく、デメリットやリスクもあるため、その両方を把握した上でどちらが良いか判断しましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ レイクの無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。