プロミスのカードローンに申し込みをする上で心配なことのひとつは「審査」だと思います。

「プロミスはどういう基準で審査するんだろう?」

「プロミスの審査は甘いのかな?」

「プロミスの審査に通るためのコツを知りたい!」

このように考えている人も多いでしょう。

そこでこの記事では、プロミスの審査に通るための基本的な条件から審査通過のコツまで審査について詳しく解説していきます。

また、申し込みの流れもあわせて紹介するので、これから審査を受けようと思っていた人はぜひ参考にしてください。

目次

プロミスの審査に通るための条件

プロミスのカードローン審査に通るための条件は以下のとおりです。

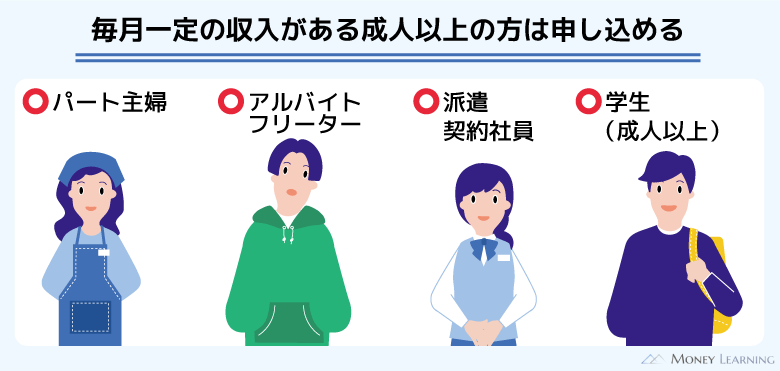

年齢18歳~74歳までの本人に安定した収入がある方

これはプロミスのカードローンに申し込むための最低条件です。

例えば、18歳未満の人、無職の人は条件を満たしていないので、カードローンの契約はできません。

ただし、主婦や学生でもパート、アルバイトによる収入があれば審査の上で利用可能です。「安定した収入」といえるかは審査されますが、正社員以外でも十分に審査通過の可能性はあるので安心してください。

※ お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※ 高校生(定時制高校生および高等専門学校生も含む)、収入が年金のみの方はお申込いただけません。

プロミスの審査で必要になるもの

プロミスのカードローン審査を受ける上で、いくつか必要書類があります。

指定された書類を用意できない場合は審査に通りません。カードローンの申し込みの前に必要書類もチェックしておきましょう。

本人確認書類

プロミスで利用できる本人確認書類(身分証)は「運転免許証」、持っていない場合は「マイナンバーカード ※1」「パスポート ※2」「顔写真付きの本人確認書類」です。

※ 外国籍の方は「在留カード」もしくは「特別永住者証明書」も必要です。

※1 個人番号が記載された書類は、個人番号が見えないように加工した上で提出してください。

※2 2020年2月3日以前に申請・発行されたもので、住所欄に現住所が記載されているものに限ります。

また、本人確認書類に記載の住所と現住所が異なる場合、現住所が記載された以下のような書類もあわせて用意しましょう。

- 公共料金の領収書

- 住民票の写しまたは住民票の記載事項証明書

- 国税または地方税の領収書、もしくは納税証明書

- 社会保険料の領収書

※ 発効日から6ヶ月以内の書類に限ります。

ただし、契約手続きの方法によっては本人確認書類が複数種類必要なケースもあるので注意してください。

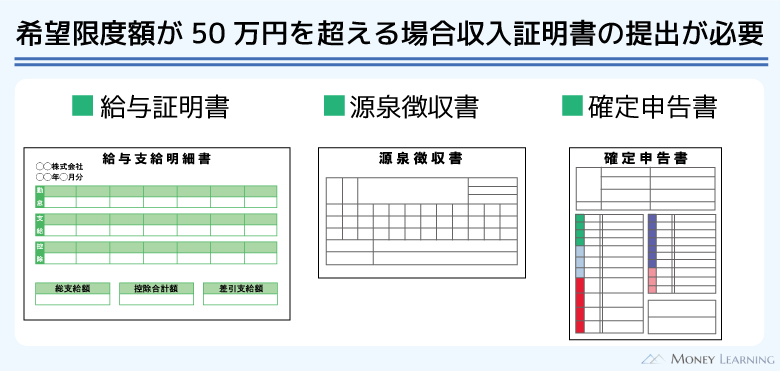

収入証明書

「希望限度額が50万円超」もしくは「希望限度額と他社借入との合計が100万円超」となる場合は、以下のような収入証明書も必須です。

- 源泉徴収票(最新のもの)

- 確定申告書(最新のもの)

- 税額通知書(最新のもの)

- 所得(課税)証明書(最新のもの/ 「収入額」と「所得額」が記載されているもの)

- 給与明細書(直近2ヶ月分)+賞与明細書(直近1年分)

※ 賞与の支給があった方のみです。該当しない場合は直近2ヶ月分の給与明細書だけでかまいません。

原則として、上の条件に該当しなければ収入証明書はいりません。

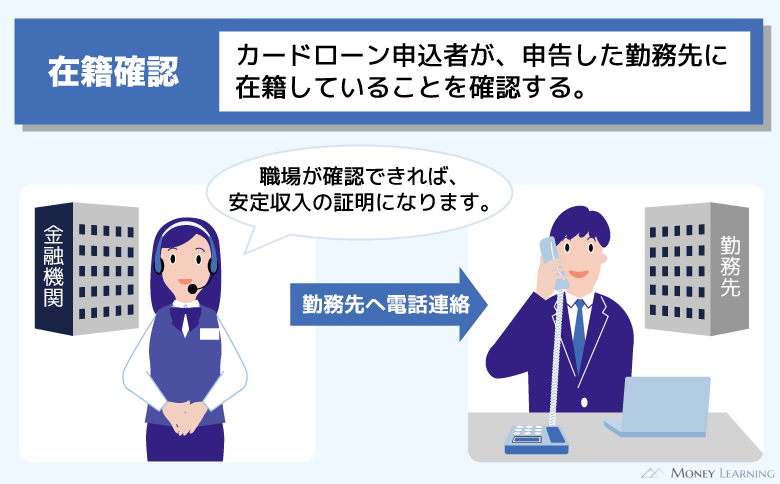

収入の状況は在籍確認でもチェック

前述のとおり、プロミスの審査では収入証明書がいらないケースもあります。ただ、「本人に安定した収入がある」という申込条件のチェックのために勤務先への在籍確認が行われます。

在籍確認とはプロミスの審査担当者が会社に電話をして、申込者の勤務状況を確認する作業のことです。

職場にかかってきた電話に申込者が出る(代わる)、もしくは同僚から「◯◯(申込者)は席を外しておりまして、夕方に戻る予定です。」のような受け答えがあれば勤務状況を確認できたことになります。

在籍確認することで「安定した収入がある」と判断できるのです。

プロミスのカードローン審査に通りやすい人とは?

プロミスは申込条件を公開していますが、具体的な審査基準は非公開です。そのため、審査に通るかは申し込まないと分かりません。

ですが、一般的には「水商売」や「日雇い労働」のような不安定な仕事よりも、「会社員」や「公務員」などの方が審査で有利だと考えられます。

勤務形態によるカードローン審査の通りやすさを表にまとめました。

| 正社員 | 公務員 | パート・アルバイト |

|---|---|---|

| 派遣社員 | 契約社員 | 個人事業主(自営業) |

| 学生 | 専業主婦 | 無職 |

※ 評価はあくまでも傾向です。実際の審査では複数の項目から総合的に契約の可否が評価されます。

ただし、カードローンの審査結果は勤務形態だけで判断されるわけではありません。

例えば、公務員の方でも、高額な他社借入があったり、信用情報に傷がついていたりすれば審査に落ちてしまうでしょう。

そもそも本人に収入のない専業主婦や無職の方は審査に通りませんが、それ以外は目安程度に考えてください。

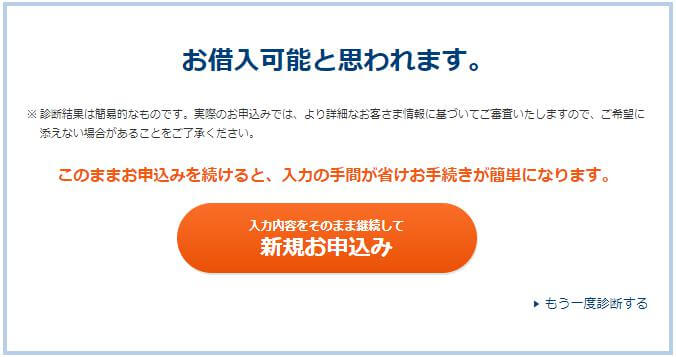

プロミスの審査が不安な人におすすめの「お借入シミュレーション」

プロミスには「お借入シミュレーション」というサービスがあり、申し込みの前に審査結果の目安を診断してくれます。

簡易的な診断なので実際の結果と異なるケースもありますが、はじめてカードローンに申し込むという方にはおすすめです。

お借入シミュレーションで入力するのは「生年月日」「年収」「現在の他社借入総額」の3項目のみです。(※ クレジットカードでのショッピング、銀行カードローン、住宅ローン、自動車ローンなどは他社借入に含まれません。)

入力した内容から審査に通る見込みがあると判断された場合、「お借入可能と思われます。」と表示されます。

シミュレーションで入力した内容を引き継いで申し込みへ進めるので、「新規お申込み」のボタンから入力フォームへ進みましょう。

お借入シミュレーションの結果を確認してから申し込めば、「見込みがないのに申し込んで審査に落ちてしまった…」という危険性を減らせます。

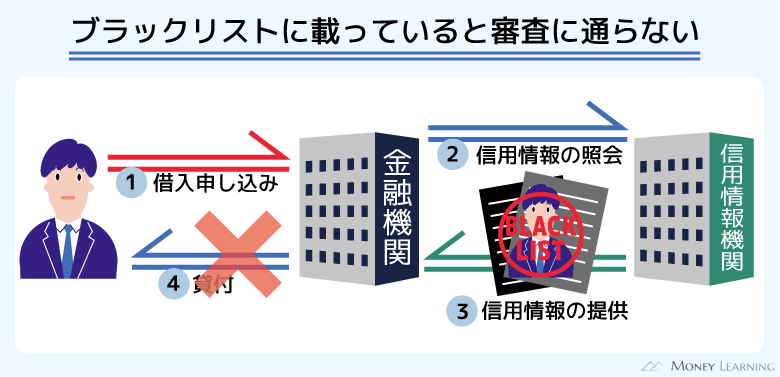

プロミスの審査では信用情報も確認される

前述のとおり、お借入シミュレーションは簡易的な診断で、実際の審査とは異なります。

その理由のひとつが「信用情報」です。

カードローンの審査では信用情報も確認されることになりますが、お借入シミュレーションは信用情報を用いません。

プロミスなどの大手消費者金融は信用情報の登録内容を重視する傾向があり、債務整理などの異動情報が登録されていると審査に通りづらくなるのです。このような状態を一般的に「ブラックリストに登録されている」といいます。

例えば、任意整理や個人再生、自己破産などの情報は、5年~10年ほど記録が残ります。現在の収入が安定していても、審査に通らない場合が多いので注意してください。

総量規制に注意!他社借入がプロミスの審査に与える影響

プロミスは総量規制の対象で、申込者の年収の1/3を超える融資が法律で禁止されています。

この総量規制にはプロミス以外の貸金業者(消費者金融やクレジットカード会社など)からの借り入れも含まれます。

例えば、年収300万円の人が、すでに別の消費者金融から100万円を借りている場合、プロミスから新たに融資を受けることはできないのです。

このようなプロミスとの新規契約で総量規制に抵触する場合は審査に通りませんし、年収の1/3以下でも他社借入があれば審査では不利になります。

他社借入があると審査に通らないわけではありませんが、総量規制に該当しないかは確認しておきましょう。

「消費者金融からの借り入れをまとめて返済したい!」といったケースでは、総量規制の例外となるおまとめローンを検討してください。

プロミスでも「貸金業法に基づくおまとめローン」を扱っています。

プロミスのカードローン審査に通るためのコツ

プロミスの審査に通るかどうか不安な人は、以下のようなコツも押さえておきましょう。

- 申込内容は正確に入力する

- 電話や店舗での対応は丁寧に

- 収入証明書を用意しておく

- 働き始めてすぐは申し込みを控える

- ほかのカードローンに同時申込しない

申込内容は正確に入力する

カードローンの申込内容は正確に入力するようにしてください。

例えば、年収や勤続年数、居住年数などを正確に把握していない人もいるかもしれませんが、だいたいで入力してはいけません。

必ず書類などで正確な数字を調べましょう。申込内容での嘘はもちろんダメですが、間違いでもプロミスからの信用を失う原因になります。

電話や店舗での対応は丁寧に

プロミスのカードローンはインターネットから申し込めますが、契約までの間に電話や店舗で審査担当者やオペレーターと話す機会もあります。

そのときの言動も審査されていると思って、丁寧な対応を心がけてください。

忘れがちですが、自動契約機などの無人店舗には防犯カメラが設置されているので、利用者の姿はカメラ越しに確認可能です。言動で悪い印象を与えるメリットはありません。

収入証明書を用意しておく

プロミスの審査において収入証明書が必須というわけではありません。ですが、書類によって正確な年収を証明できた方が審査で有利です。

また、契約後に限度額を増額したい場合なども、事前に提出しておけば手続きがスムーズになります。最新の収入証明書をいつでも提出できるようにしておきましょう。

働き始めてすぐは申し込みを控える

プロミスのカードローン審査では勤続年数もチェックされます。基本的に同じ職場、仕事内容だとしても、勤続年数は長い方が審査で有利になります。

反対に勤続年数が半年未満だと審査で不利になりやすいです。勤続年数があまりにも短いと「今の仕事辞めてしまわないかな?」「今後も安定した収入が望めるのかな?」と思われてしまうこともあるので、働き始めてすぐの申し込みは控えるのが無難でしょう。

この点は転職直後の申し込みも一緒です。ただし、今月働き始めたばかりでも申し込みはできますし、審査に通る可能性もあります。

審査に通らないわけではないので、借り入れが必要であれば申し込みましょう。

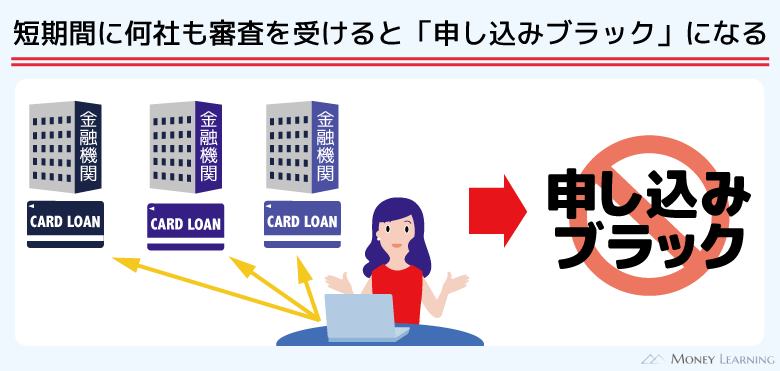

ほかのカードローンに同時申込しない

信用情報にはカードローンの申込履歴も残ります。そのため、プロミスの審査に通るかどうか不安でも、ほかのカードローンに同時申込してはいけません。

信用情報を確認した際に多数の申込履歴があると審査で不利になることがあります。このような状態は「申し込みブラック」と呼ばれます。

プロミス申し込みの流れと審査にかかる時間

プロミスのカードローンには「Web」「プロミスコール(電話)」「来店(自動契約機)」から申し込めます。

申込方法によって手順は変わりますが、Webからの申し込みでは以下のような流れで手続きが進んでいきます。

- 申し込みフォームに必要事項を入力

- メールもしくは電話で契約可能額を連絡

- 契約に必要な書類を提出

- Webもしくは来店で契約手続き

- ATMや銀行振込でキャッシング

プロミスの場合、審査にかかる時間は最短3分です。スムーズに手続きが進めば最短3分融資も可能なので、すぐにお金が必要なときも安心です。(※ お申込み時間や審査によりご希望に添えない場合がございます。)

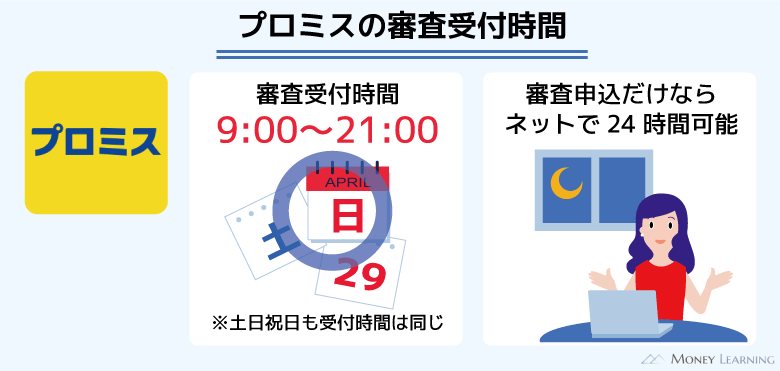

審査対応は何時まで?

プロミスの審査はスピーディで、Webからなら24時間いつでも申し込めます。しかし、24時間の審査対応ではなく、確実に翌日以降の連絡になる時間帯もあるので注意してください。

プロミスの審査対応は9:00~21:00です。この時間帯以外の申し込みは、翌営業日の9時から審査が開始されることになります。

審査結果の連絡も9時以降になるので、申し込みを済ませて、連絡が来るのを待ちましょう。

土日も審査は進む?

プロミスの場合、曜日に関係なく審査対応時間は一緒です。つまり、土日も平日と同じように審査が進みます。

ただし、職場に人がいないと電話による在籍確認はできません。

電話以外の方法で勤務状況を確認してくれるケースもあるので、急ぎの場合はプロミスのコールセンターで相談するようにしてください。

審査結果の連絡が遅くなる理由は?

プロミスの審査は最短3分ですが、以下のようなケースでは連絡が遅くなる場合もあります。

- 申込内容や提出書類の不備

- 在籍確認が取れていない

- 申し込みが混み合っている

- 希望限度額が高額

基本的に当日、もしくは翌日中には審査結果の連絡がきます。もし数日待っても連絡がこないなら、コールセンターに問い合わせましょう。

申し込みができていなかったり、メールアドレス・電話番号が間違っていて連絡がつかなかったりという可能性も考えられます。

プロミスのカードローン審査は甘い?通過率を他社と比較

「プロミスのカードローン審査は甘いの?厳しいの?」

このように思っている人もいるでしょう。

また、「消費者金融の審査は緩い」と勘違いしている人もいるかもしれません。プロミスなどの大手消費者金融の審査が甘いということはなく、基準を満たしていなければ容赦なく審査に落とされます。

信用情報や他社借入に問題がなく、申込条件を満たしている人なら過度な心配は不要ですが、誰でも融資を受けられるほど甘くはないのです。

プロミスの審査通過率

プロミスのサービスを展開するSMBCコンシューマーファイナンス(株)は、業績情報の中でプロミスの審査通過率(成約率)を公表しています。

そのデータによれば、プロミスの審査通過率は40%ほどです。つまり、新規申込者の1/2程度は契約に至っていません。

プロミスの審査通過率をほかの大手消費者金融と比較すると下の表のようになります。

消費者金融の審査通過率

| 消費者金融 | 審査通過率 |

|---|---|

| プロミス | 40.3% |

| アコム | 39.8% |

| レイク | 31.1% |

| SMBCモビット | 非公開 |

※ 2022年4月~2023年3月の平均成約率(参照:SMBCコンシューマーファイナンス月次データ、アコムIR情報、SBI新生銀行決算関連資料)

プロミス利用者の属性

審査通過率を見て少し不安に思ったかもしれませんが、プロミスの審査が特別厳しいわけではありません。

それはプロミス利用者の属性を見れば分かります。

| 年齢 | 割合 |

|---|---|

| 29歳以下 | 57.30% |

| 30歳~39歳 | 19.10% |

| 40歳~49歳 | 12.80% |

| 50歳~59歳 | 7.70% |

| 60歳以上 | 3.10% |

※ 2021年3月期 決算資料より

| 年収 | 割合 |

|---|---|

| 200万円未満 | 19.50% |

| 200万円~299万円 | 26.10% |

| 300万円~399万円 | 27.70% |

| 400万円~499万円 | 14.60% |

| 500万円~599万円 | 5.70% |

| 600万円以上 | 6.40% |

※ 2021年3月期 決算資料より

新規利用者の年齢層でもっとも多いのは29歳以下であり、年収も400万円未満までで7割を超えています。

新規契約者の2割程度は年収200万円未満なので、高収入でなくても審査に通るケースはあるのです。

プロミスの審査でよくある質問

プロミスの審査に関して多い質問をまとめました。気になるものがあれば申し込みの前に確認しておきましょう。

- 申込方法によって審査基準は異なる?

- プロミスの申込方法は複数ありますが、どの申込方法でも同一の審査基準です。つまり、「ネットだと通りやすい」「自動契約機だと通りにくい」などの違いはありません。

都合の良い方法で申し込みましょう。

- 審査の申し込み後、取り消しはできる?

- プロミスのカードローンに申し込みをしたあとで、「やっぱり申し込みを取り消したい」と思うこともあるかもしれません。

審査が開始される前であれば、電話連絡でキャンセル可能です。審査開始後もキャンセルはできますが、すでに信用情報に記録が登録されている可能性もあります。

そもそもカードローンは審査後に契約しなくても大丈夫ですし、契約後に借りないという選択もできます。

ただし、契約後は解約の手続きになるので注意してください。契約直後の契約だとプロミスに「最初から借りるつもりなかったのかな?」と良くない印象を与えてしまう可能性もあります。

- カードの再発行や再契約にも審査は必要?

- プロミスのローンカードを紛失した場合、再発行することも可能です。カードの再発行に審査はないので、プロミスコールで再発行の依頼をしてください。

一方、プロミスのカードローンを解約している人の再契約には審査があります。以前審査に通っていても、一から申し込みや契約の手続きが必要です。

また、再申し込みの場合、審査結果や契約可能額が以前と同じとは限りません。

- 一度審査に落ちていても、2回目の申し込みはできる?

- 過去にプロミスの審査に落ちた人が、もう一度審査を受けることは可能です。プロミスのカードローンの申込回数に制限はありません。

ただし、審査落ち後、すぐに申し込んでも結果は変わらないでしょう。審査基準はカードローン会社によって異なるので、お金が必要なときは別の消費者金融にあたる方が無難です。

- 限度額の増額にも審査はある?

- プロミスのカードローンを契約したあとでも、限度額を増額したいときは審査が必要になります。

カードローンの利用実績などを踏まえて、審査によって限度額を再設定することになるのです。

また、増額審査では収入証明書が必要なケースも多いので準備しておきましょう。審査内容によっては、これまで提出していなかった場合、前回の提出から年数が経過している場合などに最新の収入証明書の提出を求められます。

まとめ

プロミスのカードローン審査は誰でも借りられるほど甘くありません。ですが、基本的な申込条件をクリアしているなら過度な心配は不要です。

ホームページから「お借入シミュレーション」ができるので、診断結果を確認した上で、正式な申し込みへと進みましょう。

最後にプロミスのカードローン審査に関するポイントをまとめます。

- 申込条件は「18歳~74歳までの安定収入がある方」

- 勤務状況を確認するために在籍確認が行われる

- パート、アルバイトでも審査に通ることは可能

- 収入なしの専業主婦、無職は契約できない

- 信用情報に異動情報が載っているとほぼ審査に通らない

- 審査にかかる時間は最短で3分

- 審査対応は平日、土日ともに9:00~21:00

プロミスの審査は最短3分ですが、申し込みの時間帯などによっては翌日以降の連絡になってしまいます。カードローンは契約だけしてすぐに借りなくても大丈夫なので、まずはWebから申し込みを済ませてしまいましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。