複数社からの借り入れをまとめることで返済の負担を軽減できる「おまとめローン」ですが、クレジットカードのリボ払いも対象にしたいなら注意が必要です。

おまとめローンは貸金業者からの借り入れのみを対象にしている商品も多く、すべての商品でクレジットカードのリボ払いを借り換えられるわけではありません。

その場合、カードローンやクレジットカードキャッシングのみを対象にするという選択肢もありますが、できればクレカのリボ払い(ショッピングリボ)も含めてまとめてしまった方が返済の管理は楽になるでしょう。

この記事ではクレカのリボ払いも対象にできるおまとめローンとリボ払いをまとめる際の注意点についてまとめました。

「カードローンとクレカの両方を一緒に借り換えたい!」という方はぜひおまとめローン選びの参考にしてください。

目次

クレジットカードのリボ払いも対象にできるおまとめローン

一般的に「おまとめローン」といった場合、消費者金融などが扱う貸金業法に基づいて提供される返済専用ローンを指すことが多いです。

しかし、銀行が扱っているローン商品でもクレカのリボ払いを借り換えることはできます。

例えば、銀行カードローンなら資金使途は原則自由ですし、金利を下げられる可能性も十分にあります。

クレジットカードのリボ払い対応のおまとめ方法は主に次の3つです。

- 一部の消費者金融おまとめローン(貸金業法に基づく返済専用ローン)

- 資金使途自由の銀行カードローン

- 借り換えやおまとめ専用の銀行ローン(銀行フリーローンなど)

一部の消費者金融おまとめローン

原則として消費者金融からの借り入れは総量規制の対象で、年収の1/3を超える融資は法律で禁止されています。ただし、一定の条件を満たしている場合は例外になり、貸金業法に基づく返済専用ローン(おまとめローン)もそのひとつです。

総量規制における例外貸付けに該当するため、年収の1/3を超える借り換えも可能(要審査)であり、借り換える前の平均よりも高い金利になることはありません。

商品によって借り換えの対象は異なりますが、以下のようなおまとめローンならクレジットカードのショッピングリボも対象にすることができます。

| おまとめローン | 金利(実質年率) | 限度額 |

|---|---|---|

| アイフル おまとめMAX・かりかえMAX | 3.0%~17.5% | 1万円~800万円 |

| ダイレクトワン お借り換えローン | 4.9%~18.0% | 1万円~300万円 |

| ORIX MONEY おまとめローン | 3.0%~17.8% | 50万円~800万円 |

※ アイフルのおまとめローンでショッピングリボや銀行ローンを対象にしたい場合、利用残高が確認できる書類などの提出が必要になります。

大手消費者金融のプロミス、アイフル、SMBCモビット、レイクでもおまとめローンを扱っています。ただし、それらの消費者金融のおまとめローンは、借り換えの対象が貸金業者からの借り入れに限定されています。

クレジットカードのショッピングリボも借り換えの対象にしたい場合は、以上のようなおまとめローンを選んでください。

板垣 雄

板垣 雄 消費者金融などが扱うおまとめローンとは、貸金業法に基づく返済専用のローンのことです。ただし、同じ貸金業法に基づく商品でも、おまとめローンの種類によって借り換えの対象にできる債務が異なります。例えば、「貸金業法施行規則第10条の23第1項第1号の2に基づく商品」の場合、対象は貸金業者(消費者金融やクレジットカード会社など)からの借り入れです。クレジットカードのショッピング枠に関しては借り入れに該当しないため、借り換えの対象になりません。一方、「貸金業法施行規則第10条の23第1項 第1号に基づく商品」であればクレカのショッピングリボや銀行カードローンなども対象にできます。(両方を併用できるケースもあります。)クレジットカードのショッピングリボもまとめたい場合は、借り換えの対象に含まれるかどうかをしっかりと確認するようにしてください。

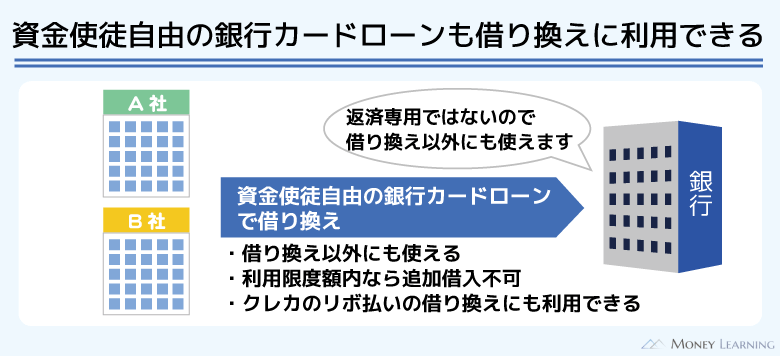

資金使途自由の銀行カードローン

資金使途が原則自由となっている銀行カードローンもクレジットカードのリボ払いを借り換えるのに利用可能です。

返済専用のローンではないため、利用限度額の範囲内なら借り換え以外に利用したり、追加借入したりもできる点がカードローンのメリットになります。ただし、商品によっては、リボ払いの手数料率と適用金利があまり変わらないケースもあります。

確実に金利を下げるのであれば、リボ払いの手数料率よりも上限金利の低いカードローンを選びましょう。もしくは、審査の結果、リボ払いの手数料率を下回る金利が適用されることを確認してから借り換えてください。

| 銀行カードローン | 金利 | ご利用限度額 |

|---|---|---|

| 三菱UFJ銀行カードローン | 年1.4%~14.6% | 10万円~800万円 |

| auじぶん銀行カードローン au限定割 借り換えコース |

年0.98%~12.5% | 100万円~800万円 |

| 横浜銀行カードローン | 年1.5%~14.6% | 10万円~1,000万円 |

| 楽天銀行スーパーローン | 年1.9%~14.5% | 10万円~800万円 |

| 福岡銀行カードローン<FFGカードローン> | 年1.9%~14.5% | 10万円~1,000万円 |

※ auじぶん銀行カードローン au限定割 借り換えコースを希望し、審査の結果で利用限度額が100万円未満になった場合は、誰でもコース(年1.38%~17.4%)の金利が適用されます。また、利用限度額が100万円以上なら、借り換えの対象とする債務は100万円未満でも問題ありません。

ネット銀行のカードローンは全国から申込可能なのに対して、地方銀行のカードローンだと営業エリア外からは申し込めないケースがあります。まずは申込条件をしっかりと確認するようにしてください。

また、クレジットカード会社が扱う信販系カードローンになりますが、JCB CARD LOAN FAITHの金利は年4.40%~12.50%でリボ払いの借り換えにも使えます。

リボ払いをカードローンで借り換えるときは、最低でも「金利を下げられるか」「十分な限度額か」の2点を確認するようにしましょう。

借り換え・おまとめ専用の銀行ローン

主に地方銀行で扱われている借り換え・おまとめ専用のローンもリボ払いを対象にできます。

基本的には返済専用のフリーローンタイプの商品になるため、追加借入や資金使途以外での利用はできません。サービスの利便性はカードローンに劣りますが、返済に専念したい場合は以下のような商品もあわせて検討してください。

| 銀行ローン | 金利 | 利用限度額 |

|---|---|---|

| 東京スター銀行 スターワン乗り換えローン |

年9.8%・12.5%・14.6% | 30万円~1,000万円 |

| 池田泉州銀行 フリーローン | 年4.5%~14.5% | 30万円~500万円 |

| 百十四銀行 114おまとめローン | 年4.8%~14.5% | 1万円~500万円 |

| 第四北越銀行 おまとめローン | 年6.8%~14.5% | 10万円~500万円 |

| 中国銀行 おまとめフリーローン | 年3.2%~14.5% | 10万円~500万円 |

繰り返しになりますが、地方銀行のローンは、営業エリア外から申し込めないケースも多いです。そのため、まずは自分が住んでいる地域にある金融機関の商品をチェックしましょう。

また、労働金庫や信用金庫などのローンも借り換えに利用できる場合があります。審査や契約に1ヶ月近くかかるケースもあって急いでいる人にはおすすめできませんし、銀行よりも審査・利用条件は厳しくなりますが、選択肢のひとつとして覚えておくと良いです。

おまとめローンでクレカのリボ払いをまとめる場合の注意点

おまとめローンでクレジットカードのリボ払いを借り換える場合、以下の点に注意してください。

- クレジットカードの解約が必要になるケースもある

- 金利が下がらない場合もある

- 返済の目処が立つまでは利用残高を増やさない

- 借り換え後の返済期間を確認する

- 通常より提出書類が増えることもある

クレジットカードの解約が必要になるケースもある

おまとめに利用する商品によっては、借り換えの対象にしたクレジットカードが使えなくなるケースもあります。

特におまとめ・借り換え専用の商品の場合、契約後にクレジットカードの解約を求められることが多いです。金融機関によっては解約証明書の提出を求められることもあるので覚えておきましょう。

一方、通常のカードローンで借り換えた場合、基本的にクレジットカードの解約は必要ありません。

また、おまとめローンを利用しても信用情報に傷がつくわけではないので安心してください。借り換えの対象にしなかったクレジットカードは影響を受けませんし、新たにクレジットカードを契約することも可能です。

金利が下がらない場合もある

貸金業法に基づく返済専用のローンの場合、借り換える前より高い金利になることはありません。これは金利が高くなるとおまとめローンとしての条件を満たさないためです。

しかし、通常の銀行カードローンなどを使って借り換える場合は、このような条件がないので注意してください。

クレジットカードによってショッピングリボの手数料率は異なりますが、15.0%(実質年率)程度であるケースが多いです。この手数料率は銀行カードローンの上限金利と同じくらいなので、審査結果によっては金利があまり下がらないことも考えられます。

まずは利用中のリボ払いの手数料率をチェックして、それよりも上限金利が低い商品を選ぶようにしましょう。

板垣 雄

板垣 雄 銀行などのカードローンや返済専用ローンの金利は、審査で決まる限度額に応じて変動する商品も多いです。そのため、クレジットカードのリボ払いを含めた複数社からの債務を1社でまとめる場合、上限金利よりも低い利率が適用されることもあります。利用限度額や金利は審査の結果次第になるため、実際の貸付条件を確認してから契約の判断をすると良いでしょう。

返済の目処が立つまでは利用残高を増やさない

前述のとおり、銀行カードローンなどで借り換える場合、もともと利用していたカードローンやクレジットカードの解約は求められないケースが多いです。

そのため、借り換えを行ったあとに、またお金を借りたり、リボ払いで買い物したりできます。ただし、借り換えただけだとカードローンやクレジットカードの利用総額は変わりません。借り換えられたことに油断して、不用意に利用残高を増やさないように注意してください。

基本的に返済の目処が立つまでカードローンやクレジットカードのリボ払いは利用しないようにすべきです。もしくは、利用残高を増やしてしまいそうなら、自主的に解約や限度額減額の手続きをしましょう。

借り換え後の返済期間を確認する

おまとめローンによってキャッシングやショッピングリボなどをひとつにまとめた場合、月々の最低返済額が減額されることもあります。

最低返済額が下がれば短期的な負担は減るものの、返済期間は長くなる危険性があるので注意してください。

利息は借入日数に応じて発生するので、借り換え後に返済ペースを落としたことによって返済総額が増えることもあるのです。

借り換えを行ったら、「完済するのにかかる返済期間」および「返済総額」も確認するようにしましょう。

第一に考えるべきは返済日に遅れないことですが、余裕がある月は返済額を増やして、完済までの期間を短縮していくのがおすすめです。

通常より提出書類が増えることもある

クレジットカードのリボ払いを含めておまとめする場合、通常のローン審査より提出書類が増えることもあります。

まず、本人確認書類は必須ですし、おまとめローンの審査では収入証明書の提出も求められることが多いです。源泉徴収票や確定申告書を手元に用意しておきましょう。また、リボ払いの利用残高が分かる書類も準備しておくと良いです。

商品によっては借入先での利用状況を伝えた上で、金融機関が契約者に代わって銀行振込で返済してくれます。貸金業法に基づく返済専用のローンもそのような返済方法が取られるケースが多いため、残高の分かる書類の提出が必要なくても借入先や利用残高、返済用口座の情報などはあらかじめまとめておくとスムーズです。

提出する書類については金融機関から案内があるので、その指示に従って書類を用意してください。

おまとめローン契約後にクレジットカードを利用する場合の注意点

おまとめローンの契約後にクレジットカードを利用する場合の注意点について、「ショッピングサービス」と「キャッシングサービス」に分けて解説します。

ショッピングサービスを利用する場合

おまとめローンの契約後、商品を解約していなければクレジットカードのショッピングサービスはそのまま利用可能です。

ただし、借り換えで利用可能枠に余裕ができたからといって、またリボ払いの残高を増やしてしまっては意味がありません。クレジットカードのショッピングサービスを利用するなら手数料のかからない一括払いや2回払いにしましょう。

リボ払いは手数料がかかるだけでなく、月々の支払いが一定になるため、ついつい利用しすぎてしまいます。おまとめローンの返済の目処が立つまでは、今まで以上に計画的な利用を心がけてください。

キャッシングサービスを利用する場合

貸金業法に基づく返済専用ローンの場合、まとめた金額は総量規制における「年収の1/3」に算入されます。そのため、おまとめローンの利用残高が年収の1/3を超えているなら、消費者金融などのカードローンやクレジットカードのキャッシングで新たな融資を受けることはできません。

ショッピング枠と違って、キャッシング枠は貸金業法における総量規制の対象になるので注意してください。

契約者の信用情報は定期的に確認されています。その際に他社での借入状況もチェックされ、総量規制に抵触する可能性があると分かった段階で、クレジットカードキャッシングの利用限度額の減額・追加借入の停止といった措置が取られる可能性もあります。

クレジットカードを解約する必要がなかった場合、おまとめの対象にしなかった場合も、キャッシング枠については影響を受けるケースがあることを覚えておきましょう。

板垣 雄

板垣 雄 消費者金融やクレジットカード会社・信販会社などの貸金業者による融資は総量規制の対象になります。そのため、年収の1/3を超える融資は不可です。ただし、「顧客に一方的に有利となる借り換え」や「借入残高を段階的に減少させるための借り換え」(いわゆるおまとめローン)は「顧客の利益の保護に支障を生ずることがない貸付け」として例外貸付けに分類されます。例外貸付けであれば年収の1/3を超える借り入れも可能(要審査)ですが、借入残高が総量規制の基準を下回るまでは原則として新たな融資が受けられません。その一方で、住宅ローンや自動車ローンは「除外貸付け」に分類され、こちらは借入残高に算入されないという違いがあります。例えば、住宅ローンで年収の1/3を超える金額を借りることはできますし、住宅ローンの借入残高が年収の1/3を超えていても新たな融資を受けられる可能性はあります。

クレジットカードのリボ払いのおまとめに失敗した場合の解決策

クレジットカードのリボ払いを借り換えるには、ローン審査に通る必要があります。

貸金業法に基づく返済専用ローンや銀行などのおまとめ・借り換え専用ローンにも必ず審査があり、返済能力によっては契約が難しいことも考えられます。

「おまとめローンの審査に落ちた」「すでに返済に遅延が出ている」という場合、まとめるのではなく、債務整理によって返済条件を調整したり、借金自体を減らしたりすることも検討してください。

債務整理には利用者の多い「任意整理」、大幅に債務を減額できる「個人再生」、一部を除いて返済義務が免除される「自己破産」などの種類があります。

どの方法が自分にあっているかは収入や返済の状況によっても異なるため、それぞれのメリット・デメリットを理解した上で適切な方法を選ぶことが重要です。

もし債務整理を検討するなら、まずはインターネットから利用できる無料の減額相談サービスを使うと良いでしょう。

いくつかの質問に答えていくだけで「どのくらい借金を減らすことができるのか?」を専門家に無料でチェックしてもらえます。結果を確認してから、実際に専門家へ依頼するかどうかを判断すると良いです。(※ 借金とは、元本及び利息等を併せた金額をいいます。)

まとめ

クレジットカードのリボ払い(ショッピングリボ)を含めて借り換えることのできるおまとめローンについて説明してきました。

おまとめローンの中にはクレジットカードのショッピングリボを借り換えの対象にできない商品もあります。消費者金融のカードローン、クレジットカードのキャッシング枠以外を借り換えの対象にしたい場合は、あらかじめ対応しているかどうかを確認するようにしましょう。

- クレカのリボ払い含めてまとめれば返済管理が楽になる

- 大手消費者金融のおまとめローンだとアイフルがショッピングリボの借り換えに対応

- 銀行カードローンでリボを借り換えるときは「金利が下がるか」を確認する

- 地方銀行のローン商品は申込可能なエリアが限定されているケースも多いので注意

- クレジットカードを対象にする場合、借り換え後にカードが使えなくなることもある

クレジットカードのリボ払いを借り換えの対象にする方法は主に「ショッピングリボ対応の消費者金融おまとめローン」「資金使途が自由な銀行カードローン」「おまとめ・借り換えに利用可能な銀行ローン」の3つです。

それぞれの方法にメリットとデメリットがあるので、自分にあった方法を選ぶようにしましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。