プロミスVisaカードは、プロミスのカードローンと三井住友カードのクレジットカードのサービスが一体になった「カードローン機能付きクレジットカード」です。

Visaブランドのクレジットカードなので、Visa加盟店でのショッピングに使えますし、ATMや銀行振込による借り入れにも対応しています。

クレジットカードでお金を借りる場合、キャッシング枠をイメージする人も多いでしょう。しかし、プロミスVisaカードにキャッシング枠(国内キャッシング)はありません。(※ 入会後に海外キャッシングサービスの機能を追加することは可能です。)

任意でつけられるキャッシング枠の代わりに、プロミスのカードローンの機能が備わっているのだと考えてください。

この記事ではプロミスVisaカードの特徴やメリット・デメリット、カードが届くまでの流れについてまとめました。

また、一般的なクレジットカードやカードローンとの違いもあわせて説明していきます。

目次

プロミスVisaカードとは?カードの基本スペックと特徴

まずはプロミスVisaカードのクレジットカードとしての基本的なスペックを確認していきましょう。プロミスVisaカードの年会費やポイントサービス、支払い日などは表のようになっています。

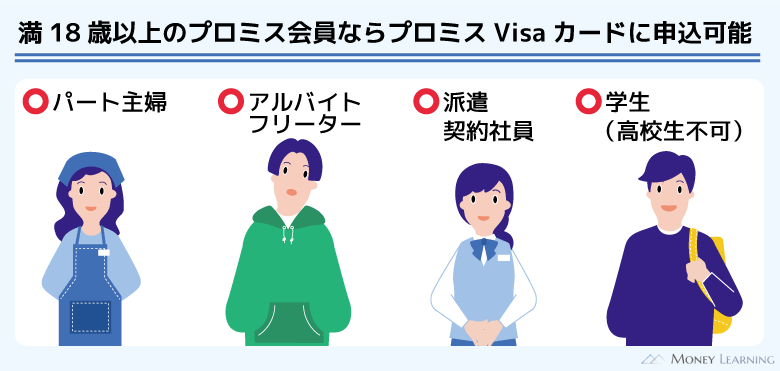

| 申込対象者 | 満18歳以上のプロミス会員の方(高校生は除く) ※プロミスの申込条件:満18歳~74歳で安定した収入のある方。ただし、高校生(定時制高校生および高等専門学校生も含む)、年金収入のみの方は不可。 ※申込時の年齢が19歳以下の場合は、収入証明書類の提出が必須。 |

|---|---|

| 年会費 | 永年無料 |

| 旅行損害保険 | 最高2,000万円の海外旅行傷害保険 ※ 事前に旅費などをプロミスVisaカードで決済することが前提です。 |

| ショッピング補償 | なし |

| ETCカードの追加発行 | 初年度年会費無料※ 入会翌年度以降、前年度に一度もETC利用の請求がない場合、年会費550円(税込)が発生します。 |

| ポイントサービス | Vポイント(利用金額税込200円につき1ポイント) |

| 利用可能枠 | 総利用枠:~100万円 カード利用枠(カードショッピング):~100万円 リボ払い・分割払い利用枠:0~100万円 キャッシング利用枠:なし |

| 支払い方法 | 1回払い/ 2回払い/ ボーナス一括払い/ リボ払い/ 分割払い |

| 支払い日 | 以下のいずれかから選択可能 ・15日締め翌月10日払い ・月末締め翌月26日払い |

| 国際ブランド | Visa(Visaのタッチ決済にも対応) |

プロミスVisaカードは条件を満たしていれば学生の申し込みも可能です。学生ポイントの対象会員の場合、一部の支払いのポイント還元率がアップするため、社会人だけでなく、学生にとっても使いやすいクレジットカードだといえます。

また、1回払い以外にもさまざまな支払い方法に対応しています。決済後に分割払いへと変更する「あとから分割」も可能なので、使いすぎた月も無理のない支払い額に調整しやすいでしょう。

以下でより詳しくプロミスVisaカードの特徴について説明していきます。

年会費は永年無料

プロミスVisaカードは年会費が永年無料です。クレジットカードの中には「初年度のみ無料」や「一定額以上の利用があれば翌年度無料」という商品もありますが、プロミスVisaカードなら何の条件もなく、年会費はずっとかかりません。

利用金額に関係なく年会費は無料なので、メインカードとしてだけでなく、サブカードとしても優秀です。

Vポイントが貯まる

プロミスVisaカードのポイントサービスは「Vポイント」です。

プロミスVisaカードでは200円(税込)につき1ポイントのVポイントが付与されます。ポイント付与は決済ごとではなく、1ヶ月の合計金額で計算されるため少額利用も無駄になりません。

また、プロミスのスマホアプリをダウンロードして、ログインすれば毎月1回まで10ポイントが貰えるので、アプリへのログインだけで年間最大120ポイントも貯めることが可能です。

Vポイントは基本的に1ポイント1円換算で利用でき、景品やマイル、他社ポイントと交換できます。

例えば、楽天ポイントやdポイント、nanacoポイント、WAONポイント、楽天Edyなどが交換対象です。

ただし、他社ポイントと交換する場合は交換レートが落ちることも多いので注意してください。しっかりと1ポイント1円換算で利用するなら、普段の買い物やクレジットカードの支払いにポイントを使用するのが良いでしょう。

タッチ決済に対応

プロミスVisaカードはVisaのタッチ決済に対応しているため、対応店舗ならカードを専用端末にかざすだけで決済できます。

また、iDもしくはVisaのタッチ決済はApple Pay、Google Payにも対応していて、スマホでもタッチ決済が可能です。スマホだけでスマートに決済するなら、事前にiPhoneやAndroidのスマホで設定を済ませておきましょう。

プロミスVisaカードではスマホのタッチ決済によってポイント還元率がアップするケースもあるので、事前に設定しておいて損はありません。

カード番号の印字がないナンバーレスカード

プロミスVisaカードは券面にカード番号や有効期限などを印字しないナンバーレスカードです。カード情報を印字しないことでデザインがシンプルになりますし、決済などのタイミングでカード番号や有効期限などを他社に見られる心配もありません。

そのため、個人情報保護の観点からもナンバーレスカードは有効で、カードのセキュリティ面を気にする人にもプロミスVisaカードはおすすめです。

プロミスVisaカードのカード番号や有効期限などを確認したいときは、三井住友カードのスマートフォンアプリ「Vpass」から確認してください。

ETCカードを追加発行できる

プロミスVisaカードはETCカードの追加発行にも対応しています。ETCカードの利用でもVポイントは貯まりますし、ETCカードも初年度の年会費は無料です。

入会の翌年度以降は前年度に一度もETC利用がなかった場合に550円の年会費が発生しますが、「年に一度はETCを利用する」という人なら心配はいりません。

また、会員保証制度があり、不正利用があっても一定の条件を満たしていれば三井住友カードによる補償を受けられます。

プロミスVisaカードのメリット

ここからはプロミスVisaカードのメリットについて説明していきます。一般的なクレジットカードにはない魅力、ほかのカードよりも優れている点を紹介していくので、申し込みを検討している方はぜひ参考にしてください。

- 対象のコンビニ・飲食店利用で最大20%ポイント還元

- カードローンの返済でもポイントが貯まる

- 原則、勤務先への電話連絡なし

- 最高2,000万円の海外旅行損害保険

- カードローンの枠は最大500万円

- カード到着前のローン利用が可能

対象のコンビニ・飲食店利用で最大20%ポイント還元

プロミスVisaカードの基本還元率は0.5%です。基本還元率が1.0%以上のクレジットカードもあるため、プロミスVisaカードの還元率は高くありません。

ただし、プロミスVisaカードは対象店舗でスマホのタッチ決済を利用することで、最大20%の還元率になります。

最大20%還元の内訳は、スマホのVisaタッチ決済で利用金額200円につき7.0%、家族ポイントの登録で+5.0%上乗せ、Vポイントアッププログラムの対象サービス利用で+8%上乗せで合計20%還元となっています。

- セブンイレブン

- マクドナルド

- すき家

- サイゼリヤ

- ガスト

- ドトールコーヒーショップ

※ ポイント還元について

※対象のコンビニ・飲食店で最大20%還元(※1、2)!

【スマホのタッチ決済で】ポイント最大7%還元

対象のコンビニ・飲食店で、カード現物のVisaのタッチ決済(※3、4)で支払うと、ご利用金額200円(税込)につき1.5%ポイント還元。スマホのVisaのタッチ決済(※3、4)で支払うと、ご利用金額200円(税込)につき7%ポイント還元!上記ポイント還元率は、通常のポイント分を含んだ還元率です。対象のコンビニ・飲食店で最大7%還元!

【家族ポイント】

家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元!「家族ポイント」サービスに登録し、対象のコンビニ・飲食店の店舗でのお支払いでカードをご利用いただくと、通常のポイント分に加えて、ご利用金額の合計200円(税込)につき”家族の人数”%ポイントが還元されます。(※5)

【Vポイントアッププログラム】

Vポイントアッププログラム対象サービスのご利用状況によって、対象のコンビニ・飲食店のご利用時、最大+8%還元されます。(※6)

※1:商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※2:ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3:一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4:iD、カードの差し込み、磁気取引は対象となりません 。

※5:本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

※6:一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。

対象店舗の利用が多いなら、ほかのクレジットカードよりもポイントは貯めやすいでしょう。

また、各種サービスやキャンペーンの適用などでプロミスVisaカードのポイント還元率はさらにアップします(対象のコンビニ・飲食店で最大20%還元)。

そのため、「効率的にポイントを貯めたい」という人にも、プロミスVisaカードはおすすめです。

カードローンの返済でもポイントが貯まる

プロミスVisaカードはショッピングの利用に加えて、カードローンの返済でもVポイントが貯まります。カードローンの返済で貯まるのは利息200につき1ポイントなので多くありませんが、この点は、基本的にほかのカードローンにはないメリットです。

プロミスのスマホアプリへのログインで貰えるポイントに関しても同様ですが、プロミスVisaカードはショッピングの利用がなくてもコツコツとポイントを貯めていけるでしょう。

ただし、プロミスVisaカードの延滞時に発生する遅延損害金の支払いはポイント付与の対象になりません。カードローンの返済日を過ぎると20.0%(実質年率)の遅延損害金が発生し、通常の利息よりも負担が増えるので注意してください。

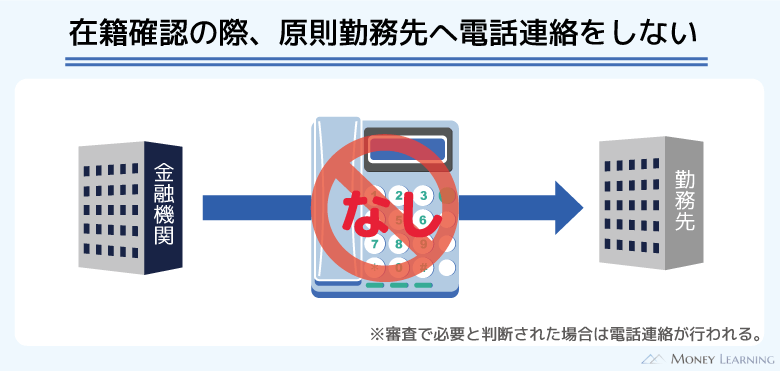

原則、勤務先への電話連絡なし

基本的にカードローンやクレジットカードの審査では在籍確認が行われます。在籍確認は勤務先への電話連絡という形で行われるケースが多いですが、プロミスVisaカードなら原則として勤務先への電話連絡はありません。

詳しくは後述しますが、プロミスVisaカードはカードローン機能とクレジットカード機能の審査を別々に行います。審査内容によっては電話で在籍確認が実施されるものの、プロミスを扱うSMBCコンシューマーファイナンスは「原則なし」、三井住友カードは「電話をかける場合もある」としています。

勤務先への電話連絡なしで審査が進むケースもあり、「職場への電話連絡を避けたい」という人にもおすすめです。

※ 審査結果によっては電話による在籍確認が必要となる場合もありますが、事前に申込者に同意を得た上での実施となります。

現状としては、申込後契約した方のうち98%は電話連絡をしていないとのことです。

板垣 雄

板垣 雄 消費者金融やクレジットカード会社などが在籍確認の目的で勤務先へ電話をかける場合、申込者のプライバシーには十分配慮してくれます。ローン審査のための在籍確認だとは分からないように勤務先の確認を完了させてくれるので安心してください。例えば、プロミスVisaカードの場合、在籍確認の電話連絡では個人名、もしくは「三井住友カード」名を名乗ります。プロミスやSMBCコンシューマーファイナンスなどの名称は出しません。そのため、勤務先へ電話がかけられるケースでも、それで周りに借り入れがバレる可能性は低いでしょう。

最高2,000万円の海外旅行傷害保険

プロミスVisaカードには最高2,000万円の海外旅行傷害保険がついています。通常のクレジットカードとしては十分な保険金額ですが、事前に旅費などをプロミスVisaカードで決済していることが条件になります。利用する際は適用条件をしっかりと確認するようにしてください。

また、プロミスVisaカードには「選べる無料保険」のサービスがあり、海外旅行傷害保険を別の補償プランに変更することも可能です。

例えば、「海外旅行する機会がない」「旅行費用の決済は別のカードで行いたい」という人は、ライフスタイルにあわせて別の補償プランに変えると良いでしょう。

- スマホ安心プラン(動産総合保険)

- 弁護士安心プラン(弁護士保険)

- ゴルフ安心プラン(ゴルファー保険)

- 日常生活安心プラン(個人賠償責任保険)

- ケガ安心プラン(入院保険(交通事故限定))

- 持ち物安心プラン(携行品損害保険)

補償プランを切り替えた場合、もともと付帯していた海外旅行傷害保険は適用されなくなります。持っているほかのクレジットカードの保険の内容も確認しながら、切り替えの判断をしましょう。

カードローンの枠は最大500万円

プロミスVisaカードについているカードローン機能の限度額は最大500万円です。クレジットカードのキャッシング枠は最大で50万円~100万円程度のケースが多く、より高額な借り入れに対応できるのもプロミスVisaカードのメリットです。

基本的にカードローンやクレジットカードキャッシングの金利は限度額に応じて決まります。最大限度額が低いクレジットカードキャッシングの場合、金利は一律で年18.0%ということが多いです。

一方、プロミスVisaカードならプロミスのカードローンと同じ年4.5%~17.8%で、審査によって個別の適用利率が決定します。実際の金利は審査の結果次第ですが、クレジットカードでキャッシングするよりも低い金利で借りられる可能性があるという点は魅力です。

カード到着前のローン利用が可能

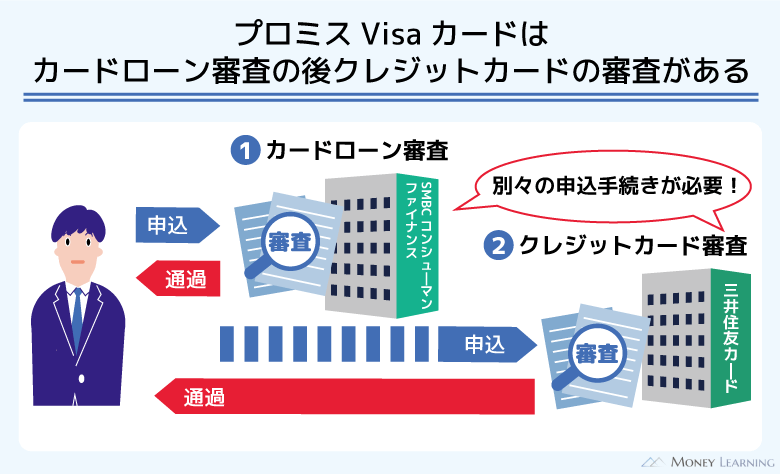

プロミスVisaカードは最初にカードローン枠の審査が行われ、そのあとにクレジットカードの審査が実施されます。

プロミスVisaカードは郵送でのカード受け取りとなるため、手元に届くまでには一定の時間がかかります。ただ、カードローンの契約が済めば、カードが自宅に届く前でもプロミスのローンサービスを利用可能です。

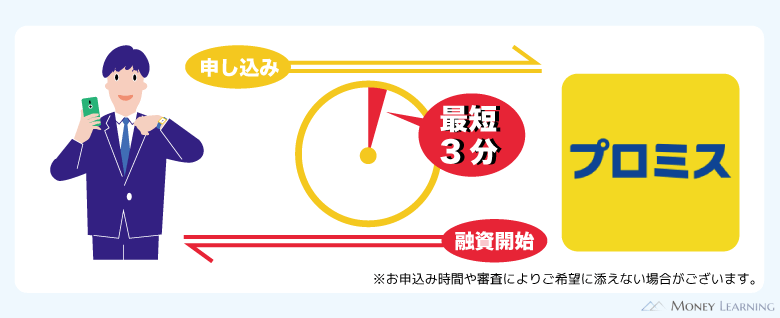

カードローン枠の審査はスピーディなので、最短3分融資を受けることもできるでしょう。(※ お申込みの時間帯や審査状況によりご希望に添えない場合がございます)

最近では審査が比較的早いクレジットカードも増えていますが、プロミスVisaカードも借り入れであればすぐに利用できる可能性があるのです。

プロミスVisaカードをおすすめできる人

プロミスVisaカードの基本的な特徴、メリットについて確認してきました。それらの情報から「プロミスVisaカードはどのような人におすすめなのか?」を解説していきます。

- 見た目からはローンカードだとバレないデザインが良い

- 1枚でショッピングとローンの両方を利用したい

- スマホアプリで利用状況を確認したい

見た目からはローンカードだとバレないデザインが良い

プロミスVisaカードはナンバーレスカードということもあって、非常にシンプルなデザインです。そのため、よほどよく見なければプロミスのカードローン機能がついているとは分かりません。

プロミスのローンカードもデザインはシンプルですが、「Visa」の国際ブランドのロゴが入っている分、プロミスVisaカードの方が普通のクレジットカードに見えるでしょう。

周りにローンカードを利用しているとは知られたくない人にプロミスVisaカードはおすすめです。

1枚でショッピングとローンの両方を利用したい

クレジットカードにキャッシングの機能をつけるという方法もありますが、最初から借り入れする予定があるならプロミスVisaカードがおすすめです。前述のとおり、プロミスVisaカードのローン機能の限度額は最大500万円で、金利は年4.5%~17.8%の間で決まります。

一律で年18.0%の利率になることの多いクレジットカードキャッシングよりも条件は良いでしょう。

クレジットカードの場合、キャッシングはあくまでも付帯サービスのひとつにすぎません。貸付条件やサービスの利便性はしっかりとしたローンサービスであるプロミスが上です。

対象店舗でのスマホのタッチ決済でポイント還元率が7.0%になるなど、クレジットカードとしてのメリットもあり、ショッピングとローンの両方のサービスが充実しています。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。またiD、カードの差し込み、磁気取引はタッチ決済によるポイント還元対象となりません。

スマホアプリで利用状況を確認したい

プロミスVisaカードを使いこなすには、三井住友カードのスマホアプリ「Vpass」やプロミスのスマホアプリの利用が必須です。

クレジットカード、ローンの利用状況はスマホアプリで確認するのが便利で、いちいちブラウザから会員専用ページにログインする必要がありません。

手軽にスマホで利用状況を確認したいという人にはプロミスVisaカードがぴったりでしょう。

また、プロミスVisaカードはナンバーレスカードなので、カード番号や有効期限もアプリでの確認になります。逆にいえば「スマホアプリを使いこなせない場合は不便なケースもある」ということです。

最近はスマホアプリ対応のクレジットカードやカードローンも多いですが、普段、「紙で明細を確認している」「スマホアプリはあまり使わない」という人は注意してください。

プロミスVisaカードの注意点とデメリット

プロミスVisaカードにはメリットも多いですが、注意点やデメリットと呼べる部分もあります。プロミスのカードローン、一般的なクレジットカードなどと比較した場合に注意すべきことをまとめたので、申し込みの前に確認するようにしてください。

- カードローンとクレジットカードの審査は別々に行われる

- クレジットカード支払い口座の登録が必要

- カードレスに非対応で郵送物なしにできない

- ローンの返済日とクレジットの支払い日が別

カードローンとクレジットカードの審査は別々に行われる

繰り返しになりますが、プロミスVisaカードではカードローンとクレジットカードの審査が別々に実施されます。

プロミスのカードローンはSMBCコンシューマーファイナンス、クレジットカードは三井住友カードによる審査があります。先にプロミスのカードローン審査が行われ、その後、クレジットカードの審査を受けなくてはいけません。

また、一度に手続きできるわけではなく、プロミスとの借入契約の締結後にクレジットカードの申し込みを行う必要があります。カード自体は1枚ですが、それぞれの申込手続きが必要で、契約には時間も、手間もかかるのです。

そのため、通常のカードローンやクレジットカードの契約に比べると、少し面倒に感じるかもしれません。

クレジットカード支払い口座の登録が必要

プロミスVisaカードではクレジットカードの支払い口座として金融機関口座の登録が必須です。

プロミスのカードローン返済については口座登録が必須にならないものの、クレジットカード利用分の引き落としのために口座登録が必要になります。

基本的にほかのクレジットカードでも口座登録は必要ですし、口座はインターネットから登録を行うことも可能です。大きな手間ではありませんが、クレジットカードの支払い口座が必要になることは知っておきましょう。

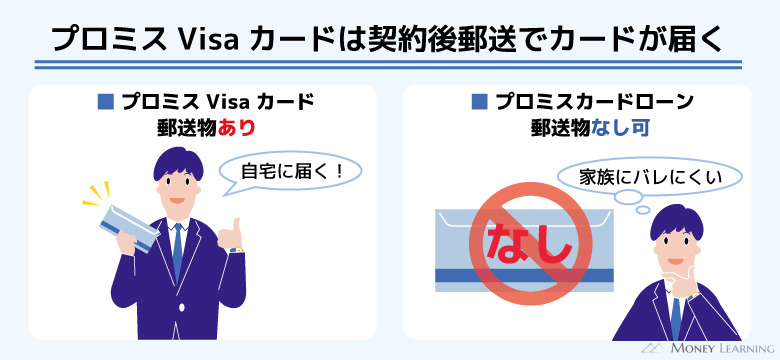

カードレスに非対応で郵送物なしにできない

プロミスVisaカードはカードレス契約やバーチャルカードに対応していません。契約後にプラスチックカードが発行されるので、受け取りが必須になります。

また、自動契約機などに来店してカードを発行するということもできず、郵送物なしにすることはできないのです。

一方、プロミスのカードローンならカードレス契約に対応していますし、インターネットショッピングやスマホ決済専用のバーチャルカード対応のクレジットカードもあります。

プロミスVisaカードに申し込む場合は、「自宅にカードが届くこと」「郵送に時間がかかること」を覚えておいてください。

ローンの返済日とクレジットの支払い日が別

プロミスVisaカードではローンの返済日とクレジットの支払い日が別になります。ローンとクレジットの両方の利用がある場合、月に2度の返済日(支払い日)があるので注意してください。

クレジットカード利用分は登録口座からの引き落としになりますが、カードローン利用分はほかの返済方法も選択可能です。口座振替以外の返済方法では自分で返済期日までに手続きする必要があるため、入金を忘れないようにしましょう。

プロミスVisaカードの返済日(支払い日)、返済方法(支払い方法)は以下のようになっています。

| カードローン | クレジットカード | |

|---|---|---|

| 返済日(支払い日) | 毎月5日・15日・25日・末日から選択可能 ※1 | 15日締め翌月10日払い・月末締め翌月26日払いから選択可能 |

| 返済方法(支払い方法) | 口座振替・銀行振込・ATM返済など | 口座振替 |

※ 「三井住友銀行」「三菱UFJ銀行」「みずほ銀行」「ゆうちょ銀行」「PayPay銀行」などでの口座振替は引き落とし日を選択可能です。ただし、金融機関によっては、引き落としが毎月5日のみになります。

プロミスVisaカードの申し込みからカードが届くまでの流れ

プロミスVisaカードではプロミス入会とクレジットカード発行の手続きをそれぞれ行う必要があります。そのため、申し込みの流れはやや分かりにくいかもしれません。

ここではプロミスVisaカードの申し込みからカードが届くまでの流れを簡単に説明していきます。

- プロミス入会の申し込み

- プロミスの入会審査

- プロミスVisaカードの発行手続き

- クレジットカードの発行

- カードの受け取り

プロミス入会の申し込み

プロミスVisaカードの申し込みは、プロミスのホームページやスマホアプリから行えます。申し込みフォームに進んだら、画面の案内に従って必要な情報を入力していきましょう。

手続きは三井住友カードのホームページからも開始できますが、結局はプロミスのサイトへアクセスすることになります。

申し込みフォームでは「本人情報」「勤務先情報」「契約方法」「本人確認」の4つに分けて必要事項の入力、申し込みの手続きをしていきます。

入力する内容は基本的にプロミスのカードローンに申し込む場合と同様です。ただ、契約方法の欄には「プロミスVisaカードに申込む」という項目があるので、そこにチェックが入っているかは確認してください。

スムーズに入力していけば数分ですべての項目を埋められるでしょう。

板垣 雄

板垣 雄 プロミスVisaカードはすでにプロミスの会員になっている人も申込可能です。ただし、この場合はプロミスの審査を受ける必要がありません。会員専用ページやスマホアプリにログインし、「プロミスVisaカードの発行手続き」の工程から手続きを進めてください。三井住友カードによるクレジットカード審査が行われ、問題なければプロミスVisaカードが発行されることになります。クレジットカード審査に否決される可能性もありますが、プロミスの契約内容などへは影響しないので安心してください。

プロミスの入会審査

プロミスVisaカードでは最初にプロミスの入会審査が実施され、申込内容や信用情報などから返済能力が判断されます。

なお、プロミスは融資開始までに最短3分とされており、審査の進捗状況や申し込みの時間帯などにもよりますが、かなりスピーディに審査結果の連絡がきます。

基本的に審査結果はメールでくるため、申し込みの際に登録したアドレスに結果が届いていないかを確認してください。

この段階ではクレジットカードの審査が終わっていません。ただ、プロミスとの契約が完了した段階でカードローンのサービスは利用可能になります。

プロミスVisaカードの発行手続き

プロミスの契約が済んだら、クレジットカードの発行手続きを行いましょう。プロミスVisaカードの発行申請は、プロミスのスマホアプリなどから手続きを進められます。

「プロミスVisaカードの発行手続」のメニューから申込画面に進み、画面の案内に従って必要事項の入力を済ませてください。

クレジットカードの申し込みでは利用代金の支払い口座の登録が必要です。そのため、あらかじめ口座情報の分かるものを手元に用意しておくとスムーズでしょう。

申し込み後、三井住友カードによってクレジットカードの入会審査が行われます。カードローン審査に比べて時間がかかるケースが多く、クレジットカードの審査結果が分かるまでには1週間前後かかります。

ちなみに、カードローンの審査が完了してからクレジットカード審査に移行するため、プロミスの審査に落ちたならクレジットカードの審査は行われません。

クレジットカードの発行

クレジットカードの審査にも通過した場合、カード発行が行われ、「三井住友カード」名で自宅に郵送されてきます。

前述のとおり、プロミスの自動契約機でカードを受け取ることはできません。配送状況にもよりますが、カード発行から到着までには最短でも5営業日以上はかかるでしょう。

カードの受け取り

プロミスVisaカードは簡易書留郵便(転送不要)で自宅に届きます。簡易書留には申込者本人の所在確認の目的もあるため、本人確認書類に記載された住所でのみ受け取りが可能です。

受け取りにはサイン、もしくは印鑑が必要で、本人以外の家族が代理で受け取ることもできます。

カードが入った封筒を受け取ったら、中身をひととおり確認してください。カードの利用方法や案内なども一緒に封入されています。

プロミスVisaカードは裏面に署名欄がないサインパネルレスカードなので、氏名を記入する必要はありません。ただ、スマホアプリの設定は事前に済ませておく方がスムーズに利用できるでしょう。

プロミスVisaカードに関するよくある質問

- プロミスVisaカードが届くまでにかかる期間はどのくらい?

- プロミスVisaカードが自宅に届くまでにかかる期間は審査の進捗状況、配送状況などによって左右されます。ただ、基本的にはクレジットカードの審査に1週間前後かかり、それからの郵送になるため1週間~2週間程度が目安です。

プロミスのカードローン審査後、クレジットカードが発行されるまでにはどうしても時間がかかります。すぐには届かないので、1週間~2週間程度は待つようにしてください。

「申し込み後、いっさい連絡がない」「カード発行手続きをしてから2週間以上が経過している」という場合は、三井住友カードのホームページから審査の進捗状況を確認すると良いでしょう。 - プロミスVisaカードは即日発行できる?

- プロミスVisaカードはクレジットカードの審査に1週間前後かかります。さらに自動契約機でのカード発行には対応していないので、クレジットカードを即日発行することはできません。プロミスVisaカードの受取方法は郵送のみです。

ただ、プロミスのカードローンについては、最短3分で融資開始とされています。(※ お申込みの時間帯や審査状況によりご希望に添えない場合がございます)

三井住友カードの入会審査中でも、プロミスの契約が済んでいればカードローンのサービスは利用できます。そのため、「すぐに現金が必要!」というときも、プロミスVisaカードなら対応可能です。 - すでにプロミスや三井住友カードに入会していてもプロミスVisaカードに申し込める?

- プロミスVisaカードはプロミス、もしくは三井住友カードの会員の方も申し込めます。

現在プロミスを利用中の方は、会員専用ページやスマホアプリからプロミスVisaカードの発行手続きを行ってください。この場合、すでにプロミスのカードローンは契約済みのため、行われるのは三井住友カードによるクレジットカード審査のみです。

一方、プロミスVisaカード以外の三井住友カードのクレジットカードを利用している方は、プロミスへの入会が必要になります。まずはプロミスの入会審査を受けて、それからプロミスVisaカードの発行手続きを行いましょう。 - プロミスVisaカードと別の消費者金融系クレジットカードの違いとは?

- プロミスVisaカードはプロミスのローン機能が一体となったクレジットカードです。プロミス以外の消費者金融でもクレジットカードは扱われており、それらは消費者金融系クレジットカードに分類されます。

例えば、アコムには「ACマスターカード」、SMBCモビットには「モビット VISA-W」というクレジットカードがあります。

同じ消費者金融系のクレジットカードでも商品内容は大きく異なるので注意してください。

まず、ACマスターカードは一部の自動契約機で即日発行が可能で、バーチャルカードにも対応しています。ポイントサービスはなく、毎月の利用金額からの自動キャッシュバック(0.25%)になりますが、「すぐにクレジットカードを利用したい」という人にはおすすめです。

次にモビット VISA-Wは「クレジットカード」「カードローン」の2つの機能が1枚になっている点がメリットになるでしょう。カードローンの機能は通常のSMBCモビットと一緒なので、限度額は最大800万円と高額な点も魅力です。

それぞれに異なる特徴があるため、メリットとデメリットを比較しながら自分にあったカードローン機能付きのクレジットカードを選びましょう。 - プロミスVisaカードの申し込みに必要な書類は?

- プロミスVisaカードの申し込みには「本人確認書類」と「収入証明書」が必要です。収入証明書については希望限度額や審査内容次第になりますが、あらかじめ用意しておくと手続きがスムーズでしょう。

プロミスVisaカードの申し込みで利用できる本人確認書類や収入証明書は表のとおりです。提出書類についてはプロミス、三井住友カードから案内があるので、その案内に従って必要な書類を準備してください。本人確認書類 ・運転免許証(経歴証明書も可)

・パスポート ※1

・健康保険証+1点(住民票の写しなど)

・マイナンバーカード ※2

・在留カード/ 特別永住者証明書収入証明書 ※3 ・源泉徴収票

・確定申告書

・青色申告決算書または収支内訳書

・税額通知書

・所得(課税)証明書

・給与明細書※ 個人番号が記載されている書類を提出する場合は、その箇所が見えないように加工した上で提出するようにしてください。

※ 本人確認書類として健康保険証を利用する場合、記号・番号・保険者番号・QRコードの箇所が見えないように加工した上で提出するようにしてください。

※1 2020年2月3日以前に申請・発行されたもので、住所欄に現住所の記載があるもの。

※2 個人番号の通知カードは利用できません。提出時には個人番号が記載されている箇所をマスキングすること。

※3 証明年度は前年度です。ただし、提出日が1月1日から3月31日の場合は、前々年度のものも提出可能です。

※3 借入希望額が50万円を超える場合、他社での借入額とプロミスでの借入希望額の合計が100万円を超える場合は収入証明書の提出が必要になります。

まとめ

プロミスVisaカードの基本的なスペックやメリット・デメリット、カードが自宅に届くまでの流れを詳しく説明してきました。

プロミスVisaカードなら1枚でプロミスのローンと三井住友カードのクレジットカードのサービスを利用できます。クレジットカードとしてのスペックは十分高く、カードローンも最大500万円、年4.5%~17.8%の金利で一般的なクレジットカードキャッシングよりも条件が良いです。

カードのデザインからはローン機能がついているとは分かりにくく、バレずにお金を借りたいという人にも向いています。

- プロミスVisaカードはプロミスローン機能一体型クレジットカード

- 年会費は永年無料で、ショッピング利用とローン返済の両方でポイントが貯まる

- シンプルデザインのナンバーレスカードで安心

- 対象店舗でのスマホのタッチ決済利用で最大7.0%還元

- 審査はプロミスと三井住友カードが別々に実施する

プロミスVisaカードにはメリットも多いですが、「カード発行に時間がかかる」「郵送物なしにできない」などのデメリットもあります。

プロミスのローン利用開始が最短3分で可能になるのに対して、三井住友カードのクレジットカード審査には1週間前後かかります。そのため、プロミスVisaカードの発行手続きから自宅にカードが届くまでには1週間~2週間ほどかかるでしょう。(※ ローン審査は状況によりご希望に添えない場合がございます)

クレジットカードの入会審査中にプロミスのローン機能を利用することは可能ですが、クレジットカードのサービスを使えるのはカード到着後です。カードローンとクレジットカードのそれぞれで手続きする必要があり、カードの受け取りに時間がかかる点には注意してください。

プロミスVisaカードのメリットとデメリットの両方を理解した上で、申し込みの手続きを進めるようにしましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。