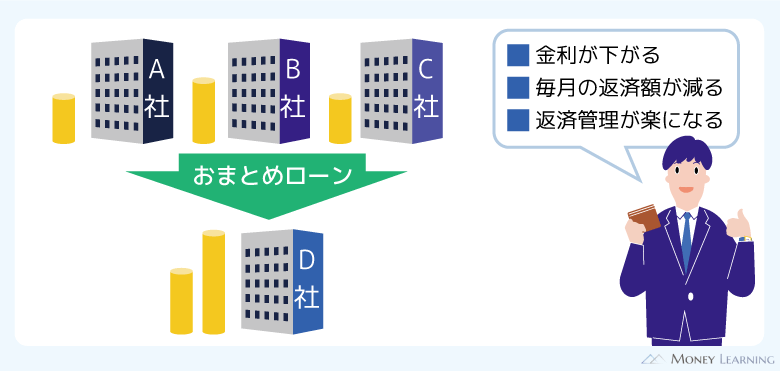

複数社からの借り入れがある場合、返済日や返済額を毎月把握するだけでも大変です。

さらに借入先が増えることで、「月々の返済が苦しい」「完済の目処が立たない」と悩んでいる人もいるでしょう。

そのようなケースに検討すべきなのがおまとめローンです。

例えば、貸金業法という法律に基づくおまとめローンであれば、返済先を一社にまとめるだけでなく、月々の返済や金利を確実に下げることもできます。

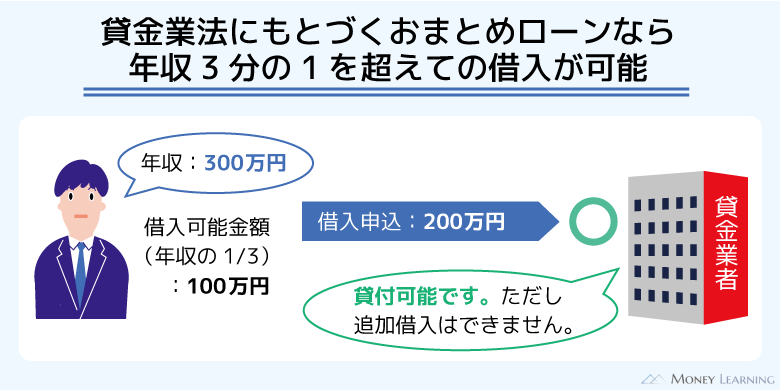

また、貸金業法に基づくおまとめローンなら総量規制の対象になりません。そのため、年収の1/3を超える債務の借り換えにも対応可能です。

この記事では複数社からの借り入れをまとめるのにおすすめのローン商品についてまとめました。

消費者金融やクレジット会社(信販会社)が扱う貸金業法に基づくおまとめローンに加えて、銀行や労働金庫などが扱う他社への返済資金の借り入れが認められている商品も紹介するので、おまとめを検討している方はぜひ参考にしてください。

目次

おまとめローンのおすすめ比較一覧

複数社にばらける債務の借り換え(おまとめ)におすすめのローンを表にまとめました。

おまとめローンを比較する場合、まずは金利や限度額が重要ですが、扱っている金融機関(銀行・消費者金融・クレジット会社)やローン商品の種類(返済専用ローン・カードローン)も確認しておくと良いです。

返済に専念したい人は追加借入できない返済専用ローンを選びましょう。もしおまとめ後に追加借入できる余地を残したいなら、カードローンを利用してのおまとめという選択肢もあります。

| 商品名 | 商品タイプ | 金利 | ご利用限度額 |

|---|---|---|---|

| 東京スター銀行 スターワン乗り換えローン | 銀行・返済専用ローン | 年9.8%・12.5%・14.6% | 30万円~1,000万円 |

| 横浜銀行カードローン | 銀行・カードローン | 年1.5%~14.6% | 10万円~1,000万円 |

| 福岡銀行カードローン(FFGカードローン) | 銀行・カードローン | 年1.9%~14.5% | 10万円~1,000万円 |

| auじぶん銀行カードローン au限定割 借り換えコース | 銀行・カードローン | 年0.98%~12.5% | 100万円~800万円 |

| 楽天銀行スーパーローン | 銀行・カードローン | 年1.9%~14.5% | 10万円~800万円 |

| スルガ銀行 フリーローン | 銀行・返済専用ローン | 年6.0%~14.5% | 10万円~500万円 |

| プロミス おまとめローン | 消費者金融・返済専用ローン | 年6.3%~17.8% | 300万円以内 |

| アイフル おまとめMAX・かりかえMAX | 消費者金融・返済専用ローン | 年3.0%~17.5% | 1万円~800万円 |

| SMBCモビット おまとめローン | 消費者金融・返済専用ローン | 年3.0%~18.0% | 500万円以内 |

| レイク de おまとめ | 消費者金融・返済専用ローン | 年6.0%~17.5% | 10万円~500万円 |

| ORIX MONEYおまとめローン | 消費者金融・返済専用ローン | 年5.0%~17.8% | 50万円~500万円 |

| ダイレクトワン お借り換えローン | 消費者金融・返済専用ローン | 年4.9%~18.0% | 1万円~300万円 |

| LINEポケットマネー 借りかえ | 消費者金融・返済専用ローン | 年3.0%~15.0% | 1万円~300万円 |

| いつも おまとめローン | 消費者金融・返済専用ローン | 年4.8%~18.0% | 1万円~500万円 |

| 中央リテール 貸金業法に基づくおまとめローン | 消費者金融・返済専用ローン | 年10.95%~13.0% | 500万円以内 |

| JCB カードローン FAITH | クレジット会社・カードローン | 年4.40%~12.50% | 500万円以内 |

| セゾン メンバーズローン | クレジット会社・返済専用ローン | 年10.0%~15.0% | 10万円~300万円 |

| ライフカード おまとめ専用サポートローン | クレジット会社・返済専用ローン | 年12.0%~16.5% | 500万円以内 |

おまとめローンの種類

複数社からの借り入れをひとつにまとめる方法はいくつかあります。自分にあった商品を選ぶためには、方法ごとの違いを理解することも重要です。

決まった分類の方法があるわけではありませんが、主なおまとめ方法は以下の3つになります。

- 他社返済資金も借りられるカードローンを利用する方法

- 資金使途がおまとめや借り換えに限定されているローンを利用する方法

- 貸金業法に基づき有利な条件で借り換える、段階的に借入残高を減らすためのローンを利用する方法

「おまとめローン」といった場合、③を意味するケースも多いですが、①や②でも複数の借入先を1社にまとめることができます。

いずれの方法においても返済先が1社になることで、返済日や返済額の管理が楽になります。

また、③のタイプなら金利や月々の返済額が、借り換える前より上がることはありません。これは貸金業法という法律に基づいて返済の負担を軽減するためのルールが設けられているからです。

一方、①や②の方法でおまとめする場合、基本的に金利や返済額などは審査の結果次第になります。そのため、返済の負担が軽減されるような契約内容なのかを事前に確認するようにしてください。

おまとめに利用できるローンの特徴を種類ごとに整理すると表のようになります。

| ①他社返済資金も借りられるカードローンを利用する方法 | ②資金使途がおまとめや借り換えに限定されているローンを利用する方法 | ③貸金業法に基づき有利な条件で借り換える、段階的に借入残高を減らすためのローンを利用する方法 | |

|---|---|---|---|

| 扱っている金融機関 | 銀行やクレジット会社など | 銀行など | 消費者金融・クレジット会社 |

| 資金使途 | 原則自由 | おまとめ・借り換え | おまとめ・借り換え |

| 追加借入 | 限度額の範囲内で可 | 不可 | 不可 |

| 総量規制 | 銀行なら対象外 | 銀行なら対象外 | 総量規制の例外 |

| 金利 | 商品・契約内容次第 | 商品・契約内容次第 | 借り換え前以下 |

| 月々の返済額 | 商品・契約内容次第 | 商品・契約内容次第 | 借り換え前以下 |

通常のカードローンを使って借り換える場合、資金使途は原則自由なので限度額の範囲内で追加借入することもできます。

しかし、②や③の方法では資金使途がおまとめ・借り換えに限定されており、融資を受けられる金額は借り換え対象とする借入残高の範囲内になります。

商品ごとの差もありますが、おまとめを検討中の方は以上のような種類ごとの傾向を把握しておきましょう。

銀行のおすすめおまとめローン

最初におまとめに利用できる銀行のローンを紹介していきます。低金利な傾向の銀行のローンでおまとめするなら、以下のような商品がおすすめです。

- 東京スター銀行 スターワン乗り換えローン

- 横浜銀行カードローン

- 福岡銀行カードローン(FFGカードローン)

- auじぶん銀行カードローン(au限定割 借り換えコース)

- 楽天銀行スーパーローン

- スルガ銀行 フリーローン

東京スター銀行 スターワン乗り換えローン

「スターワン乗り換えローン」は東京スター銀行が扱っている複数社からの借り入れを一本化することで、完済を目指すための返済専用ローンです。

スターワン乗り換えローンはインターネットから仮審査の申し込みができ、必要書類のアップロード後、審査に通ればWebで契約手続きも完了できます。(※ 口座を持っていない方は、本審査までに口座開設が必要です。インターネットから申し込みをした場合、東京スターダイレクト(インターネットバンキング)の登録も行われます。)

借換資金は東京スター銀行が借入先に直接振り込みをするため、自分で返済する必要はありません。東京スター銀行から通知された指定日(融資実行日の2営業日前の19時)までに東京スターダイレクトで返済先の登録を行ってください。

最大融資額は1,000万円と複数社のおまとめにも十分で、年9.8%・年12.5%・年14.6%(審査によって決定)という金利の低さもメリットです。

ただし、パートやアルバイトの方、個人事業主の方などはスターワン乗り換えローンを利用できません。申込条件がやや厳しめのため、事前に確認しておくようにしましょう。

| 申込条件 | 以下の条件をすべて満たす方 ・申し込み時の年齢が満20歳以上、65歳未満の方 ・前年度の税込年収が200万円以上の方 ・給与所得者で、正社員、契約社員、派遣社員の方 ・現在の勤務先の収入を確認できる書類を提出できる方 ・過去に債務整理や自己破産をしていない方 ・現在利用中のローンを延滞していない方 ・過去6ヶ月以内に当行ローンの審査で否決されていない方 ・希望金額が30万円以上、1,000万円以下の方 ※ 保証会社の保証も必要です。 |

|---|---|

| 資金使途 | 申込者本人の無担保個人向けローンの借り換えおよびおまとめ。 ※ 対象は金融機関(銀行・信用金庫・信用組合・労働金庫・農業協同組合・信販会社・カード会社・消費者金融など)のローンに限ります。また、事業性資金や東京スター銀行からの借り入れは除きます。 |

| 限度額 | 30万円~1,000万円 |

| 金利 | 年9.8%・年12.5%・年14.6% |

| 保証会社 | 「株式会社東京スター・ビジネス・ファイナンス」または「アイフル株式会社」 |

| 保証人・担保 | 不要 |

| 最長返済期間 | 10年 |

横浜銀行カードローン

横浜銀行カードローンのメリットは大きな限度額と金利の低さです。事業性資金以外であれば自由に利用できるため、他社ローンやクレジットカードのリボ払いなどをおまとめするのにも使えます。

加えて、カードローンなので利用限度額の範囲内なら追加借入も可能です。限度額は審査によって10万円~1,000万円(10万円単位)の中で決まり、その限度額に応じた金利(年1.5~14.6% ※変動金利)が適用されます。

例えば、限度額が100万円超~200万円以下なら金利は年11.8%です。

審査は銀行カードローンの中ではスピーディで、最短で申し込みの当日に結果の回答があります。カードローンの契約には横浜銀行の普通預金口座が必要になるため、店頭やスマホアプリから手続きをしてください。

| 申込条件 | 以下の条件をすべて満たす方 ・契約時の年齢が満20歳以上、69歳以下の方 ・安定した収入のある方、およびその配偶者 ※ パート・アルバイトの方も申込可能(学生を除く)。また、年収には年金を含みます。 ・「神奈川県内全域」「東京都内全域」「群馬県内の一部地域(前橋市・高崎市・桐生市)」のいずれかに居住またはお勤めの方 ・保証会社の保証を受けられる方 ・横浜銀行ならびに保証会社の個人情報の取り扱いに同意される方 |

|---|---|

| 資金使途 | 原則自由(事業性資金を除きます) |

| 限度額 | 10万円~1,000万円 |

| 金利 | 年1.5%~14.6%(変動金利) |

| 保証会社 | SMBCコンシューマーファイナンス株式会社 |

| 保証人・担保 | 不要 |

| 最長契約期間 | 1年(1年ごとの自動更新)※満70歳以降はあらたなお借入りれはできません。ご返済のみのお取り引となります。 |

福岡銀行カードローン(FFGカードローン)

福岡銀行カードローンは申し込みから契約までの手続きをスマホで完結できます。(※ 福岡銀行の普通預金口座キャッシュカードを持っていない方、銀行に登録の住所と現住所が異なる方などはWeb完結できません。)

福岡銀行の口座を持っていない方の申し込みも可能ですが、口座ありだと契約当日の銀行振込も可能です。

福岡銀行カードローンの利用限度額は10万円~1,000万円で、資金使途は原則自由となっています。他社の借入金やリボ払いなどをまとめるのにも十分な限度額です。

福岡銀行カードローンの公式ホームページでは「お借入れ診断」ができるので、まずは年齢・年収・他社借入状況の3項目で審査通過の見込みを確認すると良いでしょう。

| 申込条件 | 以下の条件をすべて満たす方 ・20歳以上、69歳以下の方 ・収入がある方(パート・アルバイト・年金受給者も申込可能) ・保証会社の保証を受けられる方 ・居住地および勤務先が九州、山口の方、または福岡銀行の普通預金口座を持っている方 |

|---|---|

| 資金使途 | 原則自由 |

| 限度額 | 10万円~1,000万円 |

| 金利(固定金利) | 年1.9%~14.5% |

| 返済方法 | ATMもしくは口座振替 |

| 保証会社 | 「ふくぎん保証株式会社」または「SMBCコンシューマーファイナンス株式会社」 |

| 保証人・担保 | 不要 |

| 最長返済期間 | 1年(1年ごとの自動更新) |

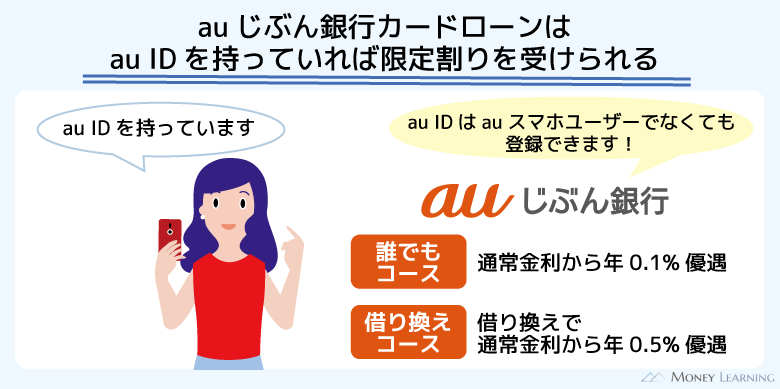

auじぶん銀行カードローン(au限定割 借り換えコース)

auじぶん銀行カードローンにはau限定割があり、そのひとつが「借り換えコース」です。他社からの借り入れをauじぶん銀行カードローンで借り換えたい人のためのコースで、年0.5%の金利優遇を受けられます。

借り換えコースの金利は年0.98%~12.5%とかなり低いですが、コースの適用には100万円以上のご利用限度額が必須です。審査の結果、100万円未満の限度額になった場合は、年1.38%~17.4%の金利の「誰でもコース」が適用されます。

ただし、希望する借り換えの総額は100万円未満でもかまいません。適用される金利によっては借り換えに適さないケースもあるため、審査結果を確認した上で、契約の判断をしましょう。

| 申込条件 | 以下の条件をすべて満たす方 ・契約時の年齢が満20歳以上、70歳未満の方 ・安定継続した収入のある方(自営業者、パート、アルバイトを含む) ・保証会社の保証を受けられる方 ※ 外国籍の方は永住許可が必要です。 ※ au限定割の適用には「申し込み時にau IDを登録すること」が必要です。 |

|---|---|

| 資金使途 | 原則自由 ※ au限定割 借り換えコースの場合、auじぶん銀行からの借り入れで他社の借入金を返済する必要があります。また、申込画面で「借り換えを希望する」に必ずチェックを入れてください。 |

| ご利用限度額 | 100万円~800万円 ※ au限定割 借り換えコースを希望し、審査の結果、100万円未満の限度額となった場合は「誰でもコース」適用となります。 |

| 金利 | 年0.98%~12.5%(借り換えコースの場合) |

| 返済方法 | 口座振替もしくはATM |

| 保証会社 | データ |

| 保証人・担保 | アコム株式会社 |

| 最長返済期間 | 1年(1年ごとの自動更新) |

楽天銀行スーパーローン

楽天銀行スーパーローンは楽天ユーザーにおすすめのカードローンです。楽天会員ランクに応じた審査優遇があり、この点は楽天銀行ならではのメリットになります。(※ 一部例外あり。必ずしもすべての会員が優遇を受けられるわけではありません。)

金利を重視する方にもおすすめで、「完済を目指したい!」というケースにも向いています。

また、楽天銀行スーパーローンの契約に楽天銀行の口座開設は必要ありません。口座を持っていない方も口座開設不要でカードローンを契約でき、別の金融機関口座での自動引き落としや振込融資も可能です。

楽天銀行の口座を持っている方、持っていない方の両方にとって使いやすいカードローンだといえるでしょう。

| 申込条件 | 以下の全ての条件を満たす方 ①満年齢20歳以上62歳以下の方(※1) ②日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) ③お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 ④楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方 (※2) ※1 但し、パート・アルバイトの方、及び専業主婦の方は60歳以下。 ※2 楽天銀行が認めた場合は不要です。 |

|---|---|

| 資金使途 | 原則自由(事業性資金を除く) |

| 限度額 | 10万円~800万円 |

| 金利 | 年1.9%~14.5% |

| 返済方法 | 口座振替・ATM・インターネット返済 |

| 保証会社 | 「楽天カード株式会社」もしくは「三井住友カード株式会社」 |

| 保証人・担保 | 不要 |

| 最長返済期間 | 1年(1年ごとの自動更新) |

スルガ銀行 フリーローン

スルガ銀行 フリーローンの資金使途は原則自由です。そのため、他社借入金の借り換えにも利用することができます。

一般的にフリーローンは融資後、返済専用になりますが、スルガ銀行 フリーローンは追加借入も可能です。借り換え後に追加の借り入れが必要になったときは、電話もしくはWebで手続きしてください。

スルガ銀行 フリーローンは全国からの申し込みに対応しており、来店不要で借り入れできます。また、スルガ銀行の普通預金口座も必要ありません。

ただし、スルガ銀行の口座を持っていない場合、口座振替による返済はできないので注意してください。専用ローンカードを使ったATM入金、もしくは振込入金で返済することになります。

| 申込条件 | 以下の条件をすべて満たす個人の方 ・契約時の年齢が20歳以上、65歳未満の方(目的別ローン完済時の年齢が70歳以下である必要もあります。) ・安定した収入があり、継続した取り引きが見込まれる方 ※元金据置型カードローンの契約がある方の申し込みはできません。 |

|---|---|

| 資金使途 | 原則自由 ※ 借り換えに利用する場合、借り入れによって他社の借入金を返済する必要があります。 ※ 資金使途を確認する書類の提出は不要です。 ※ 投機目的資金、事業性資金、個人間売買、公序良俗に反する資金には利用できません。 |

| 限度額 | 10万円~500万円 |

| 金利 | 年6.0%~14.5% |

| 保証会社 | アイフル株式会社 |

| 保証人・担保 | 不要 |

| 最長返済期間 | 10年 |

消費者金融(貸金業者)のおすすめおまとめローン

次に消費者金融のおすすめおまとめローンを紹介していきます。消費者金融などの貸金業者では貸金業法に基づく返済専用ローンを扱っています。

本来、総量規制の対象になる消費者金融からは、(他社借入を含めて)年収の1/3を超える融資は受けられません。

しかし、貸金業法に基づく返済専用ローンは総量規制の例外として扱われるため、年収の1/3超のおまとめも可能です。また、商品の性質上、借り換える前よりも高い金利、月々の返済額にならないという点も大きなメリットでしょう。

プロミス おまとめローン

プロミス おまとめローンは年6.3%~17.8%の金利で、最大300万円までの借り入れの一本化に対応しています。

貸金業法に基づく商品なので確実に借り換え前以下の金利、返済額になり、最長10年で借入残高を返済していけます。また、借入総額が年収の1/3を超えていてもおまとめ可能です。

プロミスのおまとめローンならパートやアルバイトで働く方も申し込めます。ただ、通常のカードローンと違ってインターネットからの申し込みはできないため、プロミスのコールセンター、もしくは自動契約機から申し込んでください。

ちなみにプロミスのカードローンを利用している方も、おまとめローンへの切り替えが可能です。他社のみを利用している方だけでなく、プロミスを利用中の方もおまとめできます。

| 申込条件 | 年齢20歳以上、65歳以下で本人に安定した収入のある方 |

|---|---|

| 資金使途 | ほかの貸金業者からの借入金返済 ※ 対象は消費者金融やクレジットカードなどによる無担保ローンの借り入れです。銀行カードローン、クレジットカードショッピングなどは除きます。 |

| 限度額 | 300万円まで |

| 金利 | 年6.3%~17.8% |

| 保証会社 | なし |

| 保証人・担保 | 不要 |

| 最長返済期間 | 10年間(1回~120回) |

アイフル おまとめMAX・かりかえMAX

アイフルでは「おまとめMAX」と「かりかえMAX」の2種類のおまとめローンを扱っています。おまとめMAXはアイフルからの借り入れがある人、かりかえMAXはアイフルをはじめて利用する人向けのおまとめローンになります。

おまとめMAXとかりかえMAXに金利や限度額の差はありません。ただ、アイフル利用中の方向けのおまとめMAXのみWeb完結で契約可能です。

アイフルのおまとめローンのメリットは、銀行のローンやクレジットカードのショッピングリボも借り換えの対象になることです。(※ 銀行のローンやクレジットカードのショッピングリボのおまとめを希望する方は、指定の書類の提出が必要になります。)

ほかの消費者金融のおまとめローンだと銀行ローンやクレジットカードのショッピングリボが対象にならないケースも多いです。

「銀行カードローンやクレジットカードのリボ払いの残高も一緒にまとめたい!」という人は、アイフルのおまとめローンを選ぶと良いでしょう。

アイフルのおまとめローンの限度額は最大800万円なので、さまざまな借り入れを一本化するのにも十分な金額です。

| 申込条件 | 満20歳以上の定期的な収入と返済能力を有し、アイフルの審査基準を満たす方 ※ かりかえMAXはアイフルをはじめて利用する方向けの商品です。アイフルを利用中の方はおまとめMAXへ申し込んでください。 |

|---|---|

| 資金使途 | 貸金業者、銀行ローン、クレジットカードのリボ払いの借り換え ※ 銀行ローン、ショッピングリボのおまとめを希望する場合、指定の書類の提出が必要です。 |

| 限度額 | 1万円~800万円 |

| 金利 | 年3.0%~17.5% |

| 保証会社 | なし |

| 保証人・担保 | 不要 |

| 最長返済期間 | 10年間(120回) |

SMBCモビット おまとめローン

SMBCモビット おまとめローンは、現在SMBCモビットのキャッシングサービスを契約中の方向けの返済専用ローンです。

おまとめローンの利用を希望する場合は、専用窓口に電話しましょう。審査の結果はSMSで連絡があり、契約の手続きは会員専用サービス「Myモビ」(スマートフォン版)から行えます。

借入先への返済も代行してくれるため、自分で手続きする必要はありません。申し込みの際に他社借入状況(元本・金利・毎月の返済額・振込返済先口座)を聞かれるので、あらかじめ調べておくとスムーズです。

また、おまとめ後の返済方法は豊富で、口座振替やATM返済、振込返済、インターネット返済などが利用できます。

事前に「Vポイント利用手続き」をすれば、ポイントによる返済にも対応しており、返済方法の充実度が通常のカードローンと変わらない点も特徴になるでしょう。

| 申込条件 | 満20歳~65歳の安定した収入のある方(要審査) |

|---|---|

| 資金使途 | 消費者金融、クレジットカードキャッシングの借り換え(無担保ローン) |

| 限度額 | 500万円まで |

| 金利 | 年3.0%~18.0% |

| 保証会社 | なし |

| 保証人・担保 | 不要 |

| 最長返済期間 | 13年4ヶ月(160回) |

新生フィナンシャル「レイク de おまとめ」

「レイク de おまとめ」は新生フィナンシャル株式会社が扱うおまとめローンです。

貸金業者だけでなく、銀行ローンなども借り換えの対象にでき、複数社からの借り入れを一本化することで返済の負担を軽減してくれます。

「レイク de おまとめ」の専用ダイヤルが用意されているので、申し込みは電話で行います。審査結果についても電話で連絡がありますが、本人確認や契約の手続きには自動契約機への来店が必要です。本人確認書類や収入証明書などの必要書類を持参して、最寄りの自動契約機へと向かってください。

返済については新生フィナンシャルが契約者名義で振り込んでくれます。その際の振り込み手数料は0円なので、契約者が負担する必要はありません。

| 申込条件 | 満20歳~70歳までの安定した収入のある方 |

|---|---|

| 資金使途 | 他社借入金の返済 |

| 限度額 | 10万円~500万円 |

| 金利 | 年6.0%~17.5% |

| 保証会社 | なし |

| 保証人・担保 | 不要 |

| 最長返済期間 | 10年 |

ORIX MONEYおまとめローン

ORIX MONEYおまとめローンはオリックス・クレジット株式会社が扱う返済専用ローンです。貸金業法に基づく商品なので総量規制の対象外で、年収の1/3を超える借り入れがあっても申し込めます。

ORIX MONEYおまとめローンなら申し込みから契約までのすべてをWeb上で行えます。審査結果の連絡は最短翌営業日なので、「できるだけ早くおまとめしたい」という人にも向いているでしょう。

ORIX MONEYおまとめローンの限度額は50万円~800万円です。借入総額が50万円未満でおまとめを考えている人は少ないかもしれませんが、限度額の下限にも注意してください。

おまとめ後の返済回数は12回~96回なので、最短1年、最長8年かけて返済していくことになります。

| 申込条件 | 以下の条件をすべて満たす方 ・日本国内に居住している方 ・年齢満20歳以上、64歳までの方 ・毎月定期収入のある方 |

|---|---|

| 資金使途 | 他社借入金の借り換え ※ 銀行カードローンやクレジットカードのショッピングリボ利用分をまとめる場合は、「貸金業法施行規則第10条の23第1項第1号の商品」として利用するケースに限ります。 |

| 限度額 | 50万円~800万円 |

| 金利 | 年3.0%~17.8% |

| 保証会社 | なし |

| 保証人・担保 | 不要 |

| 最長返済期間 | 1年~8年(12回~96回) |

ダイレクトワン お借り換えローン

ダイレクトワンはスルガ銀行グループの消費者金融です。貸金業法に基づく返済専用ローンである「お借り換えローン」の扱いがあり、貸金業者からの借り入れ、銀行からのキャッシングなどを借り換えることができます。

消費者金融からの借り入れやクレジットカードキャッシングだけでなく、銀行カードローンやクレジットカードのショッピングリボも対象にできる点はメリットになるでしょう。

ただし、年齢制限が「25歳以上」となっている点、限度額が「最大300万円」という点には注意が必要です。25歳未満の方の申し込みはできませんし、借入状況によっては限度額が足りないことも考えられます。

また、ダイレクトワン お借り換えローンの契約は、郵送もしくは店頭で行わなくてはいけません。急いでいるときは店頭契約がおすすめですが、店舗は静岡県・山梨県・愛知県・東京都・神奈川県にある8店舗のみです。(2023年8月現在)

店舗が近くにない場合は郵送での契約になるため、おまとめ完了までには時間がかかるでしょう。

| 申込条件 | 25歳以上の安定した収入と返済能力を有する方(要審査) |

|---|---|

| 資金使途 | 以下のいずれかの借入金の借り換え ①貸金業者からのキャッシング(カードローン)残高、クレジットカードのキャッシング残高 ②銀行からのキャッシング(カードローン)残高、クレジットカードのショッピング・リボなどの残高 ※ 両方を併用しての借り換えも可能です。 |

| 限度額 | 1万円~300万円 |

| 金利 | 年4.9%~18.0% |

| 保証会社 | なし |

| 保証人・担保 | 不要 |

| 最長返済期間 | 10年(1回~120回) |

LINE Credit LINEポケットマネー 借りかえ

LINE Credit株式会社のLINEポケットマネーは、信用スコア(LINEスコア)をキャッシング審査に利用するのが特徴の無担保ローンサービスです。

その点は貸金業法に基づく返済専用商品である「LINEポケットマネー 借りかえ」も同様で、LINEスコアも考慮した上で月々の返済額や金利が有利になるように契約条件を提示してくれます。

また、LINEスコアを登録すれば、おまとめローンの契約前に具体的な適用金利を確認することが可能です。「どのくらいの金利でおまとめできるのか知りたい!」という人にぴったりでしょう。

ただし、おまとめの対象になるのは最大5社で、すでにLINEポケットマネーの利用がある場合、他社は4社までということになります。6社以上の他社借入を一本化することができない点には注意してください。

| 申込条件 | 以下の条件をすべて満たす方 ・新規契約時の年齢が満20歳~59歳までの安定かつ継続した収入の見込める方 ・他社での借入件数が1社~5社以内の方 ※ 学生や主婦の方もアルバイトなどで安定した収入がある方は申込可能です。 ※ LINEポケットマネー契約中の方は、他社1社以上の借り入れがある方。 |

|---|---|

| 資金使途 | 貸金業者による個人向け無担保ローンの借り換え |

| 限度額 | 300万円まで |

| 金利 | 年3.0%~15.0% |

| 保証会社 | なし |

| 保証人・担保 | 不要 |

| 最長返済期間 | 36ヶ月(契約極度額30万円以下の場合) 60ヶ月(契約極度額30万円超~100万円以下の場合) 180ヶ月(契約極度額100万円超の場合) |

いつも おまとめローン

いつも おまとめローンは株式会社K・ライズホールディングスが扱う貸金業法に基づく返済専用ローンです。

中小消費者金融に分類される会社のおまとめローンなので、「大手の審査には通らなかった」という人も検討する価値があります。また、いつも おまとめローンは郵送物なしで契約可能です。

ただし、契約書類をセブンイレブンのマルチメディア端末で発行し、FAXやEメール(PDF)で送信しなくてはいけません。審査時間は最短30分とされていますが、大手消費者金融などのおまとめローンと比べるとやや手間がかかるでしょう。

| 申込条件 | 年齢20歳以上、65歳以下の本人に安定した収入のある方 |

|---|---|

| 資金使途 | ほかの貸金業者からの借入金の借り換え |

| 限度額 | 1万円~500万円 |

| 金利 | 年4.8%~18.0% |

| 保証会社 | なし |

| 保証人・担保 | 不要 |

| 最長返済期間 | 2ヶ月~5年 |

中央リテール 貸金業法に基づくおまとめローン

中央リテール 貸金業法に基づくおまとめローンの特徴のひとつは金利の低さです。商品の金利は年10.95%~13.0%なので、金利面では大手に負けていません。

ただし、下限金利の年10.95%は大手よりも高めです。

大手消費者金融のおまとめローンの審査に通る返済能力があるなら、適用金利をしっかりと確認した方が良いでしょう。高額なおまとめであれば、大手消費者金融などのおまとめローンの方が適用利率は低くなるかもしれません。

また、中央リテールの貸金業法に基づくおまとめローンの審査時間は受付完了から約2時間とスピーディで、最短翌営業日に融資を受けられます。その一方で、規模が小さい中小消費者金融ということもあり、どうしても店舗自体の休業日は多いです。

土・日・祝日は定休日となっていますし、お盆や年末年始なども審査結果の連絡に時間がかかるでしょう。

| 申込条件 | 安定した収入があり、審査基準を満たす方 |

|---|---|

| 資金使途 | 複数の貸金業者からの借入金の借り換え |

| 限度額 | 500万円まで |

| 金利 | 年10.95%~13.0% |

| 保証会社 | なし |

| 保証人・担保 | 不要 |

| 最長返済期間 | 10年(120回) |

クレジットカード会社のおすすめおまとめローン

クレジットカードも法律上は貸金業者に該当します。そのため、一部のクレジットカード会社・信販会社でも貸金業法に基づく返済専用ローンの扱いがあります。

また、銀行カードローンに負けない金利水準の信販系カードローンもあるため、資金使途が原則自由となっているカードローンを借り換えに利用することも可能です。

消費者金融のおまとめローンと比較すると審査時間はやや遅いものの、十分に検討する価値はあるでしょう。

他社借入の借り換えに利用できるクレジットカード会社のおすすめおまとめローンを紹介していきます。

JCB カードローン FAITH

JCB カードローン FAITHはクレジットカード会社の株式会社ジェーシービーが扱うローン専用カードです。ショッピング機能の付帯はなく、借入専用のローンカードになります。

また、JCB カードローン FAITHは通常のカードローンで、貸金業法に基づく返済専用のローンではありません。しかし、資金使途は原則自由なので、他社借入の借り換えにも利用可能です。

キャッシングリボ払いの金利は年4.40%~12.50%であり、消費者金融からの借り入れやクレジットカードのリボ払い(ショッピングリボ)を借り換えるのにも使いやすいでしょう。

返済専用のローンの場合、借り換え後に他社解約が必要なケースも多いです。

一方、通常のカードローンなら基本的に他社解約は不要ですし、JCB カードローン FAITHの限度額内で追加借入することもできます。そのため、追加借入できるカードローンを1枚持っておきたいという方におすすめです。

| 申込条件 | 20歳以上58歳以下で、本人に毎月安定した収入のある方。 ※ 個人の給与収入、または事業所得を示す書類をお持ちでない方は対象となりません。(学生、パート・アルバイトの申し込みはできません。) ※ 現在の借入合計残高(住宅ローン・自動車ローンは除く)が年収の3分の1を超えている方は対象となりません。 |

|---|---|

| 資金使途 | 原則自由 ※ 他社からの借入金の借り換えにも利用できるカードローンです。貸金業法に基づく商品(返済専用のおまとめローン)ではありません。 |

| 限度額 | 500万円まで(キャッシングリボ払い) |

| 金利 | 年4.40%~12.50%(キャッシングリボ払い) 年5.00%(キャッシング1回払い) |

| 保証会社 | なし |

| 保証人・担保 | 不要 |

| 最長返済期間 | 145回 ※ 利用残高および返済方式に応じて最長返済期間は変わります。最長145回は利用残高500万円、残高スライド元金定額払いの場合です。 |

セゾン メンバーズローン

セゾン メンバーズローンは資金使途が決まっている方向けの返済専用ローンです。貸金業法に基づく商品のため総量規制の対象外で、年収の1/3超の借り換えにも対応しています。

さらに返済先を1社にまとめるだけでなく、月々の返済額や金利を下げることもできます。

セゾン メンバーズローンの限度額は10万円~300万円で、金利は年10.0%~15.0%です。返済回数は6回~96回なので、最長8年間で返済を行っていくことになります。

セゾン メンバーズローンは20歳~80歳までの本人に安定した収入がある方なら申込可能です。

ただし、完済時の年齢が80歳を超える場合、学生の場合は融資対象になりません。セゾン メンバーズローンの申し込みを検討する際は、この2点に注意してください。

| 申込条件 | 20歳~80歳までの本人に安定した収入がある方 ※ 完済時の年齢が80歳を超える場合の申し込みはできません。 ※ 学生の方は申し込みできません。 |

|---|---|

| 資金使途 | 原則自由(事業性資金を除く) |

| 限度額 | 10万円~300万円 |

| 金利 | 年10.0%~15.0% |

| 保証会社 | なし |

| 保証人・担保 | 不要 |

| 最長返済期間 | 6ヶ月~96ヶ月 |

ライフカード おまとめ専用サポートローン

ライフカード おまとめ専用サポートローンは複数の借り入れを一本化するための返済専用ローンです。

貸金業法に基づく返済専用ローンで、最短7日でおまとめできます。大手消費者金融のおまとめローンと比べるとやや時間がかかるものの、借り換え完了までは十分にスピーディです。

また、ライフカード おまとめ専用サポートローンは銀行ローンやクレジットカード(ショッピングリボ)も借り換えの対象になります。消費者金融以外からの借り入れにも対応できる点はメリットになるでしょう。

ただし、銀行などの金融機関からの債務、クレジットカードのショッピングリボをおまとめの対象にするケースでは、利用状況の分かる書類(残高証明書や利用明細書など)が必要です。消費者金融以外からの借り入れもまとめたい場合は、本人確認書類や収入証明書に加えてそれらの書類も用意してください。

| 申込条件 | 満26歳以上で安定した収入のある方 |

|---|---|

| 資金使途 | 複数の貸金業者からの借入金の借り換え |

| 限度額 | 500万円まで |

| 金利 | 年12.0%~16.5% |

| 保証会社 | なし |

| 保証人・担保 | 不要 |

| 最長返済期間 | 84ヶ月 ※ 借入状況などに応じて最長120ヶ月まで対応可能 |

中小消費者金融のおまとめローン一覧

貸金業法に基づくおまとめローンを扱っているのは大手消費者金融以外にもあります。

例えば、中小消費者金融の中にもおまとめローンを扱っている業者は多いです。

「大手の審査に通らない」という人は中小消費者金融のおまとめローンを検討しましょう。大手消費者金融のサービスに比べて利便性は劣りますが、中小消費者金融のおまとめローンも貸金業法という法律に基づいて提供されています。

そのため、確実に月々の返済額の負担を軽減することができます。具体的な金利は審査の結果次第になるものの、「月々の返済が苦しい」「返済に遅れが出そう」というときは中小消費者金融のおまとめローンもおすすめです。

| おまとめローン | 金利 | 限度額 |

|---|---|---|

| アロー 借換ローン | 年15.00%~19.94% | 200万円まで |

| いつも おまとめローン | 年4.8%~18.0% | 1万円~500万円 |

| フクホー 貸金業法に基づく借換えローン | 年7.3%~20.0% | 5万円~200万円 |

| 中央リテール 貸金業法に基づくおまとめローン | 年10.95%~13.0% | 500万円まで |

| az 貸金業法に基づくおまとめローン | 年7.0%~18.0% | 30万円~200万円 |

| Any (エニー) おまとめローン | 年5.0%~15.0% | 50万円~500万円 |

| 令和カード 貸金業法に基づくおまとめローン | 年7.3%~15.0% | 100万円~2,000万円 |

| UCS(ユーファイナンス) ビッグローン | 年7.3%~15.0% | 100万円~700万円 |

| グットファイナンス 貸金業法に基づく借換えローン | 年10.0%~15.0% | 10万円~300万円 |

| エース スイッチローン | 年7.0%~20.0% | 100万円まで |

| サンワフィナンシャル 貸金業法に基づくおまとめローン | 年6.8%~18.0% | 1万円~300万円 |

| アクア おまとめローン | 年7.0%~17.95% | 30万円~300万円 |

| 大国屋 借り換えローン | 年10.0%~17.0% | 1,000万円まで |

| エクセル おまとめローン | 年9.0%~20.0% | 300万円未満 |

| デイリーキャッシング 貸金業法に基づくおまとめローン | 年8.5%~14.5% | 50万円~600万円 |

| キャッシングシンエイ 貸金業法に基づくおまとめローン | 年7.5%~18.0% | 200万円まで |

| アスマイル 借換え・おまとめローン | 年6.9%~13.9% | 1万円~300万円 |

| アークファイナンス 貸金業法に基づくおまとめローン | 年7.7%~14.6% | 500万円まで |

| アイクレジット 貸金業法に基づく借換えローン | 年10.0%~15.0% | 10万円~300万円 |

| ファースト 貸金業法に基づくおまとめローン | 年12.0%~20.0% | 1万円~500万円 |

地方銀行のおまとめローン一覧

おすすめのおまとめローンの中でも「東京スター銀行 スターワン乗り換えローン」などの地方銀行が扱う返済専用ローンや他社返済資金の借り入れが認められているカードローンを紹介しました。

ただ、そのほかにもおまとめに利用可能な地方銀行のローンはたくさんあります。地方銀行においても銀行ならではの低金利がメリットになるので、「金利重視で借り換えを行いたい人」は検討してみてください。

その一方で、地方銀行が扱うローンは申し込めるエリアが限定されているケースも多いです。全国からの申し込みに対応していない商品も少なくないため、基本的には地元の銀行、現在利用中の銀行の商品を検討すると良いでしょう。

以下のような地方銀行ではおまとめに利用できるローン商品を扱っています。

| おまとめローン | 金利 | 限度額 |

|---|---|---|

| 東京スター銀行 スターワン乗り換えローン | 年9.8%・12.5%・14.6% | 30万円~1,000万円 |

| 西日本シティ銀行 NCBおまとめローン(無担保型) | 年4.5%~15.0% | 10万円~500万円 |

| 西日本シティ銀行 NCB おまとめローン(不動産担保型) | 年6.8%・9.0%(変動金利) 年12.0%・14.5%(固定金利) |

200万円~1,500万円 |

| きらぼし銀行 おまとめローン | 年3.4%~14.8% | 10万円~500万円 |

| みちのく銀行 あわせ~る | 年4.5%~14.5% | 10万円~500万円 |

| 池田泉州銀行 フリーローン | 年4.5%~14.5% | 30万円~500万円 |

| 百十四銀行 114おまとめローン | 年4.8%~14.5% | 1万円~500万円 |

| 第四北越銀行 おまとめローン | 年6.8%~14.5% | 10万円~500万円 |

| 関西みらい銀行 関西みらいフリーローン | 年6.0%~14.0% | 10万円~500万円 |

| 関西みらい銀行 フリーローン<不動産担保型> | 年1.9%~9.8% | 100万円~1億円 |

| 豊和銀行 おまとめフリーローン「ほうわスーパーベスト」 | 年3.8%~14.5% | 10万円~500万円 |

| 三十三銀行 おまとめローン | 年9.8%・12.8%・14.8% | 10万円~500万円 |

| 愛媛銀行 借換専用「ひめぎんおまとめローン」 | 年5.8%~14.5% | 500万円まで |

| 紀陽銀行 おまとめローンプラス | 年6.5%~14.0% | 10万円~500万円 |

| 中国銀行 おまとめフリーローン | 年3.2%~14.5% | 10万円~500万円 |

| 群馬銀行 フリーローン「おまとめ太郎」 | 年4.6%~14.5% | 10万円~500万円 |

| 福岡銀行 おまとめ・フリーローン(ナイスカバー) | 年5.9%・9.9%・12.9% | 10万円~500万円 |

| スルガ銀行 フリーローン | 年6.0%~14.5% | 10万円~500万円 |

| 名古屋銀行 フリーローン | 年3.5%~13.5% | 10万円~1,000万円 |

信用金庫・労働金庫のおまとめローン一覧

銀行以外に信用金庫や労働金庫などの金融機関でもおまとめローンの扱いがあります。信用金庫や労働金庫は居住地域によって利用できる金庫が異なるため、地元の金庫の取り扱い商品を確認してください。

また、銀行のおまとめローン以上に低金利な商品もありますが、その分、審査は厳しめです。年収や勤続年数などに制限があるケース、所属する労働組合などが金庫へ出資していないと借換資金としての利用ができないケースもあるので、まずは利用条件を確認するようにしましょう。

さらに、融資実行までに1ヶ月程度の期間を要するケースもあって、「今すぐにおまとめしたい」という人には向きません。

信用金庫や労働金庫のおまとめローンは、審査に自信がある人、時間に余裕がある人向きのローン商品だといえます。

| おまとめローン | 金利 | 限度額 |

|---|---|---|

| 多摩信用金庫 おまとめローン「リンク」 | 年7.0%~11.0% | 500万円まで |

| 朝日信用金庫 朝日フリーローン ワイド | 年2.7%~14.6% | 500万円まで |

| 能登信用金庫 おまとめローン | 年7.5%・11.5%・13.5% | 10万円~500万円 |

| 東京信用金庫 WEBフリーローン | 年2.95%・5.0%・7.0%・10.0%・14.0% | 30万円~500万円 |

| 東京東信用金庫 ひがしんマイライフ | 年5.0%・9.0%・14.5% | 10万円~500万円 |

| 横浜信用金庫 フリーローンBEYOND | 年3.0%~14.5% | 10万円~1,000万円 |

| 青梅信用金庫 <あおしん>フリーローン | 年6.0%~12.0% | 10万円~500万円 |

| 飯田信用金庫 おまとめローン「まとめ隊」 | 年9.8%・12.8%・14.5% | 10万円~500万円 |

| 大阪信用金庫 おまとめONE’S LOAN | 年9.8%・11.8%・13.8% | 10万円~500万円 |

| 但陽信用金庫 おまとめ300 | 年5.050%(変動金利Aタイプ) | 50万円~300万円 |

| 上越信用金庫 「ときめきローン」 | 年3.3%~14.5% | 500万円まで |

| しののめ信用金庫 フリーローン「ブリッジ」 | 年5.5%~14.5% | 300万円まで |

| 碧海信用金庫 へきしん「フリープラン」 | 年4.0%・6.0%・7.0%・9.0%・12.0% | 1万円~500万円 |

| 城北信用金庫 フリーローン コレクト | 年3.5%~13.5% | 10万円~1,000万円 |

| 川崎信用金庫 フリーローン | 年6.0%・10.0%・14.0% | 500万円まで |

| きのくに信用金庫モアフリー | 年3.5%~13.5% | 10万円~1,000万円 |

| 高松信用金庫 おまとめフリーローン「イントゥワン」 | 年4.5%~14.5% | 10万円~1,000万円 |

| 日本海信用金庫 おまとめローンビッグサポート | 年14.0%~14.5% | 500万円まで |

| 新潟信用金庫 フリーローン まとめる君 | 年5.3% | 10万円~500万円 |

| 甲府信用金庫 甲しんおまとめローン | 年9.8%・11.8%・14.5% | 10万円~500万円 |

| 半田信用金庫 はんしんスーパーフリーローン | 年6.8%・9.8%・12.8%・14.0% | 10万円~500万円 |

| 湖東信用金庫 フリーローン | 年6.0%~13.0% | 500万円まで |

| 山梨信用金庫 WEB完結型フリーローン エブリィ | 年年5.7%・年7.2%・年8.7%・年10.7%・年13.5% | 500万円まで |

| 飛騨信用組合 おまとめローン500 | 年9.8%・12.8%・14.5% | 10万円~500万円 |

| 京都中央信用金庫 京都中信スマートフリーローン | 年7.0%~14.5% | 500万円まで |

| 広島信用金庫 まかせんサイ | 年年3.0%・年4.0%・年6.0%・年9.6%・年12.0%・年14.0% | 500万円まで |

| 北海道信用金庫 フリーローン 『ビジネス』&『ライフ』 | 年5.8%・8.3%・13.8% | 10万円~500万円 |

| 中央労働金庫 フリーローン | 年5.825%(変動金利)・7.000%(固定金利) ※1 | 1万円~500万円 |

| 東北労働金庫 おまとめローン「アシスト500」 ※2 | 年5.000% | 500万円まで |

| 中国労働金庫 おまとめローン | 年2.5%~5.0% | 2,000万円まで |

| 新潟県労働金庫 〈ろうきん〉おまとめローン | 年6.2%~9.8% | 300万円まで |

| 四国労働金庫 借り換えローン【おまとめ専用カードローン 一本太助】 | 年5.1% ※3 | 50万円~500万円 |

| 沖縄労働金庫 おまとめ専用フリーローン | 年3.8%~9.8% | 10万円~500万円 |

| 静岡県労働金庫 おまとめライト | 年4.950% | 300万円まで |

※1 団体会員の構成員に適用される利率です。

※2 団体会員専用商品です。

※3 下限金利です。実際の適用利率は借入状況などに応じて決まります。

おまとめローンを比較する際のチェックポイント

おすすめのおまとめローンの商品ごとの特徴を紹介してきましたが、多くの選択肢の中から自分にあった商品を選ぶのは難しいです。

そこでおまとめローンを比較するときに必ずチェックしたいポイントをまとめました。申し込み後や借り換え後に「失敗した…」と後悔しないためにも、次のようなポイントをチェックするようにしてください。

| 比較項目 | 比較する際のポイント |

|---|---|

| 申込条件 | 年収や雇用形態に制限がないかを確認する。また、地方銀行の場合は、営業エリア外から申し込めるかもチェック。 |

| 金利の低さ | 上限金利もしくは全額をまとめた場合の融資額に適用される金利を確認する。 |

| 最大限度額 | 現在の借入残高の全額をまとめられるだけの限度額かどうかを確認する。 |

| 返済回数・返済期間 | 最大返済回数が多い(最長返済期間が長い)方が、余裕を持って返済できる。融資額によって返済回数・返済期間が変わることも多いので注意。 |

| 月々の返済額 | 月々の返済額が借り換える前よりも低くなるのかを確認する。 |

| 返済方法 | 口座振替が利用できると返済忘れが起きにくい。銀行の場合は、どの金融機関の口座を利用できるのかも確認する。また、繰り上げ返済や一括返済にかかる手数料もチェック。 |

| おまとめ対象の借り入れ | 貸金業者のおまとめローンの場合、銀行からの借り入れやクレジットカードのリボ払いが対象外になるケースも多い。 |

| 借り換え実行までのスピード | 大手消費者金融のおまとめローンは比較的スピーディ。一方、銀行や労働金庫、信用金庫などは審査が遅めで、長いと1ヶ月程度かかることもある。 |

| 担保の有無 | 基本的には担保は不要。ただし、中小消費者金融では保証人が必要なケースもある。また、銀行の場合は保証会社の利用が必要になることが多い。 |

申込条件

銀行や労働金庫などの金融機関が扱う商品の場合、年収や雇用形態、勤続年数などが制限されるケースもあります。このような制限のある商品の方が、審査基準は厳しくなるでしょう。

加えて、地方銀行の商品は、その銀行の営業エリア外からの申し込みができないことも多いです。「◯◯県内に在住、もしくは勤務先がある方」「当行の普通預金口座をお持ちの方」などの条件がつくケースもあるので注意してください。

その一方で、消費者金融などが扱うおまとめローンは、比較的、少ない条件で申し込めます。どの商品にも年齢制限はあるので対象年齢は確認しなければいけないものの、基本的に年収や雇用形態などの制限はありません。

金利の低さ

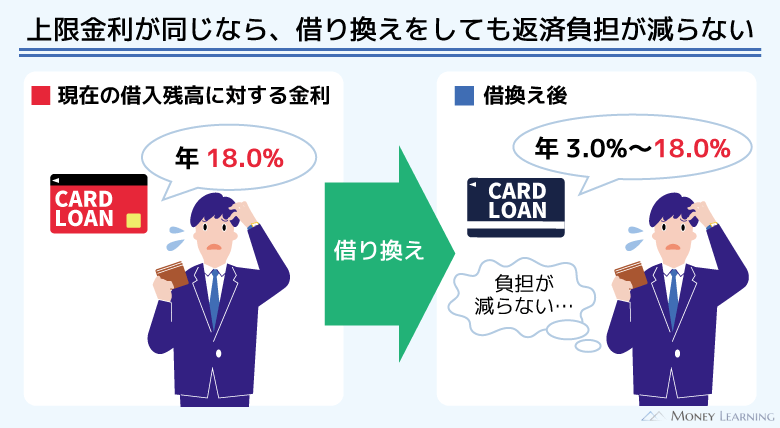

複数社からの借り入れをまとめるのには「返済管理を楽にする」という以外にも、「金利を下げて負担を減らす」という意味もあります。

金利が下がれば発生する利息は減るため、月々の返済額を減らしても返済総額が減少するケースもあるのです。

返済総額は返済期間によっても左右されるので一概にはいえませんが、借り換え前よりも金利が下がることは非常に重要です。

「現在適用されている利率よりも上限金利が低い」もしくは「借り換え後に適用される利率が現在よりも低くなる見込み」の商品を選びましょう。

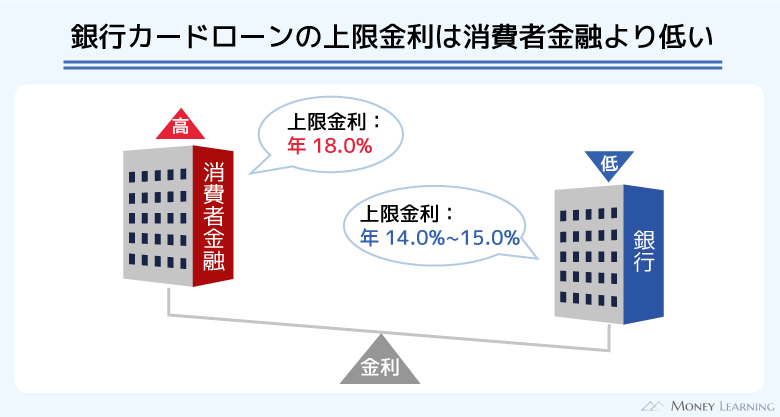

例えば、現在の借り入れが消費者金融やクレジットカードキャッシングなどで年18.0%の金利の場合、上限金利が年14.0%の銀行カードローンで借り換えれば適用利率を大きく下げられます。

また、利息制限法に基づいておまとめ後の合計金額が100万円以上だと年15.0%以下の金利になりますし、貸金業法に基づくおまとめローンなら借り換える前以下の金利になります。

実際の適用利率は審査結果が出るまで分からないものの、「確実に金利を下げたい」という人には消費者金融のおまとめローンがおすすめです。

消費者金融のおまとめローンの場合、商品の性質上、借り換え前よりも不利な条件になることはありません。

最大限度額

通常のカードローンではあまり確認しないかもしれませんが、おまとめローンに関しては最大限度額も重要です。できるだけ1社で全額を借り換えられるような限度額の商品を選びましょう。

おまとめローンの中には最大限度額が100万円~300万円程度の商品もあり、借入状況によってはすべてをまとめられないことも考えられます。

おまとめローンでいくらまで借りられるかは審査の結果次第になるものの、借入残高の合計よりも最大限度額が小さい商品は避けるのが無難です。

また、一部の商品には「100万円以上から利用できる」といったような高めの最低限度額が設定されている商品もあります。まずは現在の借入残高の合計金額を計算し、その額を問題なくまとめられるかどうかをチェックしてください。

返済回数・返済期間

おまとめローンは商品ごとに返済回数・返済期間が異なります。「余裕を持って月々の返済を行いたい」という場合は、最大返済回数が多い(最長返済期間が長い)商品を選びましょう。

例えば、年15.0%の金利で3年間かけて100万円を返済するなら、月々の返済額は34,665円です。一方、5年かけて返済するのであれば、月々の返済額は23,789円になります。(※ 最終回の返済額は異なります。また、返済状況などによって返済額は変わるため、参考値だと考えてください。)

ただし、返済回数・返済期間は融資額によっても変わってきます。そのため、借入残高の全額をまとめた場合に、最大何回の返済になるのか、最長何年で返済できるのかをチェックすると良いです。

板垣 雄

板垣 雄 返済専用のフリーローンやおまとめローンで借り換える場合、契約の段階で完済までの返済予定が分かります。その一方で、追加借入できるカードローンをおまとめに利用するなら、返済計画を自分で立てなくてはいけません。基本的には借入残高で月々の返済額が決まるものの、途中で追加借入すると完済までの期間は延長されてしまいます。「返済することにだけに専念したい」という人は、追加借入のできない返済専用のローンでおまとめしましょう。

月々の返済額

「毎月の返済額を減らしたい」と考えている方は、おまとめ後の返済額もチェックしておきましょう。貸金業法に基づくおまとめローンであれば、借り換え後に月々の返済額が増えることはありません。

しかし、通常のカードローンやフリーローンで借り換えを行う場合、契約前よりも月々の負担が増えるケースもあります。返済額の決まり方は商品ごとに違うため、「希望どおりにおまとめできたなら、月々の返済額はいくらになるのか」も確認してください。

おまとめによって金利が下がり、返済ペースも落とさないなら返済総額は減りますが、毎月の返済に遅れが出ては意味がありません。まずは返済期日に遅れずに支払いをすることが大切なので、「次回の返済も危ない…」という人には月々の返済額を減らせるような商品をおすすめします。

返済方法

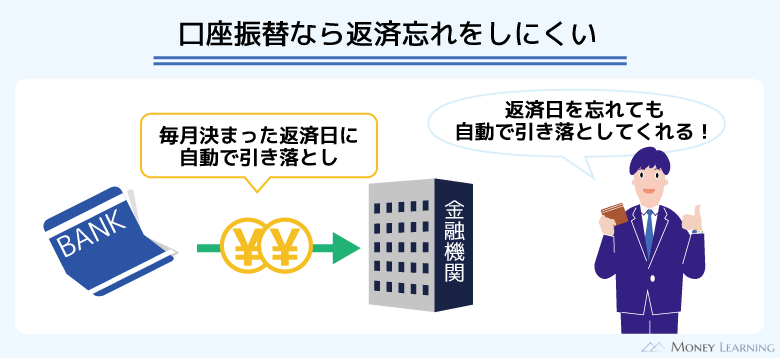

おまとめローンにはさまざまな返済方法が用意されていますが、返済忘れを防ぐなら「口座振替」がおすすめです。毎月の返済日に口座から自動で返済額を引き落としてくれるので、自分でATMや銀行振込で入金する方法よりも返済日を忘れにくいでしょう。

また、あわせて確認したいのは、繰り上げ返済や一括返済にかかる手数料です。通常のカードローンの場合、銀行振込やATM利用に手数料がかかるケースはあっても、繰り上げ返済や一括返済に手数料はかかりません。

その一方で、返済専用のローンでは、繰り上げ返済や一括返済に手数料がかかる商品もあります。金利などの貸付条件が良ければ気にならないかもしれませんが、できれば繰り上げ返済や一括返済の手数料が無料の商品を選びましょう。

特に銀行や労働金庫、信用金庫などの金融機関が扱う返済専用のローンでは、繰り上げ返済や一括返済に手数料がかかる商品も多いので注意が必要です。

おまとめ対象の借り入れ

おまとめローンを利用する場合、「借り換え後に金利が下がること」も大切ですが、そもそもおまとめ対象にならない借り入れもあります。

例えば、消費者金融のおまとめローンでは、銀行からの借り入れ(銀行カードローンなど)やクレジットカードのショッピング枠(リボ払い)は対象外というケースも多いです。

消費者金融からの借り入れだけをまとめても、クレジットカードのショッピングリボが残ってしまってはおまとめローンの効果を最大限活かせません。最初に現在の借入状況を整理しておくことをおすすめします。

もし銀行カードローンやショッピングリボも含めておまとめしたいなら、借り換えの対象が広い銀行のカードローンや返済専用ローンを検討してください。

また、資金使途が「他社への返済資金」のようになっている場合、その会社からの借り入れは借り換えの対象外です。現在利用していない会社のおまとめローンに申し込むか、自社借入も一緒にまとめられる商品を選びましょう。

借り換え実行までのスピード

申し込みから借り換えまでにかかる期間は、商品によって大きく異なります。

大手消費者金融のおまとめローンなら融資までがスピーディで、申し込みの当日に審査結果が分かる、契約できるというケースもあります。通常のカードローンよりは用意する書類なども多く、手続きや審査に時間がかかりやすいですが、即日~数日で借り換えることも十分に現実的でしょう。

中小消費者金融のおまとめローンも融資実行は比較的スピーディです。ただし、手続きのために来店が必要になるケースもあるので、申し込みから借り換えまでの流れを事前に確認しておいてください。

板垣 雄

板垣 雄 銀行カードローンも審査結果は数日以内で分かることが多いです。即日での借り換えは難しいケースが多いですが、遅くても1週間~2週間ほどで借りられるでしょう。その一方で、銀行や労働金庫、信用金庫の返済専用ローンの場合は、手続きに時間がかかりやすいです。来店や郵送での手続きが発生すると、借り換えるまでに1ヶ月以上かかることもあるため注意してください。「次回の返済すらも厳しい」という切迫した状況の場合、手続きに時間がかかる商品はおすすめできません。

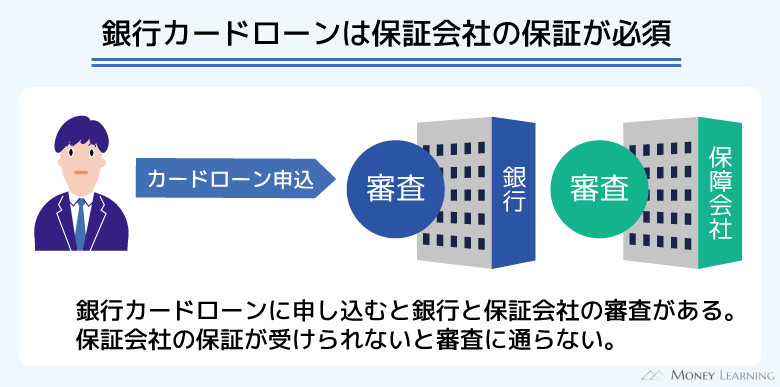

担保の有無

ほとんどのおまとめローンは担保も保証人も不要です。一部の商品では連帯保証人が必要になるケースもありますが、記事内で紹介したような大手消費者金融や銀行の商品なら基本的に不要だと考えて問題ありません。

ただし、銀行が扱っている商品では、保証会社の利用が必要になります。ローンと同時に保証委託の申し込みをすることになり、保証審査に通らなければ契約はできません。

通常のカードローンにおいてもいえることですが、保証会社が必要だと審査は厳しくなるでしょう。

また、銀行などでは不動産担保型のおまとめローンも扱っています。土地や建物などの不動産が必要になるものの、担保があるため高額なおまとめにも対応可能です。不動産担保型のおまとめローンは金利も低くなりやすいので、活用できる担保がある人は検討してみてください。

消費者金融と銀行のおまとめローンはどっちがおすすめ?

説明してきたようにおまとめローンは消費者金融や銀行などで扱われています。

商品ごとの違いはもちろん確認しなければいけませんが、消費者金融と銀行のどちらが良いのか迷うこともあるでしょう。ここからは消費者金融のおまとめローンに向いている人、銀行のおまとめローンに向いている人について解説していきます。

消費者金融のおまとめローンに向いている人

以下のような方には消費者金融のおまとめローンがおすすめです。

- 借り入れが消費者金融、クレジットカードキャッシングのみ

- 追加借入はできなくて良いので返済に専念したい

- 確実に今よりも良い条件で借り換えを行いたい

- 借入総額が年収の1/3に近い、もしくは年収の1/3を超えている

- 一定の収入はあるものの、銀行の審査に通る自信はない

消費者金融などの貸金業者が扱うおまとめローンは、貸金業法という法律に基づいて提供される商品です。本来、貸金業者からの借り入れは総量規制の対象になりますが、一定の条件を満たすことで総量規制の例外になります。

商品の性質上、不利な条件での借り換えになることはなく、「とにかく完済までの道筋をつけたい」という人にもおすすめです。

貸金業法に基づく商品だからといって審査が甘いわけではありませんが、返済に専念するための専用ローンということもあって銀行の商品と比べて契約のハードルは低いでしょう。

銀行のおまとめローンに向いている人

一方、銀行が扱うおまとめローンに向いているのは以下のような方です。

- できるだけ低い金利で借り換えたい

- 他社借入の件数は多くても3件程度

- 借入総額が年収の1/3を大きく下回っている

- 毎月の返済にはまだ余裕がある

- 銀行カードローンやショッピングリボもまとめたい

銀行のおまとめローンは、法律に基づいて提供されているわけではありません。そのため、良くも悪くも、金利は審査の結果次第です。

現在の金利によっては、審査結果を見てからおまとめの判断をしなければいけないケースも出てくるでしょう。

また、資金使途が原則自由のカードローン、フリーローンを利用する方法とおまとめ・借り換え専用の商品を利用する方法がありますが、いずれも審査通過のハードルは高めです。

「おまとめできなければ次回以降の返済が怪しい」といったような切羽詰まった状況の人にはおすすめできません。年収に対する他社借入の割合がそこまで大きくない人や借入先に銀行カードローンを含む人向けのおまとめ方法になるでしょう。

おまとめローンの審査は厳しい?

おまとめローンの契約にも審査があります。この点は通常のカードローンやフリーローンを契約するのと同様です。

「おまとめローンの審査は厳しいのだろうか?」といったような不安を持っている人もいるでしょう。

基本的におまとめローンは複数社への返済に困っている人向けの商品です。そのため、「高い返済能力がなければ審査通過できない」というわけではありません。

ただ、「複数の他社借入がある」「返済期間が長くなりやすい」などの理由から、通常よりも収入の安定性が重視されるケースは多いと考えてください。

特に銀行や労働金庫、信用金庫などのおまとめローンはその傾向が強く、申し込みに「年収~万円以上」や「パート・アルバイトの申込不可」などの条件がついている商品もあります。

必ず審査通過できるようなおまとめローンは存在しませんが、審査に不安があるなら大手消費者金融の貸金業法に基づく商品がおすすめです。

銀行の商品は保証会社の利用が必須になるため、通常のカードローンと同じように銀行の方が審査は厳しめになります。

審査基準などが公開されていない以上、一概に甘い・厳しいと断言することはできないものの、種類別におまとめローンの審査傾向をまとめると以下のようになります。

| おまとめローンの種類 | 審査が不安な人におすすめ | 年収などの申し込みの制限 | 審査スピード | 保証会社 | 追加借入 |

|---|---|---|---|---|---|

| 貸金業法に基づくおまとめローン | ◎ | 基本的になし | ◎ | なし | 不可 |

| 銀行のおまとめ・借り換え用ローン | ◯ | 一部あり | △ | あり | 不可 |

| 労働金庫や信用金庫のおまとめ・借り換え用ローン | × | ありが多い | × | あり | 不可 |

| 銀行カードローン | △ | 基本的になし | ◯ | あり | 可 |

審査が甘いおまとめローンは存在する?

審査が不安な人には消費者金融のおまとめローンがおすすめだと説明しましたが、それは審査が甘いという意味ではありません。

複数社から借り入れがある場合、ばらばらの借入先に利息を支払っています。これは貸し倒れのリスクも分散されている状態だといえるでしょう。

しかし、おまとめローンによって借入先が一社になれば、分散していたリスクも一社で背負うことになるのです。

甘い審査では貸し倒れによる損害を被る可能性が高くなるため、「完済まで支払いを続けられるだけの返済能力があるのか」はしっかりとチェックされます。

この点は消費者金融だけでなく、銀行や労働金庫なども一緒です。返済の見込みがなければ、おまとめローンの審査に通ることはないと考えてください。

おまとめローンの審査に通過できる他社借入は何件まで?

おまとめローンの審査では他社借入の状況が非常に重要になります。基本的には他社借入の件数が多ければ、審査通過しづらくなるでしょう。

ただし、重要なのは件数よりも金額です。おまとめ後、遅れずに返済していけるかがポイントになるため、年収に対する他社借入金額の割合や収入の安定性が主にチェックされます。

例えば、他社借入が5件以上あっても、年収に対する割合が小さければ十分に審査通過は可能です。

しかし、実際には他社借入の件数が増えれば、年収に対する借入総額の割合も大きくなるケースが多いでしょう。

目安としては他社借入が3件以内であれば銀行の商品でのおまとめも選択肢になりますが、3件を超えるのであれば消費者金融のおまとめローンがおすすめです。

中には「借入件数5件まで」のような条件付きのおまとめローンもあるため、指定の件数を超えている場合、一部をおまとめの対象から外す、もしくは完済して借入件数を減らさないといけません。

おまとめローンの審査に通らなかった場合の対処法とは?

おまとめローンは複数社からの借り入れの返済に困った場合の解決方法のひとつです。より良い条件で借り換えることができれば、返済の負担を軽減することができます。

ただし、おまとめローンにも審査がある以上、どうしても審査に落ちる人はいます。

その場合、「銀行がダメなら消費者金融のおまとめローンの審査を受けてみる」「大手消費者金融の審査に落ちたら中小消費者金融に申し込む」といったように別商品を検討してみてください。商品ごとに審査基準は異なるため、別の商品なら審査に通る可能性はあります。

一方、「年収に対して借入総額が高額すぎる」「返済に遅れが生じている」といったケースでは、どの商品に申し込んでも審査通過は難しいでしょう。すでに多重債務の状態になっていると考えられるため、おまとめローン以外の解決策も考えなくてはいけません。

例えば、金融庁の公式ホームページでは以下のような多重債務の相談窓口が紹介されています。

また、債務整理であれば、借金自体を減額したり、無理のない返済スケジュールに調整したりも可能です。専門家に債務整理を依頼する場合は費用がかかるため、まずは「どのくらい借金が減額されるのか?」を調べてもらいましょう。

Webから無料で利用できる減額相談サービスなら、いくつかの質問に回答するだけで債務整理の減額効果を個別に診断してくれます。債務整理を検討するのであれば、先に借金がどのくらい減るのかを確認するようにしてください。

おまとめローンに関するよくある質問

- おまとめローンは何年で返済する?

-

おまとめローンの返済期間は商品ごとに異なります。

大手消費者金融のおまとめローンは最長10年程度で返済できますが、借り換える金額などによっても変わってきます。返済期間は月々の返済額にも関係してくるため、申し込みの前に確認しておきましょう。

ただし、返済期間を長くする場合、返済総額が増えるケースもあるので注意してください。まずは月々の返済に余裕を持たせることが重要ですが、あわせて最終的な返済総額もチェックすることをおすすめします。 - おまとめローンの審査には何日くらいかかる?

-

おまとめローンの審査は早ければ最短即日で完了します。

特に大手消費者金融は審査がスピーディで、「できるだけ早くおまとめしたい」という人におすすめです。ただし、通常のカードローンと比較すると審査には時間がかかります。

提出する書類が多かったり、借り換える金額が高額だったりする場合は審査時間が長くなりやすいでしょう。大手消費者金融のおまとめローンなら即日での借り換えも不可能ではありませんが、少なくとも数日~1週間程度の余裕を持ってください。

また、銀行などのおまとめローンの審査は早くありません。特に手続きに来店や郵送が必要なケース、担保を用いるケースは契約までに数週間~1ヶ月以上かかることもあるため注意が必要です。 - 延滞中の支払いがあるとおまとめローンの審査に通らない?

-

おまとめローンの審査では信用情報の登録内容も確認されます。そのため、審査の段階で延滞中の支払いがある場合、おまとめローンの審査にはほぼ通りません。

他社での支払い状況は信用情報機関を通じて把握されるため、延滞中だと審査に落ちる可能性が高いです。もし返済日が過ぎている支払い先があるなら、先に延滞を解消するようにしてください。

ただし、解消済みの延滞も信用情報を確認することで分かります。解消した延滞もおまとめローンの審査結果に影響する可能性があることは覚えておきましょう。 - 「おまとめ」と「借り換え」の違いは?

-

「おまとめ」や「借り換え」に厳密な定義はありません。

しかし、基本的に「おまとめ」といった場合は、複数社を対象にした借り換えを意味します。複数社から借りているお金を1社にまとめるから「おまとめ」です。

一方、借入先が1社のみで、より条件の良い別の会社に乗り換えるときは、「借り換え」を使います。

例えば、消費者金融のカードローンで50万円を年18.0%の金利で借りているとしましょう。

そのときに、年14.0%の銀行カードローンで50万円を借りて、そのお金で消費者金融からの借り入れを返すのが「借り換え」です。借入残高は変わらないものの、年18.0%から年14.0%の金利に下げることができました。

もし消費者金融3社から50万円ずつの計150万円を借りており、それらを1つのローンで一本化したなら「おまとめ」ということになります。返済先が3社から1社に減り、適用金利や月々の返済額も下がる可能性があります。 - おまとめローンの利用にクレジットカードの解約は必要?

-

クレジットカードのキャッシングやショッピングリボの借り換えができるおまとめローンもありますが、「おまとめの対象にしたクレジットカードを解約しなければいけないケースもある」という点には注意が必要です。

利用したおまとめローンの商品内容にもよりますが、借り換え後の解約も条件になっていることがあります。

金融機関にとって、クレジットカードやカードローンの継続利用を認めるのはリスキーです。おまとめローンの返済中に借入残高を不用意に増やさないように、クレジットカードやカードローンの解約が必要な商品もあるのです。

「クレジットカードなどの契約を残したい」という場合、利用するおまとめローンの商品内容をしっかりと確認するようにしてください。 - 住宅ローンも一緒に借り換えられる商品はある?

-

通常のおまとめローンを利用して、住宅ローンも一緒に借り換えるのは非現実的です。基本的に住宅ローンの方が金利は低いですし、そもそも資金使途として認められていません。

また、住宅ローンの残高によってはおまとめローンの最大限度額を超えてしまうケースもあるでしょう。もし「カードローンの残高と住宅ローンをまとめたい」というなら、住宅ローンの借り換えにも対応した商品を検討してください。

例えば、以下のような商品では住宅ローン込みでの借り換えもできます。- 住信SBIネット銀行 住宅ローンプラス

- 北日本銀行 住宅ローンASUMO おまとめプラン

- トマト銀行 トマトおまとめ住宅ローン

- 大東銀行 住宅ローンLife

住宅ローンと一緒に別のローンもまとめられる商品はほかにもありますが、カードローンやクレジットカードキャッシングは対象外となっていることも多いです。必ずどのような借り入れが一本化の対象になっているのかを確認してください。

板垣 雄

板垣 雄 一般的な住宅ローンではカードローンや自動車ローンなどのような別のローンの借換資金込みで融資を受けることはできません。住宅ローンはほかの種類のローンと比べて低金利です。そのため、「住宅ローンの金利で借り換えることができれば……」と考える人もいるでしょう。しかし、金融機関を騙して、申告した目的以外で住宅ローンを利用するのは絶対にダメです。このようなローンの組み方は「オーバーローン」と呼ばれることもあります。金融機関にバレれば一括返済を求められる可能性もあるため、必ず資金使途として別のローンの借り換えが認められている商品を利用してください。

まとめ

複数社からの借り入れをおまとめするのに利用できる商品はたくさんあります。まずは「低金利であること」「月々の返済の負担が減ること」などを確認すべきですが、おまとめで失敗しないためにはほかのポイントもチェックしておきましょう。

例えば、「銀行ローンやクレジットカードショッピング(リボ払い)も借り換えの対象になるか?」や「借り換えの完了までにかかる時間はどれくらいか?」「最長何年間で返済計画を組めるのか?」などです。

- おまとめローンで借入先を一本化すれば返済管理が楽になる

- おまとめローンには金利や月々の返済額を低減する効果も期待できる

- 消費者金融などが扱う貸金業法に基づく商品は総量規制の対象外

- 低金利な銀行カードローンや銀行フリーローンも複数社の借り換えに向いている

- 消費者金融と比較して銀行のおまとめローンは審査がやや厳しめになる

また、どんなに条件の良いおまとめローンでも、審査に通らなければ意味がありません。

銀行が扱うおまとめ用のフリーローンや借り換えに利用可能なカードローンの審査は厳しめです。金利面でのメリットは大きいものの、年収や借入総額などによっては審査通過が難しいでしょう。

もし審査が不安なら消費者金融のおまとめローンを中心に検討してください。法律に基づいて提供されている商品なので確実に金利と月々の返済額を下げられ、段階的に債務を減らしていけます。

この記事で紹介したおまとめローン選びのポイントを参考にしながら、自分の状況や要望にあう商品を見つけましょう。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。