「リボ払い」はクレジットカードの便利な支払い方法のひとつですが、手数料がかかるので、長期間の利用はおすすめしません。

特に月々の支払額が少ない場合、リボ払いの残高はなかなか減らないでしょう。

そんなときにおすすめなのが、カードローンによる借り換えです。

上手く借り換えれば金利は下がり、最終的な負担を大きく軽減できる可能性があります。

ただ、リボ払いの借り換えは、どのカードローンでも良いわけではありません。しっかりと借り換え向きの商品を選ばないと、効果が薄かったり、反対に負担が増えたりすることもあるのです。

この記事では、リボ払いの借り換えにおすすめのカードローンとそのメリットについてまとめました。

また、借り換えによってどのくらい返済の負担が軽減されるのかのシミュレーションも行っているのでぜひ参考にしてください。

目次

リボ払いの借り換えで返済の負担を軽減する3つの方法

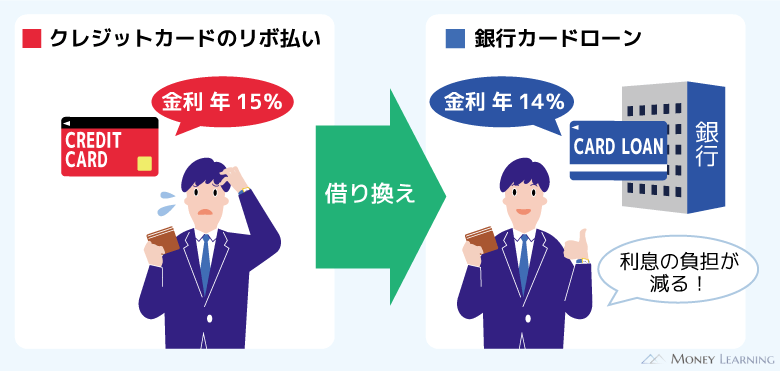

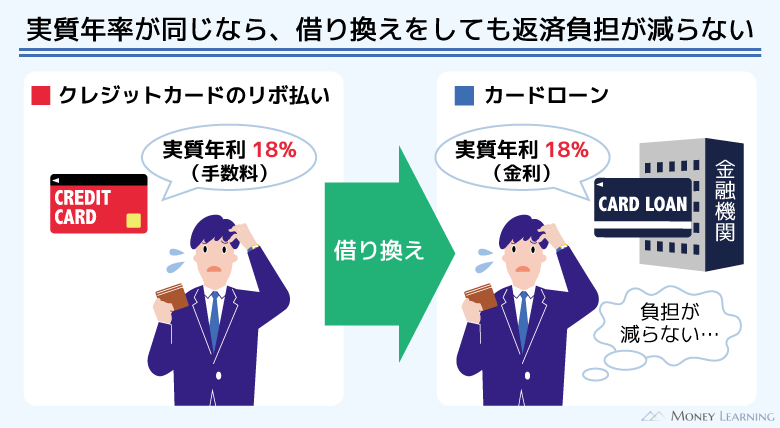

クレジットカードのリボ払いの金利(手数料)は実質年率15.0%程度が多いので、借り換えによってこれよりも低い金利にできればメリットがあります。

クレジットカードのリボ払いを借り換える主な方法は次の3つです。

| 上限金利の目安 | 追加借入 | 資金使途 | |

|---|---|---|---|

| 銀行カードローン | 年14.0%~15.0% | 可能 | 原則自由(ただし事業性資金は除く) |

| 貸金業法にもとづく返済専用の商品 | 年18.0% | 不可 | 借入資金の返済のみ |

| フリーローン | 年14.0%~15.0% | 不可 | 原則自由 |

※ 表は一般的な特徴であり、すべての商品に当てはまるものではありません。商品の内容については扱っている金融機関のホームページなどで確認してください。

リボ払いを借り換える3つの方法の特徴を表にまとめました。それぞれの方法にメリット、デメリットがありますが、まずは銀行カードローンによる借り換えを検討すると良いでしょう。

リボ払いを借り換える3つの方法それぞれのメリット、デメリットについて簡単に説明していきます。

1. 銀行カードローン

都市銀行、地方銀行、ネット銀行などでもカードローンは扱われており、消費者金融よりも上限金利が低い傾向にあります。

多くの銀行カードローンは上限金利が年14.0%~14.5%程度なので、リボ払いの手数料率が年15.0%なら借り換えで負担を軽減可能です。

また、カードローンは契約の限度額に応じて適用される利率が決定され、高い限度額で契約できればさらに低い金利で借り換えることもできます。

ただし、銀行カードローンの中には消費者金融とあまり変わらない上限金利の商品もあります。初回契約時は上限金利が適用される場合も多いため、リボ払いの手数料率よりも低い金利で契約できるかをチェックしてください。

例えば、以下のような銀行カードローンだと借り換えで返済の負担を軽減しやすいでしょう。

| 銀行カードローン | 金利(年率) | ご利用限度額 |

|---|---|---|

| 三井住友銀行 カードローン | 1.5%~14.5% | 10万円~800万円 |

| みずほ銀行カードローン | 年2.0%~14.0%※1 | 10万円~800万円 |

| 三菱UFJ銀行カードローン | 1.4%~14.6% | 10万円~800万円 |

| auじぶん銀行じぶんローン au限定割 借り換えコース ※2 |

0.98%~12.5% | 10万円~800万円 |

※1 住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

※2 審査の結果、ご利用限度額が100万円未満となった場合は、借り換えコースを利用できません。

カードローンは基本的に資金使途が原則自由(事業性資金を除く)で、繰り返し利用できます。

そのため、借り換え後も限度額の範囲内なら追加でお金を借りることも可能です。

2. 貸金業法にもとづく返済専用の商品

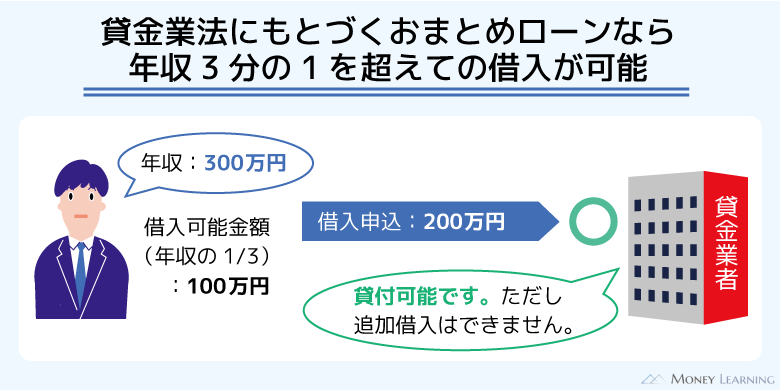

貸金業者(消費者金融やクレジットカード会社など)は総量規制の対象で、年収の1/3を超える金額は借りられません。

ただし、貸金業法にもとづき「顧客に一方的に有利となる借換え」と「借入残高を段階的に減少させるための借換え」はその対象外です。

これらはいわゆるおまとめローンで総量規制における「例外貸付け」という扱いになり、年収の1/3を超える金額でも審査を受けた上で借りられます。

クレジットカードのリボ払いに加えて消費者金融などからの借り入れもある人や銀行カードローンでの借り換えができなかった人は貸金業法にもとづくおまとめローンも検討してみてください。

おまとめローンは複数の借り入れやリボ払いなどの債務をひとつにまとめて、借り換え後は、返済だけを行っていきます。決められた目的以外で利用するのも、途中で追加融資を受けるのも不可です。

また、上限金利は通常の消費者金融カードローンと比較してもあまり変わりません。実際の金利は審査を受けないと分からないものの、おまとめローンでも銀行に比べて高めの金利です。

3. フリーローン

フリーローンは主に銀行が取り扱う繰り返しの利用はできないタイプのローンです。融資は初回一括で、契約時に決めた回数で返済をしていきます。

金利は銀行カードローンと同じくらいですが、一部不動産などの担保を設定する商品だとより大きな金額を、低い金利で借りることもできるでしょう。

フリーローンはカードローンと同様に使い道が自由(フリー)です。

ただし、申し込み時に資金使途を証明できる書類の提出が必要なケースもあります。資金使途が自由でも、どのような目的で、いくら必要なのかを申告した上で審査を受けるのです。

利便性はカードローンの方が高いですが、返済に専念したい場合は追加借入できないフリーローンも良いでしょう。

上限金利がクレジットカードのリボ払いより低い銀行カードローンがおすすめ

前述のとおり、クレジットカードのリボ払いを借り換える方法は複数あります。ただ、その中でもっとも利便性が高く、返済スケジュールを柔軟に組めるのは銀行カードローンでしょう。

ここではリボ払いの借り換えに向いている銀行カードローンをいくつか紹介していきます。

三井住友銀行カードローン

三井住友銀行カードローンは銀行のATMコーナーにあるローン契約機でローン専用カードの発行ができる点が特徴です。

インターネットから申し込みをして審査結果の連絡が来たら、ローン契約機のある店舗へ向かいましょう。ローン専用カードの郵送を待つよりも利用開始までがスムーズになります。

ただし、三井住友銀行カードローンの月々の返済を口座振替で行う場合、三井住友銀行以外は利用できません。

カードローンの申込時に三井住友銀行の普通預金口座はいりませんが、自動引落を希望するなら普通預金口座も開設しておきましょう。口座振替以外ではATMだけでなく、SMBCダイレクトやアプリからの返済ができるものの、返済忘れには要注意です。

| 申込条件 | 以下の条件をすべて満たす方 ①申し込み時、満20歳以上69歳以下の方 ②原則安定した収入のある方(年金収入のみの方はご利用いただけません) ③三井住友銀行指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方 |

|---|---|

| 資金使途 | 原則自由(事業性資金としての利用は不可) |

| 約定返済の方法 | ATMで返済、振込返済、口座から引き落とし返済、カードローン口座へ直接ご入金。 ※ カードレスを選択の場合は(SMBCダイレクト)インターネットによる返済となり、ATMはご利用いただけません。 ※ 約定返済日は毎月5日、15日、25日、月末から選択できます。 ローン専用口座のみの方は、返済期日までにローン専用口座へ入金してください。 |

| 限度額ごとの金利(年率) | |

|---|---|

| 700万円超800万円以下 | 1.5%~4.5% |

| 600万円超700万円以下 | 4.5%~5.0% |

| 500万円超600万円以下 | 5.0%~6.0% |

| 400万円超500万円以下 | 6.0%~7.0% |

| 300万円超400万円以下 | 7.0%~8.0% |

| 200万円超300万円以下 | 8.0%~10.0% |

| 100万円超200万円以下 | 10.0%~12.0% |

| 100万円以下 | 12.0%~14.5% |

みずほ銀行カードローン

みずほ銀行カードローンの契約には、みずほ銀行の普通預金口座が必須です。上限金利はほかの銀行よりも低めに設定されていますが、みずほ銀行の口座を持っていない方は別途口座開設も必要になるので注意してください。

口座開設には1週間程度かかるため、申し込みから借り入れまでにはそれなりの時間がかかるでしょう。特に普通預金口座の開設が必要で、ローン専用カードの発行を希望する場合は、何度か郵送物を受け取る関係で数週間かかります。

また、月々の返済はみずほ銀行の普通預金口座から自動で引き落とされます。それとは別に任意返済するときは、みずほ銀行ATMやコンビニATM(イーネット、ローソン銀行、セブン銀行)、またはみずほ銀行のインターネットバンキングサービスのみずほダイレクトが利用可能です。

| 申込条件 | 以下の条件をすべて満たす方 ①契約時の年齢が満20歳以上66歳未満の方 ②安定かつ継続した収入の見込める方 ③みずほ銀行指定の保証会社の保証を受けられる方 ※ 外国籍の方は永住許可が必要になります。また、利用にはみずほ銀行の普通預金口座が必要です。持っていない場合は、審査完了後に普通預金口座の開設手続きも行ってください。 |

|---|---|

| 資金使途 | 原則自由(事業性資金としての利用は不可) |

| 約定返済の方法 | みずほ銀行の普通預金口座からの自動振替 ※ 毎月10日が約定返済日になります。また、任意返済をした場合も、約定返済による引き落としは実施されます。 |

| 限度額ごとの金利(年率) | |

|---|---|

| 800万円 | 2.0% |

| 600万円以上800万円未満 | 4.5% |

| 500万円以上600万円未満 | 5.0% |

| 400万円以上500万円未満 | 6.0% |

| 300万円以上400万円未満 | 7.0% |

| 200万円以上300万円未満 | 9.0% |

| 100万円以上200万円未満 | 12.0% |

| 10万円以上100万円未満 | 14.0% |

※ 本カードローンの契約時にみずほ銀行で住宅ローンを契約している場合、表の基準金利から年0.5%の引き下げとなります。適用には条件があります。

三菱UFJ銀行カードローン

三菱UFJ銀行カードローンは、利用限度額が10万円~800万円となっており、幅広い用途で利用できるカードローンです。

三菱UFJ銀行の口座を持っていなくても、申し込むことができます。

申し込みはWEB申し込みか、電話による申し込みとなりますが、WEB申し込みですと24時間パソコンやスマホから申し込めるので、日中忙しくて申し込む時間がない方は、WEB申し込みをするとよいでしょう。

また毎月の返済額が最少1,000円~と、月々の返済負担が少ないのも特徴です。ただ、最少返済額で返済を続けるとなかなか返済が進まないので、積極的に追加返済することをおすすめします。

三菱UFJ銀行カードローンは返済時にATM利用手数料がかからないので、思い立ったらいつでも返済できます。

| 申込条件 | 以下の条件をすべて満たす方 ①申し込み時、満20歳以上65歳未満の国内に居住する方 ②原則安定した収入のある方 ③保証会社(アコム㈱)の保証を受けられる方 ※外国人の方は、永住許可を受けている人が対象です。 |

|---|---|

| 資金使途 | 原則自由(事業性資金としての利用は不可) |

| 約定返済の方法 | ATM入金、振込入金、自動支払のいずれか。 ※ 約定返済日は「毎月指定日返済」か「35日ごとの返済」のいずれか。 |

| 限度額ごとの金利(年率) | |

|---|---|

| 710万円~800万円 | 年1.4%~年3.6% |

| 610万円~700万円 | 年3.6%~年4.1% |

| 510万円~600万円 | 年4.1%~年4.6% |

| 410万円~500万円 | 年4.6%~年6.1% |

| 310万円~400万円 | 年6.1%~年7.6% |

| 210万円~300万円 | 年7.6%~年10.6% |

| 110万円~200万円 | 年10.6%~年13.6% |

| ~100万円 | 年13.6%~年14.6% |

各地域の労働金庫のカードローン

一般的な銀行と違って労働金庫(ろうきん)は営利を目的にしておらず、カードローンも非常に低金利です。

労働金庫は全国に13あり、それぞれ扱っている商品が異なるので、住んでいる地域を担当するろうきんで詳細を確認するようにしてください。

今回は東京都などが営業エリアの中央労働金庫で扱われているカードローン「マイプラン 」を例に紹介していきます。

マイプランは上限金利が年10.0%を下回り、ほかの銀行カードローンと比較しても非常に低金利ですが、借り換えのための資金として利用できるのは「団体会員の構成員」限定です。(※ 2022年3月31日実行分までとなります。また、対象にならない場合もあるので、詳細は営業店で確認してください。)

例えば、労働組合、国家公務員・地方公務員の団体などに所属する人であり、借り換えに利用できる人はかなり限られるでしょう。

また、審査のハードルも高く、申し込みから契約までにかかる時間も長いです。

そのため、審査に自信があり、該当する方のみ検討してください。

クレジットカードのリボ払いを借り換えるメリット

まだリボ払いの借り換えを迷っている人もいるかもしれませんね。しかし、利用残高が少なくなってからの借り換えにメリットは少ないです。

返済の負担を少しでも感じているなら早めに借り換えをしましょう。クレジットカードのリボ払いを借り換えるのには、次のようなメリットがあります。

- 金利を下げられる

- 支払いの管理が楽になる

- 月々の返済額を減らせる

- 最終的な総返済額を減額できる

金利を下げられる

クレジットカードのリボ払いを借り換える最大のメリットは金利です。借り換えても金利に応じて利息は発生しますが、今よりも低い金利のカードローンを使えば利息を減らすことができます。

「借り換える金額が大きい」「長期で返済計画を立てていた」というケースほど、金利を下げるメリットは大きくなるでしょう。

実際にどの程度の差が出るのかは、「クレジットカードのリボ払いを借り換えた場合のシミュレーション」の中で後述します。

支払いの管理が楽になる

借り換えを考えている場合、リボ払いをしているクレジットカードが1枚だけではない人も多いでしょう。

また、クレジットカードのリボ払いに加えて、キャッシングやカードローンの返済がある人もいると思います。

複数の債務を抱えていると返済額や返済日を管理するだけでも大変ですよね。借り換えでそれらをひとつにまとめれば、それぞれに支払いをする手間は減りますし、支払い忘れも防ぎやすくなります。

支払いがバラバラだといくらの負債があり、いつ完済できるのかも分かりにくいです。今後の返済計画をしっかりと立てるという意味でも、支払いをひとつにまとめるのは有効でしょう。

月々の返済額を減らせる

通常であれば返済額を減らすと、返済期間は延びてしまうため、それに伴い利息が増えます。まずは延滞しないことが重要ですが、それではリボ払いの残高がなかなか減らないでしょう。

しかし、借り換えによって発生する利息を減らせば、返済期間はそのままで月々の返済額を減額できるケースもあるのです。もちろん月々の返済額を維持すれば、その分だけ返済期間を短縮できます。

クレジットカードのリボ払いと同様にカードローンもミニマムペイメント(最低返済額)の方式を取っているので、生活に余裕が出てきたら多めに返済していくと良いでしょう。

最終的な総返済額を減額できる

どのような返済計画にするかによっても変わりますが、借り換えによって最終的な総返済額を減額することもできます。

総返済額を減額するためには、月々の返済額を極力減らさないことが重要です。

金利が下がったからといって、月々の返済額まで減額してしまうと返済のペースが落ちるため、返総額済は借り換え前よりも増えるかもしれません。

この点については「金利がどのくらい下がったか」「借入残高はいくらか」「返済期間は何年か」「月々の返済額はいくらか」などによって変わってきます。

返済のシミュレーションは次章で行いますが、銀行カードローンの公式ホームページでも行えるので申し込みの前に試してみてください。

クレジットカードのリボ払いを借り換えた場合のシミュレーション

クレジットカードのリボ払いを借り換えた場合、月々の返済額、総返済額、返済期間はどのように変わるのでしょうか?

リボ払いの契約内容や借り換えの条件によっても大きく変わりますが、ここではいくつかのケースを想定してシミュレーションを行なっていきます。

まずは、クレジットカードのリボ払いの手数料率が年15.0%で、そのほかに債務がない場合です。(※ 以下はシミュレーションの結果であり、実際の数字と異なる場合があります。参考値としてご覧ください。)

| 利用残高 | 月々の返済額 | 支払い合計額 | 手数料合計 | 支払回数 |

|---|---|---|---|---|

| 20万円 | 4,000円 | 315,762円 | 115,762円 | 79回 |

| 50万円 | 10,000円 | 789,501円 | 289,501円 | 79回 |

| 100万円 | 20,000円 | 1,579,052円 | 579,052円 | 79回 |

クレジットカードのリボ払いは月々の返済額が低めに設定されているケースも多く、最低限の返済だけだと上の表のようにかなりの支払回数になります。なかなか利用残高は減らず、手数料ばかり増えていく状態なのです。

これを月々の返済額は変えずに、金利年14.5%の銀行カードローンで借り換えると以下のようになります。

| 利用残高 | 月々の返済額 | 支払い合計額 | 金利合計 | 支払回数 |

|---|---|---|---|---|

| 20万円 | 4,000円 | 308,568円(-7,188円) | 109,939円 | 78回(-1回) |

| 50万円 | 10,000円 | 774,873円(-17,959円) | 274,873円 | 78回(-1回) |

| 100万円 | 20,000円 | 1,549,757円(-35,908円) | 549,757円 | 78回(-1回) |

※ ()内は借り換え前との差です。

以上のように借り換えで金利を下げ、月々の返済額がそのままなら返済の負担は確実に減ります。銀行カードローンには年14.5%程度の上限金利の商品が多いですが、年0.5%しか金利は違わなくても、借り換える金額によっては数万円の減額になるのです。

例えば、利用残高が100万円の場合、合計35,000円ほど減額され、支払回数も1回減ります。

また、銀行カードローンは限度額によって適用される金利が異なるため、100万円を超えるような金額ならさらに低い金利になる可能性があります。

以下は借り換え後の金利が年10.0%となった場合のシミュレーション結果です。

| 利用残高 | 月々の返済額 | 支払い合計額 | 金利合計 | 支払回数 |

|---|---|---|---|---|

| 20万円 | 4,000円 | 259,752円(-56,010円) | 59,752円 | 65回(-14回) |

| 50万円 | 10,000円 | 649,448円(-140,053円) | 149,448円 | 65回(-14回) |

| 100万円 | 20,000円 | 1,298,939円(-280,113円) | 298,939円 | 65回(-14回) |

※ ()内は借り換え前との差です。

借り換えによって金利が年10.0%まで下がれば、以上のように支払い合計額も、支払回数も大きく減ります。利用残高が100万円のケースを見ると、約28万円の減額に加えて、完済までの期間も1年以上短縮されていることが分かります。

クレジットカードのリボ払いは基本的に利用残高に関係なく一定の手数料率ですが、銀行カードローンなら限度額次第で非常に有利な条件で借り換えられるのです。

最後にクレジットカードのリボ払いに加えて、消費者金融のカードローンやクレジットカードのキャッシングもまとめて借り換えるケースのシミュレーションをしていきましょう。

| クレジットカードショッピング(リボ払い) | クレジットカードキャッシング | 消費者金融カードローン | |

|---|---|---|---|

| 実質年率 | 15.00% | 18.00% | 18.00% |

| 利用残高 | 50万円 | 30万円 | 70万円 |

| 月々の返済額 | 10,000円 | 11,000円 | 18,000円 |

| 支払い合計額 | 789,501円 | 388,683円 | 1,058,396円 |

| 金利の合計額 | 289,501円 | 88,683円 | 358,396円 |

| 支払回数 | 79回 | 36回 | 59回 |

この状況では支払い先が複数あるのでその管理も大変ですし、すべての債務を完済するまでに6年以上かかってしまいます。

これらを金利年10.0%の銀行カードローンで借り換えた場合、次のようになります。

| 借り換え前 | 借り換え後 | 差 | |

|---|---|---|---|

| 実質年率 | 15.0%~18.0% | 10.00% | – |

| 利用残高 | 150万円 | 150万円 | – |

| 月々の返済額 | 39,000円 | 39,000円 | – |

| 支払い合計額 | 2,236,580円 | 1,815,971円 | -420,609円 |

| 金利の合計額 | 736,580円 | 315,971円 | -420,609円 |

| 支払回数 | 36回~79回 | 47回 | -32回 |

支払い先がひとつにまとまるだけでなく、40万円以上の減額と32回(2年8ヶ月)分の支払回数の短縮が見込めるのです。

実際どのくらいのメリットがあるかはそれぞれの状況によって変わりますが、借り換えが十分効果的であることは分かったと思います。

特に「複数のリボ払い・借り入れがある」「借り換える金額が高額」「借り換え前の実質年率が高い」といったケースでは、借り換えの効果が高いでしょう。

クレジットカードのリボ払いを借り換える手順

はじめてカードローンを利用する方は特に借り換えのイメージが難しいと思います。

そこで一般的な手順とポイントについてまとめました。

- 借り換える金額を整理する

- 借り換えの申し込みをする

- 必要な金額を借りる

- 借りたお金でリボ払いを返済する

- 借り換えに使ったお金を返していく

ここでは銀行カードローンでの借り換えを例に説明していきます。

1. 借り換える金額を整理する

まずは借り換える予定の金額を整理しましょう。整理する具体的な内容は、借入先、金額、実質年率などです。

リボ払いが複数ある場合、消費者金融の借り入れもある場合は、それぞれの情報をまとめる必要があります。

リボ払いの借り換えが有効なのかを判断するために必要なので、必ず事前に調べておいてください。

2. 借り換えの申し込みをする

金額などの情報を整理したらカードローンの申し込みをしていきます。

銀行カードローンを利用する場合、借り換えに利用することの申告はいりません。ただし、必須入力項目に資金使途があるなら、「借り換え」などの選択肢にチェックを入れてください。

また、希望限度額の入力欄がある場合は、①で調べた金額以上を指定しましょう。

銀行カードローンの審査は最短で翌営業日、遅いと1週間~2週間程度かかります。審査結果の連絡がメールや電話などで来たら契約内容を確認します。(最短当日融資に対応している銀行カードローンもございます。)

審査結果によっては金利が下がらなかったり、全額をひとつにまとめられなかったりするかもしれません。提示された条件での借り換えにメリットがあるのかをしっかりと確認した上で契約してください。

3. 必要な金額を借りる

銀行カードローンの契約が済んだら、借り換えに必要な金額を借りましょう。

借入方法はATMでカードを使っての借り入れ、または銀行振込です。ただし、銀行振込の場合、他行の口座に入金できないこともあります。

振込先に指定できる金融機関は銀行によって異なるので、カードローンごとに借入方法を確認してください。

カードローンは借りた金額に利息が発生します。必要以上に借りてしまうと無駄に利息が加算されるため、できるだけ借り換える金額ちょうどを借りましょう。

もしくは、借り換えた後に余ったお金はすぐに随時返済すると良いです。

4. 借りたお金でリボ払いを返済する

貸金業者の扱うおまとめローンやおまとめ専用の銀行フリーローンでは、金融機関が契約者に代わって債務の支払いをしてくれるケースもあります。

これはおまとめ・借り換え以外に融資したお金を使わせないのが目的でもあるのです。

一方、銀行カードローンは事業性資金を除けば資金使途が自由であり、借りたお金の使い道に制限はありません。そのため、リボ払いを借り換える際は、自分自身で利用残高を完済する必要があります。

基本的にリボ払いは月々決まった金額の支払いしか行われないため、利用しているクレジットカードの会員ページなどから全額払いをしてください。

次回の引き落とし時に残高の全額が請求される、またはATMや銀行振込で利用残高を支払うことになるでしょう。

リボ払いの残高がゼロになれば、借り換えは完了です。クレジットカードで自動リボなどのサービスを設定していた場合は、基本の支払い方法を一括払いに変更することをおすすめします。

5. 借り換えに使ったお金を返していく

カードローンでリボ払いの利用残高を借り換えても、債務そのものが急に減るわけではありません。借り換えで安心せずに、しっかりとカードローンの利用残高を返済していきましょう。

カードローンは商品ごとに返済方法が異なり、クレジットカードとは違って口座振替以外の方法を選択できる場合も多いです。

- ATM

- 口座振替

- 銀行振込

- インターネットバンキング

- 店頭窓口

ただ、口座振替以外の方法は毎回自分で手続きする必要があり、うっかり返済を忘れてしまうこともあるかもしれません。

そのため、毎月の約定返済は口座振替で行って、余裕がある月はATMやインターネットバンキングで随時返済すると良いでしょう。

カードローンはおまとめローン、フリーローンとは違い、最低返済額以上であれば自由に金額を調整できます。

随時返済に手数料はかからないので、自分のペースで返済しやすいのです。(銀行振込やATM利用時に手数料がかかる場合はあります)

リボ払いを借り換えるときのポイントと注意点

記事の冒頭でも伝えましたが、リボ払いは借り換えても返済の負担が軽減されないケースもあります。クレジットカードのリボ払いを借り換えるのには以下のポイントと注意点があるのです。

- 借り換え後の金利は審査によって決まる

- リボ払いが借り換えの対象にならない商品もある

- 総返済額と完済までの期間は返済計画によって変わる

- 借り換え後の残高は借り入れとして扱われる

リボ払いの借り換えで失敗しないためにも、しっかりとポイントと注意点を押さえておきましょう。

銀行カードローンで借り換える場合、貸金業法にもとづく商品(おまとめローン)で借り換える場合のそれぞれで重要な点をまとめました。

借り換え後の金利は審査によって決まる

リボ払いの借り換えでもっとも重要だといえるのは金利です。金利が下がらないことには、借り換える意味がありません。

銀行カードローンとおまとめローンで共通するのは、審査によって適用される金利が決定されるということです。

ただし、利用実績のないカードローンだと、初回契約時の限度額が低くなりやすいため、まずは上限金利がリボ払いの実質年率よりも低く設定されているかを見ましょう。

この条件をクリアしていれば、借り換え後の金利は少なくても今よりも低くなります。

また、貸金業法にもとづくおまとめローンなら、法律によりもとの利率の平均を超えることがありません。

例えば、上限金利が年18.0%のおまとめローンでも、実質年率15.0%のリボ払いを借り換える場合は、年15.0%以下の金利にしなくてはいけないのです。

銀行カードローンにはこのようなルールがないので、限度額と金利は完全に審査結果次第になります。

リボ払いが借り換えの対象にならない商品もある

繰り返しになりますが、銀行カードローンなら事業性資金を除いては資金使途が自由です。そのため、借り換えるのが消費者金融のカードローンでも、クレジットカードのリボ払いでもかまいません。

その一方で、おまとめローンは借り換えの対象が商品ごとに決められています。消費者金融間での借り換えであれば問題はありませんが、クレジットカードのリボ払いや銀行カードローンは対象外の商品も多いのです。

実際、大手消費者金融のおまとめローンで、クレジットカードのリボ払いを借り換えられるのはアイフルくらいです。

| 借り換えられる債務 | |||

|---|---|---|---|

| 他の貸金業者からの借り入れ | 銀行からの借り入れ | クレジットカードのリボ払い | |

| プロミス おまとめローン |

◯ | × | × |

| アイフル おまとめMAX・かりかえMAX |

◯ | ◯ | ◯ |

このような違いがあるのは根拠となる法律が異なるためで、クレジットカードのリボ払いを借り換えるには「貸金業法施行規則第10条の23第1項第1号」にもとづく必要があります。

おまとめローンでリボ払いを借り換えの対象にする場合、銀行カードローンに比べて商品の選択肢はかなり少なくなるでしょう。

総返済額と完済までの期間は返済計画によって変わる

リボ払いを借り換えることで月々の返済額が減るのはメリットですが、返済計画の立て方によっては総返済額が増えたり、完済までの期間が延びたりする危険性もあります。

特にカードローンはクレジットカードと同様に最低返済額さえ返していれば問題ありません。しかし、それでは借り換えで金利が下がったとしても、なかなか借入残高は減らないでしょう。

余裕を持って返済することは重要ですが、ペースを落とせば、それだけ利息は増えるのです。

返済シミュレーションを活用しながら、総額も減らせる返済計画を立ててください。

一方、貸金業法にもとづいてクレジットカードのリボ払いを借り換える場合、月々の返済額と総返済額の両方が借り換え前よりも減額されることになります。

この点は金利と同様に貸金業法にもとづいて借り換える場合のルールです。

借り換え後の残高は借り入れとして扱われる

クレジットカード会社は貸金業者に該当するので、クレジットカード会社が扱うカードローン、クレジットカードでのキャッシングは総量規制の対象になります。

その一方で、リボ払いを含むクレジットカードのショッピング利用は借り入れになりません。つまり、ショッピングリボは総量規制の対象外なのです。

ただし、リボ払いをカードローンやおまとめローンで借り換えたなら、ローンの審査を受けるときは借入残高としてみなされますし、貸金業法にもとづく商品ならば総量規制にも関係します。

特に総量規制との関係は少しややこしいので注意してください。

貸金業法にもとづくおまとめローンは総量規制の「例外貸付け」にあたるため、年収の1/3を超えての審査も大丈夫です。しかし、おまとめローンで借り換えた後の残高は、総量規制における借入残高に含まれます。

例えば、年収の1/3超の金額をおまとめローンで借り換えると、総量規制いっぱいまで借りている状態になるので、別の貸金業者から新たにお金を借りることはできません。

リボ払いの借り換えは審査が厳しい?審査に通らないときは任意整理の相談も検討

クレジットカードのリボ払いは銀行カードローンやおまとめローンで借り換えることで、返済の負担を軽減することも可能です。ただし、どちらを利用するにも審査に通る必要があります。

特に貸金業法にもとづいて行う借り換えは「顧客の利益の保護に支障を生ずることがない契約」と法律で規定されているものの、これは「顧客にとって有利な条件で借り換えるなら総量規制の例外として認めます」という意味にすぎません。

法律にもとづき行う借り換えでも、審査に通すかどうかは金融機関の判断に委ねられます。そのため、リボ払いを借り換えたくても、審査に通過できないことも十分にあり得るのです。

もしリボ払いなどの支払いがどうしても難しい状況なら、任意整理などの債務整理を検討する必要があるでしょう。

借り換えの審査で見られるポイントと任意整理のメリットについて説明します。

リボ払いの借り換え審査で重要なポイント

リボ払いの借り換え審査も、一般的なローン審査と見るポイントは一緒です。

- 安定して収入を得ているか

- 一定の返済能力を有しているか

- 信用情報に問題はないか

クレジットカードのリボ払いは借り入れにあたりませんが、信用情報を見れば利用残高は確認できます。そのため、どの程度の利用残高があるのかは借り換えの審査に影響するでしょう。

特に消費者金融やクレジットカード会社からの借り入れもあわせて借り換えるのであれば、審査はより厳しくなります。

借り換えは他社借入、リボ払いなどの債務がある状態での審査になるため、はじめて借り入れするよりも審査のハードルは上がると思ってください。

リボ払いを任意整理するメリット

債務整理とは返済スケジュールを変更したり、借金そのものを減額できたりする法律で認められた手続きです。

債務整理にはいくつかの方法がありますが、多くの人は弁護士などの専門家が金融機関と返済条件を交渉する任意整理で借金問題を解決できています。

- 利息をカットして、元金のみの分割払いにできる

- 返済期間を3年間~5年間に延長できる

- 金融機関からの督促をストップできる

まだ遅れず返済できており、手数料を減らしたいという場合は借り換えが有効です。ただし、すでに返済に遅れが出ていると審査に通るのは難しいでしょう。

現在の収入だけでは返済の目処が立たないのであれば、任意整理も検討してください。

任意整理はほかの債務整理の方法と比較すると、弁護士や司法書士に支払う費用が安く、依頼から解決までもスピーディです。

任意整理は信用情報に登録されるため、しばらくはローンやクレジットカードなどの契約ができなくなりますが、返済できないリボ払いを放置していてはいつまで経っても問題を解決できません。

負債、収入の状況によっては任意整理以外の債務整理が適しているケースもあるので、まずはインターネットで行える無料の借金減額相談サービスを利用すると良いでしょう。

まとめ

リボ払いの返済が負担になっている方は、借り換えを検討しましょう。

銀行カードローンの上限金利がクレジットカードのリボ払いによる金利より低い場合、銀行カードローンで借り換えれば、今の実質年率よりも下がり、返済の負担が軽減されたり、完済までにかかる期間が短縮されたりします。

- 借り換えは金利を下げることが重要

- リボ払いの借り換えは銀行カードローンなどで行える

- おまとめローンはリボ払いが対象外の商品もあるので注意

- 借り換える前にシミュレーションをする

- 借り換えの審査に通らないときは債務整理も検討する

リボ払いは借り換えればすぐに負担が軽くなるわけではありません。金利が下がっても、完済するまで油断せずにしっかりと返済していきましょう。

また、はじめての借り入れに比べて、銀行カードローンやおまとめローンでの借り換えは審査が厳しいです。すでに返済に遅れが生じていて、審査に通らない状態なら債務整理することも検討してください。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。