おまとめローンとは複数社からの借り入れを一本化するためのローンのことです。

「返済に追われて完済できる目処が立たない」「少しでも返済の負担を軽減したい」というときに便利な商品ですが、おまとめローンにはデメリットもあります。

おまとめローンの仕組みを正しく理解していないと、思ったような効果が得られないケースもあるので注意しましょう。

この記事では「おまとめローンとはどのような商品か?」という基本的な部分から、おまとめローンのメリット・デメリットや手続きの流れまで詳しくまとめました。

「おまとめローンを検討しているものの、よく分からずに申し込みを迷っている」という方はぜひ参考にしてください。

目次

「おまとめローン」とはどのようなローン?

まずは、「おまとめローン」とはどのようなローンなのかについて確認していきましょう。

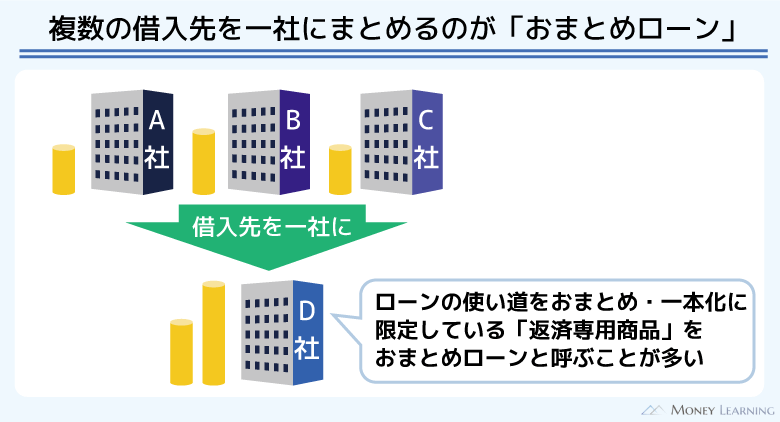

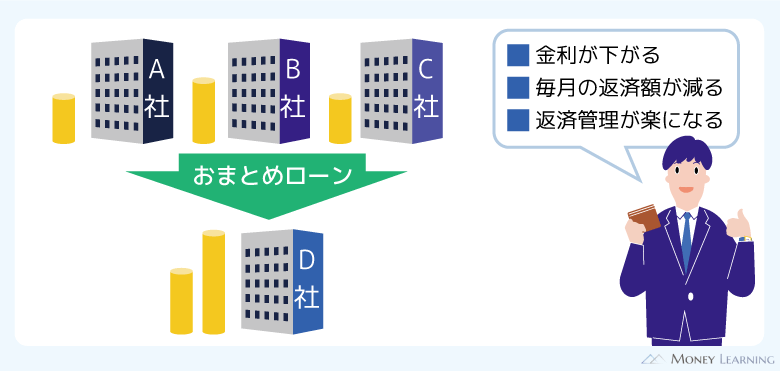

借りたお金で複数社の債務を清算し、借入先を一社にすることを「おまとめ」や「一本化」といいます。そして、ローンの使い道がおまとめ・一本化に限定されている専用商品がおまとめローンになります。

特に消費者金融やクレジットカード会社は、貸金業法という法律に基づくおまとめ・借り換え専用のローンを扱っているため、それを「おまとめローン」と呼ぶケースも多いです。

ただし、専用の商品以外でも、複数社の債務を借り換えることはできます。

例えば、資金使途が原則自由となっているカードローンやフリーローンでも借り換えることは可能です。

基本的には複数社からの借り入れを返済したいときに利用するのがおまとめローンですが、専用商品以外でも債務の借り換えができることは覚えておくと良いでしょう。

ここでは主に消費者金融などが扱う貸金業法に基づく返済専用ローン、および銀行が扱う借り換えに特化した返済専用ローンのことを「おまとめローン」として解説していきます。

おまとめローンで返済が楽になる仕組み

おまとめローンの利用によって返済の負担が軽くなる理由はいくつかありますが、その中でも重要なのは「金利が下がること」です。

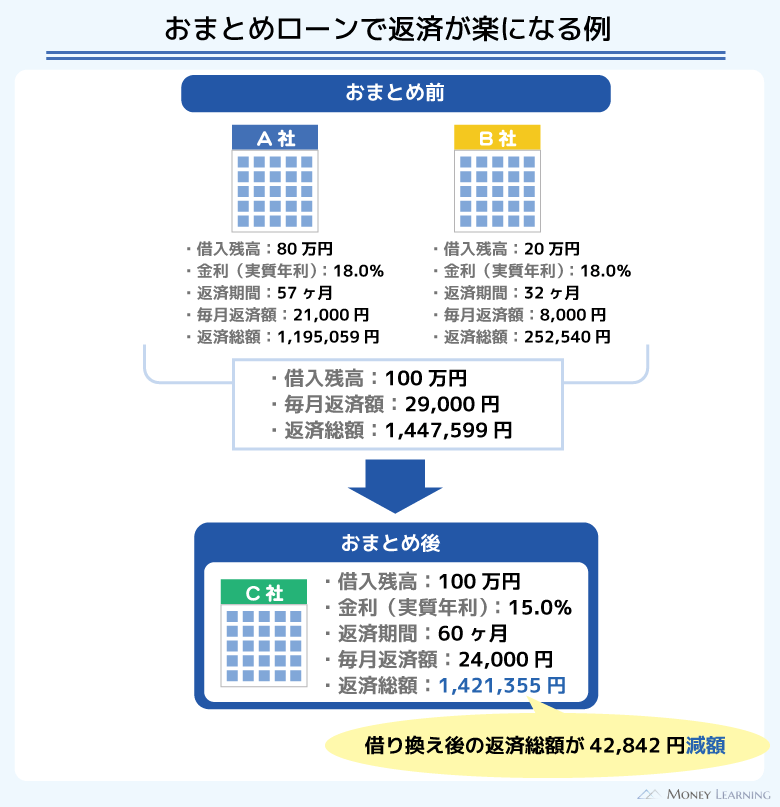

例えば、2社の消費者金融から合計100万円を借りているとします。その100万円をおまとめローンで一本化しても借入総額は変わりませんが、適用利率を下げることで完済までに発生する利息の負担を減らすことができるのです。

※ 表は返済シミュレーションの結果をもとにした参考値です。また、最終回の返済額は端数の調整のために異なります。

上記の例では、当初の返済総額は1,447,599円ですが、金利が年15.0%に下がったおまとめ後は1,421,355円です。返済期間は60ヶ月に延びているものの、月々の返済額は5,000円、返済総額は26,224円とそれらの両方が減少していることが分かります。

おまとめ前だとB社からの借り入れは32ヶ月で完済でき、それ以降は月21,000円の返済になります。ただ、それまでは月29,000円の返済なので、おまとめ後の方が負担は軽く感じるでしょう。

ローンの限度額(融資額)が高額になれば、適用される金利は低くなるのが一般的です。おまとめローンは複数社に散らばっている債務を一社で借り換えるため、より良い条件で契約を結べるケースが多いのです。

おまとめローン利用者の割合

全国銀行協会の「銀行カードローンに関する消費者意識調査」(2022年)によれば、銀行カードローン利用者の24.4%が「おまとめローンを利用したことがある」と回答しています。

さらに、「利用したことはないが、検討したことはある」と回答した人も28.7%おり、利用もしくは利用を検討したことがある人は5割を超えます。

| 回答内容(単一回答) | 割合 |

|---|---|

| 利用したことがある | 24.40% |

| 利用したことはないが、検討したことはある | 28.70% |

| 利用したことはなく、検討もしたことがない | 26.10% |

| おまとめローンを知らない | 20.80% |

より細かく見ていくと、銀行カードローンと貸金業者(消費者金融など)の両方を利用している人のうち、おまとめローンを利用したことがあるのは30.0%ですが、銀行カードローンのみを利用している人になると7.6%まで下がります。

また、貸金業者のみを利用している人の割合も低く、おまとめローンを利用したことがあるのは9.4%です。

調査結果からはおまとめローンの利用・検討が多いのは銀行カードローンと貸金業者の両方を利用している層で、それに次いで貸金業者のみ利用者、銀行カードローンのみ利用者となっています。

貸金業法の「例外貸付け」としてのおまとめローン

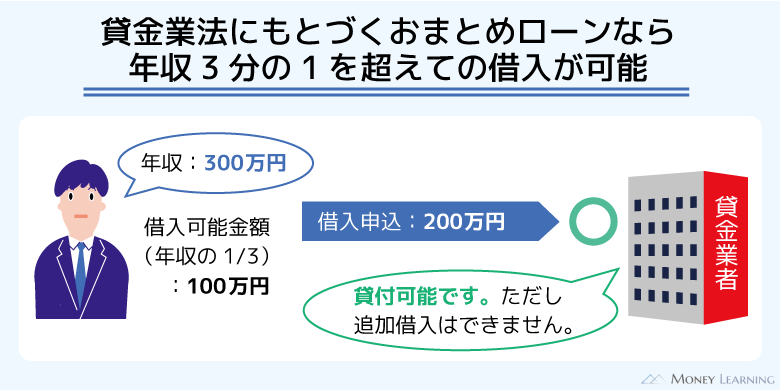

消費者金融などの貸金業者が扱うおまとめローンは、貸金業法に基づいて提供される商品です。貸金業法では過剰融資を防止するために年収の1/3を超える融資が原則禁止されており、このルールを総量規制といいます。

ただし、一定の条件を満たしたおまとめローンは「顧客の利益の保護に支障を生ずることがない貸付け」として総量規制の「例外貸付け」に該当します。本来は総量規制の対象になる貸金業者も、一定の条件を満たすおまとめローンなら例外的に総量規制の影響を受けずに、年収の1/3を超えた融資も可能(要審査)になるのです。

この例外貸付けに該当するためには、借り換える前と比較して以下のような条件をクリアしていなければいけません。

【貸金業法の「例外貸付け」としてのおまとめローンの条件(一部)】

- 金利が高くならないこと

- 月々の返済額が増えないこと

- 担保などの条件が厳しくならないこと

板垣 雄

板垣 雄 いわゆるおまとめローンは「顧客に一方的に有利になる借り換え」や「借入残高を段階的に減少させるための借り換え」として総量規制の例外貸付けに該当します。そのため、貸金業法に基づくおまとめローンであれば、年収の1/3を超える金額であっても一本化できる可能性があります。そのほかにも、「顧客やその親族などの緊急に必要と認められる医療費」「顧客とその配偶者の合計年収の1/3以下の融資(配偶者貸付)」「個人事業主に対する融資(一定の要件あり)」「金融機関からの融資が実行されるまでのつなぎの融資(一定の要件あり)」などが例外貸付けです。

おまとめローンのメリット

前述のとおり、おまとめローンは大きく分けて「貸金業法に基づく返済専用ローン」と「銀行が扱う借り換えに特化した返済専用ローン」の2種類です。

どちらを選ぶかによって異なる部分もありますが、以下がおまとめローンの主なメリットになります。

- 返済先が一社になる(返済管理がしやすい)

- 金利を下げられる

- 月々の返済額を減らせる

- 年収の1/3超も借りられる

返済先が一社になる(返済管理がしやすい)

おまとめローンを利用することで、複数社からの債務を一社にまとめることができます。これにより毎月の返済をばらばらに行う必要がなくなり、返済管理がしやすくなるでしょう。

複数社への返済をATMなどから行っている場合、どうしても返済忘れは起きやすくなります。また、何社もある借入先の返済日や返済額を毎月確認するのも面倒ですし、ATM返済に手数料がかかるならその負担も無視できません。

おまとめローンにはこのような返済管理の煩雑さをなくし、遅れずに返済しやすい環境を整えてくれるというメリットがあるのです。

ただし、おまとめローンによって融資を受けられる金額は審査で決まります。審査の結果次第では、現在の借入残高の全額を借り換えられず、返済先が一社にならないケースもあるので注意してください。

金利を下げられる

繰り返しになりますが、おまとめローンの大きなメリットは「金利を下げられること」です。

例えば、カードローンは契約限度額が少額の場合、商品の上限金利が適用されることも多いが、複数の借り入れを一本化することによって一社から借りる金額が高額になれば、上限金利よりも低い利率が適用されやすくなります。

また、金利については利息制限法という法律があり、100万円以上の融資なら年15.0%を超える利率にはなりません。

おまとめローンを利用するケースでは、100万円以上の借り換えになるケースも多いでしょう。その場合、確実に年15.0%以下の金利が適用されることになるのです。

さらに、消費者金融のおまとめローンは、借り換える前より高い金利になることもありません。これは貸金業法における例外貸付けに該当するための条件のひとつだからです。

おまとめローンの金利については別の記事で詳しく解説しています。おまとめローンの金利の決まり方が知りたい人はそちらの記事も参考にしてください。

板垣 雄

板垣 雄 銀行のおまとめローンも利息制限法の対象になりますが、そもそも上限金利が年15.0%を下回っている商品も多いです。ただし、銀行のおまとめローンに関しては「借り換える前の金利を上回らない」といった条件はないため、商品の上限金利が現在の適用利率よりも低い商品を選ぶと良いでしょう。もしくは、審査結果を確認してから、借り換えを行うかどうかの判断をするようにしてください。借り換え後に金利が下がらないなら、おまとめローンを利用する意味はあまりありません。おまとめローンを利用する場合は、借り換え前後の貸付条件をよく比較することが重要です。

月々の返済額を減らせる

おまとめローンには月々の返済額を減らせる効果も期待できます。借金の完済を目指すにあたって重要なことのひとつは、「月々の返済日に遅れないこと」です。

返済遅れには遅延損害金が発生するというデメリットもありますし、状況によっては一括返済を求められるかもしれません。

そのため、借り換え後に月々の返済を無理なく行っていけるかどうかは、第一に確認すべきでしょう。消費者金融のおまとめローンであれば確実に月々の負担は軽減されます。

一方、銀行のおまとめローンの場合、商品によっては月々の負担が減らない可能性もあるので注意してください。どちらのおまとめローンを利用するにしても、借り換え後の返済額はしっかりと確認しておきましょう。

年収の1/3超も借りられる

消費者金融のおまとめローンは総量規制の例外貸付けに該当するため、返済能力が認められれば、年収の1/3を超える融資も可能です。借入先が複数あり、借入残高が多い人にこそおまとめローンは有効なので、例外的に総量規制の基準を超える融資が認められています。

もちろん、「おまとめローンであれば絶対に年収の1/3超を借りられる」というわけではありません。実際の融資額については各業者の審査基準に基づいて判断されることになります。

また、銀行のおまとめローンを利用する場合も注意が必要です。貸金業法における総量規制は消費者金融などの貸金業者を対象にしていて、銀行は銀行法という別の法律に則って融資をしています。

しかし、近年では銀行も貸金業法を強く意識しており、「個人への融資は最大でも年収の1/3までとする」のような自主規制を行う傾向が顕著です。

いずれの場合においても、審査では他社借入の状況がチェックされるので、借入件数や借入残高は審査結果に影響すると考えてください。

おまとめローンの注意点・デメリット

おまとめローンのメリットについて確認してきましたが、利用する上で知っておくべきデメリットや注意点も存在します。

おまとめローンを利用してから後悔することのないように、あらかじめ以下のデメリットや注意点を押さえておきましょう。

- おまとめローンの審査も甘くはない

- リボ払い(ショッピング)が対象にならないケースもある

- 基本的に元金以外の支払いは必要になる

- 総量規制における借入残高に算入される

- 返済総額が増えるケースもある

- 繰り上げ返済や一括返済に手数料がかかる商品もある

- 借り換え後にカードローンなどの解約が必要になる場合もある

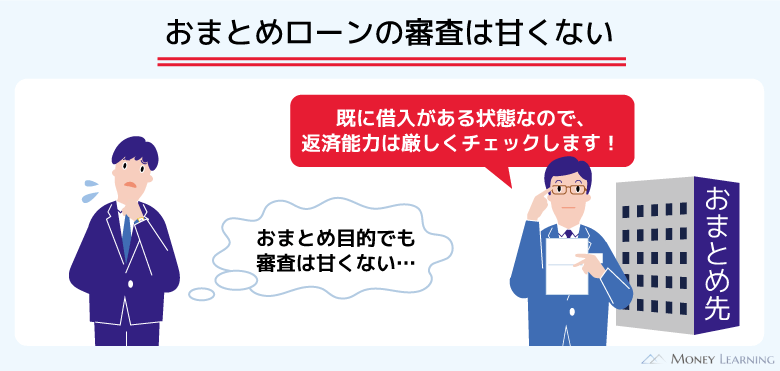

おまとめローンの審査も甘くはない

おまとめローンは「複数社から借り入れがある人のための返済専用ローン」です。

このように聞くと「おまとめローンなら審査に通りそう」と思うかもしれませんが、審査基準が甘いわけではありません。

おまとめローンも営利目的の商品であるため、十分な返済能力がなければ当然審査には落ちます。

おまとめローンを利用する場合、基本的には複数社から借り入れがある状態です。金融機関にとってはリスクの高い融資になるケースも多く、おまとめローンの審査はどうしても厳しめになります。

例えば、返済に遅れが出ていたり、信用情報に問題があったりすれば、おまとめローンの審査に通る可能性は低いでしょう。

リボ払い(ショッピング)が対象にならないケースもある

おまとめローンによって借り換えられる対象は商品によって異なる場合があります。基本的に消費者金融のカードローンやクレジットカードのキャッシング枠などの貸金業者からの借り入れであればどのおまとめローンでも問題ありません。

しかし、クレジットカードのリボ払い(ショッピング枠)を借り換えたい場合、対象にできない商品も多いので注意してください。

例えば、大手消費者金融の中だとショッピングリボの借り換えに対応しているのはアイフルだけです。(※ アイフルのおまとめローンでクレジットカードのリボ払い(ショッピング枠)を対象にする場合、利用残高などが分かる書類の提出も必要になります。)

それ以外の大手消費者金融おまとめローンでは、クレジットカードのショッピング枠は借り換えの対象にできません。

現在、まとまった金額のショッピングリボ残高がある人は、クレジットカードのショッピング枠の借り換えに対応しているおまとめローンを選びましょう。

リボ払いの借り換えに対応しているおまとめローンについては別の記事にまとめてあるので、該当する方はそちらも参考にしてください。

基本的に元金以外の支払いは必要になる

おまとめローンの商品内容にもよりますが、借り換えの対象になるのは「元金のみ」というケースもあります。

そのようなケースでは、返済する日までに発生した利息分、未清算の手数料などは自身で用意しなくてはいけません。

借入残高が高額な場合、1ヶ月程度で数万円の金利になることも考えられます。手持ちの資金に不安がある方は、おまとめローンでカバーできる範囲をあらかじめ確認しておくようにしましょう。

総量規制における借入残高に算入される

先ほど貸金業法に基づく返済専用ローンの場合、「一定の条件を満たすことで例外貸付けとして扱われる」と説明しました。

例外貸付けであれば審査の結果次第で年収の1/3を超える融資も受けられますが、それによって借りたお金は総量規制における借入残高に算入されます。

例えば、年収が600万円の場合、総量規制下で借りられるのは200万円までです。例外貸付けに該当するおまとめローンなら、年収の1/3を超える金額の借り入れも可能なので、300万円の借り換えができたとします。

このとき、年収600万円に対して借入残高は300万円です。総量規制の基準を超過した状態になるため、おまとめローンの残高が基準を下回るまで新たな融資を受けることはできません。

これが「総量規制における借入残高に算入される」という意味になります。ほかの例外貸付け、自動車ローンや住宅ローンなどの除外貸付けであれば利用可能ですが、消費者金融のカードローンやクレジットカードキャッシングの利用はできないのです。

返済総額が増えるケースもある

「月々の返済額を減らせる」というのはおまとめローンのメリットのひとつですが、この場合、返済総額が増えるケースもあるので注意してください。

月々の返済額を減らした結果、完済までの期間が借り換える前よりも延びると、最終的に負担する利息は増えることがあるのです。

消費者金融のおまとめローンの場合、「借り換える前の返済額を上回らない」や「借り換える前の金利を上回らない」というのは例外貸付けであるための条件になります。ただ、最終的な返済総額については条件にありません。(※ 銀行カードローンの残高、クレジットカードのショッピング枠の残高を借り換えの対象にできる貸金業法に基づく商品の場合は、「借り換える前よりも返済総額が増えないこと」も条件になります。)

そのため、返済シミュレーションなどで借り換え前後の返済総額を確認するようにしましょう。

繰り上げ返済・一括返済に手数料がかかる商品もある

基本的におまとめローンは毎月一定額の返済(約定返済)によって借入残高を段階的に減少させていきますが、繰り上げ返済や一括返済も可能です。

約定返済額は最低返済額であるため、できるだけ早く完済するには繰り上げ返済や一括返済を行いましょう。

ただし、おまとめローンの中には、繰り上げ返済や一括返済に所定の手数料がかかる商品もあります。追加で返済する金額が少額の場合、節約できる金額よりも手数料の方が高額になるケースもあるので注意してください。

追加返済に手数料が発生するケースでは、その金額も踏まえて繰り上げ返済や一括返済すべきかどうかを判断することが重要です。

借り換え後にカードローンなどの解約が必要になる場合もある

おまとめローンは返済に専念するための商品ということもあって、借り換え後に対象にしたカードローンなどの解約が必要になるケースもあります。

おまとめローンによって債務を一本化できても、またカードローンやクレジットカードのリボ払いで利用残高を増やしてしまっては意味がありません。

そのため、おまとめローンを契約するにあたって、他社解約が条件となるケースもあるのです。このようなケースにおいては、借り換え後に解約証明書などの提出が必要になります。

また、借りたお金を借り換えに利用したことの確認のために、商品によっては完済証明書の提出も求められます。

おまとめローンの契約後に提出する書類については金融機関からの指示に従って用意してください。指定された書類を提出しなかった場合、契約違反(規約違反)になる可能性もあるので注意が必要です。

おまとめローンはどんな人におすすめ?

おまとめローンのメリットとデメリットについて見てきました。

複数社への返済に困っている人にとっておまとめローンのメリットは大きいです。しかし、おまとめローンにはデメリットもあるので、借り換えるべきかどうかは慎重に判断しましょう。

おまとめローンはどのような人におすすめなのかについて説明していきます。

おまとめローンに向いている人

おまとめローンに向いているのは、以下のような特徴に該当する人です。

- 借入先が2件~5件程度

- 月々の返済額を下げたい

- 追加借入は不要なので返済に専念したい

- 他社借入の返済に遅れがない

- 年15.0%~18.0%程度の金利でお金を借りている

おまとめローンは消費者金融や銀行などで扱われています。消費者金融などの貸金業者が扱う返済専用ローンがあっているか、銀行などの金融機関が扱う借り換えに特化した返済専用ローンがあっているかは、人によって異なります。

おまとめローンのおすすめ商品については別の記事で詳しく紹介しているので、そちらも申し込みの参考にしてください。

おまとめローンに向いていない人

一方、次のような特徴に該当する人は、おまとめローンに向いていない可能性があります。

- 延滞している借入先がある

- 借入総額が年収の1/3を大きく超えている

- 債務を返済していける安定した収入がない

- 毎月の返済額を大きく減らさないと完済するのが難しい

- 月々の生活費の支払いにも困っている

このような場合、「そもそもおまとめローンの審査に通らない」もしくは「借り換え後、途中で返済できなくなる」といったことが考えられます。

借金問題の解決方法は、ひとつではありません。

例えば、専門家に債務整理を依頼すれば、返済条件を交渉してくれたり、借金自体を減額できたりもします。どのような解決方法がベストかは一人ひとりの状況によって異なりますが、債務整理という選択肢もあることは覚えておきましょう。

おまとめローンで借入先を一社にまとめる流れ

おまとめローンを利用して、借入先を一社にまとめる流れについて説明していきます。商品ごとの差も大きいですが、基本的には次のような流れで手続きが進みます。

- 申し込み

- 必要書類の提出

- 審査

- 契約

- 借り換え(おまとめ)

- 借り換え後の返済開始

1. 申し込み

おまとめローンの申込方法は「インターネット」「電話(コールセンター)」「来店(店頭窓口)」などです。

通常のカードローンであればインターネットからの申し込みが主流です。しかし、大手消費者金融のおまとめローンの中にも、インターネットからの申し込みができないタイプの商品もあるので注意してください。

申し込みを検討中の方は、事前に申込方法を確認しておくようにしましょう。

申し込み時に必要な情報は、通常のカードローンと大きな違いはありません。申込者の氏名や住所、電話番号、勤務先、収入、他社借入状況などの情報が必要になります。

他社借入については信用情報でも確認されますが、あらかじめ各社の借入残高を調べておき、正確な内容を申告するようにしてください。

2. 必要書類の提出

おまとめローンの審査では本人確認書類に加えて、収入証明書の提出も必要なケースが多いです。提出する書類については案内があるので、それに従って必要書類の準備をしてください。

現在の収入を証明できる源泉徴収票や確定申告書などがあると良いでしょう。

3. 審査

おまとめローンの審査でチェックされるポイントは、一般的なローン審査と変わりません。申込内容から勤務先や雇用形態、家族構成といった申込者の属性情報が確認され、信用情報の登録内容や他社借入状況なども審査結果に大きく影響します。

また、おまとめローンの審査は仮審査と本審査に分けて実施されることもあります。大手消費者金融のおまとめローンの場合、最短即日で本審査まで進むこともあるのに対して、銀行の審査スピードは遅めです。

銀行のおまとめローンの場合、本審査の結果が出るのに1週間以上かかることも少なくありません。特に仮審査後に郵送や来店での手続きを行うケースでは、審査に時間がかかるでしょう。

おまとめローンの利用を検討中の方は、できるだけ早めに申し込みを済ませてください。

4. 契約

本審査に通ったら、おまとめローンの契約手続きを完了させます。消費者金融のおまとめローンはWebや自動契約機で手続きすることが多いです。

一方、銀行のおまとめローンは本審査の申し込みや契約の手続きのために窓口へ来店したり、郵送で手続きしたりが必要なケースもあります。

また、口座振替で月々の返済を行う場合、基本的にその銀行の普通預金口座が必要になります。口座を持っていない人は、契約の前までに新規で口座を開設する必要があるので、事前に確認しておきましょう。

5. 借り換え(おまとめ)

おまとめローンの契約が済んだら、現在、借入残高がある消費者金融や銀行などへの返済(借り換え)が行われます。

おまとめローンによって借り換えの方法は異なりますが、契約後、金融機関が契約者名義で返済を代行してくれるケースも多いです。おまとめローンは資金使途が他社への返済に限定されており、目的外の利用を防ぐためにもこのような融資方法を取っているところもあるのです。

本審査や契約のタイミングで借入残高や返済先口座の情報などを伝えることになるので、あらかじめ調べておくとスムーズでしょう。

また、借り換えに必要な資金を契約者へ一括融資し、その後、契約者自身で借入先への返済を行うケースもあります。

どちらの方法で借り換えが行われるかは商品によって違います。返済を代行してくれるケースが多いものの、心配な方は事前に確認しておいてください。

6. 借り換え後の返済開始

おまとめローンで借りていたお金を完済したら、借り換え後の返済が始まります。基本的におまとめローンによって返済先が一社になるため、返済管理は楽になるでしょう。

おまとめローンの月々の返済は、指定口座からの引き落としで行うことが多いです。別の返済方法を利用できる商品もありますが、返済忘れを防ぐためには返済先が一社になってもできるだけ口座振替を利用するようにしてください。

また、より効率的に借入残高を減らすには、追加返済が重要です。手数料無料で繰り上げ返済でき、いつでもパソコン・スマホから手続きできるインターネットバンキングを利用した返済に対応していると便利でしょう。

おまとめローンを騙る詐欺もあるので注意

多重債務の状態に陥っている人にとっておまとめローンのメリットは大きいです。しかし、おまとめローンの契約には必ず審査があるので、中には「何社も審査を受けたが通らない」「中小消費者金融にも融資を断られた」という人もいるでしょう。

このような人をターゲットにした「おまとめローン」を騙る詐欺も存在するので注意してください。

例えば、おまとめローンを騙った詐欺には以下のような手口があります。

- 架空のおまとめローンを案内され、保証料や調査料を騙し取られる

- 審査落ちの原因となっている情報を削除するという嘘を信じて手数料を支払ってしまう

- 銀行口座やクレジットカードなどの情報を違法業者に伝えてしまう

- 返済実績を作るためにほかの消費者金融で借りたお金を送るように指示される

違法業者は甘い言葉で返済に困っている人を騙そうとしますが、それらは罠です。特に名前を聞いたことのないような業者から急に携帯電話の番号で連絡がきたり、SMSやメール、ダイレクトメールなどでコンタクトがあったりしたら、詐欺の可能性を疑いましょう。

また、金融庁のホームページにも次のような相談事例が掲載されています。

【相談事例等】

おまとめローンを申し込んだら、「金融庁にあるデータが借入れできない状態になっている。大手貸金業者で20万円借りて郵送すれば、金融庁のデータを解除し貸すことができる。」と言われていますが本当ですか。【アドバイス等】

金融庁が個人の信用情報を管理したり、個別の貸付けに関与することはありません。金融庁を理由に金銭を請求してきた場合には、絶対に支払わないでください。

当該業者はヤミ金の可能性が高いと考えられますので、以後、連絡を取らないようにしてください。

無登録営業の取り締まりは警察が行うことになるので、お近くの警察へ情報提供をお願いします。引用元: 金融庁 (4)貸金等に関する相談事例等及びアドバイス等より

相手が違法業者の場合、保証料などを支払っても、融資を受けられることはありません。お金を渡したあとは連絡が取れなくなり、お金だけを騙し取られることになるでしょう。

おまとめローンの契約時に収入印紙費用が実費でかかるケースはあるものの、それ以外の手数料を請求されたら違法業者を疑ってください。

おまとめローンを検討するなら、知名度の高い大手消費者金融や銀行の商品を利用するのが安心です。

おまとめローンに関するよくある質問

- おまとめローンと借り換えローンの違いとは?

-

「おまとめ」と「借り換え」の違いは、借入先の件数です。借入先が1件のみの場合は「借り換え」を使い、2件以上あるなら「おまとめ」を使うことが多いです。

例えば、A社から50万円を年18.0%の金利で借りているとしましょう。それをB社から年15.0%の金利で借りた50万円で返済し、その後は、毎月B社へ返済していくというのが借り換えです。

金利などがより良い条件になることで、金利負担を減らす効果が期待できます。

一方、A社で50万円、B社で30万円、C社で20万円を借りていて、それをD社から100万円を借りて全額返済してしまうというのがおまとめになります。

ただし、おまとめや借り換えといった用語に厳密な定義があるわけではありません。そのため、1社の債務を対象におまとめローンを利用できることもありますし、複数の債務を対象にできる借り換えローンも存在します。

基本的には対象とする債務の件数の差ですが、具体的なサービス内容は商品ごとに確認するようにしてください。 - 銀行と消費者金融のおまとめローンの違いは?

-

おまとめローンと呼ばれる商品は、銀行などの金融機関、消費者金融などの貸金業者で扱われています。金利や融資上限などは商品ごとに異なりますが、銀行と消費者金融が扱っている商品は、主に以下のような点で異なります。

銀行おまとめローン 消費者金融おまとめローン 金利 低い 標準的 審査スピード 遅い 早い 審査難易度 やや厳しい 標準的 借り換えの対象 貸金業者からの借り入れ・クレジットカードのリボ払いなど 主に他社(別の貸金業者)からの借り入れ ただ、消費者金融のおまとめローンは貸金業法という法律に基づいて提供されており、借り換える前より貸付条件が悪くなることはありません。

例えば、借り換える前より金利が高くなることはなく、月々の返済額も減少します。審査の難易度も銀行ほどは厳しくなく、消費者金融のおまとめローンは「返済の負担を軽減しつつ、完済を目指したい人」向けの商品だといえます。

一方、銀行のおまとめローンの適用金利は審査の結果次第です。金利設定は消費者金融よりも低めの傾向にありますが、現在の貸付条件によっては金利が上がる可能性もあるので注意してください。 - おまとめローンで多めに借りることはできる?

-

基本的におまとめローンの資金使途は「他社への返済資金」に限定されていて、融資限度額も「借入総額の範囲内」で決まります。

例えば、借り換えの対象とする他社借入の合計が100万円の場合、検討中のおまとめローンの限度額が300万円までだったとしても、100万円を超える限度額にはなりません。

実際にいくらまで借りられるかは審査によって決定されますが、他社借入の状況を確認され、その範囲内で金額は決まるのです。

銀行や消費者金融などからの借入状況は信用情報を確認すれば分かるため、おまとめローンで多めに借りることはできないと考えてください。

ただし、通常の銀行カードローンで借り換えるなら限度額の範囲内で追加借入できます。また、他社への返済資金以外も一緒に借りることのできるフリーローンもあります。多めに借りる必要があるときは、商品の資金使途や融資額の決定方法をよく確認するようにしましょう。 - おまとめローンを利用する場合、すべての借り入れを対象にしないといけない?

-

借入先を1社にすることで返済管理が楽になるのはおまとめローンのメリットのひとつですが、必ずしもすべての債務を対象にする必要はありません。

審査の結果、希望した金額に届かずに全額をまとめられないケースもあるので、その場合は債務の一部のみを借り換えることになるでしょう。

ただし、借入状況によっては、一部のみの借り換えではおまとめローンのメリットが小さくなります。

また、消費者金融などの貸金業者のおまとめローンの場合、商品によっては銀行ローンやクレジットカードのリボ払い(ショッピング)が対象にならないケースもあるので、事前に借り換えの対象を確認するようにしてください。

消費者金融や銀行のカードローン、クレジットカードなどで借入先が複数あるときは、基本的にはすべての債務を借り換えの対象にできるような商品を選びましょう。 - おまとめローンの返済が途中でできなくなったら?

-

おまとめローンで借り換えることができても、すぐに借金問題が解決するわけではありません。借入先を一本化し、金利を下げることで返済の負担は軽くなりますが、完済までコツコツと返済を続けていくことになります。

特におまとめローンの対象とする債務が高額な場合、10年近くかけて完済するケースもあり、収入の変化などで返済が途中でできなくなる可能性も考えられます。

おまとめローンの返済が遅れると、通常のローンの延滞と同様に遅延損害金が発生し、督促も行われます。おまとめローンは「複数社からの債務の返済に困っている人」のための商品ですが、返済遅れに対して甘いわけではないのです。

延滞期間が長期になれば一括返済を請求される可能性もあるので十分に注意してください。どうしてもおまとめローンの返済を継続できない場合は、債務整理も視野に入れて解決策を検討すべきでしょう。

まとめ

おまとめローンを利用することで、複数社からの債務をひとつにまとめることができます。返済管理は楽になりますし、より低い金利で借り換えることで利息の負担も軽減可能です。

ただし、おまとめローンにはデメリットもあります。

例えば、月々の返済額を減らし、完済までの期間を延長した場合、借り換える前より返済総額が増えるケースもあるので注意してください。

おまとめローンを検討する上で重要なポイントを以下にまとめました。

- おまとめローンは複数社からの借り入れを一本化するための商品

- おまとめローンは消費者金融などの貸金業者、銀行などの金融機関で扱われている

- 借り換えることで金利を下げたり、月々の返済額を下げられたりするのがメリット

- 貸金業法に基づくおまとめローンなら年収の1/3超の借り換えにも対応可能(要審査)

- 商品によってはクレカのリボ払いや銀行ローンが借り換えの対象にならないこともある

この記事で解説したようにおまとめローンにはメリットだけでなく、デメリットも存在します。現在の借り入れや収入の状況によっては、「おまとめローンの審査に通らない」「おまとめローンを利用しても問題が解決しない」ということも考えられます。

おまとめローンを検討中の方は、メリットとデメリットの両方を確認して、自分の状況にあった商品に申し込むようにしてください。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ レイクの無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。