複数社から借り入れがある場合、カードローンの審査には通りづらくなります。カードローンの審査では返済能力を評価されますが、他社借入は返済能力を判断する上で重要な項目のひとつです。

そのため、「すでに2社から借りているけど3社目の審査も大丈夫かな?」のような悩みを持っている方もいるでしょう。

この記事では3社目、4社目としておすすめの消費者金融カードローンはどれなのか、複数社から借り入れがあるときは何に注意すれば良いのかについてまとめました。

また、3社目以降の審査にも通過できる人の特徴、審査に落ちた場合の対処法もあわせて解説します。

収入や他社借入の状況によっては返済専用のローンで借り換えを行ったり、債務整理で完済までの道筋をつけたりすることも必要です。多重債務から抜け出すための解決策も紹介するので、3社目や4社目のカードローンで返済資金を借りようと考えている人もチェックしてください。

目次

3社目以降の消費者金融でも審査に通る可能性はある?

繰り返しになりますが、複数社の借り入れがある人はカードローン審査に落ちやすいです。しかし、3社以上の他社借入があっても、審査に通っている人もいます。

例えば、消費者金融などが加盟する指定信用情報機関である株式会社日本信用情報機構(JICC)の「信用情報に関する統計」では借入件数ごとの登録人数などを確認可能です。

| 借入件数 | 登録人数(割合) | 一人当たりの残高 | 一契約当たりの残高 |

|---|---|---|---|

| 1件 | 683.1万人(64.7%) | 77.0万円 | 77.0万円 |

| 2件 | 235.1万人(22.3%) | 97.5万円 | 48.7万円 |

| 3件 | 90.7万人(8.6%) | 123.9万円 | 41.3万円 |

| 4件 | 32.5万人(3.1%) | 150.6万円 | 37.7万円 |

| 5件以上 | 13.6万人(1.3%) | 240.5万円 | 44.5万円 |

※ 2023年6月末現在の情報です。また、登録人数の割合は、借入件数ごとの人数を登録人数の合計で割り、小数点以下第2位を四捨五入したものです。

割合がもっとも大きいのは登録されている借り入れが1件のみの683.1万人で、全体のおよそ65%です。ただ、借入件数が2件の人は235.1万人、3件の人も90.7万人おり、全体の11.7%の人が3社、もしくは4社から借りています。

登録されている借入件数が増えれば、登録人数は減っていきますが、他社借入がある状態でも審査に通っている人はいるということが分かります。

借入先が3社以内の人におすすめの大手消費者金融カードローン

現在の借入先が3社以内なら、まずは大手消費者金融のカードローンを検討しましょう。ほかの大手消費者金融のカードローンを契約できたのであれば、十分に審査通過の可能性があります。

申込者の属性や借入状況などにもよりますが、2社、3社の消費者金融から借り入れがある状態で銀行カードローンの審査に通るのは難しいです。保証会社の必要な銀行カードローンの審査は、どうしても消費者金融より厳しくなります。

審査の厳しい銀行カードローンは避け、表にあるような大手消費者金融に申し込んでください。

※ プロミスの最短3分融資はお申込み時間や審査によりご希望に添えない場合がございます。(詳細はこちら)

※1 365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上で(お借入れ額1万円でも可能)ご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

※2「原則なし」の場合も、審査の過程で必要になったときは勤務先に電話をかけることがあります。

※3 初めての方なら最大30日間利息0円

※4「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません

※5 原則、電話での確認はせずに書面やご申告内容での確認を実施

※6 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

大手消費者金融のカードローンには無利息期間の用意されている商品も多いです。無利息期間を上手く利用すれば利息の負担も抑えやすいでしょう。

また、大手消費者金融のカードローンは審査がスピーディですし、在籍確認のための勤務先への電話連絡も回避しやすいです。

以下では大手消費者金融のカードローンに申し込む際の注意点を説明していきます。

他社借入があるなら借入診断を受けておく

カードローンの審査を他社借入がある状態で受けるなら、先に借入診断を行いましょう。各消費者金融のホームページから行える借入診断では、借り入れできるかどうかの目安を簡単に調べられます。

借入診断を受けるのに必要な情報は主に「年齢」「年収」「他社借入金額」です。そのため、年収と他社借入金額のバランスをチェックできます。

「年収に対して他社借入が多すぎないか?」を確認したい場合は、借入診断を行ってみてください。

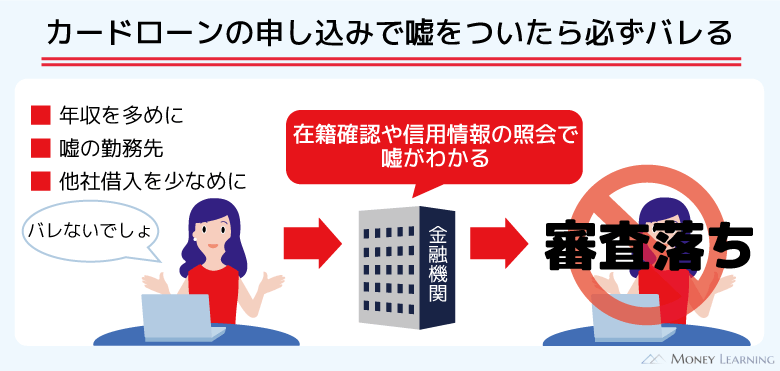

複数社からの借り入れは必ず審査でバレる

実際にカードローンの審査を受ける際には、他社借入の総額を申告することになります。ただ、審査を有利に進めようと思っても、申し込み時に嘘の内容を申告してはいけません。

カードローン会社は申込者の信用情報を照会しますが、その際に他社借入の状況も把握します。そのため、申告内容と実際の金額が大きく異なる場合、むしろ審査には落ちやすくなるでしょう。

申告が必要な他社借入の範囲はカードローンごとに異なります。申し込みフォームなどに他社借入に該当するものが記載されているので、その指示に従って正確な内容を入力するようにしてください。

延滞中の借り入れがあると審査に通らない

カードローンの審査において年収と他社借入のバランスは必ずチェックされますが、各借入先への返済状況も非常に重要です。

例えば、現在の借入先に延滞中のものがあるなら、別の消費者金融で新規融資を受けるのは難しいでしょう。他社への返済に遅れが出ていないかは、信用情報を確認することで分かります。

3社目や4社目の消費者金融に申し込んだ際、他社での延滞が確認されれば「新たに融資するのはリスクが高い」「お金を貸しても返済されないかもしれない」と判断されるのは当然です。

審査に通るかどうかは申し込んでみなければ分からないものの、少なくとも「延滞中の借り入れがないこと」は必須条件になると思ってください。

3社目、4社目のカードローン申し込みの注意点

3社目や4社目のカードローンに申し込みをする場合、次のような点に注意してください。

- 原則、年収の1/3を超える金額は借りられない

- 審査には収入証明書が必要なことも多い

- 借入先が増えると延滞のリスクは高まる

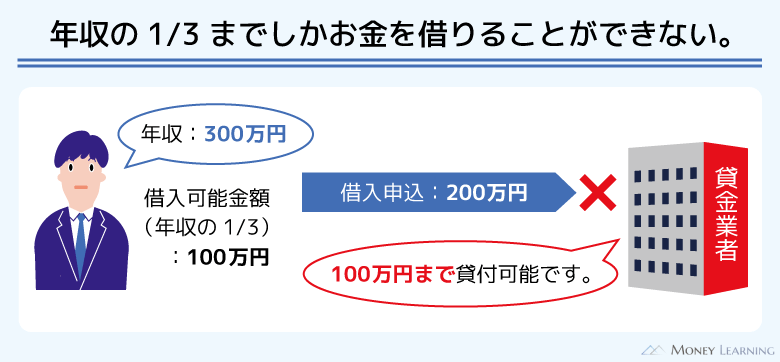

原則、年収の1/3を超える金額は借りられない

消費者金融などの貸金業者は総量規制の対象になるため、法律により年収の1/3を超える金額の借り入れはできません。

また、銀行についても年収の1/3を超える融資はしないという自主規制を行っているケースが多いです。

そのため、消費者金融と銀行カードローンのどちらであっても、原則として年収の1/3超は借りられないと考えてください。もし現在の借入残高と希望限度額の合計が年収の1/3超になるなら、審査通過は難しいでしょう。

3社目、4社目のカードローンを利用する場合は、現在の借入残高を確認しておく必要があります。

板垣 雄

板垣 雄 消費者金融やクレジットカード会社からの借り入れは総量規制の対象ですが、貸金業法に基づくおまとめローンはその例外になります。総量規制の対象になるのは、カードローンやクレジットカードキャッシングなどの無担保の借り入れです。一方、借入先が消費者金融などの貸金業者であっても、住宅ローンや自動車ローンなどの有担保の借り入れなら総量規制の対象になりません。複数社のカードローンを利用している場合、総量規制によって審査に通過できないケースもあるので注意してください。

審査には収入証明書が必要なことも多い

カードローンは収入証明書不要で審査を受けられるケースもあります。ただし、3社目や4社目のカードローン利用なら、収入証明書の提出を求められることが多いでしょう。

消費者金融のカードローンでは「1社から50万円超を借りる場合」および「複数社から100万円超を借りる場合」に収入証明書の提出が必須です。

そのため、3社目や4社目のカードローンで50万円超の限度額を希望するケースだけでなく、他社借入の残高と希望限度額の合計が100万円超になるケースも収入証明書を提出しなくてはいけません。

3社目や4社目のカードローンに申し込むのであれば収入証明書も用意してください。

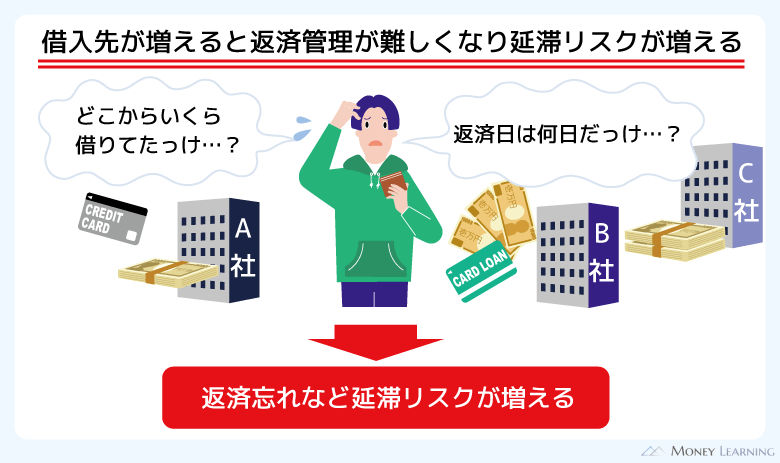

借入先が増えると延滞のリスクは高まる

借入先が3社、4社と増えていけば、延滞のリスクも高くなります。カードローンによって返済日や返済額はばらばらなので、返済の管理をしっかりと行うようにしてください。

返済日を1日でも過ぎれば延滞になり、遅延損害金が発生したり、信用情報に影響が出たりします。特に月々の支払いを口座振替以外で行う人は、返済日を忘れないように注意しましょう。

短期間であっても頻繁に延滞している場合、カードローン会社からの評価が大きく下がるかもしれません。延滞によって評価が下がると、追加借入の停止、限度額の減額などの措置が取られるケースもあります。

また、長期の延滞で信用情報に傷がつけば、その影響は数年にわたって残ります。信用情報から長期延滞の記録が削除されるまでには5年ほど必要で、その間はローンやクレジットカードの審査に通るのが難しくなります。

3社目、4社目以降の消費者金融でも審査に通る可能性がある人とは?

他社借入の件数が多ければ、それだけカードローンの審査には通りづらくなります。特に1社だけでなく、2社、3社と他社借入があるなら審査通過できないケースも多いでしょう。

「はじめてカードローン審査を受ける」「はじめて消費者金融からお金を借りる」という方に比べて、確実に審査には通りづらくなると思ってください。

審査に通るかどうかは申し込んでみなければ分かりませんが、3社目、4社目以降の審査に通る可能性があるのは次のような方です。

- 借入件数が多いものの、借入金額は少ない

- 正社員や公務員で収入が安定している

- これまでに一度も延滞していない

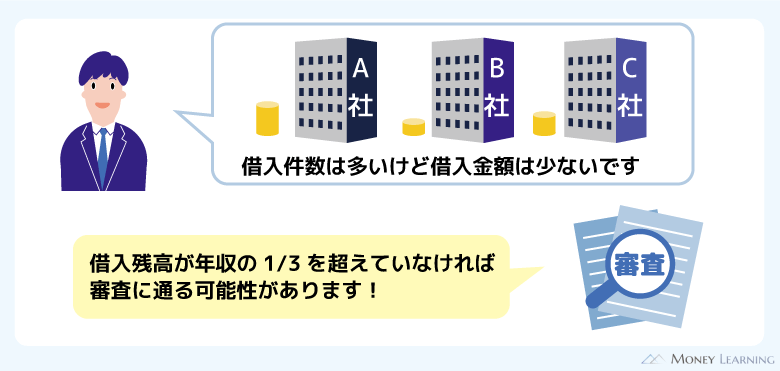

借入件数が多いものの、借入金額は少ない

他社借入がある場合、カードローンの審査でより重要になるのは借入金額です。そのため、借入件数が多くても、それぞれから借りている金額が少額なら、審査結果への影響は小さいでしょう。

前述のとおり、カードローンの審査では年収に対する他社借入のバランスがチェックされます。

消費者金融の場合、総量規制の対象になるため、年収の1/3超を借りることはできません。まずは、現在の借入残高を確認して、年収に対する割合をチェックするようにしてください。

正社員や公務員で収入が安定している

カードローンの申込条件は商品ごとに異なりますが、申込条件を満たせば正社員や公務員以外の方も審査を受けられることが多いです。

ただし、他社借入の件数が増えてくると、より収入の安定性が重要になります。パートやアルバイト、個人事業主などはもともとカードローンの利用限度額が低くなりやすく、複数の借り入れがあるなら新規で融資を受けるのはより困難になるでしょう。

3社目、4社目の審査に通るためには一定以上の年収があることに加えて、収入が安定していることも求められるのです。正社員や公務員などで安定した収入がなければ、3社以上から借りるのは難しいかもしれません。

これまでに一度も延滞していない

他社借入と年収のバランスに大きな問題がなくても、契約中のカードローンで過去に延滞があれば審査通過は難しいです。

短期の延滞、すでに解消済みの昔の延滞なら、3社目、4社目の審査に通る可能性はあります。しかし、一度も延滞していない人に比べて、審査ではかなり不利になるでしょう。

特に長期の延滞を起こしている人、3社目、4社目の審査を受ける直前に延滞があった人は、審査に通りづらいと考えてください。

3社目、4社目のカードローン審査に落ちたらどうすれば良い?

他社借入が多ければ、それだけカードローンの審査には通りづらくなります。もし3社目、4社目のカードローン審査に落ちたらどうすれば良いのでしょうか?

3社目、4社目の審査で否決された場合の主な選択肢は次の3つです。

- 審査難易度の異なる別のカードローンを探す

- 借入件数や借入残高を減らす

- 返済に専念するために借入先をまとめる

審査難易度の異なる別のカードローンを探す

3社目や4社目の審査で否決された場合、より審査に通りやすそうな別のカードローンを探して、申し込みをするというのも選択肢のひとつです。

カードローンの審査難易度は商品によって異なるので、別の会社の審査なら通る可能性があります。ただし、カードローン会社は審査基準を公開していません。「どこが甘いのか?(厳しいのか?)」は分からないのです。

一般的には、銀行カードローンは消費者金融よりも審査が厳しく、大手消費者金融は中小消費者金融よりも審査が厳しいと考えられています。そのため、大手消費者金融の審査に通らなかったのであれば、中小消費者金融も含めて借入先を検討すると良いでしょう。

借入件数・借入残高を減らす

3社目や4社目の審査に通らない場合、借入件数や借入残高を減らすことも考えてください。

先に借入件数や借入残高を減らしてから、次のカードローン審査を受けるようにしましょう。たとえ年収に変化がなくても、他社借入を減らすことができれば、返済能力の評価を上げることができます。

借入件数を早く減らすためには、借入残高が小さいものを優先的に完済するのが良いです。また、借入先ごとに金利が異なる場合は、金利の高いものから残高を減らしていくことも返済の負担を軽減するためには重要です。

返済に専念するために借入先をまとめる

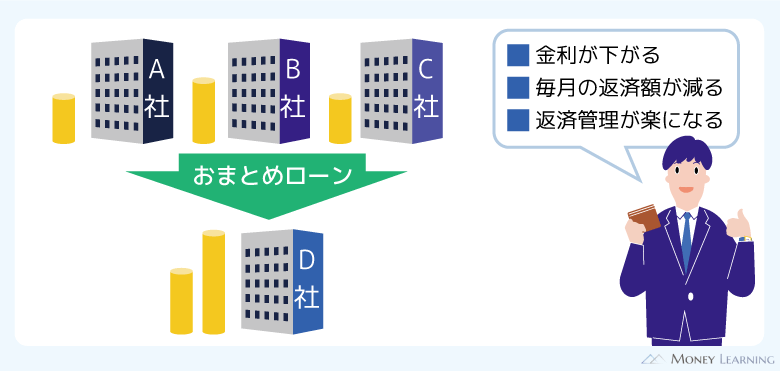

複数の消費者金融やカードローンを利用している場合、返済に専念するために借入先をまとめるというのも効果的な方法です。

複数社に散らばっている借り入れを1社で借り換えることができれば、返済の管理は楽になります。さらに、月々の返済額の低下、金利が下がるなどのメリットも期待できます。

いわゆる「おまとめローン」は返済に専念するための専用商品です。詳しくは次章で紹介するので、「借入先を1社にして、完済までの道筋をつけたい」という方はそちらも確認してください。

多重債務から抜け出すための解決策

2社、3社以上から借り入れがあり、返済に困っている場合、多重債務の状態にあると考えられます。多重債務に具体的な件数や金額の定義があるわけではありません。

もし「返済しているのに残高がなかなか減らない」「返済のためにお金を借りることがある」という状態なら、多重債務から抜け出すために次のような解決策を検討すべきです。

- おまとめローンを利用する

- 専門家に債務整理を相談する

おまとめローンを利用する

月々の返済にまだ遅れが出ていない場合、おまとめローンを検討しましょう。

複数社からの借り入れを1社でまとめることで、返済の管理が楽になります。月々の返済額を下げることもできるため、短期的な負担を軽減しながら、完済を目指すことが可能です。

また、借入先をまとめることで金利が下がるケースもあります。

ただし、金利が下がっても、月々の返済額を減らしたことで返済期間は延びることもあるので注意してください。カードローンの利息は日割りで計算されるため、おまとめ後の返済計画によっては返済総額が増えるかもしれません。

複数社の借り換えに利用できる主な商品は、①「他社への返済資金の借り入れが認められている銀行のローン」と②「貸金業法に基づく消費者金融のおまとめローン」の2種類です。

商品自体の上限金利は銀行の方が低い傾向にありますが、消費者金融の貸金業法に基づくおまとめローンなら商品の性質上、確実に借り換える前以下の金利と月々の返済額になります。

| 銀行のローン | 金利 | 限度額 |

|---|---|---|

| 東京スター銀行 スターワン乗り換えローン | 年9.8%・12.5%・14.6% | 30万円~1,000万円 |

| 横浜銀行カードローン ※1 | 年1.5%~14.6% | 10万円〜1,000万円 |

| 福岡銀行カードローン ※2 | 年1.9%~14.5% | 10万円~1,000万円 |

※1 申し込みは「神奈川県内全域」「東京都内全域」「群馬県内の前橋市・高崎市・桐生市」のいずれかの地域に居住またはお勤めの方に限られます。

※2 申し込みは「居住地および勤務先が九州・山口の方」または「福岡銀行の普通預金口座をお持ちの方」に限られます。

| おまとめローン | 金利 | 限度額 |

|---|---|---|

| プロミス おまとめローン | 年6.3%~17.8% | 300万円まで |

| アイフル おまとめMAX・かりかえMAX | 年3.0%~17.5% | 1万円~800万円 |

| SMBCモビット おまとめローン | 年3.0%~18.0% | 500万円まで |

| レイク de おまとめ | 年6.0%~17.5% | 10万円~500万円 |

専門家に債務整理を相談する

「すでに支払いに遅れが出ている」「借入先をまとめても月々の返済が苦しい」「おまとめローンの審査に通らない」といった場合、専門家に債務整理を相談することも検討しましょう。

債務整理は返済条件を交渉したり、借金を減額したりする手続きのことです。自己破産や任意整理、個人再生などの方法があり、それぞれメリット、デメリットがあります。

専門家に手続きを依頼するには費用がかかるため、まずは「どのくらい借金が減るのか?」を把握するようにしてください。その上で実際に債務整理を依頼すべきかを判断するのがおすすめです。

また、どのくらい借金を減らすことができるのかは、Webで利用できる減額相談サービスでも調べてもらえます。減額相談は無料なので、手続きを依頼するか決めるのはその結果を確認してからでも遅くありません。

Webで行えるサービスだから周りに知られることはありませんし、いくつかの質問に回答していくだけで借金が減額できるかチェックできます。(※ 借金とは、元本及び利息等を併せた金額をいいます。)

3社目、4社目以降のカードローン申し込みでよくある質問

- 消費者金融の掛け持ちは住宅ローン審査に影響する?

-

消費者金融だけでなく、銀行やクレジットカード会社などからの借り入れも住宅ローン審査に影響する可能性があります。住宅ローンのような高額になる借り入れの場合、カードローンよりも慎重に審査が行われます。

また、住宅ローンの審査では実際の借入残高に加えて、カードローンやクレジットカードキャッシングなどの限度額も重要です。カードローンやクレジットカードキャッシングなどは限度額まで借りているという仮定で返済能力が判断されます。

借入残高はそこまで高額でなくても、利用していないカードローン、クレジットカードのキャッシング枠が多数あれば、住宅ローンの審査に影響する可能性があるのです。住宅ローンを組めなかったり、住宅ローンで借りられる金額が減ったりするケースもあるため、利用していないカードローン、クレジットカードのキャッシング枠は解約しておきましょう。 - 借入件数を増やすよりも増額の方が審査に通りやすい?

-

現在利用しているカードローンの限度額では足りなくなった場合、新規で別のカードローンを契約する以外に、限度額を増額するというのも選択肢のひとつです。

今持っているカードローンの限度額を増額するのであれば、借入件数は増えませんし、金利を引き下げてもらえるケースもあります。ただし、基本的には新規でカードローンを契約するよりも、今持っているカードローンの限度額を増額する方がハードルは高いです。

新規契約時に決まった限度額を上げてもらうのは簡単ではありません。「これまでに延滞していない」ということに加えて、「年収が上がっている」「他社借入が減っている」などの増額審査で有利になるような要因も必要になるでしょう。

増額を検討できる場合には、カードローン会社から増額案内が届くケースも多いです。増額案内が届いていないなら、別のカードローンに新規で申し込むことをおすすめします。 - どこからも借りられない場合の対処法は?

-

大手消費者金融や銀行カードローンの審査に通らない場合、中小消費者金融への申し込みを検討する人も多いでしょう。もし中小消費者金融の審査にも通らないなら、おまとめローンで返済に専念したり、債務整理を専門家に相談したりすることも検討してください。

審査に通らないというのは、「十分な返済能力がない」と判断されたということです。何とかお金を借りられても途中で返済が厳しくなる可能性もあるため、借金問題を解決する方法を考えましょう。

また、生活や収入の状況によっては、公的な貸付制度や支援制度を利用できる可能性もあります。

一方、どんなにお金に困っても、無許可で営業する違法業者(闇金)からは絶対に借りてはいけません。正規の金融機関から融資を受けられない人も審査に通るかもしれませんが、違法な利息を徴収されたり、暴力的な取り立てを受けたりする危険性があります。

まとめ

他社借入はカードローン審査の中で必ずチェックされます。年収に対して他社借入の金額が多すぎると判断されれば、カードローンの審査には落ちる可能性が高いです。

そのため、3社目や4社目のカードローンを選ぶ際は、サービスの利便性を確認するだけでなく、審査通過の見込みがあるのかも考えてください。

基本的に銀行カードローンの審査は厳しいため、借入先が3社までの人は大手消費者金融を選ぶと良いでしょう。

- 審査が不安な人には大手消費者金融のカードローンがおすすめ

- 申し込みの前に借入診断で審査通過の見込みをチェック

- 延滞中の支払いがあるなら3社目、4社目の審査に通る可能性は限りなく低い

- 他社借入がある状態での審査では収入証明書が必要なケースも多い

- 他社借入の状況は信用情報の照会で把握される

総量規制の対象になる消費者金融の場合、年収の1/3を超える金額は借りられません。ほかの消費者金融からの借入残高がチェックされ、新たな融資で年収の1/3超にならないかは必ず確認されます。

もし「年収の1/3を超えそう」「他社への返済資金を借りたい」「すでに支払いが遅れている」といった状況なら、おまとめローンを利用したり、債務整理したりすることも考えましょう。

複数社からの借り入れがあって、返済できる目処が立っていなくても、おまとめローンや債務整理であれば問題を解決できる可能性があります。借金問題を放置すると状況は徐々に悪化していくので、早めに検討を開始してください。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。