パートをして働いている主婦の方でも、「パート代だけでは足りない」「夫にはお金の相談ができない」といった悩みを抱えている人も多いと思います。

そんなときは金融機関でお金を借りるのも選択肢のひとつです。

例えば、カードローンなら一枚持っておくだけで、近くのコンビニや銀行のATM、もしくはネットバンキングですぐに借り入れできます。ただし、カードローンの中にはパート主婦だと利用しにくいものもあるので注意してください。

この記事では、パートで働く主婦の観点から利用しやすいおすすめのカードローンを紹介していきます。

カードローンであれば家族やパート先に知られることなく内緒でお金を借りられるので、商品を選ぶ際の参考にしてみてください。

※ フリーター/主婦の方でも、パート、アルバイトによる安定した収入がある場合はお申込み可能です。

目次

パート主婦は消費者金融と銀行カードローンのどちらを選ぶべき?

カードローンは主に消費者金融、銀行などの金融機関で扱われています。

ですが、銀行カードローンの審査は厳しめなので、パートで働く主婦の方には大手消費者金融の商品がおすすめです。

銀行カードローンに比べてやや金利は高めになるものの、審査がスピーディで、郵送物なしで契約できるケースも多く、サービスは銀行よりも優れています。

| サービスの特徴 | |

|---|---|

| 消費者金融カードローン | ・パート、アルバイトも申し込みやすい ・即日融資にも対応している ・自宅への郵送物を回避しやすい ・カードレス対応のサービスも多い ・無利息期間がお得 |

| 銀行カードローン | ・消費者金融に比べると審査は厳しい ・審査に時間がかかる ・金利が消費者金融より低め |

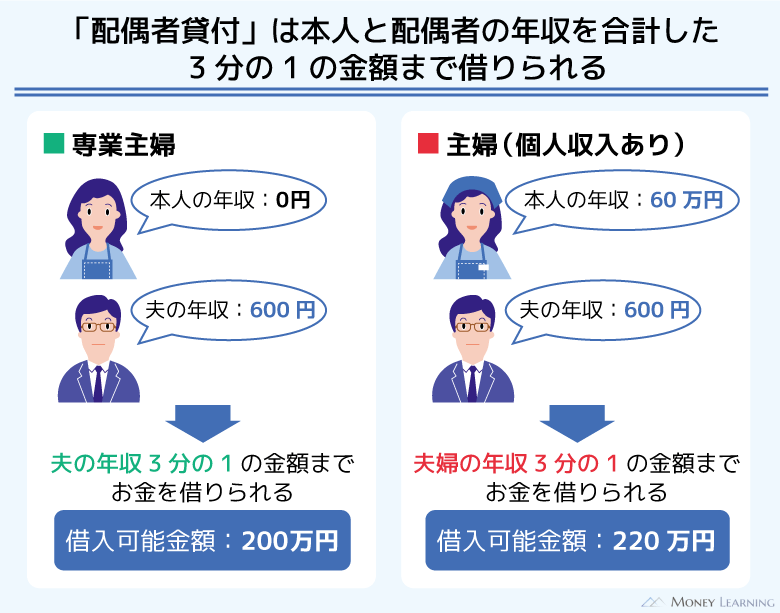

ちなみに、同じ主婦でも、パートなどで自身の収入がない専業主婦は、カードローンの審査において無職と同じ扱いになります。

消費者金融のカードローン、クレジットカードのキャッシングサービスなどは本人の収入が必須であり、世帯収入があっても専業主婦だと申し込めません。

ただし、一部の銀行では配偶者に安定した収入があることを条件に、専業主婦も申し込めるカードローンを扱っています。専業主婦でも借りられるカードローンについてはそちらを参考にしてください。

それでは、パート主婦の場合、消費者金融と銀行のどちらが良いのかについて、以下でもう少し詳しく見ていきましょう。

消費者金融なら働くパート主婦でも借りやすい

カードローンに申し込む上で「私の収入でも審査に通るのかな?」という不安は、誰しも持っていると思います。

審査結果は申し込んでみないと分かりませんが、大手消費者金融であれば、公式ホームページに「パートでも申し込める」といった旨が明記されているので安心してください。

例えば、以下のような消費者金融はパートで働く主婦が便利に利用しています。

| 消費者金融 | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス(詳細はこちら) | 2.5%~18.0% | 1万円~800万円 | アコム(詳細はこちら) | 2.4%~17.9% | 1万円~800万円 |

| アイフル(詳細はこちら) | 3.0%~18.0% | 1万円~800万円 |

| レイク | 4.5%~18.0% | 1万円~500万円 |

| SMBCモビット(詳細はこちら) | 3.0%~18.0% | 1万円~800万円 |

大手消費者金融はパートの契約者の割合が大きい

金融機関などが公表している契約者の統計データを見ても、消費者金融は銀行よりもパートの割合が大きいことが分かります。

まず、借入経験者のうち、「パート・アルバイト」で働く人はどの程度の割合いるのかを見ていきましょう。

比較のために会社員の割合についても載せておきます。

| パート・アルバイト | 会社員 | |

|---|---|---|

| 銀行カードローン利用者 ※1 | 7.0% | 65.4% |

| 貸金業者のみの利用者 ※2 | 11.0% | 62.2% |

※1 「銀行カードローン利用者」には、銀行カードローンだけを利用している人、銀行カードローンと貸金業者の両方を利用している人のどちらも含みます。

※2 貸金業者とは、消費者金融やクレジットカード会社を指します。

全国銀行協会 「銀行カードローンに関する消費者意識調査」(2020年3月31日)より

「銀行カードローン利用者」と「貸金業者のみの利用者」ともに、半数以上は会社員です。ただ、パートやアルバイトで働く人の割合は、「貸金業者のみの利用者」の方が大きいと分かりますね。

加えて、大手消費者金融に限っていえば、「パート・アルバイト」の割合はさらに大きいというデータもあるのです。

大手消費者金融のアイフルが公開している情報によると、「正社員」の割合はおよそ6割と先ほどの調査結果と大きくは変わりません。

その一方で、「パート・アルバイト」の割合はおよそ2割と大きくなります。(アイフル 「こんなお客様にご利用いただいています」より)

アイフルだけのデータですが、貸金業者全体と比較すると大手消費者金融は「パート・アルバイト」の割合が大きいと推測できるでしょう。

大手消費者金融はパート、アルバイトで働く人たちに選ばれているのです。

お試し審査で事前に結果の目安が分かる

パートで働いている場合、どうしてもフルタイムの正社員と比較して収入は少なくなります。そのため、審査に通るかどうか不安ですよね。

そんなときに便利なのが大手消費者金融のホームページで行えるお試し審査です。

年収、年齢、他社借入、雇用形態などを入力することで、カードローンの審査に通るかどうかの目安を数秒で表示してくれます。

あくまでも目安で実際の審査結果と異なることもありますが、銀行カードローンや中小規模の消費者金融、クレジットカード会社にはお試し審査のサービスがないことも多いです。

事前に審査結果の目安が分かっていると安心なので、パート主婦の方はお試し審査ができる大手消費者金融のカードローンを選びましょう。

銀行カードローンの審査は消費者金融よりも厳しい

銀行カードローンには金利が低めな商品も多いのですが、その分、融資の審査は厳しくなっています。

以下のような銀行カードローンはパート収入だけでも申し込めるものの、審査のハードルは消費者金融よりも高くなると思ってください。

| 銀行カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| 三菱UFJ銀行カードローン | 1.4%~14.6% | 10万円~800万円 |

| みずほ銀行カードローン | 年2.0%~14.0%※1 | 10万円~800万円 |

| auじぶん銀行カードローン ※2 | 年1.38%~17.8% | 10万円~800万円 |

※1 住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

※2 2026年2月15日時点。カードローンau限定割 誰でもコース:年1.28%~17.7%、カードローンau限定割 借り換えコース:年0.88%~13.0%、返済額はお借入金額および適用金利によって算出されます。

パートでもそれなりに収入があって勤め先の社会保険に加入しているような場合、共働きをしている場合などは、このような銀行カードローンも選択肢に含めて良いでしょう。

パートをしているなら銀行カードローンにも申し込める

銀行によってカードローンの申込条件は異なりますが、ほとんどはパートで働く主婦でも申し込めます。

雇用形態による制限を設けている商品は一部です。「パート・アルバイト、自営業は不可」といった商品もあるものの、その数は多くありません。

たいていは地方銀行のカードローンです。

例えば、以下のような地方銀行の商品は、パート不可となっています。

- 名古屋銀行 新ミニマム

- 南都銀行カードローン「E-PACK」

- トマト銀行 トマト・カードローンMAX

- もみじ銀行 マイカードプレミアム

- 豊和銀行 ほうわHigh Classカードローン

- 佐賀共栄銀行 カードローンプレミアム

- 西日本シティ銀行 キレイのトビラ

また、パートに関する記載はなくても年収制限があったり、パートだと限度額が制限されたりするケースもあります。銀行カードローンを検討するなら、そのような制限のない先ほど紹介したような都市銀行、ネット銀行の商品を選んでください。

低金利な銀行カードローンはより安定した収入を求められる

前述のとおり、銀行カードローンは低金利な分、よりリスクの低い相手を選ぶ傾向にあります。パート主婦でも申し込めますが、審査に落ちてしまうことも十分に考えられるのです。

正規雇用に比べてどうしてもパート勤務は、収入の安定性が低く評価されてしまいます。雇用形態だけで判断されるわけではないものの、審査では不利になるでしょう。

パートで働く主婦におすすめのカードローン

パートで働く主婦の人には消費者金融のカードローンが向いているという話をしてきましたが、具体的にどのような商品が良いのでしょうか?

規模の大きさを問わなければ消費者金融はたくさんあります。ですが、大手の方が利便性は高いですし、名前を聞いたことのないようなところよりも安心です。

そのため、まずは大手に分類されるような消費者金融のカードローンに申し込むようにしてください。

ここからはおすすめの大手消費者金融カードローンである「プロミス」「アコム」「アイフル」などの特徴を説明していきます。

女性専用ダイヤルあり・Web完結でバレにくいプロミス

大手消費者金融のカードローンの中でも非常に利便性の高いのがプロミスです。

プロミスは申し込みから借り入れまでのすべてをネット上で行え、全国およそ200の金融機関で24時間365日いつでも振込融資(※1)を受けられます。

※1 金融機関によって振込実施時間が異なります。

さらに、プロミスのスマホアプリを使えば近くのセブン銀行ATM、ローソン銀行ATMでもローンカードなしで借り入れが可能です。

プロミスはカードレスで契約できるため、カードが見つかってバレるといった心配はありません。

また、プロミスにはレディースキャッシング(※2)の商品もあり、専用の相談窓口「レディースコール」では女性オペレーターが対応してくれるので安心です。

※2 通常のカードローン(フリーキャッシング)と利用条件や貸付条件は一緒です。

※ フリーター/主婦の方でも、パート、アルバイトによる安定した収入がある場合はお申込み可能です。

カードローン付きクレジットカードも選べるアコム

アコムではカードローンだけでなく、カードローン機能のついたクレジットカード「ACマスターカード」も扱っています。

ACマスターカードはリボ払い専用で、会計は自動的にリボ払いになるので、まとめて支払う必要はありません。そして、ポイントは手数料率が「年10.0%~14.6%」とカードローンでの借り入れよりも低く設定されている点です。

そのため、クレジットカードで決済できる(※1)なら、カードローンで現金を借りて支払うよりも、利用方法によってはお得になります。(※1 本人認証サービスが必要な加盟店など、一部利用できない場所もあります。)

ACマスターカードはデザインもシンプルですし、アコムの自動契約機(むじんくん)ならその場で発行することも可能です。(一部の自動契約機はACマスターカードの発行に対応していません。)

最短18分で審査結果をお知らせのアイフル

アイフルは審査のスピードに定評のある消費者金融で、最短18分で結果をお知らせしてくれます。

※お申込時間や審査によりご希望に添えない場合がございます。

他社に比べて圧倒的に早いというわけではありませんが、急いでいるときは少しでも待ち時間が短いと良いですよね。

さらに、ネットから申し込んだ後にコールセンターへ電話すると、優先的に審査を開始してくれます。夕方以降の申し込みで、即日融資を希望している場合は、電話しておきましょう。

満20歳以上の定期的な収入と返済能力を有する方で、アイフルの基準を満たす主婦の方は借入可能なので、ぜひ検討してみてください。

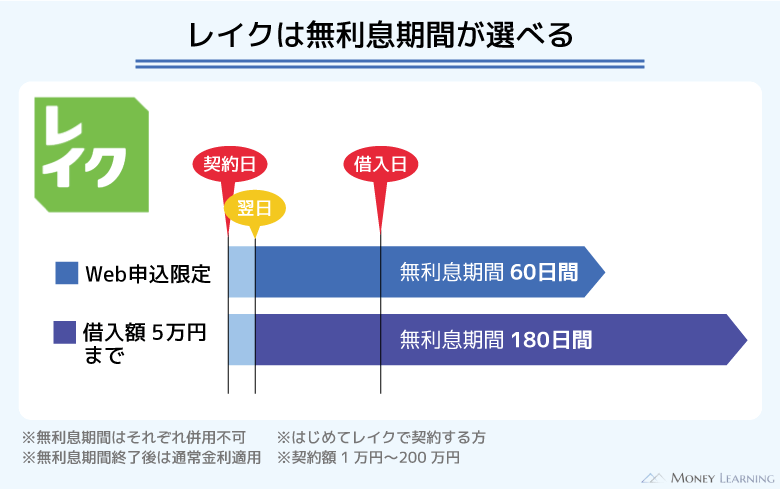

少額借入に使いやすいレイク

消費者金融の中には初回契約者向けの無利息期間を設けているところも多いですが、レイクはその特典の長さが最大の特徴です。

「借入全額60日間(Web申込み限定)」と「借入金額のうち5万円まで180日間」から好きな方を選択できて、上手く使えば利息の負担を大きく抑えられるでしょう。(※ 初回契約の翌日からが適用期間です。契約額200万円以下の方が対象で、決められた期間の経過後は通常金利が適用されます。)

特に「5万円以下の金額を借りたい」「今のところ、何度も借りる予定はない」という人にはレイクのカードローンが向いていると思います。

その一方で、審査通過率は先に紹介した3社よりも低めです。そのため、審査に自信がない場合は、避けた方が良いかもしれません。

パートでも安定した収入があれば利用できるSMBCモビット

SMBCモビットは、20歳から74歳で安定した収入があれば借入可能です。パート収入であっても、安定した収入に含まれるため、主婦の方も利用できます。

スマホがあれば、申し込みから契約までWEB完結でできるのも嬉しいポイント。忙しくてローン契約機に行けないパート主婦の方でも、24時間いつでもどこでも申し込めます。

「家族に借入を知られたくない」という人は、申し込む際にオンライン本人確認をするか、返済方法に口座振替を選ぶようにしましょう。そうすることで、郵送物なしで契約できます。

さらにカードレス契約にすることで、自宅に郵送物が届くことはありません。

SMBCモビットは原則、電話連絡をしませんから、パート先への電話連絡が心配という主婦の方も安心してお申し込みいただけます。(※ 審査過程で電話連絡が必要になる場合があります。その際は事前に本人の同意を得てから行います。)

このように、SMBCモビットは電話連絡なし、郵送物なしのWEB完結が可能なため、パート主婦の方にも大変おすすめです。

パート主婦に大手消費者金融のカードローンをおすすめする理由

パート主婦に消費者金融のカードローンをおすすめするのは、申し込みやすさに加えて、次のような特徴があるからです。

- 1万円から契約できるのでパートでも申し込みやすい

- 即日での契約もできるため急いでいるときも安心

- カードレス対応で配偶者(旦那)にバレにくい

1万円から契約できるのでパートでも申し込みやすい

大手消費者金融は1万円から契約できるのに対して、銀行カードローンは基本的に最低10万円からです。

年収はカードローンの限度額に影響するため、収入がパートのみだと最低限の基準に達しないケースもあるでしょう。

例えば、扶養内でパートをしている主婦で、年収がそこまで多くないという場合、銀行カードローンの審査は厳しいかもしれません。

その一方で、消費者金融なら10万円未満の限度額での契約もできます。「パート主婦だと大きな限度額での契約は期待できない」という点は消費者金融でも、銀行でも変わりません。

ただ、少額でも契約できるという点で、消費者金融のカードローンはパート主婦向きなのです。

即日での契約もできるため急いでいるときも安心

この記事でも紹介したようにカードローンにはいくつかの種類があります。ただし、現在、即日融資に対応しているのは基本的に消費者金融だけです。(申し込みの時間帯などによっては翌営業日以降になります。)

そのほかの銀行やクレジットカード会社の商品の場合、審査結果が出るまでに数日かかることも多く、カードの受け取りまで考えると1週間程度かかるでしょう。

消費者金融であれば最短20分程度で審査結果が分かり、自動契約機ですぐカードを受け取ることも、銀行振込で口座に振り込んでもらうこともできます。

カードレス対応で配偶者(旦那)にバレにくい

銀行や信販系カードローンは郵送物が発生するケースも多く、自宅に届くタイミングによっては家族バレのリスクも出てきます。

一部の銀行カードローンには自動契約機があり、その場でローンカードや契約書を受け取ることで郵送物は回避できますが、そのような金融機関は少数です。

一方、消費者金融の多くはカードレスに対応していて、そもそもローンカードなしでサービスを利用することができます。カードレスだと郵送物はなく、来店する必要もありません。

ローンカードが家族に見つかる危険性もないので、バレにくさを重視するなら、カードレス対応の消費者金融を選びましょう。

パート主婦がカードローン審査に通るための基礎知識

会社員に比べるとパートの収入は少なく、安定性の面からも審査では不利になりやすいです。

ただ、先ほど説明したようにパートであっても、カードローンの審査に通ることはできます。パートで働く主婦がカードローンの審査に通るための基礎知識を確認していきましょう。

パートでどのくらいの年収が必要?

カードローンの審査で年収は重要な要素になります。ただし、審査の対象は年収だけではありません。

雇用形態、勤続年数、勤務先、家族構成、信用情報などさまざまな情報が審査の対象であり、それらから総合的に返済能力を判断するのです。

そのため、「年収~万円以上」といった明確な基準はなく、同じ年収帯でも、審査に通る人と落ちる人が出てきます。

高収入だと審査で有利なことは確かですが、パートだけの収入であっても、安定性があれば審査に通ることは十分にあるでしょう。

実際、アコムが公開しているデータによると、契約者のおよそ1/4は年収200万円以下です。(アコム データブック(2024年3月期)より)

もし審査に通るか心配なら、大手消費者金融のお試し審査を受けてみてください。簡易的な診断ですが、自分の年収でも審査に通りそうかの確認にはなります。

扶養内のパートでもカードローンは契約できる?

パートで働く主婦の多くは配偶者の扶養に入っているでしょうが、それでもカードローンの審査に通過することはできるので安心してください。

年収によっては扶養家族から外れてしまうため、シフトを調整して、年収が扶養内で収まるようにしていると思います。そのため、年収の低さで不利になることはあっても、それ以外の項目に問題がなければ良いのです。

ただし、申し込みフォームで加入している健康保険の種類を入力することもあり、扶養から外れ、社会保険に加入している方が有利ではあります。

パートを始めてすぐでも審査を受けられる?

勤続年数も収入の安定性を見る上では重要な審査項目のひとつになります。

一般的には最低でも半年以上、できれば1年以上の勤続年数があると良いといわれており、一部の金融機関では「1年以上」や「3年以上」のような条件がつくこともあるのです。

ただし、大手消費者金融のカードローンなら働き始めてから1ヶ月が経過していなくても申し込めるケースもあるので安心してください。

カードローンによって差はありますが、大手消費者金融の場合、「出勤の初日を終えている」「初回の給料日を過ぎている」などが条件になるでしょう。

勤続年数は長い方が有利ですが、パートが決まって、初出勤を終えていれば「安定して収入を得る見込みがある」と判断してもらえるのです。

また、基本的に希望限度額が50万円以下だと収入証明書はいりません。パート収入だけだとそもそも50万円超での契約は難しいですが、給与明細や源泉徴収票を貰う前でも申し込めます。

パート主婦のカードローン審査は在籍確認無し?

カードローンは担保不要・保証人なしで契約できますが、申込者本人の収入は必須になります。

前述のとおり、収入証明書の提出はいらないケースもありますが、そこで審査において重要になるのが「在籍確認」です。

カードローンの申し込みがあると、申込内容や信用情報がチェックされ、問題なければ勤め先に電話して「本当に働いているのか」の確認が行われます。

在籍確認は雇用形態に関係なく行われるので、パート主婦であればそのパート先に電話がかかってくるのです。

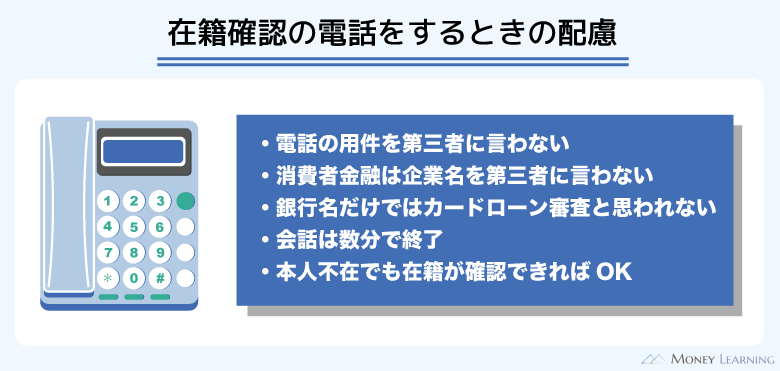

在籍確認で職場にバレる可能性は低い

金融機関が在籍確認のために電話をかける場合、本人以外に申し込みが知られることのないようにさまざまな配慮をしてくれます。

まず、金融機関の担当者は個人名を名乗るので、消費者金融だとバレてしまうような企業名、カードローン名などを第三者には伝えません。

銀行カードローンだと「銀行名+個人名」を名乗ることもありますが、銀行名ならカードローンとは限りませんし、事前に伝えておくと個人名だけを名乗ってもらうこともできます。

そして、用件についても本人以外に伝えることはないので安心してください。申込者が電話に出ると簡単な本人確認などが行われ、会話は数分で終わるでしょう。

加えて、在籍確認は本人不在でも問題ありません。「近くに人がいる状態で電話に代わるのは不安」という人は、自身のシフトが入っていない日に電話をかけてもらうという方法もあります。

パート勤務だと外部からの電話は少ないかもしれませんが、「クレジットカードの申し込みをしたので、その確認だと思います。」など言い訳を用意しておけば疑われないでしょう。

職場への電話連絡については相談可能

在籍確認は電話連絡によって実施するのが一般的です。ただ、働いていることの確認が取れれば良いので、電話以外の方法を取ってもらえるケースもあります。

大手消費者金融の場合、比較的柔軟に在籍確認の方法については相談に乗ってくれるでしょう。在籍確認に関して不安がある人は、申し込み後、すぐにコールセンターに電話をかけて、相談してください。

ちなみに、アイフルは電話以外で在籍確認する手段があり、原則として電話連絡はしないとしています。(必要に応じて電話によって在籍確認する場合はあります。)

パート主婦だとカードローンの限度額はどのくらいになる?

カードローンの限度額は審査によって決まりますが、パートで働く主婦だとどのくらいの金額で契約できるのでしょうか?

一部の銀行カードローンでは、「パートは30万円以下」のように商品の最大限度額とは別に制限をかけている場合もあります。

また、このような制限のないカードローンでも、パート収入だけだと10万円~30万円程度になるケースが多いです。

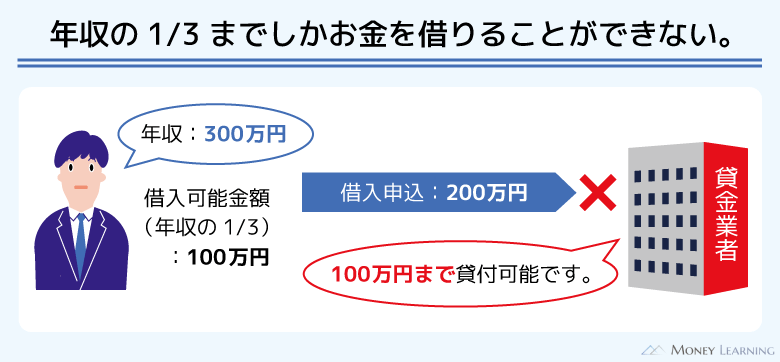

限度額が年収の1/3を超えることはない

消費者金融やクレジットカード会社などの貸金業者は法律によって、年収の1/3超の融資をすることが禁止されています。

これは「総量規制」というルールです。

例えば、パートで年60万円の収入がある場合、最大でも20万円までになります。

年収の1/3にはほかの貸金業者での借入残高も含むため、他社借入がある人は特に注意してください。

また、貸金業者に該当しない銀行も、総量規制を意識して、限度額を決める傾向があります。いずれにしても限度額が年収の1/3を超えることは基本的にありません。

借入金額が足りないときの対処法

総量規制における「年収の1/3まで」というのは、返済能力を超えた貸し付けを防止するための規制です。

そのため、実際の審査では、年収の1/3よりもずっと低い限度額になるケースも多いです。

「提示された限度額では足りない」「限度額いっぱいまで借りてしまった」という場合は、急ぎでないなら限度額の増額、すぐに借りたいなら2社目を検討しましょう。ほかには、配偶者の同意があれば「配偶者貸付」といった方法もあります。

ただし、増額には最低半年ほどの利用実績が必要であり、複数社からの借り入れもハードルは高いので慎重に検討してください。

まとめ

パートで働く主婦には消費者金融のカードローンがおすすめです。

消費者金融ならお試し審査による事前診断も可能で、収入に不安のあるパート主婦も安心して申し込めるでしょう。

- 大手消費者金融の契約者にはパートで働く人も多い

- 消費者金融のカードローンは1万円から契約できる

- 審査が不安な場合はお試し審査が便利

- カードレスで契約すると郵送物をゼロにできてバレにくい

- パートでも在籍確認は実施される

- 銀行カードローンは扶養範囲外で働く主婦向き

- パートの収入だと限度額は10万円~30万円程度

銀行カードローンは低金利で人気がありますが、審査のハードルは高めで、パート主婦向きではありません。

消費者金融の審査はスピーディですし、カードレスにすることで家族にもバレにくくなります。さらに、在籍確認などで不安があっても、事前に相談しておけば柔軟に対応してくれるケースも多く安心です。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。