カードローンの審査では様々な項目を総合的に評価されますが、その中でも重要度の高い項目のひとつが「他社借入」です。

すでにカードローンやクレジットカードキャッシングを1件以上利用しているなら、他社借入がある状態で新規融資の審査を受けることになります。

他社借入があってもカードローンの審査に通ることはできますが、審査結果への影響を考えると申込先はより慎重に検討した方が良いでしょう。

例えば、「1~3件の他社借入なら自身の返済能力を考えながら消費者金融か銀行かを選ぶ」「4件なら銀行は厳しいので消費者金融のみ」「5件以上だと普通のカードローンは厳しいためおまとめローンも検討」のように申込先をある程度絞るべきです。

この記事では他社借入があっても借りられるカードローンと審査結果への影響についてまとめました。

また、申込時に他社借入で嘘をつくとどうなるのかも説明しています。他社借入があってカードローンの審査に通るか不安な人はぜひ参考にしてください。

目次

他社借入はカードローンの審査結果にどれくらい影響する?

他社借入の有無はカードローンの申込時に申告が必要で、審査結果にも影響します。

これは個人間でのお金の貸し借りを例に考えてみると分かりやすいです。

借金がいっさいない友人に1万円だけ貸してほしいといわれたら前向きに検討できますが、同じ1万円でも、その人に多額の借金があったらどうでしょうか?

金融機関やほかの知り合いからもお金を借りている場合、「ちゃんと返してくれるのかな?」と不安になりますよね。

カードローンの審査も基本的な考え方は一緒で、他社借入がある人とない人では、ある人の方が返済能力の評価は下がり、延滞するリスクも高いと判断されやすいのです。

ただし、記事の冒頭でもお伝えしましたが、カードローンの審査では複数の項目を総合的に見て、融資の可否や限度額を決定しています。

そのため、他社借入があるとカードローンの審査に通らないというわけではありません。

他社借入があっても審査に通っている人は多い

カードローン会社は信用情報機関に加盟する必要があります。

消費者金融やクレジットカードを扱う貸金業者の場合、日本信用情報機構(JICC)やシー・アイ・シー(CIC)といった信用情報機関に加盟していて、統計データとして他社借入の状況も知ることができます。

| 借入件数 | 登録人数 | |

|---|---|---|

| JICC | CIC | |

| 1件 | 678.3万人 | 724万人 |

| 2件 | 227.0万人 | 223万人 |

| 3件 | 82.4万人 | 81万人 |

| 4件 | 26.5万人 | 27万人 |

| 5件以上 | 9.7万人 | 11万人 |

※ JICCは2021年5月末、CICは2021年5月20日時点でのデータです。

参考:JICC 各種統計データ、CIC 貸金統計データ

当然ですが借入件数が増えると、登録人数はどんどん減っていきます。信用情報機関に登録されている借入残高が1件だけの人はそれぞれ700万人程度なのに対して、2件は200万人台、3件で100万人以下になります。

5件以上になると10万人程度まで減りますが、何件もの他社借入があっても審査に通っている人はいるのです。

このデータからも他社借入の件数だけで判断されているわけではないと分かります。

他社借入による限度額への影響

他社借入の状況は審査に通るかだけでなく、審査に通過した場合の限度額にも強く影響します。融資の可否と同様に、他社借入だけでは決まりませんが、ある程度の限度額を希望する人は注意してください。

例えば、過剰融資を防ぐために、消費者金融などの貸金業者には法律で融資の限度額が定められています。そのため、金融機関の審査結果に関係なく、法律の規制によって融資できないというケースも出てくるのです。

他社借入の限度額への影響について、貸金業者の場合、銀行の場合に分けて説明します。

貸金業者(消費者金融など)の審査を受ける場合

貸し付けをする消費者金融やクレジットカード会社は貸金業者に該当し、貸金業法という法律に則り業務を行う必要があります。

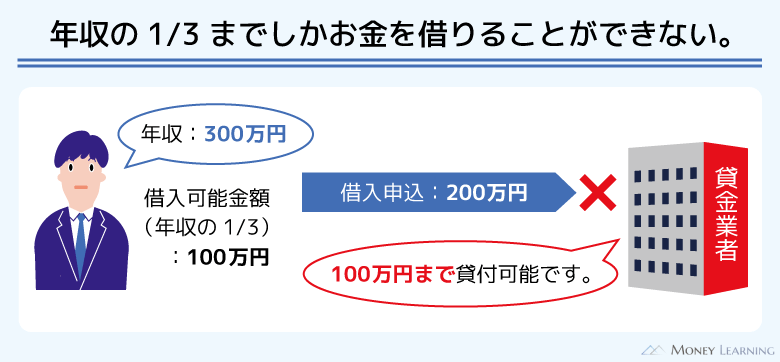

貸金業法で規定されているルールのひとつが「総量規制」であり、顧客の年収の1/3を超える金額の融資は行えません。

つまり、年収300万円の場合、貸金業者から借りられるのは最大でも100万円までです。

さらに「年収の1/3まで」にはほかの貸金業者での借入残高も含むので、すでに70万円の借り入れがあると新規融資は最大30万円までになります。

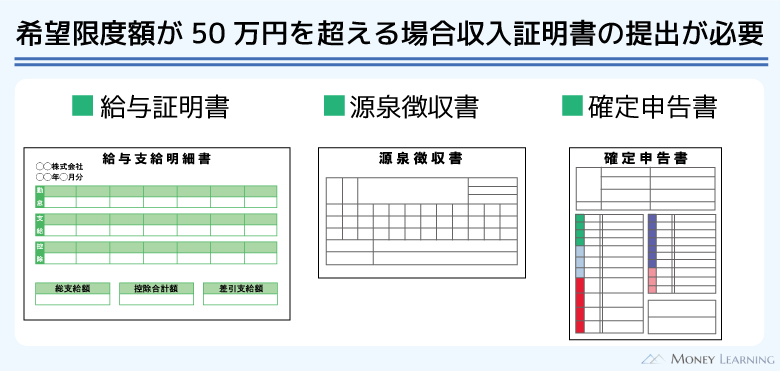

また、複数社から100万円超、もしくは1社から50万円超を借りる場合は、法律にもとづき収入証明書の提出が必須になることも覚えておきましょう。

銀行の審査を受ける場合

貸金業法は消費者金融などに適用されるルールで、銀行に関しては別の法律に則って貸し付けをしています。

ただし、大手消費者金融と同じくカードローンを扱っている銀行が自由に融資してしまうと、過剰融資を防止するという総量規制の意味がありません。

そこで、銀行も総量規制に準じた限度額に関する社内基準を設けているケースが多いです。具体的な基準は公表されていないものの、最大でも年収の1/3~1/2を融資の上限にしているといわれています。

また、収入証明書の提出基準についても以前より厳格になっていて、希望限度額50万円超というのが一般的です。

これらは法律による規制ではないものの、適切な範囲での融資になるようにルールが整備されているのです。

他社借入が原因で審査に通らないケース

他社借入があり、次のいずれかに該当する場合は、カードローンの審査には通らないと思った方が良いです。

- 総量規制や社内基準に抵触する場合

- 他社借入の中に延滞中のものがある場合

カードローンの審査基準は公開されていませんが、どちらかに該当するなら今すぐの借り入れは諦めましょう。

その場合は、後述している他社借入が原因で審査に通らないときの対処法や債務整理での解決方法も参考にしてみてください。

総量規制や社内基準に抵触する場合

前述のとおり、カードローンの限度額については法律や社内基準で最大額が決められています。社内基準は非公開ですが、貸金業者も、銀行も年収の1/3を超える借り入れはできないと考えてください。

特に貸金業者の場合は法律違反になり、重大なケース、悪質なケースでは業務改善命令や業務停止命令などのリスクもあるのです。

顧客にとって一方的に有利な条件での借り換え、借入残高を段階的に減らしていくための借り換え(いわゆる「おまとめローン」)などの例外を除いて、貸金業者は年収の1/3超の融資ができません。

他社借入の中に延滞中のものがある場合

他社借入の残高に加えて、その返済状況も審査結果に強く影響します。例えば、少額の借り入れであっても、延滞中のものがあれば新たにカードローンを契約することはできないでしょう。

これも個人間でのお金の貸し借りを例に考えると分かりやすいです。知り合いから借りたお金を返せずにトラブルになっている友人に対して、お金を貸しても返ってくるとは思えませんよね。

金融機関はよりシビアに他社借入の返済状況を判断するので、延滞中の借り入れがあると新たに融資を受けることはできないと思ってください。

他社借入があっても借りられるカードローン

ここまで他社借入がカードローンの審査にどのように影響するのかについて説明してきました。

他社借入が原因で審査において不利になることもありますが、統計データで見たように借入件数が多くても融資を受けることはできます。

借入件数で審査結果が決まるわけではなく、重要なのは「他社借入があっても返済できるだけの余裕がまだあるか」なのです。

ただし、審査には影響があるので、どこに申し込むかは慎重に判断してください。

審査結果は申し込んでみないと分かりませんが、目安として2~4件の他社借入、審査が不安な人は大手消費者金融から選び、1件だけなら銀行カードローンも選択肢に入れても良いでしょう。

2~4件の他社借入で審査が不安な人は大手消費者金融

他社借入が2~4件の人、年収や雇用形態などから審査に自信がない人は大手消費者金融を検討してください。

なぜなら、以下の消費者金融は事前にお試し審査で融資を受けられるかの目安が診断できるからです。

| 消費者金融 | 金利(実質年率) | 限度額 |

|---|---|---|

| アコム | 2.4%~17.9% | 1万円~800万円 |

| アイフル | 3.0%~18.0% | 1万円~800万円 |

| プロミス | 2.5%~18.0% | 1万円~800万円 |

お試し審査(お借入診断)では年齢や年収に加えて、他社借入金額も入力します。実際の審査よりも少ない情報での診断にはなりますが、現在の収入と他社借入のバランスをチェックすることは十分にできるでしょう。

※プロミスの最短3分融資はお申込み時間や審査によりご希望に添えない場合がございます。

1件だけの他社借入なら銀行カードローン

銀行カードローンは消費者金融よりも審査が厳しい傾向にあります。そのため、利用残高のある消費者金融のカードローン、クレジットカードのキャッシングが2件、3件ある状態で審査を受けるのはおすすめしません。

銀行カードローンの審査を受けるなら、他社借入が1件だけの早めのタイミングが良いでしょう。

2~3件の借り入れがあると絶対に審査に通らないわけではないものの、消費者金融に比べると契約のハードルは高くなります。

ただ、審査は厳しい分、銀行カードローンは金利面でのメリットが大きいです。他社借入が1件だけの場合、金利の見直しをしたい場合は、楽天銀行スーパーローンなどの銀行カードローンを検討してください。

| 銀行カードローン | 金利(年率) | 限度額 |

|---|---|---|

| 楽天銀行スーパーローン | 1.9%~14.5% | 10万円~800万円 |

楽天銀行スーパーローンなら申し込み、必要書類の提出もスマホから行えますし、楽天会員の場合は会員ランクに応じた審査優遇もあります。(すべての楽天会員が審査で優遇を受けられるわけではありません。)

他社借入が多い人は中小消費者金融を選ぶべき?

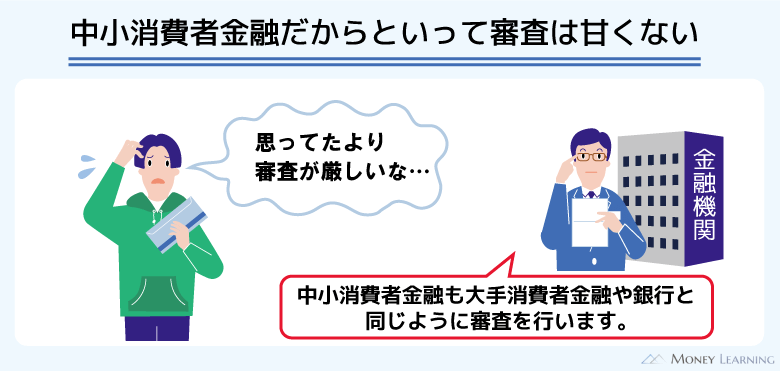

他社借入が多く、審査になかなか通らない場合、中小消費者金融を検討する人も多いでしょう。

中小消費者金融に対して「他社借入があっても審査に通りそう」というイメージを持っている人もいるかもしれませんが、大手に比べて特別寛容というわけではありません。

例えば、中消費者金融の一社であるフタバでは「20歳以上73歳以下の安定した収入と返済能力を有する人」という申込条件に加えて、「消費者金融における他社借入が4件以内であること」も求められます。

他社借入の件数だけでは判断されないといっても、何社からも借り入れしている状況は好ましくないのです。

大手消費者金融は基本的にコンピューターによるスコアリング審査で返済能力を評価していくので、あまりにも借入件数が多いと自動的にはじかれるでしょう。

一方、中消費者金融なら担当者の目で他社借入の状況、返済能力をチェックしてくれるかもしれませんが、結局は大手と同じ結果になる可能性が高いです。

中小消費者金融は大手と異なる方式で審査をするものの、審査基準が特別甘いわけではないと考えてください。

もし5件以上の他社借入があるなら、資金使途が自由な通常のカードローンやフリーローンではなく、返済専用のおまとめローンの検討が必要です。

5件以上の借り入れは多重債務に陥っていると判断される可能性が高いですし、実際、追加で融資を受けられても将来的には立ち行かなくなるでしょう。

おまとめローンなら前よりも良い条件で借り換えが可能で、適用される金利、月々の返済額を下げる効果が期待できます。

中小消費者金融で一時しのぎの融資を受けるよりも、おまとめローンでしっかりと完済の目処を立てる方が良いです。

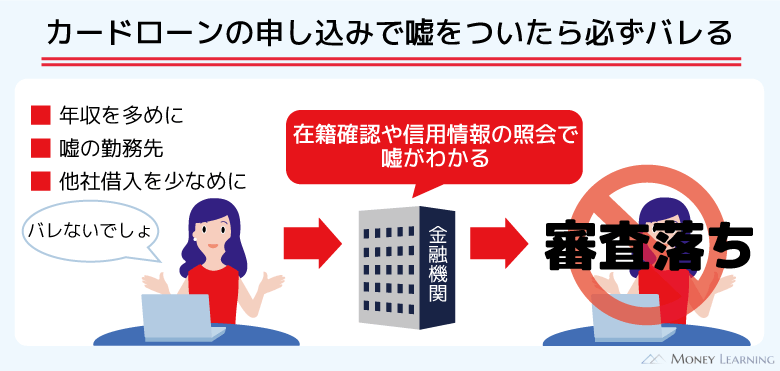

他社借入で嘘をつくと審査でバレる?

他社借入が審査に影響すると聞いて「ちょっとくらいなら嘘の情報を書いてもバレないよね?」と思った人もいるかもしれませんが、その考えは甘いです。

カードローンの審査は消費者金融、銀行、保証会社などが行いますが、申込者が申告した内容をすべてそのまま信じるわけではありません。

申し込みフォームに入力された内容を鵜呑みにしては返済能力の調査を適切に実施できないので、審査で重要な項目に関しては正確な情報なのかをチェックします。

他社借入は顧客の返済能力を超えて融資しないためにも非常に重要な項目です。嘘をついても分かりますし、絶対にバレるので、審査への影響が不安でも正直に申告してください。

他社借入だけでなく、カードローンの申し込み、契約での嘘は、悪質なケースだと詐欺未遂罪や詐欺罪に問われるかもしれません。

他社借入は信用情報で必ず確認される

カードローンの申込時には、他社での借入状況も申告します。金融機関によって入力する内容は少し異なりますが、この点については共通です。

ただ、カードローンの審査では信用情報の照会もあり、正確な件数や金額は信用情報の登録内容で確認されます。

そのため、カードローンの申込時に虚偽の内容を申告しても、それが嘘だと信用情報を見れば分かるのです。

信用情報には各種ローンやクレジットカードなどの返済に遅れがなかったかだけでなく、貸付金額や借入残高も契約期間中はずっと登録されます。

もし申込内容と信用情報に登録されていた内容が大きく異なるなら、金融機関からの信頼を損なうことになるでしょう。他社借入をわざと少なく申告しても審査には悪影響しかありません。

他社借入の入力内容を間違えた場合

他社借入が1件だけなら分かりやすいですが、何件もあると自分自身で正確な金額を把握できていないこともあるでしょう。また、カードローンによって申込時に申告する他社借入の範囲が異なる場合もあります。

意図的ではなくても、他社借入の入力内容を間違えてしまった場合も審査に影響する可能性はあります。信用情報で正確な内容は確認されるものの、事前に他社借入に含めるもの、借入残高を調べた上で申し込んでください。

多少の金額の違いであれば大きな影響はないでしょうが、自身の借入状況を把握していることは重要です。

「数え漏れがあり少なく申告してしまった」「含める必要がないものまで含めてしまった」などのミスに後から気がついた場合、審査結果の連絡が来る前であればコールセンターに電話するなどして相談しておくと良いでしょう。

他社借入が原因で審査に通らない場合の対処法

カードローンの審査基準や審査結果の判断理由などについては非公開なので、問い合わせても教えてはくれません。そのため、カードローンの審査に通らなかった場合、他社借入が本当に原因だったかは分からないのです。

しかし、他社借入が審査結果に影響するのは確かなので、思い当たる節があるなら以下のような対処法を検討しましょう。

- 申し込みの前に他社借入を減らす

- 延滞は早めに解消しておく

- 総量規制内の希望限度額か確認する

- 最新の収入証明書を提出しておく

- 他社借入の状況を正確に把握しておく

申し込みの前に他社借入を減らす

他社借入が多くて審査に落ちてしまう場合、返済能力が足りないと判断されている可能性が高いです。収入を増やすことで、返済能力を上げることもできますが、他社借入を減らす方が現実的でしょう。

他社借入を減らせば月々自由になるお金は増え、返済能力を上げることができます。

すぐに他社借入を減らすのは難しいかもしれませんが、審査で否決されないためには、他社借入の金額や件数を減らしてから申し込んでください。

延滞は早めに解消しておく

繰り返しになりますが、延滞中の他社借入があると新たに融資を受けるのは難しいです。また、すでに解消している延滞についても審査結果に影響するケースがあります。

短期間の延滞でも一定期間は信用情報に記録が残りますし、2ヶ月~3ヶ月以上の長期延滞は異動情報(事故情報)として延滞が記録されてしまいます。

長期延滞になってしまうと支払いの遅延を解消したとしても、信用情報に5年間はその記録が残ることになるのです。影響の出る期間が長くなるだけでなく、その間は、カードローン、クレジットカードの審査には通らないでしょう。

もし現在延滞中の他社借入があるなら、1日でも早く支払いをするようにしてください。

総量規制内の希望限度額か確認する

多額の他社借入がある人は、希望する限度額が総量規制の範囲内かも確認する必要があります。

総量規制は貸金業者に適用されるルールですが、銀行からの借り入れを希望する人も、年収の1/3を超えないかはチェックしてください。

総量規制の対象になる借り入れの残高に新規契約で希望する限度額・貸付額を加算して、その金額が前年度年収の1/3を超えていないか調べましょう。

総量規制に抵触するなら審査に通ることはありません。また、初回契約時から総量規制いっぱいの限度額で契約できるケースは少ないです。

年収の1/3までなら審査に通るわけではないので、できるだけ年収に対して借入金額の占める割合を小さくすることが重要になります。

最新の収入証明書を提出しておく

カードローンの審査内容によっては、収入証明書の提出を求められないケースもあります。ですが、可能であれば最新の収入証明書を提出すべきでしょう。

金融機関としては申込者の自己申告だけでなく、企業や自治体から発行される書類で収入を確認できた方が安心です。

少しでも審査を有利に進めるためにも、最新の収入証明書を用意しておいてください。

他社借入の状況を正確に把握しておく

総量規制とも関連しますが、他社借入の状況を正確に把握しておくことは重要です。もし他社借入の状況が分からないなら、必要に応じて自身の信用情報の開示手続きをしましょう。

信用情報機関にはすでにこの記事でもふれているJICC、CIC以外にも、主に銀行などが会員の全国銀行個人信用情報センター(KSC)があります。

開示手続きはそれぞれの信用情報機関で行う必要があり、手数料などで1,000円程度かかります。ただ、借入残高を確認するのが目的であれば、それぞれで開示の手続きをする必要はありません。

例えば、貸金業者からの借り入れがメインなら、JICC、CICのどちらかで登録内容を確認すれば十分でしょう。

他社借入が多くて返済が難しいなら債務整理も検討すべき

何件もの他社借入がありすでに返済に遅れが生じている場合、完済できる見込みがない場合は、債務整理による解決も検討してください。

債務整理とは返済の条件を交渉したり、借金を減額したりする手続きのことです。個人で債務整理を進めることもできますが、方法は複数ある上に、法律に関する知識も必要になります。

そのため、借金問題を扱う弁護士、司法書士といった専門家に相談するのが良いでしょう。債務整理に関しては無料で相談を受けてくれる法律事務所も多いです。

また、債務整理によってどのくらい借金が減るのかを無料でチェックしてくれるインターネットサービスも便利です。(※ 借金とは、元本及び利息等を併せた金額をいいます。)

返済を続けるのが難しい借金を放置するのは得策ではありませんし、そんな状況では何とか追加融資を受けられても根本的な解決にはなりません。

債務整理をすると一定期間は信用情報がブラックな状態になりますが、借金問題解決の目処は立てられるでしょう。

まずは無料で減額できるかチェックできるサービスで、借金がいくら減るのか調べてみてください。実際に債務整理をするのか、専門家に依頼するのかはその後で判断しても遅くはないです。

まとめ

他社借入は、残高や件数によってはカードローンの審査結果に影響しますが、十分に返せる範囲で新たに融資を受けるなら審査通過は十分に可能です。

審査をする金融機関は信用情報機関に照会して他社借入を調べるので、申込時に嘘はつかず、正直に件数や金額を入力しましょう。

- 他社借入があっても融資は受けられる

- 他社借入があるならお試し審査を受けられる大手消費者金融がおすすめ

- 借り換えには低金利な銀行カードローンが向いている

- 中小消費者金融も他社借入に寛容なわけではない

- 信用情報を見れば分かるので他社借入での嘘は厳禁

- 少額でも延滞中の他社借入があると審査通過は厳しい

- 返済できない他社借入があるなら債務整理も検討すべき

他社借入が増えれば延滞するリスクは高くなり、信用情報に傷がつくかもしれません。

そうなればカードローン以外のローンも、クレジットカードの契約もしばらくは難しくなるでしょう。

他社借入がある人は自身の返済能力を超えていないかをしっかりと考えた上で、カードローンの申し込みをするようにしてください。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。