キャッシュレス決済に便利なクレジットカードですが、支払いができないとどうなるのでしょうか?

支払期日を過ぎてもすぐに対応すれば、大ごとになる可能性は低いです。しかし、お金がなくていつまでも支払えずにいると、最終的には裁判に発展する危険性もあります。

この記事ではクレジットカードの利用代金を払えないと何が起こるのか、どのように対処すれば良いのかについてまとめました。

また、クレジットカードの支払いが信用情報に与える影響、支払いができないときのNG行動もあわせて解説します。

状況を悪化させないためにも、すぐに適切な対応をとりましょう。

目次

クレジットカードが払えないときにまず考えるべき2つのこと

クレジットカードの利用代金が払えない場合、まず考えたいのが次の2点です。

- 引き落とし日前に支払い方法を変更すること

- カード会社に連絡を入れること

①に関しては期限があるため、クレジットカード会社ごとに決まっているタイムリミットまでに手続きしなくてはいけません。もし①の方法で対応できるなら、ひとまず次回の支払いを心配する必要はなくなるでしょう。

一方、タイムリミットを過ぎており、どうしても支払期日に遅れるなら②も必要です。

それでは考えるべき2つのことについて以下で詳しく説明していきます。

1. 引き落とし日前に支払い方法を変更すること

通常、クレジットカードにはいくつかの支払い方法が用意されています。

基本的な支払い方法は「一回払い(一括払い)」で、その場合、一定期間内に決済した金額の合計が支払日にまとめて口座から引き落とされることになるのです。ただ、クレジットカードによっては決済時に一回払いが選択されていても、あとから支払い方法を変更できます。

カード会社ごとに名称は異なりますが、これは「あとからリボ」「あとから分割」などと呼ばれるサービスです。

高額な決済の請求を後回しにして、無理なく支払えるように調整しましょう。

例えば、一回払いを以下のような支払い方法に変更することで、次回の請求金額を減らせます。

| 支払い方法 | 概要・一般的な傾向 |

|---|---|

| 分割払い | 一回の決済金額を複数回(数ヶ月)に分割して支払う方法。2回までは手数料がかからないが、3回以上は分割回数に応じた手数料が発生する。 |

| リボ払い | 利用金額に関係なく毎月の請求が一定になる支払い方法。リボ払いの残高に応じて請求金額が段階的に変動するケースが多く、手数料がかかる。 |

| ボーナス払い | 夏もしくは冬のボーナス月まで請求が猶予される支払い方法。ボーナス1回払いは手数料無料だが、ボーナス2回払いは手数料がかかる。 |

| スキップ払い | 選択した決済の請求タイミングを数ヶ月後ろ倒しにできる支払い方法。文字通り、本来の支払日をスキップ(飛ばす)して、支払月を変更できるサービス。ただし、手数料がかかる。 |

「2回の分割払い」「ボーナス1回払い」にはあとからだと変更できないことが多いです。また、クレジットカードを利用した店舗の対応状況によっても、変更できる支払い方法は変わります。

一回払いで支払った決済を変更したいときは、クレジットカードの会員専用ページやアプリから手続きしましょう。それらのサービスにログインすれば、利用明細などから対象の決済の支払い方法を変更できます。

ただし、請求が確定したあとだと支払い方法を変更することはできません。請求の確定日はクレジットカードや契約内容によって違うので、利用しているカードのホームページなどから確認してください。

2. カード会社に連絡を入れること

支払日に遅れることが確定しているなら、クレジットカード会社に連絡を入れましょう。クレジットカードの支払い遅れは「引落口座に入金するのを忘れた」などの理由が多く、カード会社からすれば珍しいことではありません。

しかし、何も連絡せずに支払いが遅れ、いつまでも入金がなければ「このまま支払わないつもりかな?」と思われてしまいます。

クレジットカードの利用代金を支払う意思があることを伝えるためにも、必ずカード会社に連絡を入れるようにしてください。

期日までに支払いができない事情を説明すれば、「振替日を再設定する」「支払方法を変更する」などの解決策や対応方法を教えてもらえることもあります。

もし目処が立っているなら「~日までに支払える」といった内容も伝えておくと良いです。あらかじめ連絡しておけば、書面や電話による督促を待ってもらえるかもしれません。

クレジットカードの支払いができないときの対処法

「請求が確定していて支払い方法を変更できない」

「分割払いやリボ払いで手数料を負担したくない」

「支払いを後ろ倒しにするだけでは解決できない」

ここからは以上のようなケースを想定して、クレジットカードの支払いができないときの対処法を解説していきます。

詳しくは後述しますが、クレジットカードの支払いが遅れればさまざまなデメリットが生じます。それらのデメリットを完全に回避する方法は、「期日までにお金を用意すること」のみです。

しかし、お金がなくてクレジットカードの利用代金を払えないわけですから、どうやってお金を用意するかがポイントになります。

クレジットカードが払えないときに考えられる金策方法には次のようなものがあります。

- カードローンで立て替える

- おまとめローンを利用する

- 質屋でお金を借りる

- フリマアプリで金策する

- 日払いのアルバイトを行う

- 家族や友人に相談する

各方法のメリット、デメリットについて確認していきましょう。

カードローンで立て替える

カードローンでクレジットカードの利用代金を立て替えれば、一括だった請求を分割にして支払っていくことができます。

ただし、クレジットカードの一括払いは手数料がかからないのに対して、カードローンの利用残高には利息が発生します。つまり、カードローンで立て替えると負担は重くなるのです。

例えば、10万円を年18.0%の金利で30日間借りると、利息はおよそ1,500円です。

金額、返済期間、金利によって利息は変わるため、借りる前にカードローン会社のホームページの返済シミュレーションで確認するようにしましょう。

クレジットカードの支払い方法を変更しても手数料がかかるため、そこまで負担は増えないかもしれません。

また、大手消費者金融には無利息期間のあるカードローンも多いです。新規契約の場合、一定期間は利息が発生しないため、上手に使えば負担なく立て替えることができます。

消費者金融は即日融資にも対応しており、すぐにお金を用意したいときにおすすめです。(※ カードローンの契約には審査があります。申し込みの曜日、時間帯によっては、翌日以降の審査結果連絡になります。)

| 大手消費者金融 | 金利(実質年率) | 限度額 | 無利息 |

|---|---|---|---|

| プロミスの詳細 | 2.5%~18.0% | 1万円~800万円 | あり |

| アコムの詳細はこちら | 2.4%~17.9% | 1万円~800万円 | あり |

| アイフルの詳細 | 3.0%~18.0% | 1万円~800万円 | あり |

| SMBCモビットの詳細 | 3.0%~18.0% | 1万円~800万円 | なし |

消費者金融以外に銀行やクレジットカード会社でもカードローンを扱っています。どちらも消費者金融に比べて低金利な傾向ですが、審査は厳しめで、融資に時間がかかることもあります。

そのため、クレジットカードの支払期日までに1週間以上の猶予があり、金利を重視する人向けの商品です。自身のニーズにあわせて立て替えに使うカードローンを選んでください。

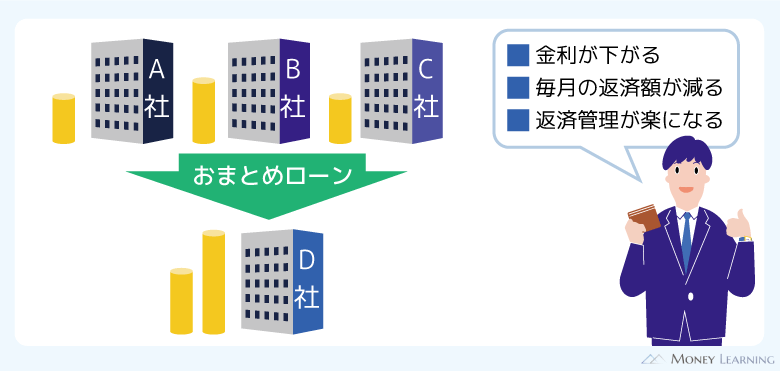

おまとめローンを利用する

クレジットカード以外にも返済できない債務があるときは「おまとめローン」を検討しましょう。複数の債務をひとつにまとめることで、返済管理が楽になるだけでなく、月々の返済額が減少したり、金利が下がったりする効果も見込めます。

ただし、おまとめローンの対象は商品によって異なります。クレジットカードを対象にしない商品も多く、対象とする場合もまとめられるのは基本的に「リボ払い」だけです。

一回払いでしかクレジットカードを利用していない場合は、それ以外の貸金業者(消費者金融やクレジットカード会社)、ショッピングリボ、銀行ローンなどをまとめることになります。

クレジットカードが払えないときの対処としては使えないケースも多いので、商品ごとのおまとめ対象を必ずチェックしてください。

質屋でお金を借りる

借りたお金でクレジットカードの請求を立て替えるならカードローンが便利です。しかし、借入状況や返済能力によっては、カードローンの審査に通らないこともあるでしょう。

その場合でも質屋であればお金を借りられる可能性があります。質屋に宝飾品やブランド品、パソコンなどを持ち込むと、その査定額の範囲内で融資を受けられます。

これは「質預かり」という仕組みで、物を担保に融資を受けられるのです。ただ、その物を売るよりも得られる金額は少なく、利息も発生します。

指定期間内に返済できなければ預けた物は没収されることになるので注意してください。

フリマアプリで金策する

家に不用品があるならメルカリやラクマなどのフリマアプリを使って売却するという方法もあります。自分で価格設定できますし、リサイクルショップでは買い取ってくれないような物にも値段がつくこともあります。

ですが、出品から売却、入金までに時間がかかるケースも多いです。そのため、クレジットカードの支払期日が迫っているときには不向きでしょう。

すぐに不用品を現金化するなら、リサイクルショップに持ち込む方がスピーディです。

日払いのアルバイトを行う

クレジットカードの支払いに足りないお金が数万円であれば、単発の日払いアルバイトでどうにかできる可能性もあります。

1日1万円程度なら十分にアルバイトで稼げるので、週末の2日間を使えば2万円程度にはなるでしょう。

デメリットを挙げるとするなら「1日で稼げる金額に限界があること」と「休日をバイトに使わなければいけないこと」です。また、職場のルールでバイトができない人もいます。

職場によってはルールを破ったことが原因で解雇されるリスクもあるため注意してください。その場合は別の方法で金策すべきです。

家族・友人に相談する

ここまで説明してきたような方法で解決できないときは、家族や友人などの身近な存在を頼ることも重要です。

例えば、大学生であれば両親に真っ先に相談すべきでしょう。ほかの方法と違って事情を説明する必要はありますが、力になってくれるなら延滞する前に問題を解決できるかもしれません。

ただし、友人に相談するとお金にルーズな印象を与えますし、距離を置かれてしまう危険性もあります。

もしクレジットカードの支払いに足りないお金を借りるなら、いつまでに返すのかをしっかりと伝えておきましょう。人間関係のトラブルに発展させないためには、金額にもよりますが、個人間でも借用書を作ることが大切です。

クレジットカードの支払いが長期的にできない場合は債務整理の検討も必要

クレジットカードが払えないときの金策方法としてカードローンによる立て替えやフリマアプリの利用などを説明してきました。一時的な金欠であれば、これらの方法で滞納を回避可能です。

しかし、クレジットカードの支払いが長期的にできないなら、債務整理の検討も必要になります。

そもそもクレジットカードを払えない理由が「失業により無職になったこと」というケースもあるでしょう。無職なら消費者金融などからお金を借りることはできませんし、次回の支払いだけを何とかしても意味がありません。

また、収入に対して、債務が大きすぎるケースも同様です。収入と債務の状況からしてすでに返済が難しい状態のときは、債務整理することも検討してください。

弁護士などの専門家に相談すれば分割交渉や債務の減額が可能

債務整理には主に「任意整理」「個人再生」「自己破産」の3つの方法があります。方法ごとに借金の減額効果、費用、デメリットなどが異なるため、自分にあった方法を選ぶことが大切です。

利用者の多い任意整理は裁判所を通さずに債権者と交渉する債務整理の方法で、一括返済請求を迫られていても分割払いに変えられます。

また、個人再生や自己破産なら債務を大幅に減額したり、返済義務が免除されたりします。債務整理はどうしてもクレジットカードやローンの支払いができないときの最終手段といえるでしょう。

どのくらい借金が減るか分かる減額相談サービスも便利

クレジットカードの支払いが難しくても「まだ債務整理は…」「いきなり法律事務所に相談するのは…」という人もいると思います。

そのようなときに便利なのが、法律事務所の運営する借金の減額相談サービスです。いくつかの質問に答えていくだけで、専門家が債務整理によってどの程度の減額が見込まれるかを教えてくれます。

ネットから利用できるため24時間受付対応で、過払い金の有無も一緒に無料で相談可能です。

債務整理という選択肢が現在の状況に適しているかは、無料相談の結果を見て判断すると良いでしょう。ホームページでは債務整理による解決事例も掲載されていて参考になります。

※ 借金とは、元本及び利息等を併せた金額をいいます。

クレジットカードの支払いができないとどうなる?支払期日に遅れるデメリット

次にクレジットカードの支払いができないとどうなるのかについて確認していきましょう。

実際の対応方法はクレジットカード会社によって異なりますが、支払期日に遅れると以下のようなデメリットがあります。

- 遅延損害金が発生する

- 未払いの代金を請求する案内が届く

- クレジットカードが利用できなくなる

- 利用残高を一括請求される

- クレジットカードの契約が強制解約になる

- 給与などが差し押さえになる

遅延損害金が発生する

クレジットカードの支払期日の翌日からは遅延損害金が発生します。遅延損害金は「支払いが遅れたことのペナルティ」のようなもので、利用金額の一定割合が請求に加算されます。

遅延損害金の金額は利用残高、適用される利率、遅延した期間によって変わってきます。

例えば、楽天カードの遅延損害金は、ショッピング利用分だと年率14.6%、キャッシング利用分だと年率20.0%です。

| ケース① | ケース② | |

|---|---|---|

| 利用残高 | 100,000円 | 100,000円 |

| 利率(年率) | 14.60% | 20.00% |

| 遅延した期間 | 30日間 | 30日間 |

| 遅延損害金 | 1,200円 | 1,643円 |

想像よりも負担は軽いかもしれませんが、もともとの金額よりも請求は増えるので注意してください。

基本的にあらかじめ支払いが遅れることを伝えても遅延損害金は発生しますし、再振替するときは振替日までの遅延損害金を負担しなくてはいけません。

支払いを待ってもらえる場合も、入金は1日でも早く済ませるようにしましょう。

未払いの代金を請求する案内が届く

クレジットカードの支払期日を過ぎた場合、未払いの代金を請求する案内が届きます。書面で連絡が来ることもありますし、携帯電話に着信があることも多いです。

未払いの代金がなくなるまでは、定期的に書面や電話で督促があると思ってください。

初回の案内が来たときに、すぐに支払えるなら大ごとになる可能性は低いです。再振替のないクレジットカードもあるので、未払いの代金の支払い方法はホームページなどで確認しましょう。

クレジットカードが利用できなくなる

請求金額の引き落としができなかった場合、クレジットカードが一時的に利用停止になることもあります。クレジットカードの利用可能枠がゼロになり、街の店舗でも、ネットショッピングでも決済できなくなるのです。

これが一時的な利用停止なのであれば、延滞解消後、クレジットカードはまた使えるようになるでしょう。

ただし、利用再開になるのは、クレジットカード会社が入金を確認したあとです。入金タイミングなどによっては利用再開までに時間がかかるケースもあるので注意してください。

クレジットカードが利用停止になっている場合、公共料金やサブスクなどの支払いもできません。利用再開までに時間がかかりそうなときは、それらの支払い方法や請求先のカードを変更しましょう。

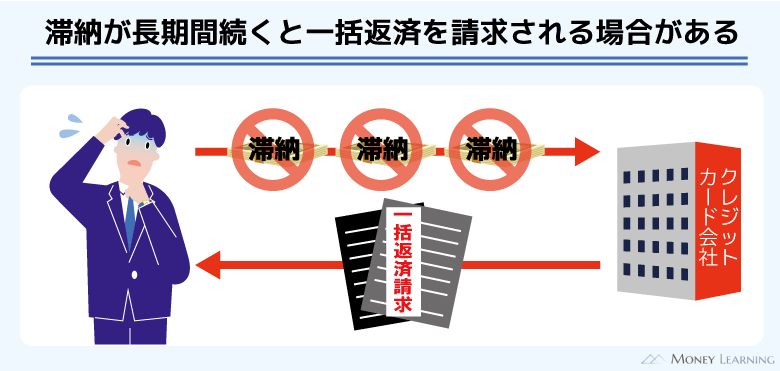

利用残高を一括請求される

遅延損害金の発生や書面・電話での督促などは、クレジットカードの支払期日を過ぎた翌日~数日、数週間で起こることです。

もし滞納が2ヶ月~3ヶ月にわたったなら、利用残高を一括請求される可能性も出てきます。

滞納している代金や遅延損害金などをまとめて請求されるため、一度に払うことは簡単ではありません。

また、一括返済を請求する手紙には支払期限が記されており、その期日を過ぎると法的手段による債権回収に移行します。

この段階になると裁判で証拠になるように「内容証明郵便」という形式で督促状は送られてきます。内容証明郵便が届いた場合、状況は悪化していると考えられます。

クレジットカードの契約が強制解約になる

利用残高の一括請求が来る頃には、クレジットカードの契約は強制解約になっているでしょう。一時的な利用停止とは異なり、強制解約だと遅れていた支払いを行っても利用再開にはなりません。

強制解約に関してはクレジットカード会社が管理する顧客情報に残る可能性も高いです。そのため、今後はその会社でクレジットカードを作ることが難しくなります。

また、クレジットカードの強制解約は、信用情報に異動情報(金融事故)として5年ほど記録が残ります。その期間は他社のクレジットカード審査、ローン審査にも影響があるので注意してください。

給与などが差し押さえになる

前述のとおり、一括返済請求に応じない場合は法的手段による債権回収が行われます。具体的には、簡易裁判所もしくは地方裁判所から支払督促や訴状が届くのです。

その場合、「異議申立てをする」「答弁書を提出する」「裁判所に出頭する」などが必要になります。何もしなかった場合は債権者の主張がそのまま認められるでしょう。

そして、最終的には給与や預貯金などの差し押さえが行われます。

ここまで事態が悪化しているなら緊急性はかなり高いです。適切な対応をとらないと差し押さえになる可能性が高いため、状況によっては弁護士や司法書士などの専門家に相談した方が良いです。

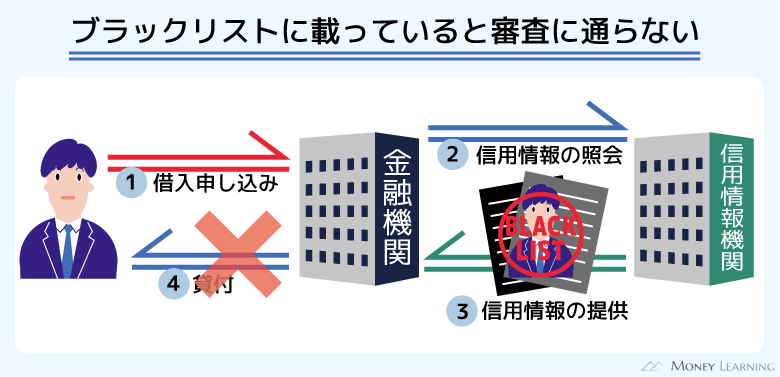

クレジットカードの利用代金を払えない場合、信用情報に傷がつくのはいつ?

クレジットカードの滞納をずっと放置していると、最悪の場合、裁判に発展します。「そうなる前に対処すること」「裁判所からの手紙が届いたときに適切に対処すること」も重要ですが、あわせて注意すべきなのが信用情報への影響です。

クレジットカードの延滞や強制解約などで信用情報に登録される異動情報は、削除されるまでに5年ほどかかります。未払いの代金を支払ったとしても、すぐに記録が消えるわけではありません。

信用情報にこのような深刻な影響が出るのは、滞納から2ヶ月~3ヶ月程度が目安です。ただし、クレジットカード会社の判断にもよります。

一度、信用情報に傷がつくと、しばらくは審査に信用情報を利用しているクレジットカードやローンの契約がほぼできなくなります。また、携帯電話の端末代金を分割払いにするのにも信用情報が使われているので注意してください。

以下では利用代金が払えない場合のクレジットカード会社の対応について補足で説明していきます。

- クレジットカードの支払い遅れは何回までセーフ?

- クレジットカード会社ごとに基準が決められていることもありますが、詳細な情報は公開されていません。ただ、初回で数日の遅れならあまり問題にならないことが多いでしょう。

それでも遅延損害金などのデメリットはあるので注意が必要です。

その一方で、2回、3回と延滞を繰り返しているなら、利用可能枠の引き下げなど契約内容の変更もありえます。

加えて、「支払能力が低下している」「クレジットカードの支払期日を甘く見ている」などの可能性も否定できません。

一度でも支払期日に遅れたことがあるなら、気を引き締め、自分自身でもクレジットカードの使い方を見直すべきです。

- クレジットカードの支払いは何日まで待ってもらえる?

- 前述の延滞回数と同様に、何日まで待ってもらえるかもクレジットカード会社によって異なります。

本来の支払期日に引き落とせなかった場合の再振替や自動音声対応での入金案内は、数日後~2週間前後で設定されていることが多いです。事前に連絡しておけば、そのくらいの期間なら待ってもらえる可能性があるでしょう。ですが、基本的に「支払いを待つ」は、「電話や書面での督促をしない」という意味です。

「延滞(滞納)にならない」という意味ではありません。

また、頻繁に未払いを繰り返している場合、クレジットカード会社の対応が厳しくなることもあります。延滞は繰り返さず、遅れてしまったら1日でも早く支払うことが重要です。

- クレジットカードが払えないときは自分で分割交渉できる?

- 記事の前半で説明したように、指定の期間内ならクレジットカードの支払い方法は変更可能です。

その期限を過ぎた場合も、コールセンターなどで相談すれば一括払いを分割払いに変更できるのでしょうか?

この点に関しては、実際に相談してみなければ分かりません。

クレジットカード会社からすれば、払えない相手に一括払いを求めるよりも、分割払いを認める方が良いと判断する可能性もあります。分割払いは手数料も徴収できるため、しっかりと支払ってくれるならむしろメリットが大きいです。

ただ、分割払いに応じるかはクレジットカード会社次第になります。「支払能力のない相手に分割払いを許すのはリスクが大きい」と判断することも十分に考えられます。

これは延滞が長引き、一括返済請求されたケースも同様です。自分で分割交渉するときはダメもとだと考えてください。

クレジットカードの支払いができないときのNG行動

クレジットカードの支払いができないときの対処法について説明してきましたが、お金がなくてもとってはいけないNG行動がいくつかあります。

まず、クレジットカード会社からの連絡を無視してはいけません。「支払いの意思がない」と判断される可能性がありますし、連絡がつかない場合は自宅や職場に電話をかけることもあります。

すぐに支払うことができなくても、クレジットカード会社からの電話には出て、郵送物も必ず内容をチェックしましょう。

また、以下のような行動にも注意してください。

- クレジットカードのショッピング枠を現金化する

- 登録を受けていない違法業者(闇金)でお金を借りる

- SNSなどを利用して個人間融資を受ける

- 返すあてがないのに他社から返済資金を借りる

- 何でもかんでもリボ払いにする

これらはクレジットカードの支払いができないときだけでなく、そのほかのときも注意すべき行動です。

債務の状況を悪化させたり、別のトラブルに発展したりするリスクがあるので、絶対に行ってはいけません。

まとめ

クレジットカードの支払いができない場合、未払いの代金を入金するまで遅延損害金が発生します。そして、延滞が長期化すると一括請求されたり、強制解約になったりするのです。

その頃には信用情報への影響も懸念されますし、それでも払えないなら裁判になり、給与などが差し押さえられる可能性があります。

クレジットカードの延滞は早めに対処することが重要です。

返済期日の前に「支払い方法を変更する」「カードローンで立て替える」「家族に相談する」などで対処できれば、支払い遅れのデメリットは回避できます。

また、支払期日を過ぎるときは必ずクレジットカード会社に連絡を入れてください。支払い意思を示せば丁寧に相談に乗ってくれ、支払期日の変更、支払い方法の変更などで対応してもらえるかもしれません。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。