複数社から借り入れがある場合、おまとめローンを利用することで返済の負担を軽減できる可能性が高いです。

2社以上からお金を借りており、「できるだけ早く返済を終えたい」「少しでも返済額を下げたい」という方は、おまとめローンの利用を検討しましょう。

この記事ではおまとめローンを利用することでどのくらい返済の負担が軽減されるのかについて説明していきます。

借り換え前後で返済総額や返済期間にどのような違いが生まれるのかについて返済シミュレーションの結果をもとに解説していくので、「本当にお得になるの?」「おまとめする価値はあるの?」と思っている方はぜひ参考にしてください。

また、おまとめローンの返済を効率的に終わらせるコツやおまとめローンの金利の決まり方もあわせて紹介します。

目次

おまとめローン利用前に返済シミュレーションをすべき理由

おまとめローンによる返済負担の軽減効果を見ていく前に「なぜ返済シミュレーションをすべきなのか?」についても簡単に説明していきます。

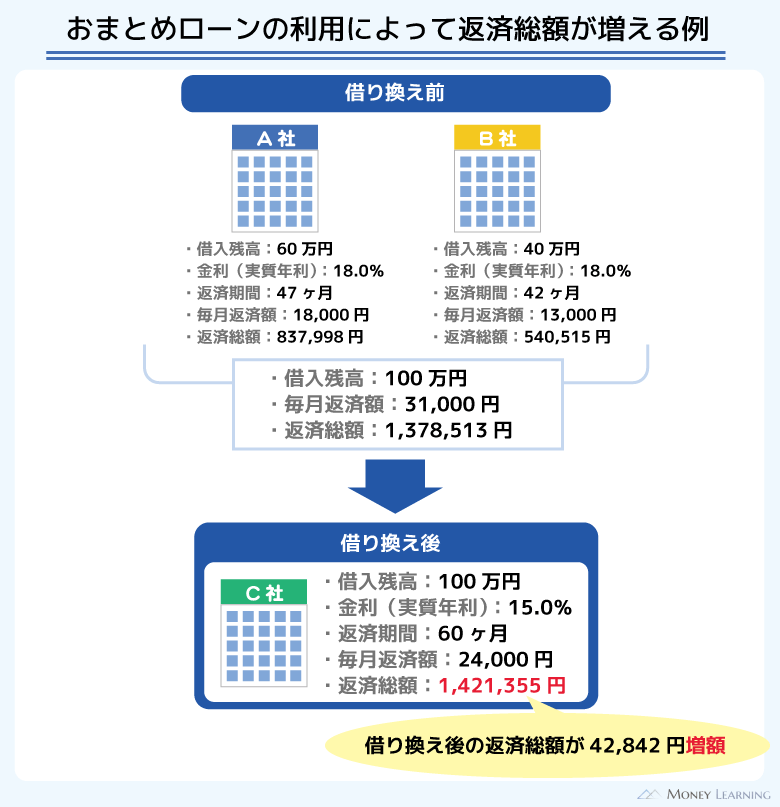

おまとめローンは複数社からの借り入れをひとつにまとめて、返済の負担を軽減するための商品です。しかし、おまとめローンを利用しても、結果的に返済総額が増えるケースもあります。

例えば、以下のようなケースでは、借り換え後の返済総額が増えてしまっています。

貸付条件を見て金利や月々の返済額が下がっていたとしても、余裕を持った返済計画に変更したことで最終的な負担が増すこともあるので注意してください。

そこで重要になるのが上の表のような返済シミュレーションです。

適用金利が下がり、短期的な負担も下がっていることだけでなく、返済シミュレーションでは「どのくらいの返済総額になるのか?」も確認できます。

さらに、返済シミュレーションで事前に返済計画を作っておけば、より具体的なイメージを持って完済まで支払いをしていけるでしょう。

おまとめローンは返済先を1社にまとめるだけなので、借り換えてすぐ借入残高が減るわけではありません。借り換えただけで安心しないためにも、返済シミュレーションで「完済までにかかる期間」や「最終的な返済総額」を把握しておいてください。

おまとめローンの返済を計画的に継続していくには、返済シミュレーションによって返済プランを作っておくことが重要なのです。

おまとめローンによる借り換え前後の返済シミュレーション例

ここからはおまとめローンで借り換えを行った場合、その前後で「どのくらい毎月の負担は減るのか?」「どのくらい最終的な返済総額は減少するのか?」についてシミュレーションした結果を紹介しています。

シミュレーションしたのは借入総額が100万円、300万円、500万円の3つのケースです。

おまとめローンへの申し込みを検討する上での参考にしてみてください。(※ 借り換え前後の返済予定はシミュレーションに基づく参考値です。そのため、実際の返済内容と異なる場合もあります。また、おまとめによって返済総額が増えるケースもあるので、借り換え後の返済条件はよく確認するようにしてください。)

借入残高100万円をまとめる場合

最初は消費者金融A~Cの3社で合計100万円を借りている場合のシミュレーションです。

借り換える前は以下のような返済予定になっています。

| 返済条件 | A社 | B社 | C社 |

|---|---|---|---|

| 借入残高 | 50万円 | 30万円 | 20万円 |

| 金利(実質年率) | 18.00% | 18.00% | 18.00% |

| 返済期間 | 36ヶ月 | 36ヶ月 | 36ヶ月 |

| 月々の返済額 | 18,076円 | 10,845円 | 7,230円 |

| 返済総額 | 650,721円 | 390,431円 | 260,280円 |

借入残高は50万円、30万円、20万円で、金利はすべて年18.0%です。それぞれ36ヶ月で完済する予定になっており、これらをD社で借り換えた場合、以下のような返済計画に変更になります。

| 返済条件 | D社 |

|---|---|

| 借入残高 | 100万円 |

| 金利(実質年率) | 15.00% |

| 返済期間 | 36ヶ月 |

| 月々の返済額 | 34,665円 |

| 返済総額 | 1,247,934円 |

複数の消費者金融からばらばらに借りていたお金をまとめ、D社のみから100万円を借りている状態になりました。借入残高の合計金額は変わっていませんが、今回の例ではおまとめした結果、適用利率が年15.0%まで下がっています。

以下は借り換え前後の「月々の返済額」と「返済総額」を比較した結果です。

| 返済条件 | 借り換え前 | 借り換え後 | 差額 |

|---|---|---|---|

| 金利(実質年率) | 18.00% | 15.00% | – |

| 月々の返済額 | 36,151円 | 34,665円 | -1,486円 |

| 返済総額 | 1,301,432円 | 1,247,934円 | -53,498円 |

借り換えたことによって月々の返済額は1,486円下がり、返済総額も53,498円減少します。通常、月々の返済額を下げると返済期間が延び、返済総額は増えてしまいます。

しかし、借り換えたことによって金利が下がっているので、返済総額も減らすことができているのです。

また、今回は借り換えの前後で返済期間を変えていませんが、「ゆっくり返済するために返済期間を延ばす」などもできます。

「借り換えは本当にお得なのか?」「借り換え後の返済ペースは適切か?」などを判断するためにもしっかりとシミュレーションしておきましょう。

借入残高300万円をまとめる場合

次は借入残高300万円を借り換える場合のシミュレーションです。消費者金融A~Dの4社からお金を借りており、それをE社のおまとめローンで一本化します。

| 返済条件 | A社 | B社 | C社 | D社 |

|---|---|---|---|---|

| 借入残高 | 100万円 | 100万円 | 60万円 | 40万円 |

| 金利(実質年率) | 15.00% | 15.00% | 18.00% | 18.00% |

| 返済期間 | 60ヶ月 | 60ヶ月 | 60ヶ月 | 60ヶ月 |

| 月々の返済額 | 23,789円 | 23,789円 | 15,236円 | 10,142円 |

| 返済総額 | 1,427,378円 | 1,427,378円 | 914,124円 | 609,405円 |

借り換える前はA社とB社のそれぞれで100万円ずつ、C社で60万円、D社で40万円の残高があります。A社とB社は年15.0%の金利なのに対して、C社とD社の金利は年18.0%です。

これら4社からの借り入れを以下の条件でE社にてまとめます。

| 返済条件 | E社 |

|---|---|

| 借入残高 | 300万円 |

| 金利(実質年率) | 10.00% |

| 返済期間 | 60ヶ月 |

| 月々の返済額 | 63,741円 |

| 返済総額 | 3,824,428円 |

300万円の借り換えを行ったことで、金利が年10.0%になりました。

月々の返済額は63,741円で、60ヶ月で完済する場合、返済総額は3,824,428円です。

| 返済条件 | 借り換え前 | 借り換え後 | 差額 |

|---|---|---|---|

| 金利(実質年率) | 15.0%~18.0% | 10.00% | – |

| 月々の返済額 | 72,956円 | 63,741円 | -9,215円 |

| 返済総額 | 4,378,285円 | 3,824,428円 | -553,857円 |

借り換え前後の返済予定を比較してみると、月々の返済額は9,215円下がり、返済総額は553,857円も減りました。毎月の負担を軽減しながら、最終的な返済総額も大きく減額できていると分かります。

借入残高500万円をまとめる場合

最後は借入残高500万円を借り換える場合のシミュレーションです。A~Dの4社でそれぞれ100万円以上の借入残高があり、合計500万円をE社のおまとめローンを利用して借り換えます。

| 返済条件 | A社 | B社 | C社 | D社 |

|---|---|---|---|---|

| 借入残高 | 150万円 | 150万円 | 100万円 | 100万円 |

| 金利(実質年率) | 15.00% | 15.00% | 15.00% | 15.00% |

| 返済期間 | 78ヶ月 | 78ヶ月 | 78ヶ月 | 78ヶ月 |

| 月々の返済額 | 30,216円 | 30,216円 | 20,144円 | 20,144円 |

| 返済総額 | 2,356,851円 | 2,356,851円 | 1,571,206円 | 1,571,206円 |

借り換え前の返済予定では78ヶ月をかけて完済します。

4社に対して毎月支払っている返済額の合計は100,720円で、返済総額の合計は7,856,114円になります。

もともとの元金は500万円なので、完済までに300万円弱の利息を負担することになるのです。

| 返済条件 | E社 |

|---|---|

| 借入残高 | 500万円 |

| 金利(実質年率) | 7.70% |

| 返済期間 | 78ヶ月 |

| 月々の返済額 | 81,678円 |

| 返済総額 | 6,370,840円 |

E社のおまとめローンにて500万円を年7.7%の金利で借り換えた場合、上の表のような返済予定になります。

月々の返済額は81,678円で、返済総額は6,370,840円です。

審査を受けてみなければ適用利率は分かりませんが、500万円という高額なおまとめでは、それなりに低い利率が適用されるでしょう。

借り換えの前後で比較した結果は次のとおりです。

| 返済条件 | 借り換え前 | 借り換え後 | 差額 |

|---|---|---|---|

| 金利(実質年率) | 15.00% | 7.70% | – |

| 月々の返済額 | 100,720円 | 81,678円 | -19,042円 |

| 返済総額 | 7,856,114円 | 6,370,840円 | -1,485,274円 |

この例では月々の返済額が19,042円、返済総額も1,485,274円減少しています。

実際の借入状況によっておまとめの効果は変わってきますが、対象とする債務が高額なほど、一本化する効果は分かりやすいでしょう。

金利を下げたい人におすすめのおまとめローン

おまとめローンによって返済の負担を軽減するためには、「借り換える前よりも金利が下がること」が重要です。

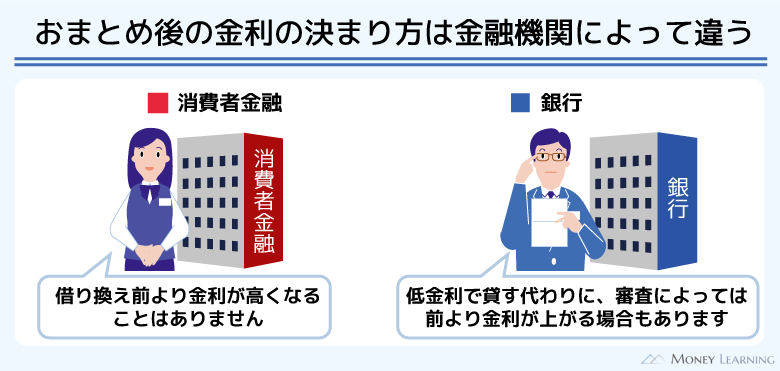

詳しくは「おまとめローンの金利はどうやって決まる?」の中で後述しますが、消費者金融などのおまとめローンなら借り換える前より高い金利になることはありません。

一方、銀行が扱うローンは全体的に低金利な傾向にあるものの、現在の借入状況と審査結果によっては金利が上がってしまうケースもあります。現在の借入先の適用金利を確認して、それよりも低い金利になる商品を選ぶようにしましょう。

また、おすすめのおまとめローンについては別の記事で詳しくまとめています。おまとめローンの選び方なども解説しているので、自分にあった商品を見つけたい人はそちらもチェックしてください。

以下では、金利を下げたい人におすすめのおまとめローンを紹介していきます。

借り換えに利用可能な銀行のローン

銀行が扱うローン商品の中には、他社の借り換えに利用できるものもあります。

例えば、資金使途が原則自由とされている銀行カードローンを借り換えに利用することもできますし、資金使途が借り換えに限定されているフリーローンタイプ(返済専用)の商品も存在します。

ただし、金融機関によっては借り換え目的での利用に積極的でない場合もあるので注意してください。

借り換えに利用するのであれば、以下のような商品を検討しましょう。

| 銀行ローン | 金利 | ご利用限度額 |

|---|---|---|

| 東京スター銀行 スターワン乗り換えローン |

年9.8%・12.5%・14.6% | 30万円~1,000万円 |

| auじぶん銀行カードローン au限定割 借り換えコース |

年0.98%~12.5% | 100万円~800万円 |

| 横浜銀行カードローン | 年1.5%~14.6% | 10万円~1,000万円 |

| 福岡銀行カードローン <FFGカードローン> |

年1.9%~14.5% | 10万円~1,000万円 |

※ auじぶん銀行カードローン au限定割 借り換えコースを希望し、審査の結果で利用限度額が100万円未満になった場合は、誰でもコース(年1.38%~17.4%)の金利が適用されます。また、利用限度額が100万円以上なら、借り換えの対象とする債務は100万円未満でも問題ありません。

※ 横浜銀行カードローン、FFGカードローンは、お住まいの地域・お勤め先の地域によっては申し込めない場合があります。公式ホームページなどで申込条件を確認してください。

板垣 雄

板垣 雄 返済に専念したい場合は、「東京スター銀行 スターワン乗り換えローン」のような返済専用の商品がおすすめです。一方、「急な出費に備えておきたい」という人には限度額の範囲内で追加借入できるカードローンタイプの商品が向いています。ただし、追加借入できるということは、借り換える前よりも借入残高を増やしてしまう可能性があるということです。カードローンの利用限度額に余裕があっても、完済の目処が立つまでは安易に追加借入しないように注意してください。

貸金業法に基づく消費者金融の返済専用ローン

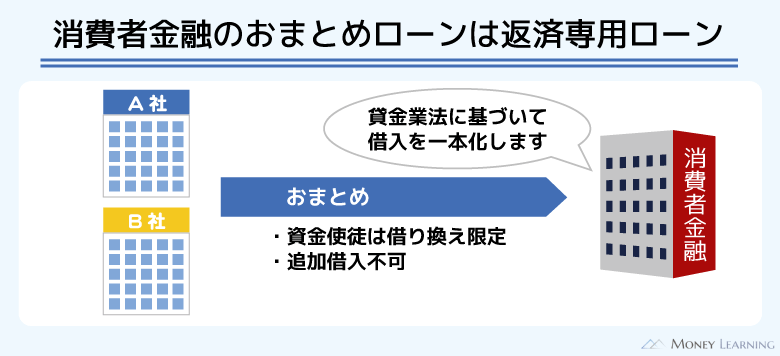

消費者金融などが扱うおまとめローンは、貸金業法に基づく返済専用ローンです。

貸金業法という法律に基づいて提供される商品で、消費者の借り入れを一本化し、月々の利息・返済額を軽減しながら段階的に債務を減少させていくことなどが目的になります。

一般的な消費者金融カードローンと違って、資金使途は借り換えに限定されており、追加借入もできません。「複数社への返済を負担に感じている人」「完済まで返済に専念したい人」のための商品といえるでしょう。

大手消費者金融の中では以下のようなところでおまとめローンが扱われています。

| おまとめローン | 金利 | 利用限度額 |

|---|---|---|

| プロミス おまとめローン | 年6.3%~17.8% | 300万円以内 |

| アイフル おまとめMAX・かりかえMAX | 年3.0%~17.5% | 1万円~800万円 |

| SMBCモビット おまとめローン | 年3.0%~18.0% | 500万円以内 |

| レイク de おまとめ | 年6.0%~17.5% | 10万円~500万円 |

おまとめローンの返済シミュレーションで確認すべき4つの項目

おまとめローンをより効果的に利用するために、借り換えの前後で確認しておくと良い項目について説明していきます。

返済シミュレーションで借入条件を指定するとき、シミュレーション結果を確認するときは、以下の4つの項目に注目してください。

- 適用金利

- 月々の返済額

- 返済期間(完済までの期間)

- 返済総額

例えば、借り換え前後の返済総額をしっかりと比較していれば、「毎月の返済額は減ったけど、最終的な負担は増えてしまった」のようなケースも回避しやすいです。

シミュレーションで入力する数値を調整しながら、無理なく完済を目指せ、かつ返済総額も減らせる目標となる返済プランを立てていきましょう。

1. 適用金利

おまとめローンの適用金利については、審査結果が出るまで分かりません。そのため、商品の上限金利、もしくは希望どおりの金額で契約できた場合の適用金利を目安とすると良いでしょう。

横浜銀行カードローンを例に挙げて説明します。

横浜銀行カードローンの金利は年1.5~14.6%(変動金利)であるため、上限金利の年14.6%がシミュレーションを行う上でのひとつの基準値になります。

また、横浜銀行カードローンの利用限度額が「100万円超、200万円以下」なら、適用される金利は年11.8%です。もし借り換える総額がこの限度額内なのであれば、年11.8%でシミュレーションを行っても良いでしょう。

初回契約時に下限金利が適用されることはほぼありません。下限金利を基準にすると非現実的なシミュレーション結果になるため、基本的には上限金利を使用するようにしてください。

2. 月々の返済額

月々の返済の負担が重いと感じていた人は、毎月の返済額が減少するかもチェックしましょう。

月々の返済額を比較する場合、まずは現在の借入先ごとの返済額を整理しておくと良いです。その上で借り換え前の総額よりも、借り換えたあとの返済額が下がることを確認してください。

ちなみに、消費者金融などが扱う貸金業法に基づく返済専用ローンなら、月々の返済額が上がることはありません。

一方、銀行が扱うローンは商品ごとに最低返済額が決められているので、利用残高ごとの返済額を事前にチェックしておくことが大切です。

3. 返済期間(完済までの期間)

おまとめローンによる借り換えで月々の返済額を減らした場合、完済までの期間は延びる可能性もあります。

複数社からの借り入れは完済予定時期がばらばらのケースが多く、比較は難しいですが、借り換え後、いつ返済が終わるのかは確認しておきましょう。

また、商品ごとに最長返済期間も異なります。借入残高が高額で、できるだけ余裕のある返済計画にしたい人は、返済期間の長い商品を選ぶのがおすすめです。

返済シミュレーションをする前に「商品ごとの最長返済期間」を確認し、シミュレーション結果では「借り換え後の完済までの期間」をチェックしてください。

4. 返済総額

記事の冒頭でも軽くふれましたが、おまとめローンの利用によって返済総額が増えるケースもあります。

借り換え後に月々の返済額を減らした場合、たとえ金利が下がっていても、返済総額が増えることもあるのです。

そのため、返済シミュレーションでは、「借り換えの前後で返済総額はどのくらい変わるのか?」を必ず確認するようにしましょう。

もし返済総額が「借り換える前よりも増える」もしくは「思ったほど減らない」なら、借り換え後の月々の返済額を見直してください。月々の返済額を増やせば、その分だけ、おまとめローンの返済は早く終わり、返済総額も抑えられます。

ただし、月々の返済額を高く設定しすぎると、毎月の返済に苦しむかもしれません。それで返済に遅れが出たり、返済のためにお金を借りたりしては意味がないので、無理なく返済を継続できる金額を見極めましょう。

おまとめローンの返済を効率的に終わらせるには?

繰り返しになりますが、おまとめローンによって借り換えただけでは、借入残高の総額は減りません。

「おまとめできた!」と油断することなく、少しでも早く返済を終わらせるための工夫をしましょう。

おまとめローンの返済を効率的に終わらせるコツは次の3つです。

- お金に余裕があるときは繰上返済を行う

- ボーナス払い(ボーナス返済)で残高をいっきに減らす

- より良い条件でもう一度借り換える

お金に余裕があるときは繰り上げ返済を行う

借り換えたあとの返済を早く終わらせるには「繰り上げ返済」が重要です。お金に余裕があるときは、約定返済と別に追加で返済しましょう。

本来のスケジュールよりも早く借入残高が減るため、完済までの期間が短縮され、それにともなって利息の負担も軽減されます。

ただし、繰り上げ返済に手数料がかかるケースもあるので注意してください。

返済専用ローンで借り換える場合、商品によっては契約時に返済開始から完済までの返済予定(月々の返済額や返済終了日など)が決められます。このようなケースでは繰上返済や一括返済するのに一定の手数料がかかることもあるため、手数料も考慮した上で追加返済する金額やタイミングを検討してください。

「月々の返済額を減らしつつ、余裕があるときだけ多めに返したい」という人は、繰り上げ返済などに手数料がかからないおまとめローンを探すか、返済額を調整しやすいカードローンタイプの商品で借り換えると良いでしょう。

ボーナス払い(ボーナス返済)で残高をいっきに減らす

商品によっては契約時にボーナス返済を設定できる場合があります。ボーナスの支給時期にあわせて通常より多めの返済額を指定できるため、毎月一定額のみを支払い続けるよりも早く返済を終わらせられます。

例えば、株式会社日専連ベネフルのおまとめローンの返済方式は毎月定額の返済になる「元利均等分割返済方式」ですが、ボーナス併用払いに対応しており、融資額の50%以内でボーナス加算の設定が可能です。そのほかでは、オリックス・クレジット株式会社のORIX MONEY おまとめローンもボーナス返済に対応しています。

おまとめローンの中には特別ボーナス返済の仕組みがない商品も多いですが、基本的にボーナスを利用して繰り上げ返済することはできます。

ボーナス返済に対応していない場合は、繰り上げ返済を活用してください。

より良い条件でもう一度借り換える

前述の繰り上げ返済やボーナス返済に比べると利用する機会は少ない方法ですが、まとめた債務をもう一度借り換えられる場合もあります。

確実に貸付条件が良くなるのであれば、2回目以降のおまとめを検討しましょう。

例えば、初回のおまとめで全部の債務を一本化できなかった場合、一部を残して借り換え、借入残高が減ってきた段階でもう一度おまとめするという方法もあります。

また、不動産担保型のローンであれば、無担保ローンよりも貸付条件は良くなる可能性が高いです。銀行などの金融機関を中心に不動産担保型おまとめローンの扱いがあるので、担保になる不動産を所有しているなら検討する価値があります。

その一方で、不動産担保型のおまとめローンは「返済できなくなったときのリスクが大きいこと」がデメリットになります。

選択肢としては知っておくべきですが、基本的には一度のおまとめで債務をしっかりと完済できるプランを立てましょう。

公式サイトで返済シミュレーションができるおまとめローン

利用を予定しているおまとめローン、利用を検討しているおまとめローンがある場合、その公式ホームページの返済シミュレーションのサービスで返済予定を立てても良いでしょう。

この記事では3つのケースで返済シミュレーションした結果を紹介してきましたが、一人ひとり借入状況は異なります。より現在の借入状況に近い内容で返済シミュレーションを行ってみてください。

以下のようなおまとめローンでは、公式サイトにて返済シミュレーションのサービスが利用可能です。

- プロミス おまとめローン

- アイフル かりかえMAX、おまとめMAX

- ORIX MONEY おまとめローン

- 中央リテール 貸金業法に基づくおまとめローン

- 東京スター銀行 スター不動産担保ローン

- 横浜銀行カードローン

- 群馬銀行 フリーローン「おまとめ太郎」

- 第四北越銀行 おまとめローン

- 中央労働金庫 フリーローン ※1

※1 他社の借り換え、おまとめの利用は、中央ろうきんに出資のある団体会員の構成員の方に限ります。

また、中国銀行など店頭で相談すれば返済額の試算を行ってくれる金融機関もあります。

ただ、返済シミュレーションで分かるのは、あくまでも目安です。実際の返済内容と異なるケースもあるため、シミュレーション結果はおまとめローンの利用を検討する上での参考値だと考えてください。

おまとめローンの金利はどうやって決まる?

おまとめローンで返済の負担を軽減するためには、借り換え前よりも金利を下げることがポイントです。そこで重要になるのが金利の決まり方ですが、おまとめローンの金利はどうやって決まるのでしょうか?

複数社からの借り入れをまとめる方法は「消費者金融の返済専用ローンを利用する方法」と「銀行ローンを利用する方法」の2種類に大きく分類できます。

どちらの方法を選択しても返済の負担を軽減することは可能ですが、金利の決まり方には違いがあるので注意してください。それぞれのケースでのおまとめローンの金利の決まり方について説明していきます。

板垣 雄

板垣 雄 消費者金融の返済専用ローンも、銀行のローンも法律の範囲内で商品ごとの適用利率が決められることになります。例えば、利息制限法に従って元金が10万円~100万円未満なら年18.0%以下、元金が100万円以上なら年15.0%以下の金利が適用されます。ちなみに、元金が10万円未満なら金利の上限は年20.0%です。ただ、おまとめローンの利用において10万円未満を借り換えるケースはほとんどないでしょう。商品の上限金利を比較すると消費者金融のおまとめローンは高いように感じるかもしれませんが、元金が100万円以上であれば必ず年15.0%以下の金利が適用されるのです。金利設定は商品ごとに異なるものの、金額に応じて適用できる利率の上限が違うことは覚えておいてください。

消費者金融のおまとめローン(貸金業法に基づく返済専用ローン)の場合

消費者金融のおまとめローンは貸金業法という法律に基づく商品です。法律上は「個人顧客の利益の保護に支障を生ずることがない契約」とされており、「借り換える前よりも高い金利にならないこと」が条件になっています。

当該貸付けに係る契約の貸付けの利率が、当該個人顧客が弁済する債務に係る貸付けに係る契約の貸付けの利率(当該個人顧客が弁済する債務に係る貸付けに係る契約が二以上ある場合は、弁済時における貸付けの残高(極度方式基本契約に基づく極度方式貸付けにあつては、当該極度方式基本契約に基づく極度方式貸付けの残高の合計額。ハにおいて同じ。)により加重平均した貸付けの利率)を上回らないこと。

引用元: 貸金業法施行規則第10条の23 第1項第1号の2 ロより

そのため、現在の借入先の適用利率がすべて年18.0%の場合、借り換え後の金利は確実に年18.0%以下になるのです。

また、借り換える前の金利の計算方法は「加重平均」です。金利の合計値を借入先の件数で割るのではなく、借入残高の金額に応じた重みづけがされます。

以下のような借入状況を例に加重平均の計算方法について解説します。

| 借入先 | 借入残高 | 適用金利(実質年率) |

|---|---|---|

| A社 | 50万円 | 年18.0% |

| B社 | 30万円 | 年18.0% |

| C社 | 20万円 | 年15.0% |

まずは、借入先ごとに借入残高と適用金利をかけて、年間の利息額を算出します。その後、すべての借入先の年間利息を足して、それを借入残高の合計で割ります。

上の表の場合、加重平均は17.4%になり、借り換え後はこの金利以下になるのです。

ただし、この例においてはおまとめの総額が100万円以上なので、利息制限法に基づいて年15.0%以下の利率が適用されます。

貸金業法に基づく返済専用ローンでは、利息制限法と加重平均の2つが関係することを覚えておきましょう。

銀行などのカードローン・フリーローンの場合

銀行などの金融機関が扱うカードローン・フリーローンを借り換えに利用する場合、基本的に適用される金利は審査の結果次第です。

貸金業法に基づく商品とは異なり、「借り換える前よりも高い金利にならない」といった条件はありません。

例えば、福岡銀行のFFGカードローンでは、利用限度額に応じて以下のような利率が適用されます。

| 利用限度額 | 適用利率 |

|---|---|

| 10万円~100万円 | 年14.5% |

| 100万円超~200万円 | 年12.0% |

| 200万円超~300万円 | 年10.0% |

| 300万円超~400万円 | 年8.0% |

| 400万円超~500万円 | 年7.0% |

| 500万円超~600万円 | 年6.0% |

| 600万円超~700万円 | 年5.0% |

| 700万円超~800万円 | 年4.0% |

| 800万円超~1,000万円 | 年1.9% |

もし現在の借入先の金利が年18.0%程度なら、審査の結果、限度額が100万円以下でも金利は下がります。

また、利用限度額ごとに◯%~△%のような金利幅が設けられている商品も多いです。おまとめを考えている全額を借り換えられる場合、どのくらいの金利が適用されるのかを確認しておくと良いでしょう。

ちなみに、金融機関の扱うおまとめ・借り換え専用のローンの中には、原則、今の利率よりも下がるような金利設定の商品もあります。四国労働金庫の借り換えローン「おまとめ専用カードローン 一本太助」では、他社借入の金利を加重平均で計算し、それを半分にした利率が適用される仕組みになっています。(※ 「おまとめ専用カードローン 一本太助」の下限金利は年5.1%です。計算の結果、平均が年5.1%を下回る場合は、年5.1%の金利が適用されます。)

板垣 雄

板垣 雄 消費者金融のおまとめローンを利用するのと、銀行などのカードローン・フリーローンで借り換えるのはどちらがお得か気になる人もいるでしょう。商品自体の金利設定は、消費者金融よりも銀行の方が低い傾向にあります。金利を重視するのであれば、まずは銀行が扱う商品から検討してください。しかし、実際に適用される金利は、審査を受けてみなければ分かりません。消費者金融もまとめる金額が100万円以上なら利息制限法によって年15.0%以下の金利になりますし、貸金業法に基づき借り換える前より高い金利にならないという点もメリットです。申し込みのハードルも銀行ローンに比べて低いため、確実に良い条件で借り換えたいという人は消費者金融などのおまとめローンを選びましょう。

まとめ

おまとめローンは借入先を一本化することによって返済管理の負担を軽減するだけでなく、金利を下げることで返済総額も減少させる効果が期待できます。

しかし、返済総額が実際に減少するかどうかは、借り換え後の返済計画次第です。たとえ金利が下がっても、返済のペースを落とすことで、返済総額は増えることもあるため注意してください。

そのようなおまとめローンのデメリットを回避するためにも、まずは返済シミュレーションを行うようにしましょう。

- おまとめローンの利用によって返済総額が増えるケースもある

- 借り換え後の返済総額を確認するなら返済シミュレーションが便利

- おまとめローンの金利の決まり方は消費者金融と銀行で異なる

- 現在の金利は加重平均で計算すると借り換え後と比較しやすい

- おまとめローンの利息負担を軽減するには繰り上げ返済やボーナス返済も有効

多くのおまとめローンでは、公式ホームページなどから返済のシミュレーションができます。返済シミュレーションを利用すれば「借り換えるべきか?」が数字で分かりますし、借り換え後の返済プランを比較したいときにも役立つでしょう。

実際に適用される金利などは審査を受けてみなければ分かりませんが、おまとめローンの利用を検討する上で参考になるはずです。

おまとめローンは「借り換えることさえできれば、すぐに借入残高が減る」というものではありません。「月々の返済はどのくらい下がるのか?」「完済予定時期はいつになるのか?」「借り換える前よりも返済総額は増えないか?」などは必ず確認するようにしてください。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。