お金を借りるために低金利なカードローンを中心に探す人は多いです。

しかし、同じくらいの金利の商品も多く、「どのカードローンが低金利なのか分からない!」という人もいるでしょう。

また、カードローンの中には低金利でも審査がとても厳しかったり、利便性が悪かったりするものもあります。

そこでこの記事では金利の低さに注目しながら、使いやすいカードローンを5つ紹介していきます。

低金利なカードローンを探している方はぜひ参考にしてください。

目次

低金利で借りたい人におすすめのカードローン4選

低い金利でお金を借りたい人におすすめのカードローンは以下の4つです。

| カードローン | 金利 | 限度額 |

|---|---|---|

| 三菱UFJ銀行カードローン | 年1.4%~年14.6% | 10万円~800万円 |

| プロミス | 年2.5%~18.0% | 1万円~800万円 |

| アコム | 年2.4%~17.9% | 1万円~800万円 |

| レイク | 年4.5%~18.0% | 1万円~500万円 |

それぞれのカードローンのメリットについて見ていきましょう。

口座開設不要の三菱UFJ銀行カードローン

三菱UFJ銀行カードローンは消費者金融と比較して低めの年1.4%~年14.6%という金利設定が魅力です。一般的な消費者金融よりも上限金利が年3.0%程度低く設定してあり、利息を抑えやすいでしょう。

また、カードローンを契約するのに三菱UFJ銀行の普通預金口座はいりません。普段三菱UFJ銀行を利用していない人もカードローンだけ契約できます。

審査結果は最短当日の連絡となります。もし少しでも早く借りたいなら、マイナンバーカードによるIC認証で本人確認をし、カードレス契約をしましょう。

審査結果の連絡が来てからカードの郵送を待つことなく、アプリや会員ページから振込融資の手続きができます。

消費者金融の中だと利息を抑えやすいプロミス

プロミスの金利は年2.5%~18.0%と、下限金利が一般的な消費者金融よりもやや低い設定です。

さらにプロミスには30日間の無利息期間もあるため、使い方次第では利息0円での利用も可能です。(※ 無利息期間の適用には、新規申込時のメールアドレス登録とWeb明細の利用設定が必要です。)

プロミスはWeb完結対応で、カードレスで利用することもできます。スマホATM対応、最短10秒のインターネット振込など利便性はトップクラスなので、消費者金融ならプロミスを選ぶと失敗はないでしょう。

また、銀行カードローンや信販系カードローンの審査は厳しめです。審査が不安な人にも「お試し審査」(お借入シミュレーション)ができる消費者金融のプロミスをおすすめします。

はじめてのカードローンにおすすめのアコム

アコムの金利は年2.4%~17.9%と消費者金融の中では標準的ですが、はじめての方には最大30日間の無利息期間があります。

契約の翌日から30日間は利息が発生しません。通常金利が適用されるのは無利息期間終了の翌日からなので、ほぼ1ヶ月の利息を浮かすことも可能です。

また、アコムはカードローン機能付きクレジットカードの扱いもあり、ショッピングリボの手数料率は10.0%~14.6%(実質年率)です。(※ 発行できるカードの種類は審査によって決まります。審査結果によっては希望に添えない場合もあります。)

そのため、カードローン機能によるキャッシングではなく、クレジットカード決済することで負担を軽減できます。

現金が必要なときはカードローン、クレジットカード決済できるときはショッピングリボと使い分けましょう。

はじめてなら365日間無利息になるレイク

まだレイクを利用したことがない方は、レイクもおすすめです。

金利そのものは平均的ですが、はじめて利用する方なら365日間無利息で利用できます。(※ 初回契約翌日からの適用です。対象はレイクをはじめて利用する契約額50万円以上の方で、契約後59日以内に収入証明書を提出した方。期間終了後は通常金利が適用されます。)

これほど長期間利息0円で利用できるのは大きなメリットです。

なお、契約額が50万円以上という条件がありますが、必ずしも50万円の借り入れをする必要はありません。1万円から必要な分だけお金を借りることができるので、少額利用も可能です。

低金利おすすめカードローンの金利を徹底比較

カードローンは消費者金融だけでなく、銀行やクレジットカード会社でも扱われています。

それらの中から代表的な商品の金利を表にまとめました。

| カードローン | 金利 | ご利用限度額 |

|---|---|---|

| りそな銀行カードローン | 年3.5%~13.5% | 10万円~800万円 |

| ソニー銀行カードローン | 年2.5%~13.8% | 10万円~800万円 |

| イオン銀行カードローン | 年3.8%~13.8% | 10万円~800万円 |

| みずほ銀行カードローン | 年2.0%~14.0% | 10万円~800万円 |

| 楽天銀行スーパーローン | 年1.9%~14.5% | 10万円~800万円 |

| 三井住友銀行 カードローン | 年1.5%~14.5% | 10万円~800万円 |

| 三菱UFJ銀行カードローン | 年1.4%~年14.6% | 10万円~800万円 |

| 住信SBIネット銀行カードローン | 年1.99%~14.79% | 10万円~1,200万円 |

| 千葉銀行カードローン | 年1.4%~14.8% | 10万円~800万円 |

| オリックス銀行カードローン | 年1.7%~14.8% | 10万円~800万円 |

| 三井住友カード カードローン | 年1.5%~15.0% | 最大900万円まで |

| セブン銀行カードローン | 年12.0%~15.0% | 10万円~300万円 |

| auじぶん銀行カードローン※1 | 年1.48%~17.5% | 10万円~800万円 |

| 三菱UFJニコスローンカード | 年6.0%~17.6% | 10万円~500万円 |

| ポケットカード F マネーカード | 年4.4%~17.8% | 最大500万円まで |

| プロミス | 年2.5%~18.0% | 1万円~800万円 |

| PayPay銀行 カードローン | 年1.59%~18.0% | 10万円~1,000万円 |

| アコム | 年2.4%~17.9% | 1万円~800万円 |

| アイフル | 年3.0%~18.0% | 1万円~800万円 |

| SMBCモビット | 年3.0%~18.0% | 1万円~800万円 |

| レイク | 年4.5%~18.0% | 1万円~500万円 |

| オリコカード CREST | 年4.5%~18.0% | 10万円~500万円 |

| ベルーナノーティス | 年4.5%~18.0% | 1万円~300万円 |

| セントラル | 年4.8%~18.0% | 1万円~300万円 |

| ダイレクトワン | 年4.9%~18.0% | 1万円~300万円 |

| フタバ・レディースフタバ | 年14.959%~19.945% | 1万円~50万円 |

※1 通常コースの場合です。au限定割(誰でもコース・借り換えコース)とは金利が異なります。

表は上限金利の低い順で、上限金利が一緒のものは下限金利の低い順で並んでいます。

非常に商品数が多くて迷うかもしれませんが、大きくは「信販系カードローン」「銀行カードローン」「消費者金融」の3種類に分類できます。

前述のとおり、金利は低くても「審査が厳しい」「利便性が悪い」というケースもあるので、まずはどの種類のカードローンが自分に向いているのかを把握しましょう。

信販系カードローンが向いている人

信販系カードローンとは三井住友カードやオリコカード、三菱UFJニコスなどのクレジットカード会社発行の商品です。

銀行カードローンほど低金利ではありませんが、消費者金融よりもやや低めの金利水準という商品が多くなっています。

上手く銀行カードローンと消費者金融の良いとこ取りができている商品もあり、以下のような方におすすめです。

- 低金利と融資スピードを両立したい方

- 消費者金融の利用に抵抗感がある方

- 銀行カードローンは審査が厳しそうで不安という方

ただし、信販系カードローンは商品によって特徴が大きく異なる場合もあるので注意してください。

銀行カードローンが向いている人

全国に店舗のある都市銀行だけでなく、地方銀行やネット銀行もカードローンを扱っています。そのため、非常に商品数が多いのも特徴ですが、特に以下のような方に向いています。

- 融資スピードよりも金利を重視している方

- 正社員など審査に自信がある方

- ある程度まとまった金額を借りたい方

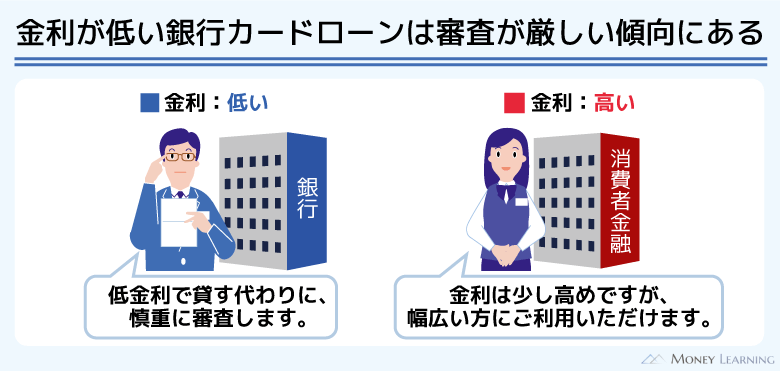

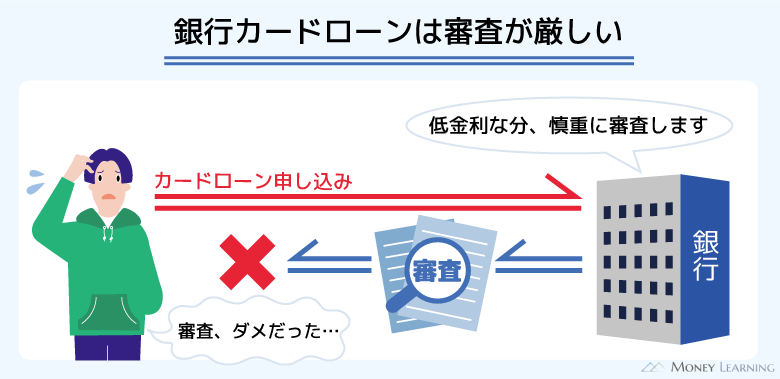

銀行カードローンは低金利な反面、審査のハードルは高めです。

例えば、働き始めたばかりの方、非正規雇用や自営業の方は申し込みを慎重に検討した方が良いでしょう。

消費者金融カードローンが向いている人

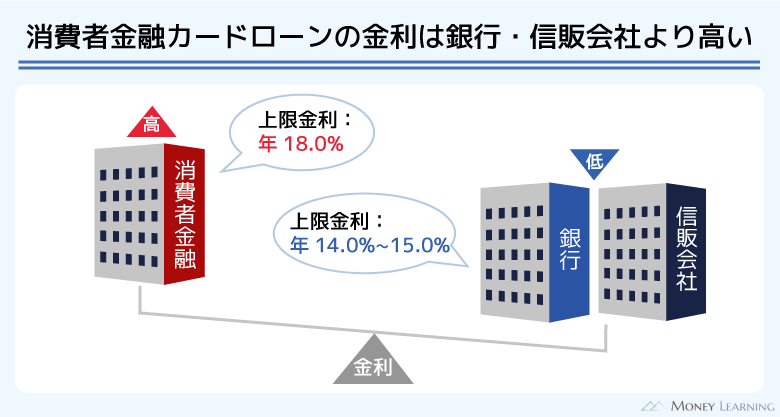

消費者金融は信販系カードローン、銀行カードローンに比べてやや高めの金利です。

しかし、大手消費者金融であれば基本的に年18.0%を超える利率にはなりません。

無利息期間のある商品も多く、少額借入や短期返済に向いています。以下に当てはまる方は消費者金融を検討しても良いと思います。

- 10万円~20万円程度の借り入れを考えている方

- 今日、明日中に現金を用意したい方

- 無利息期間を活用したい方

- はじめてのカードローンで審査が不安という方

消費者金融の利用に抵抗がある人もいるかもしれませんが、現在は法律の整備も進み、安心して利用できます。

個人向けの融資を専門にする消費者金融だからこそ、カードローンの利便性はトップクラスだと言って良いでしょう。

カードローンの「低金利」の基準とは?金利の相場を解説!

カードローンの金利については利息制限法や出資法といった法律による規制を受けます。そのため、原則としてカードローンの金利が年20.0%を超えることはありません。

また、利息制限法により融資額に応じて以下のような上限金利になります。

| 融資の元本 | 適用できる金利 |

|---|---|

| 10万円未満 | 年20.0%まで |

| 10万円~100万円未満 | 年18.0%まで |

| 100万円~ | 年15.0%まで |

各カードローン会社は利息制限法の範囲内で利率を決めています。限度額によっても適用される利率は変わってきますが、それを考慮しない場合、どのくらいの利率なら低金利になるのでしょうか?

「消費者金融」「銀行カードローン」「信販系カードローン」の金利相場について説明していきます。

消費者金融の金利相場

消費者金融の場合、年18.0%という金利がひとつの相場になります。そのため、年18.0%未満なら水準よりも低金利です。

銀行カードローン、信販系カードローンと比較するとどうしても金利は高めですが、少額借入であれば影響は大きくありません。

また、無利息期間を活用することで、通常金利の高さを補うことも可能です。

消費者金融で借りるときは、年18.0%未満で無利息期間のあるカードローンを選びましょう。

銀行カードローンの金利相場

銀行カードローンの場合、およそ年15.0%が金利相場になります。年15.0%を超えているなら銀行カードローンとしては高め、年14.0%以下なら低めです。

ほとんどの銀行カードローンは年15.0%以下の金利ですが、中には消費者金融とあまり変わらない利率の商品もあります。銀行カードローンなら必ず低金利というわけではないので注意してください。

また、少し特殊ですが、労働金庫でもカードローンを扱っている場合があります。労働金庫は福祉金融機関であり、営利が第一目的ではありません。

カードローンの金利も一般的な銀行より低いものの、審査の厳しさと融資までにかかる時間が大きなデメリットです。

実際に利用できる人はかなり限られると考えてください。

信販系カードローンの金利相場

信販系カードローンの場合、年15.0%~18.0%が相場です。

ただし、これまでに何度か説明したように信販系カードローンは商品によって金利が大きく異なります。

カードローンを扱っていないクレジットカード会社もあり、信販系カードローンの種類は多くありません。そのため、あくまでも目安だと思ってください。

低金利でカードローンを利用するためのコツ

ここではカードローンをできるだけ低金利で利用するためのコツを3つ紹介します。

- 限度額を増額する

- 途中で借り換える

- おまとめローンを利用する

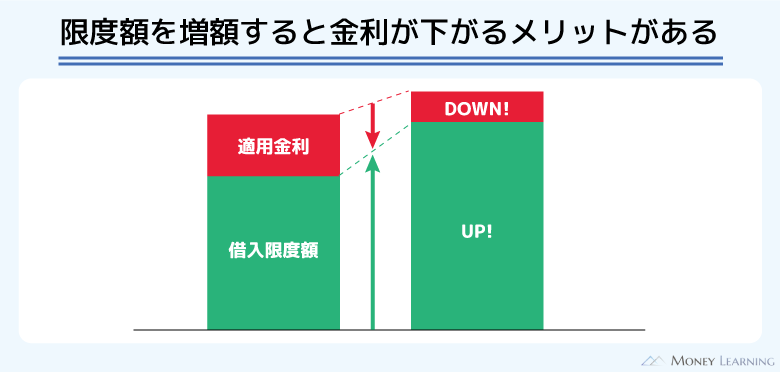

1. 限度額を増額することで金利が下がる場合もある

基本的にカードローンは限度額に応じて金利が変わります。限度額が大きくなると適用される利率は下がるため、低金利で借りたいときは増額の審査を受けましょう。

初回契約時は上限金利になることも多いですが、限度額を増額できれば金利の引き下げも可能なのです。

契約後すぐに増額するのは難しいので、最低でも半年程度は利用してから増額を考えてください。

2. リボ払いを低金利カードローンに借り換えるのも有効

クレジットカードのリボ払いや消費者金融を上限金利で利用している場合、銀行カードローンや信販系カードローンに乗り換えることも有効です。

今、借りている金額をより低金利なカードローンで借り換えれば、借入残高は減りませんが、その後の利息負担を減らせます。リボ払いの月々の返済金額を下げるのにとても有効です。

リボ払いの借り換えにカードローンを利用するメリットとおすすめカードローン

また、無利息期間や融資スピードに魅力を感じているなら、まずは消費者金融のカードローンで借りましょう。

そして、無利息期間の適用が終了したあとで借り換えを進めていけば、無利息の特典も無駄になりません。

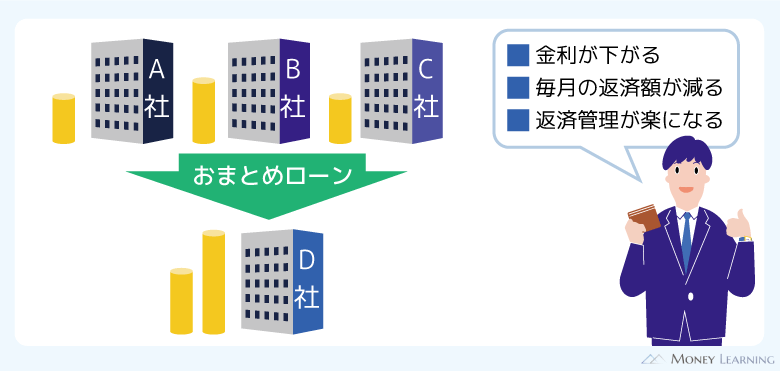

3. 返済専用のおまとめローンなら低金利になりやすい

消費者金融やクレジットカード会社の中には返済専用の「おまとめローン」を扱っているところがあります。

貸金業法にもとづくおまとめローンの場合、借り換える前よりも金利が高くなることはありません。そのため、複数の借り入れがあり、確実に金利を下げたい人におすすめです。

「返済に遅れはないものの、毎月の支払いが厳しい」というときは、おまとめローンの利用も検討しましょう。

低金利なカードローンを利用するなら知っておきたい基礎知識

低金利なカードローンについて紹介してきましたが、ここからは低い金利でお金を借りるための基礎知識について説明していきます。

金利は上限を見るべき?下限金利は参考にならない?

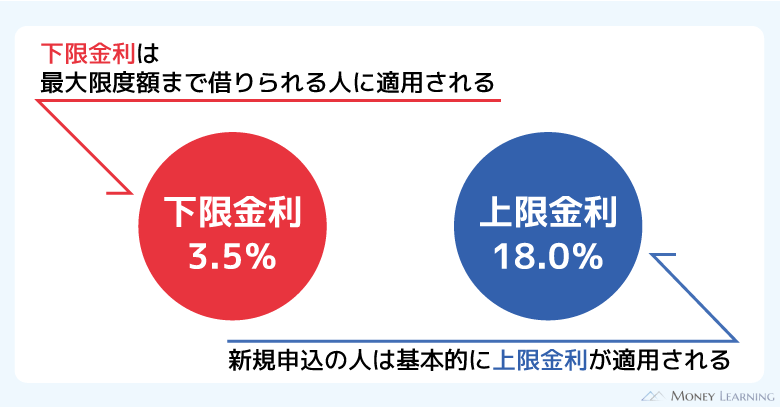

多くのカードローンは◯%~△%のように幅を持たせて金利が設定されています。

もっとも低い金利である◯%を下限金利、もっとも高い金利である△%を上限金利といいますが、カードローン選びで参考にすべきなのは上限金利です。

低金利なカードローンを探すのであれば下限金利に注目した方が良いと思うかもしれません。ですが、カードローンの金利は限度額に応じて決まります。

例えば、金利年3.0%~18.0%、最大限度額800万円のカードローンの場合、800万円で契約できないと下限金利である年3.0%の利率にはなりません。

総量規制の対象である消費者金融なら最低でも2,400万円以上の年収が必要であり、現実的な数字ではないのです。

特に返済実績のない初回契約時は上限金利になりやすいので、低金利なカードローンを探すときは上限金利を基準にしましょう。

低金利のカードローンだと利息はどれくらい変わる?

金利の低いカードローンが選ばれるのは、少しでも利息の負担を抑えたいからですよね。

実際、金利の差によってどれくらい利息は変わるのでしょうか?

一例として、年18.0%と年15.0%の金利を比較してみましょう。

利息は借入金額を30日間借りた場合で計算しています。

| 借入金額 | 18.0%(実質年率) | 15.0%(実質年率) | 差額 |

|---|---|---|---|

| 1万円 | 147円 | 123円 | 24円 |

| 5万円 | 739円 | 616円 | 123円 |

| 10万円 | 1,479円 | 1,232円 | 247円 |

| 30万円 | 4,438円 | 3,698円 | 740円 |

| 50万円 | 7,397円 | 6,164円 | 1,233円 |

カードローン全体で見たときに年15.0%という利率は低金利な部類です。しかし、30日間であれば利息にそこまで大きな差はありません。

特に10万円以下なら負担はとても小さいでしょう。もちろん金利は低い方が良いですが、どのくらいの利息の差になるのかを把握しておくことも重要です。

より具体的な利息計算には各カードローン会社のホームページから行える返済シミュレーションを利用してください。最終的な返済総額や毎月の返済額などを簡単に計算できます。

利息を減らすには返済期間も重要?

カードローンで発生する利息を減らすためには、返済期間を短くすることも重要です。同じ金額を借りるにしてもゆっくり返していくなら、その分だけ、利息の負担は大きくなります。

短期間で返済するのには「毎月の返済額が増える」というデメリットもあるので、無理のない返済計画を立てましょう。

例えば、20万円を年18.0%の利率で借りる場合、返済期間によって利息は以下のように変わります。

| 返済期間 | 毎月の返済額 | 利息の総額 |

|---|---|---|

| 6ヶ月 | 35,105円 | 10,627円 |

| 12ヶ月 | 18,335円 | 20,027円 |

| 18ヶ月 | 12,761円 | 29,691円 |

| 24ヶ月 | 9,984円 | 39,627円 |

| 36ヶ月 | 7,230円 | 60,280円 |

※ 端数調整により最終回の返済額が異なる場合もあります。また、うるう年、月の日数により金額が変動するケースもあります。

表のように「毎月の返済額」を減らしていくと、「利息の総額」は反対に増えていくのです。

カードローンは最低額以上なら多めに返済することもできます。毎月の返済額などは比較的自由に調整できるので、最終的な利息についても考えながら返済するようにしてください。

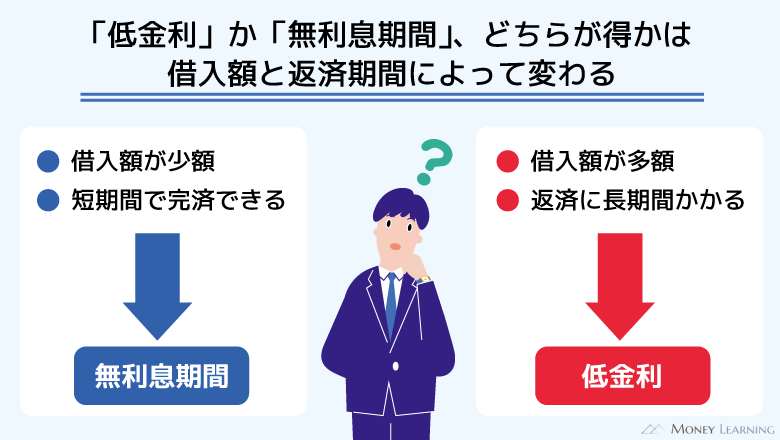

低金利と無利息はどちらを優先すべき?

銀行カードローンは低金利が特徴なのに対して、消費者金融には無利息期間というメリットがあります。

そのため、低金利なカードローンと無利息期間のあるカードローンで迷うこともあるでしょう。

金利の低さと無利息期間はどちらを優先すべきなのでしょうか?実は、借りる金額や返済期間などによってどちらがお得かは変わってきます。

例えば、少額借入のとき、短期返済できるときは無利息期間を利用した方が、利息の負担を抑えやすいです。

反対にまとまった金額を借りて、ゆっくり返していくときは金利を優先しましょう。

「当初の予定よりも借入残高が増えてしまった」というケースもあると思いますが、その場合は低金利な銀行カードローンで借り換えることも検討してください。

口座を持っている銀行のカードローンは金利が優遇されやすい?

一部の銀行では普段から取り引きのある利用者に対して金利優遇などのサービスを行っています。

ただし、その銀行の口座を持っているだけだと金利は下がらない場合が多いです。

住宅ローンの契約や証券口座の保有などが優遇金利の条件になっており、対象者はかなり限定的です。また、優遇金利のある銀行カードローンも少ないので、あまりこだわらない方が良いでしょう。

参考までに大手銀行カードローンの中だと「みずほ銀行カードローン」「三井住友銀行 カードローン」「auじぶん銀行カードローン」「住信SBIネット銀行カードローン」などに優遇金利があります。(※ 優遇金利の適用には条件があります。最新の情報は各カードローンの公式ホームページなどで確認してください。)

カードローンよりもフリーローンの方が低金利?

銀行ではカードローンだけでなくフリーローンも扱っている場合が多いです。そして、商品によって金利は異なりますが、フリーローンの方がやや低金利な傾向にあります。

| カードローン | フリーローン | |

|---|---|---|

| 金利 | ||

| 繰り返しの利用 | ||

| 柔軟な返済 |

フリーローンは契約額を一度に借りて、完済するまで毎月定額を返していきます。そのため、繰り返しの利用はできません。

また、返済期間も契約時に決めるので毎月の返済額の柔軟な調整も難しく、繰り上げ返済したいときは手数料がかかることもあります。

資金使途がひとつで、高額借入を希望するケースには向いていますが、カードローンのように「必要なタイミングで、必要な金額だけをすぐに借りる」といった使い方はしにくいでしょう。

クレジットカードのキャッシングにも低金利な商品はある?

クレジットカードもキャッシング枠の設定をすれば借入可能です。しかし、クレジットカードのメイン機能はショッピングであり、キャッシングは付帯サービスになります。

そのため、多くのクレジットカードのキャッシング限度額は100万円未満であり、金利は一律で年18.0%です。

キャッシングの利用を促すために初回利用時に無利息期間が適用される商品もありますが、金利を重視するならカードローンにしましょう。

もしクレジットカードでキャッシングするのであれば、アコムの「ACマスターカード」がおすすめです。

年会費無料、最短即日発行できるだけでなく、金利はアコムのカードローンと同じく年2.4%~17.9%になります。

審査結果によっては年17.9%以下の金利になる可能性も十分にあるのです。

まとめ

低金利なカードローンを探している方向けにおすすめの商品を紹介してきました。

多くの商品の下限金利は一桁台です。しかし、下限金利で契約するのは難しいので、低金利で借りるなら上限金利が低いカードローンを選びましょう。

最後に低金利なカードローンに関するポイントをまとめます。

- 銀行、信販系カードローンは消費者金融よりも低金利

- 消費者金融は無利息期間で利息を抑えやすい

- 低金利かどうかは上限金利の低さで判断する

- 返済期間が短期なら低金利よりも無利息期間が重要

- 途中で低金利なカードローンで借り換えるという選択肢もある

利率だけを見ると銀行カードローンや信販系カードローンが低金利です。ただ、無利息期間などの利便性の高さ、融資のスピードに関しては消費者金融に分があります。

少額の借り入れで、短期間で返せるなら無利息期間のある消費者金融でも十分に負担を軽減できるでしょう。

お金を借りるときは、借入金額や返済期間、審査の厳しさなども考慮して自分のニーズにマッチしたカードローンを見つけてください。

- 著者:板垣 雄(貸金業務取扱主任者)

-

2021年に「貸金業務取扱主任者資格試験」に合格。お金に関する問題は、さまざまなライフイベントで発生します。「借りる」という観点だけにとらわれずに、さまざまなお金に関する問題を解決するための知識をお伝えします。>>プロフィール

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。